RSI CCI উইলিয়ামস%R পরিমাণগত ট্রেডিং কৌশল

কৌশলগত বিশ্লেষণ

এই কৌশলটি একটি মাঝারি এবং স্বল্পমেয়াদী কৌশল যা আরএসআই, সিসিআই এবং উইলিয়ামস সূচকের তিনটি শ্রেণিবদ্ধ সূচককে একত্রিত করে, একটি কার্যকর ক্রয়-বিক্রয় সংকেতের সমন্বয় করে। যখন তিনটি সূচক একই সাথে ওভার-বিক্রয় বা ওভার-বিক্রয় সংকেত প্রদর্শন করে, তখন কৌশলটি একটি লেনদেনের সংকেত দেয়। একক সূচক ব্যবহারের তুলনায় এই সমন্বয় কৌশলটি আরও বেশি মিথ্যা সংকেতগুলি ফিল্টার করতে পারে, যার ফলে কৌশলটির স্থায়িত্ব বাড়ায়।

কৌশলটির নাম দেওয়া হয়েছে ‘ট্রাভেলার কৌশল’, যেখানে ‘ট্রাভেলার’ মানে RSI, CCI এবং উইলিয়ামস সূচকের সংমিশ্রণ, এবং ট্রাভেলার বলেছেন যে কৌশলটি ‘ট্র্যাকার মাছ ধরার জাহাজের মতো’ সুযোগকে আটকায়।

কৌশল নীতি

এই কৌশলটি মূলত নিম্নলিখিত কয়েকটি সূচকের উপর ভিত্তি করে ক্রয়-বিক্রয় সিদ্ধান্ত নেয়ঃ

- আরএসআই সূচক ওভারবয়েজ ওভারসোল্ড

- সিসিআই সূচক বলছে, পরিস্থিতির পরিবর্তন হয়েছে

- উইলিয়ামস %R সূচক আবারও বিক্রির সময় নিশ্চিত করেছে

আরএসআই ২৫ এর নিচে হলে ওভারসোল্ড, ৭৫ এর উপরে হলে ওভারব্রিজ। সিসিআই ১৩০ এর নিচে হলে ওভারসোল্ড, ১৩০ এর উপরে হলে ওভারব্রিজ। উইলিয়ামস %আর ৮৫ এর নিচে হলে ওভারসোল্ড, ১৫ এর উপরে হলে ওভারব্রিজ।

যখন উপরের তিনটি সূচক একসাথে ক্রয় সংকেত দেখায়, অর্থাৎ RSI < 25, CCI < -130, উইলিয়ামস %R < -85, তখন কৌশলটি বেশি হয়; যখন বিক্রয় সংকেত দেখায়, অর্থাৎ RSI > 75, CCI > 130, উইলিয়ামস %R > -15, তখন কৌশলটি শূন্য হয়।

এটি একটি একক সূচক দ্বারা উত্পন্ন মিথ্যা সংকেত এড়াতে পারে এবং সংকেতের নির্ভরযোগ্যতা বাড়ায়। একই সাথে, একক ব্যবসায়ের ঝুঁকি এবং লাভ নিয়ন্ত্রণের জন্য স্টপ লস এবং স্টপ স্টপ কনফিগার করা হয়।

কৌশলগত সুবিধা

মাল্টিমিটার সমন্বয়ঃ মিথ্যা সংকেত ফিল্টার করা

এই কৌশলটি RSI, CCI এবং উইলিয়ামস %R এর তিনটি সূচকের সমন্বয় দ্বারা কার্যকরভাবে কয়েকটি একক সূচকের মিথ্যা বিক্রয়-বিক্রয় সংকেতগুলিকে ফিল্টার করতে পারে, যার ফলে সংকেতের নির্ভরযোগ্যতা বৃদ্ধি পায়।স্বয়ংক্রিয় স্টপ লস ম্যানেজমেন্ট ঝুঁকি

স্টপ এবং লস সেটিংগুলি কৌশলটিতে অন্তর্নির্মিত রয়েছে যা প্রতিটি লেনদেনের জন্য স্বয়ংক্রিয়ভাবে স্টপ এবং লস দাম সেট করে, একক লেনদেনের ক্ষতিকে কার্যকরভাবে নিয়ন্ত্রণ করে এবং গ্রহণযোগ্যতার সীমা ছাড়িয়ে যাওয়া এড়ায়।মাঝারি এবং স্বল্পমেয়াদী লেনদেনের জন্য প্রযোজ্য

এই কৌশলটি মাঝারি এবং স্বল্পমেয়াদী ট্রেডিংয়ের জন্য আরও উপযুক্ত, যেখানে সূচক সমন্বয় দ্বারা বিচার করা হয় যে স্বল্প-মেয়াদী প্রবণতা বিপরীত হয়। স্বল্পমেয়াদী গোলমাল এবং মাঝারি-মেয়াদী প্রবণতা সনাক্তকরণের ক্ষমতা দুর্বল।রিপোর্ট যথেষ্ট।

এই কৌশলটি EUR/USD এর 45 মিনিটের K-লাইন ব্যবহার করে, যা বৈদেশিক মুদ্রার বাজারে অত্যন্ত তরল এবং ডেটা-সমৃদ্ধ একটি প্রজাতি, যা ডেটার অভাবের কারণে ওভারফিল্ডিংয়ের ঝুঁকি হ্রাস করতে পারে।

কৌশলগত ঝুঁকি

মধ্য ও দীর্ঘমেয়াদি প্রবণতা নির্ধারণে দুর্বলতা

এই কৌশলটি সূচকের বিপরীত সংকেতের উপর বেশি নির্ভর করে, মাঝারি এবং দীর্ঘমেয়াদী প্রবণতা সম্পর্কে বিচার এবং অনুসরণ করার দুর্বল ক্ষমতা, দীর্ঘমেয়াদী একতরফা পরিস্থিতির মুখোমুখি হলে ট্রেডিংয়ের লাভের জায়গা সীমাবদ্ধ থাকে।স্বল্পমেয়াদী মূল্য ওঠানামা মিস করতে পারে

কৌশলটি 45 মিনিটের চক্রের সাথে, উচ্চতর ফ্রিকোয়েন্সির মতো স্বল্পমেয়াদী মূল্যের ওঠানামা থেকে লাভের সুযোগগুলি ধরতে পারে না। যদি স্বল্পমেয়াদী বৃহত্তর মূল্যের ওঠানামা থাকে তবে কৌশলটি এই সুযোগগুলি মিস করতে পারে।সিস্টেমিক ঝুঁকির প্রভাব

এই কৌশলটি মূলত ইউরো বনাম ডলার জাতের জন্য ব্যবহৃত হয়। যদি কোনও বড় অর্থনৈতিক সঙ্কটের সময় বৈশ্বিক বৈদেশিক মুদ্রার বাজারে নিম্নচাপ দেখা দেয়, তবে কৌশলটির ট্রেডিং নিয়মগুলি কার্যকর হতে পারে, যার ফলে বড় ক্ষতি হতে পারে।

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

প্রবণতা অনুসরণকারী সূচক

ট্রেডিং কৌশলতে এমএ, বোল ইত্যাদির মতো গড় পরিমাপকারীকে অন্তর্ভুক্ত করার চেষ্টা করুন, যা মাঝারি এবং দীর্ঘমেয়াদী প্রবণতা নির্ধারণে সহায়তা করে এবং প্রবণতার দিকটি আরও স্পষ্ট হলে পজিশন খোলার ফলে লাভের সম্ভাবনা বাড়তে পারে।অপ্টিমাইজ করা স্টপ লস স্টপ কৌশল

আরও ঐতিহাসিক তথ্যের সাথে পুনরাবৃত্তি করে, বিভিন্ন স্টপ লস প্যারামিটারের চূড়ান্ত মুনাফার উপর প্রভাব মূল্যায়ন করা যেতে পারে, সর্বোত্তম প্যারামিটারের সমন্বয় খুঁজে পাওয়া যায়। এছাড়াও, গতিশীল স্টপ লস প্যারামিটারের বিষয়টি বিবেচনা করা যেতে পারে।প্রযোজ্য জাতের সম্প্রসারণ

বর্তমান কৌশলটি মূলত ইউরো-ডলার জাতের জন্য প্রয়োগ করা হয়। আমরা অন্যান্য প্রচলিত জাত যেমন পাউন্ড, ইয়েন, অস্ট্রেলিয়ান ডলার এবং অন্যান্য জাতের মধ্যে এই কৌশলটি প্রয়োগ করতে পারি এবং এর স্থিতিশীলতা এবং প্রসারণযোগ্যতা পরীক্ষা করতে পারি।

সারসংক্ষেপ

ট্রলার কৌশলটি RSI, CCI এবং উইলিয়ামস %R এর তিনটি সূচকের সমন্বয় দ্বারা মূল্যের বিপরীত দিক নির্ধারণ করে এবং ওভারবয় ওভারসেলের সময় ট্রেডিং সংকেত প্রেরণ করে। একক সূচকের তুলনায়, এই কৌশলটি আরও বেশি মিথ্যা সংকেত ফিল্টার করে, যা কার্যকরভাবে সংকেতের নির্ভুলতা বাড়িয়ে তুলতে পারে। স্বয়ংক্রিয় স্টপ লস ম্যানেজমেন্টের মাধ্যমে ট্রেডিং ঝুঁকি নিয়ন্ত্রণ করে। সামগ্রিকভাবে, এই কৌশলটি আরও স্থিতিশীল এবং মাঝারি-স্বল্পমেয়াদী অপারেশনের জন্য উপযুক্ত, যা আমাদের পরিমাণগত ট্রেডিং সিস্টেমে একটি মডিউল যুক্ত করতে পারে। তবে আমরা এই কৌশলটির মাঝারি-দীর্ঘমেয়াদী প্রবণতা নির্ধারণ এবং স্বল্পমেয়াদী মূল্যের অস্থিরতা ধরার ক্ষেত্রে দুর্বলতাও লক্ষ্য করতে পারি। আমরা ট্রেন্ড অনুসরণ, সূচক অনুসরণ, স্টপ লস প্যারামিটার অপ্টিমাইজ এবং উপযুক্ত পণ্যের ধারাবাহী প্রসারণ ইত্যাদির মাধ্যমে কৌশলটি উন্নত করতে পারি, যাতে এটি পরিমাপ

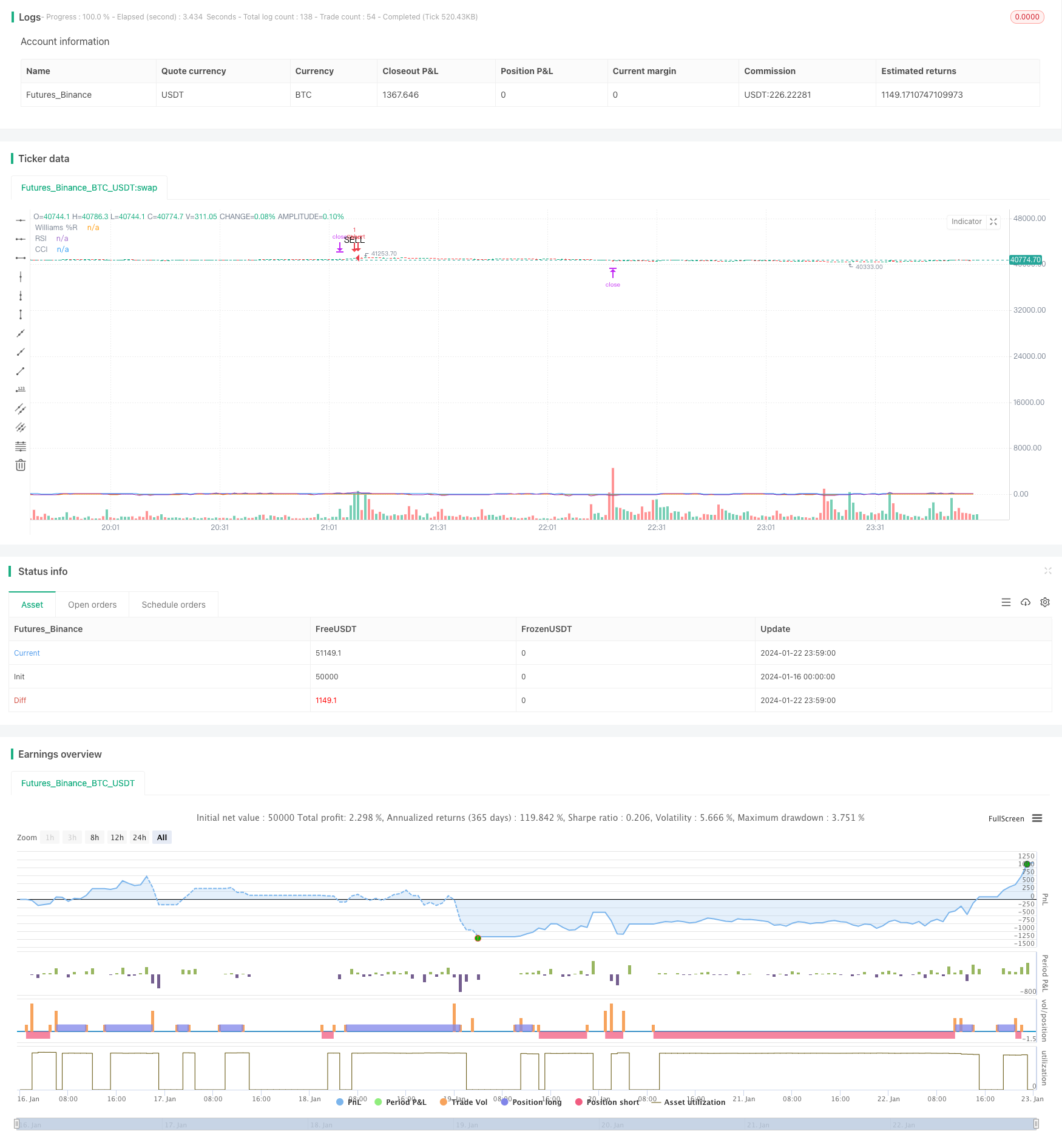

/*backtest

start: 2024-01-16 00:00:00

end: 2024-01-23 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("RSI CCI Williams %R Strategy with TP and SL", overlay=true)

// Input parameters for indicators

rsi_period = input(14, title="RSI Period")

cci_period = input(20, title="CCI Period")

williams_period = input(14, title="Williams %R Period")

// Thresholds for overbought and oversold conditions

rsi_oversold = input(25, title="RSI Oversold Level")

rsi_overbought = input(75, title="RSI Overbought Level")

cci_oversold = input(-130, title="CCI Oversold Level")

cci_overbought = input(130, title="CCI Overbought Level")

williams_oversold = input(-85, title="Williams %R Oversold Level")

williams_overbought = input(-15, title="Williams %R Overbought Level")

// Take profit and stop loss levels as a percentage

take_profit_pct = input(1.2, title="Take Profit (%)") / 100

stop_loss_pct = input(0.45, title="Stop Loss (%)") / 100

// Indicator calculations

rsi = ta.rsi(close, rsi_period)

cci = ta.cci(close, cci_period)

highestHigh = ta.highest(high, williams_period)

lowestLow = ta.lowest(low, williams_period)

williamsR = (highestHigh - close) / (highestHigh - lowestLow) * -100

// Entry conditions

longCondition = rsi < rsi_oversold and cci < cci_oversold and williamsR < williams_oversold and strategy.position_size == 0

shortCondition = rsi > rsi_overbought and cci > cci_overbought and williamsR > williams_overbought and strategy.position_size == 0

// Execute strategy entry orders

if (longCondition)

strategy.entry("Long", strategy.long)

strategy.exit("Take Profit or Stop Loss Long", "Long", limit=close * (1 + take_profit_pct), stop=close * (1 - stop_loss_pct))

if (shortCondition)

strategy.entry("Short", strategy.short)

strategy.exit("Take Profit or Stop Loss Short", "Short", limit=close * (1 - take_profit_pct), stop=close * (1 + stop_loss_pct))

// Plot the signals on the chart

plotshape(series=longCondition, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.triangleup, text="BUY")

plotshape(series=shortCondition, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.triangledown, text="SELL")

// Plot the indicators for visualization

plot(rsi, title="RSI", color=color.blue)

plot(cci, title="CCI", color=color.purple)

plot(williamsR, title="Williams %R", color=color.orange)