বলিঙ্গার ব্যান্ড ব্রেকআউট এবং RSI সূচকের উপর ভিত্তি করে মাল্টি-টাইমফ্রেম ট্রেন্ড কৌশল

ওভারভিউ

এই কৌশলটি বুলিন ব্যান্ডের সূচক, আরএসআই সূচক এবং একাধিক টাইম ফ্রেম বিশ্লেষণের সমন্বয় করে, যার লক্ষ্য হল মধ্য ও দীর্ঘ লাইনের প্রবণতার দিকটি ধরা। বুলিন ব্যান্ডের ট্র্যাকিং এবং ট্র্যাকিংয়ের মাধ্যমে ট্রেন্ডের বিপরীত দিকটি নির্ধারণের জন্য আরএসআই ওভার-বিক্রয় সংকেতগুলিকে সংযুক্ত করে, কম ঝুঁকিপূর্ণ প্রবেশের জন্য। একই সাথে উচ্চতর টাইম ফ্রেম ফিল্টারগুলি ব্যবহার করে।

কৌশল নীতি

বুলিন ব্যান্ডের সূচকটি ব্যবহার করে মূল্যের ব্রেকিংয়ের বিচার করুন। বুলিন ব্যান্ডের মধ্যম ট্র্যাকটি N দিনের সমাপ্তির দামের চলমান গড়, উপরের ট্র্যাক এবং নীচের ট্র্যাকটি মধ্যম ট্র্যাকের নীচের একটি স্ট্যান্ডার্ড ডিফারেনশিয়াল। যখন সমাপ্তির দামটি উপরের ট্র্যাকটি ভেঙে দেয় তখন এটি একটি শক্তিশালী সংকেত, যখন এটি নীচের ট্র্যাকটি ভেঙে দেয় তখন এটি একটি দুর্বল সংকেত।

আরএসআই এর সাথে মিলিত হয়ে ওভার-বয় ওভার-সোলের ঘটনাটি বিচার করুন। RSI 70 এর চেয়ে বড় ওভার-বয় অঞ্চল, 30 এর চেয়ে ছোট ওভার-সোল অঞ্চল। যখন আরএসআই 70 এর নীচে থেকে উঠে আসে, তখন এটি ওভার-বয় হিসাবে বিবেচিত হয়, বুলিন ট্রেডিংয়ের একটি নিশ্চিতকরণ হিসাবে একটি ট্র্যাক ব্রেকিংয়ের সাথে। যখন আরএসআই 30 এর উপরে থেকে নীচে চলে যায়, তখন এটি ওভার-বিক্রয় হিসাবে বিবেচিত হয়, বুলিন ট্রেডিংয়ের একটি নিশ্চিতকরণ হিসাবে একটি ট্র্যাক ব্রেকিংয়ের সাথে।

উচ্চতর টাইমফ্রেম ফিল্টার করুন মিথ্যা ব্রেকআপ। একই দিনের লাইনে একটি ব্রেকআপ সংকেত উপস্থিত হলে, নিশ্চিতকরণের জন্য 4 ঘন্টা বা তার বেশি সময় ফ্রেম প্রয়োজন, যাতে ধরা না পড়ে।

কৌশলগত সুবিধা

মাল্টি-ইনডিকেটর একত্রীকরণ, কৌশলগত স্থিতিশীলতা এবং মুনাফার হার বাড়ানো।

আরএসআই সূচকটি বিপরীত দিকটি নির্ধারণ করে, যা মিথ্যা ব্রেকআউটের ক্ষতি হ্রাস করতে পারে।

মাল্টি টাইম ফ্রেম বিশ্লেষণ, কার্যকরভাবে ঝড়ের গতিপথ ফিল্টার করুন, এবং আটকা পড়া এড়িয়ে চলুন।

ব্রেকিং সিগন্যাল বিচার অপ্টিমাইজ করুন (৩ টি কে লাইন অবশ্যই বুলিন ব্যান্ডেডকে অতিক্রম করতে হবে) এবং নিশ্চিত করুন যে প্রবণতা বিকাশের পরিপক্কতার পরে প্রবেশ করুন।

ভর্টেক্স ইন্ডিকেটর ট্রেন্ডের দিকনির্দেশনা দেয় এবং নতুন ট্রেন্ডগুলিকে ধরতে সক্ষম হয়।

কৌশলগত ঝুঁকি

ব্রিন বন্ডের প্যারামিটারগুলি ভুলভাবে সেট করা হলে ওভারবয় ওভারসেল সিগন্যালের ত্রুটি হতে পারে।

RSI প্যারামিটার সেট করার জন্য বিভিন্ন জাতের উপর নির্ভর করে যুক্তিসঙ্গত মান নির্ধারণ করা প্রয়োজন।

ব্রেকিং সিগন্যালের ফলে ভুয়া ব্রেকিং হতে পারে। স্টপ লস ডিফেন্সকে যথাযথভাবে বড় করা উচিত।

এটি একটি পর্যাপ্ত স্টপ লস ব্যাপ্তি, যেমন এটিআর সূচকের 3 গুণ।

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

মেশিন লার্নিং অ্যালগরিদম প্রয়োগ করে রিয়েল-টাইমে ব্রিনবেন্ড এবং আরএসআই এর প্যারামিটারগুলিকে অপ্টিমাইজ করুন।

স্টপ লস ডিফারেন্স অপ্টিমাইজ করার জন্য অস্থিরতার হার নির্দেশক ব্যবহার করুন।

ট্রেডিং ভলিউম কন্ট্রোল মডিউল যোগ করুন এবং বাজারের পরিবর্তনের উপর ভিত্তি করে পজিশনগুলি সামঞ্জস্য করুন।

তহবিল পরিচালনার নীতির সাথে মিলিত করে, একক লেনদেনের ক্ষতির হার সীমাবদ্ধ করুন।

বিভিন্ন ট্রেডিং সময়ের মধ্যে ব্রেকিং সিগন্যালের স্থায়িত্বের মূল্যায়ন করা।

সারসংক্ষেপ

এই কৌশলটি প্রবণতা বিচার, ওভারবয় ওভারসেলিং এবং একাধিক সময় ফ্রেম বিশ্লেষণের মতো বিভিন্ন প্রযুক্তিগত সূচককে বিবেচনা করে, ঝুঁকি নিয়ন্ত্রণের পূর্বশর্তের অধীনে, উপযুক্ত প্রবেশের সময় নির্বাচন করুন, মধ্যম এবং দীর্ঘ লাইন মানের প্রবণতা ক্যাপচার করুন, ভাল লাভ-ক্ষতির অনুপাত অর্জন করতে পারেন। একই সাথে আরও অপ্টিমাইজেশনের জায়গা রয়েছে, প্যারামিটার অপ্টিমাইজেশন, ক্ষতি বন্ধ করার ব্যবস্থা উন্নত করার মতো উপায়ের মাধ্যমে আরও ভাল বিনিয়োগের ফলাফল পাওয়ার আশা করা যায়।

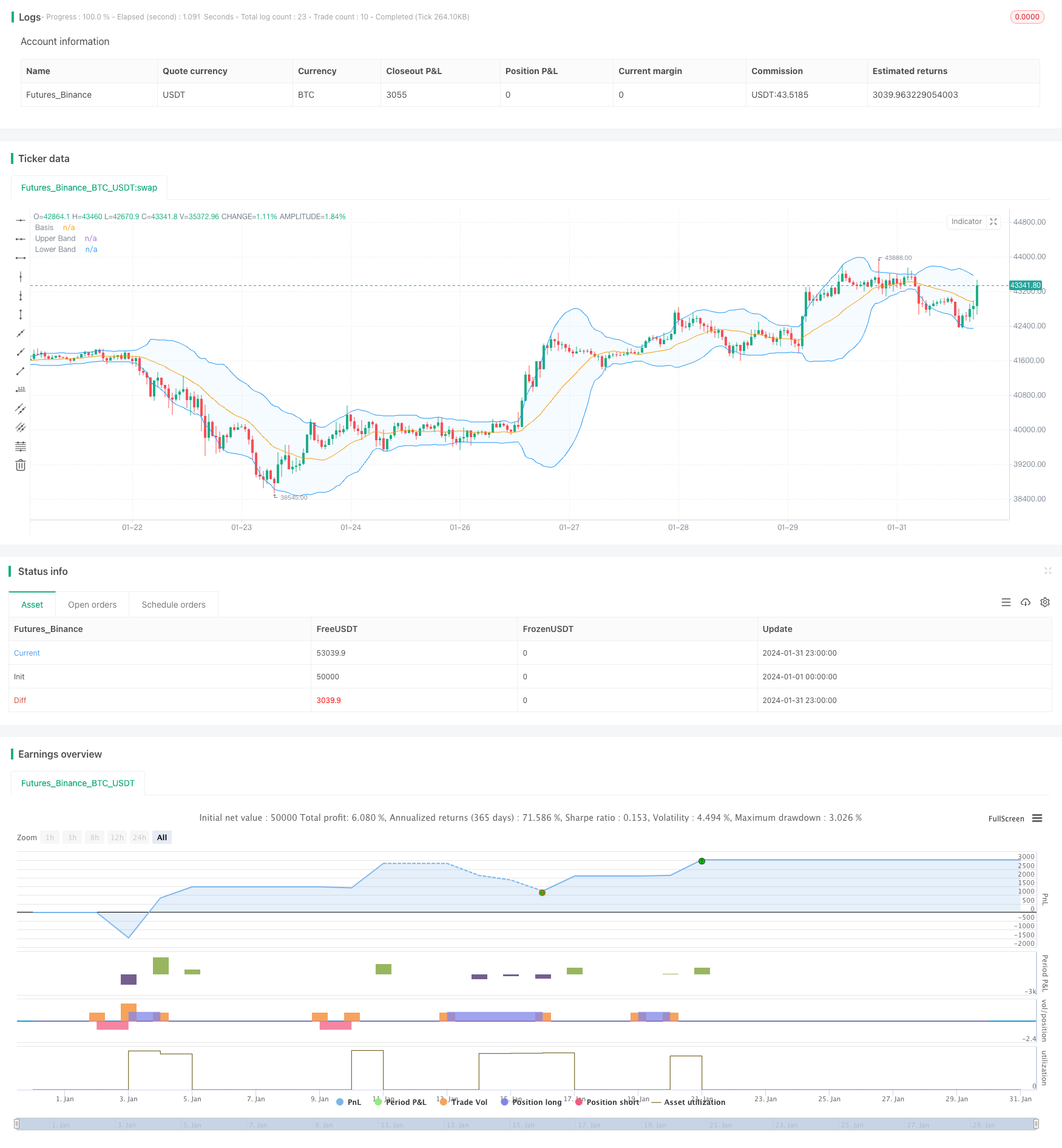

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Noway0utstorm

//@version=5

strategy(title='Vortex0.71.3 + bb 3bar breakout + rsi - close hit upper or lower', shorttitle='truongphuthinh', format=format.price, precision=4,overlay = true)

length = input(20, title="Length")

mult = input(2.0, title="Multiplier")

source = close

basis = ta.sma(source, length)

dev = mult * ta.stdev(source, length)

upperBand = basis + dev

lowerBand = basis - dev

isClosedBar = ta.change(time("15"))

var bool closeAboveUpperBand = false

var bool closeBelowLowerBand = false

// Vortex Indicator Settings

period_ = input.int(14, title='Period', minval=2)

VMP = math.sum(math.abs(high - low[1]), period_)

VMM = math.sum(math.abs(low - high[1]), period_)

STR = math.sum(ta.atr(1), period_)

VIP = VMP / STR

VIM = VMM / STR

//

lengthrsi = input(14, title="RSI Length")

overboughtLevel = input(70, title="Overbought Level")

oversoldLevel = input(30, title="Oversold Level")

sourcersi = close

rsiValue = ta.rsi(sourcersi, lengthrsi)

shouldShort = rsiValue > overboughtLevel

shouldLong = rsiValue < oversoldLevel

if bool(isClosedBar[1]) and bool(isClosedBar[2]) and bool(isClosedBar[3])

if close[1] > upperBand[1] and close[2] > upperBand[2] and close[3] > upperBand[3] and VIP > 1.25 and VIM < 0.7 and rsiValue > overboughtLevel

strategy.entry("Short", strategy.short)

closeAboveUpperBand := false // Reset the condition when entering a new Short position

if close[1] < lowerBand[1] and close[2] < lowerBand[2] and close[3] < lowerBand[3] and VIP < 0.7 and VIM > 1.25 and rsiValue < oversoldLevel

strategy.entry("Long", strategy.long)

closeBelowLowerBand := false // Reset the condition when entering a new Long position

if strategy.position_size > 0 // Check if there is an open Long position

closeAboveUpperBand := close > upperBand // Update the condition based on close price

if closeAboveUpperBand

strategy.close("Long",disable_alert=true) // Close the Long position if close price is above upper band

if strategy.position_size < 0 // Check if there is an open Short position

closeBelowLowerBand := close < lowerBand // Update the condition based on close price

if closeBelowLowerBand

strategy.close("Short",disable_alert=true) // Close the Short position if close price is below lower band

// Plots

plot(basis, color=color.orange, title="Basis")

p1 = plot(upperBand, color=color.blue, title="Upper Band")

p2 = plot(lowerBand, color=color.blue, title="Lower Band")

fill(p1, p2, title = "Background", color=color.rgb(33, 150, 243, 95))