ওভারভিউ

মাল্টিপল র্যান্ডম স্ট্র্যাটেজি অ্যান্ড ডায়নামিক অ্যানালিসিস সিস্টেম হল একটি পরিমাণগত ট্রেডিং কৌশল যা একাধিক র্যান্ডম সূচক এবং ডায়নামিক বিশ্লেষণের উপর ভিত্তি করে তৈরি করা হয়। এই কৌশলটি 8 টি বিভিন্ন প্যারামিটার সেট করা র্যান্ডম স্ট্র্যাটেজি সূচক লাইন ব্যবহার করে, এই সূচক লাইনের মধ্যে আপেক্ষিক অবস্থান এবং গতিবিধি বিশ্লেষণ করে বাজারের প্রবণতা এবং গতিশীলতার বিচার করে। কৌশলটির মূল ধারণাটি হ’ল, যখন সমস্ত সূচক লাইনগুলি একটি নির্দিষ্ট ক্রম অনুসারে সাজানো হয়, তখন বাজারটি একটি শক্তিশালী উত্থান বা পতনের প্রবণতা দেখায়, তখন সংশ্লিষ্ট মাল্টিপল বা শূন্যপদ ট্রেড করা হয়।

কৌশল নীতি

এই কৌশলটির মূল নীতি হল একাধিক এলোমেলো কম্পন সূচক ব্যবহার করে বাজার গতিশীলতা এবং প্রবণতা বিশ্লেষণ করা। এটি নিম্নরূপ বাস্তবায়িত হয়ঃ

- 8টি র্যান্ডম কম্পন নির্দেশক লাইন গণনা করুন (k1 থেকে k8), প্রতিটি লাইন একটি ভিন্ন প্যারামিটার সেটিং ব্যবহার করে।

- সমস্ত সূচক লাইন HLC3 ((উচ্চতম মূল্য, সর্বনিম্ন মূল্য এবং সমাপ্তির মূল্যের গড়) উপর ভিত্তি করে গণনা করা হয়।

- প্রতিটি সূচক লাইন এসএমএ (Simple Moving Average) এবং ইএমএ (Indexed Moving Average) এর দ্বৈত মসৃণকরণের মধ্য দিয়ে যায়।

- কৌশলটি বাজারের প্রবণতা নির্ধারণের জন্য সংলগ্ন সূচক রেখাগুলির অবস্থান সম্পর্কিত তুলনা করেঃ

- যখন k1 >= k2 >= k3 >= k4 >= k5 >= k6 >= k7 >= k8 >= k8[1] যখন, মাল্টিহেড সংকেত ট্রিগার।

- যখন k1 < k2 < k3 < k4 < k5 < k6 < k7 < k8 < k8[1] যখন, একটি খালি মাথা সংকেত ট্রিগার।

- কৌশলটি ওভারবয় (৮০) এবং ওভারসেল (২০) এবং মধ্যবর্তী (৫০) অনুভূমিক রেখাগুলিও সেট করে যা বাজারের অবস্থা নির্ধারণে সহায়তা করে।

কৌশলগত সুবিধা

একাধিক সূচক একত্রীকরণঃ 8 টি ভিন্ন প্যারামিটার সহ র্যান্ডম অস্থিরতা সূচক ব্যবহার করে, কৌশলটি বাজারের একাধিক সময় ফ্রেমের গতিশীল পরিবর্তনকে পুরোপুরি ক্যাপচার করতে সক্ষম হয়, যা একটি একক সূচকের দ্বারা সম্ভাব্য মিথ্যা সংকেত হ্রাস করে।

গতিশীলতা ক্যাপচারঃ কৌশলগত নকশা বাজারের শক্তিশালী প্রবণতাকে কার্যকরভাবে ক্যাপচার করতে পারে, বিশেষত প্রবণতার প্রাথমিক পর্যায়ে, যা প্রারম্ভিক প্রবেশে সহায়তা করে।

ভিজ্যুয়ালাইজড সিদ্ধান্ত সমর্থনঃ কৌশলটি বিভিন্ন সূচক রেখাগুলিকে বিভিন্ন রঙে প্রদর্শন করে, যা বাজারের অবস্থাকে স্বজ্ঞাতভাবে প্রতিফলিত করে, যা ব্যবসায়ীদের দ্রুত বাজারের গতিবিধি নির্ধারণে সহায়তা করে।

নমনীয়তাঃ কৌশলগত প্যারামিটারগুলি সামঞ্জস্যযোগ্য, ব্যবহারকারীরা বিভিন্ন বাজার পরিবেশ এবং লেনদেনের জাতের জন্য অপ্টিমাইজ করতে পারেন।

ঝুঁকি ব্যবস্থাপনাঃ অতিরিক্ত ওভার-বই ওভার-সেলের স্তর নির্ধারণের মাধ্যমে কৌশলটি অতিরিক্ত ঝুঁকি নিয়ন্ত্রণের উপায় সরবরাহ করে।

কৌশলগত ঝুঁকি

ওভারট্রেডিংয়ের ঝুঁকিঃ অস্থির বাজারে, কৌশলগুলি ঘন ঘন ট্রেডিং সংকেত তৈরি করতে পারে, যার ফলে ওভারট্রেডিং এবং ট্রেডিংয়ের ব্যয় বৃদ্ধি পায়।

পিছিয়ে পড়াঃ একাধিক চলমান গড় ব্যবহারের কারণে, কৌশলটি দ্রুত বিপরীতমুখী পরিস্থিতিতে ধীর প্রতিক্রিয়াশীল হতে পারে।

ভুয়া ব্রেকআউটের ঝুঁকিঃ ট্রেডিংয়ের সময়, কৌশলটি একটি প্রবণতার শুরু হিসাবে একটি ছোট অস্থিরতাকে ভুলভাবে ব্যাখ্যা করতে পারে, যার ফলে ভুল ট্রেডিং হয়।

প্যারামিটার সংবেদনশীলতা: কৌশল কার্যকারিতা প্যারামিটার সেটিংয়ের উপর অত্যন্ত নির্ভরশীল, বিভিন্ন বাজার পরিস্থিতিতে প্যারামিটারগুলি প্রায়শই সামঞ্জস্য করার প্রয়োজন হতে পারে।

স্টপ লস ম্যানেজমেন্টের অভাবঃ কোডটিতে স্টপ লস শর্তগুলি স্পষ্টভাবে সেট করা নেই, যা ভুল সিদ্ধান্তে বড় ক্ষতির কারণ হতে পারে।

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

স্বনির্ধারিত প্যারামিটার প্রবর্তনঃ স্বনির্ধারিত অ্যালগরিদম ব্যবহার করে বিভিন্ন বাজারের অবস্থার সাথে খাপ খাইয়ে নেওয়ার জন্য র্যান্ডম কম্পন সূচককে গতিশীলভাবে সামঞ্জস্য করার জন্য প্যারামিটারগুলি বিবেচনা করা যেতে পারে।

অতিরিক্ত ফিল্টারিং শর্তাদিঃ অন্যান্য প্রযুক্তিগত সূচক (যেমন ATR, RSI ইত্যাদি) সহযোগিতামূলক ফিল্টারিং শর্ত হিসাবে, মিথ্যা সংকেত কমাতে।

ঝুঁকি ব্যবস্থাপনা উন্নত করুনঃ স্টপ অ্যান্ড স্টপ মেকানিজম যোগ করুন, যেমন এটিআর-ভিত্তিক গতিশীল স্টপ লস, প্রাপ্ত মুনাফা রক্ষা করুন এবং সম্ভাব্য ক্ষতি সীমাবদ্ধ করুন।

প্রবেশের সময়কে অনুকূলিত করুনঃ প্রবেশের সময়সীমা বাড়ানোর জন্য, সমস্ত সূচক লাইন সম্পূর্ণরূপে সারিবদ্ধ হওয়ার অপেক্ষা না করে, যখন সূচক লাইনগুলি অতিক্রম করে তখন প্রবেশের বিষয়টি বিবেচনা করা যেতে পারে।

লেনদেনের পরিমাণ বিশ্লেষণের প্রবর্তনঃ লেনদেনের পরিমাণের সূচকগুলির সংমিশ্রণ, প্রবণতার কার্যকারিতা যাচাই করা, লেনদেনের সংকেতের নির্ভরযোগ্যতা বাড়ানো।

সময় ফিল্টারিং বাড়ানোঃ ট্রেডিংয়ের সময় উইন্ডোতে সীমাবদ্ধতা যুক্ত করা হয়েছে, যাতে বড় ওঠানামা বা কম তরলতার সময়গুলি এড়ানো যায়।

আংশিক পজিশন ম্যানেজমেন্ট বাস্তবায়ন করুনঃ সিগন্যালের শক্তি অনুসারে পজিশনের আকার সামঞ্জস্য করুন, আরও শক্তিশালী সংকেত উপস্থিত হলে পজিশন বাড়ান।

সারসংক্ষেপ

মাল্টিপল র্যান্ডম ঝাঁকুনি কৌশল এবং গতিশীলতা বিশ্লেষণ সিস্টেম একটি উদ্ভাবনী পরিমাণগত ট্রেডিং পদ্ধতি যা একাধিক র্যান্ডম ঝাঁকুনি সূচককে একত্রিত করে বাজারের গতিশীলতা এবং প্রবণতাকে কার্যকরভাবে ক্যাপচার করে। এই কৌশলটি প্রবণতা-স্পষ্ট বাজারে দুর্দান্ত কাজ করে, বড় প্রবণতা সনাক্ত করতে এবং অনুসরণ করতে সক্ষম হয়। তবে কৌশলটির কিছু সম্ভাব্য ঝুঁকিও রয়েছে, যেমন অত্যধিক লেনদেন এবং প্যারামিটার সংবেদনশীলতা ইত্যাদি।

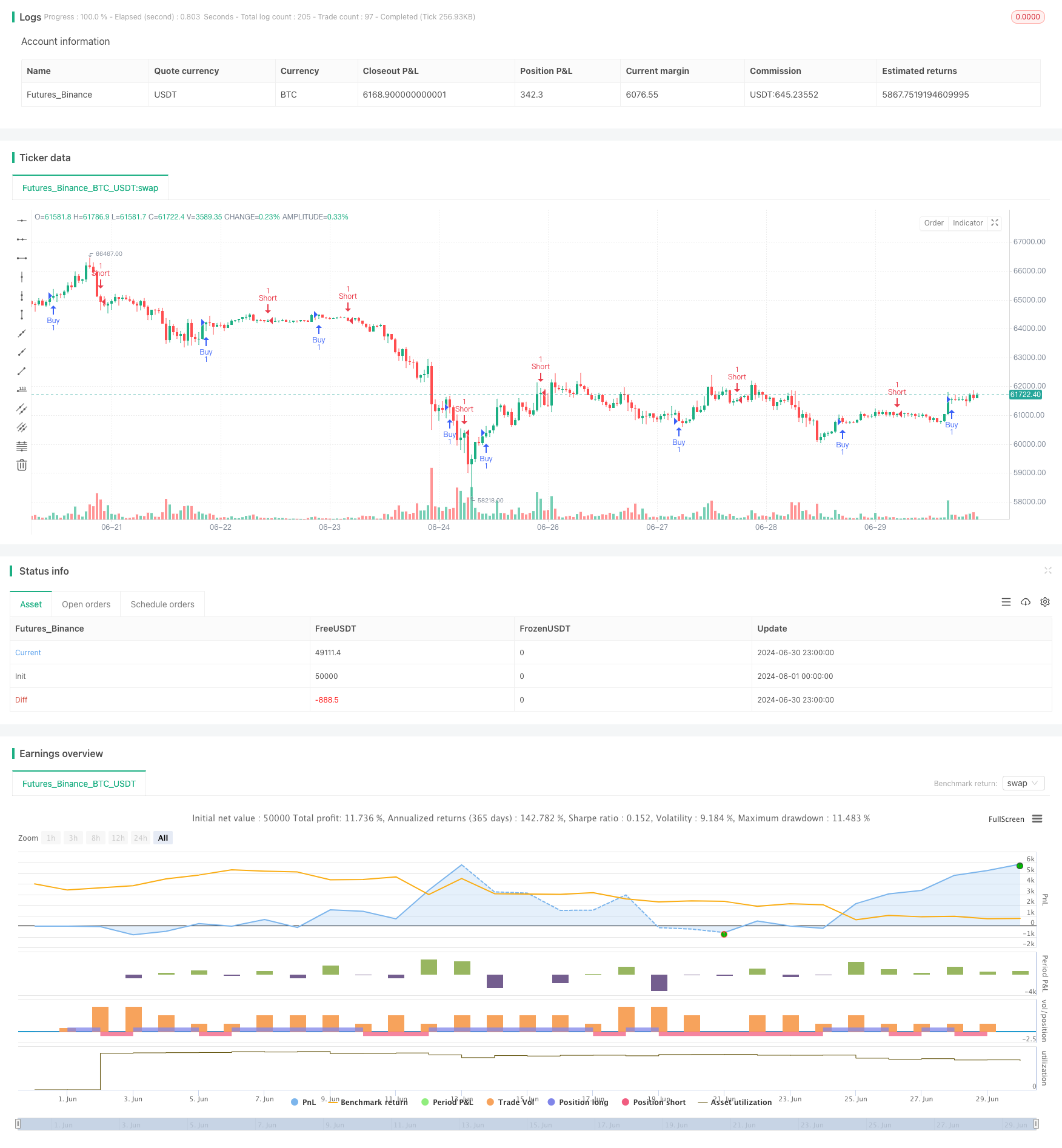

/*backtest

start: 2024-06-01 00:00:00

end: 2024-06-30 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Stochaholic Strategy", shorttitle="Stochaholic Strat", overlay=true)

// Indicator parameters

length = input.int(14, "Length")

// Source

src = hlc3

// Calculations for the Stochaholic indicator

k1 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 3), 3)

k2 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 4), 3)

k3 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 5), 3)

k4 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 6), 3)

k5 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 7), 3)

k6 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 8), 3)

k7 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 9), 3)

k8 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 10), 3)

// Plotting the Stochaholic lines

// plot(k1, linewidth=2, color=k1 >= k2 ? color.lime : color.red)

// plot(k2, linewidth=2, color=k2 >= k3 ? color.lime : color.red)

// plot(k3, linewidth=2, color=k3 >= k4 ? color.lime : color.red)

// plot(k4, linewidth=2, color=k4 >= k5 ? color.lime : color.red)

// plot(k5, linewidth=2, color=k5 >= k6 ? color.lime : color.red)

// plot(k6, linewidth=2, color=k6 >= k7 ? color.lime : color.red)

// plot(k7, linewidth=2, color=k7 >= k8 ? color.lime : color.red)

// plot(k8, linewidth=2, color=k8 >= k8[1] ? color.lime : color.red)

// Overbought and Oversold Levels

// hline(80, color=color.red, title="OB Level")

// hline(50, linewidth=1, title="Mid Level")

// hline(20, color=color.green, title="OS Level")

// Strategy logic

longCondition = (k1 >= k2 and k2 >= k3 and k3 >= k4 and k4 >= k5 and k5 >= k6 and k6 >= k7 and k7 >= k8 and k8 >= k8[1])

shortCondition = (k1 < k2 and k2 < k3 and k3 < k4 and k4 < k5 and k5 < k6 and k6 < k7 and k7 < k8 and k8 < k8[1])

if (longCondition)

strategy.entry("Buy", strategy.long)

if (shortCondition)

strategy.entry("Short", strategy.short)