Eine neue Perspektive auf die Zeit- und Strategieanwendung im Optionshandel

0

0

2725

2725

Eine neue Perspektive auf die Zeit- und Strategieanwendung im Optionshandel

Zeit ist der Feind des Optionskäufers

- ### 1. Zeit ist Geld

Jeder hat das schon mal gehört und hat seine eigene Interpretation davon, also erklären wir Ihnen, warum Zeit Geld im Optionshandel ist.

Optionshändler handeln mit Optionen ausnahmslos, um Geld zu verdienen, und wie viel Geld sie verdienen, muss mit der Zeitmaßstab gemessen werden. Eine Rendite von 1% im Jahr zu erzielen, unterscheidet sich stark von einer Rendite von 1% im Januar.

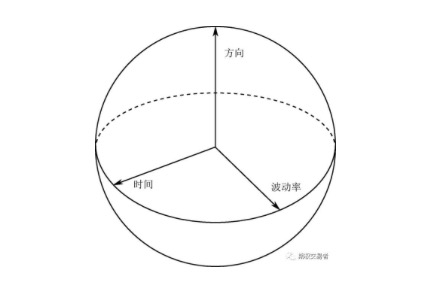

Wenn wir mit Optionen handeln, profitieren wir nur von den Preisschwankungen der Optionskontrakte. Die Optionspreise werden von sechs Faktoren beeinflusst, nämlich dem Marktpreis des Markenvermögens, dem Vertragspreis der Option, der Laufzeit der Option, der Volatilität des Markenvermögens, der risikofreien Zinssätze und der Rendite der Markenvermögenswerte, die den Optionspreis beeinflussen, indem sie den Inhaltswert und den Zeitwert der Option beeinflussen. Diese sechs Faktoren können in drei Dimensionen unterteilt werden: Zeit und Volatilität.

Bei US-amerikanischen Optionen kann sie zu jeder Zeit innerhalb der Laufzeit ausgeführt werden. Je länger die Laufzeit ist, desto größer ist die Chance auf mehrfache Gewinne, und die laufende Laufzeit enthält alle Ausführungsmöglichkeiten der laufenden kurzen Laufzeit. Je länger die Laufzeit ist, desto höher ist der Optionspreis.

Für die Euro-Option kann es nur am Ende der Laufzeit ausgeführt werden, und eine langfristige Option enthält nicht unbedingt alle Ausführungsmöglichkeiten einer kurzfristigen Option, was die Beziehung zwischen der Laufzeit der Euro-Option und dem Optionspreis komplizierter macht. Im Allgemeinen jedoch (abgesehen von der besonderen Situation, dass die bezeichneten Vermögenswerte einen hohen Ertrag erzielen) ist die Risiko für die bezeichneten Vermögenswerte umso größer, je länger die Laufzeit beträgt, und das Risiko für einen Verlust am Markt umso größer. Die Euro-Option ist daher auch umso langfristiger, je höher der Preis der langfristigen Option ist, d. h. der Marginalzeitwert der Option ist positiv.

Außerdem sollten wir beachten, dass der Anstieg des Zeitwerts einer Option mit der Zeit abnimmt, was die Abnahme des Grenzzeitwerts einer Option ist.

Wenn Zeit Geld ist, wie kann man dann in Optionshandel aus dieser Dimension Geld verdienen? Ganz einfach: Um von der Zeitwertflucht zu profitieren, können wir uns entscheiden, ob wir eine Option auf einen Preisverlust oder auf einen Preisverlust verkaufen oder eine mehr aggressive Transformationsoption verkaufen.

Zusätzlich zu den oben genannten radikalen Strategien kann eine Strategie mit einer Zeitdifferenz angewendet werden. Die sogenannte Zeitdifferenz ist eine Anlagestrategie, bei der Optionen mit demselben Kurs, demselben Ausführungspreis und derselben Optionstype, jedoch mit unterschiedlichem Verfallsdatum, kombiniert werden, um von dem Verlust des Zeitwertes zu profitieren. Die Vorteile der Zeitdifferenz bestehen hauptsächlich aus folgenden drei Aspekten:

(1) Verringerung oder Beseitigung der Einsatzquote. Wenn wir eine Option, die näher am Auslaufmonat liegt, verkaufen wollen, ist eine hohe Einsatzquote erforderlich. Wenn wir eine Option kaufen, die weiter im Auslaufmonat liegt (andere Bedingungen sind die gleichen), können wir die Einsatzquote einiger kurzfristiger Optionen kompensieren.

(2) Risikobegrenzung. Alle Optionen, die mit einem Naked Sell verkauft werden, sind mit potentiell unbegrenztem Risiko konfrontiert. Wenn die Kursrichtung der Markierung sich gegen Ihre Erwartungen richtet, können Sie erhebliche Verluste erleiden.

(3) Profitieren Sie von der Volatilität. Wenn Sie eine Zeitdifferenz-Strategie haben, können Sie jederzeit Ihre Leerlauf-Position platzieren und nur die Richtungsoptionspolygone belassen, um von den Richtungsfluktuationen der bezeichneten Vermögenswerte zu profitieren.

-

2. Zeit ist der Feind des Optionskäufers

Wenn man Optionen kauft, ist die Zeit zweifellos der Feind.

Unter den vielen Faktoren, die den Optionspreis beeinflussen, ist die Zeit eine sehr wichtige Variable, da die Zeit die Möglichkeit einer schwankenden Preisentwicklung für die Markierung von Vermögenswerten bedeutet.

Wenn ich eine Option auf einen 50 ETF gekauft habe, dann habe ich nach dem Kauf der Option immer große gute Nachrichten erwartet. Ich hoffe, dass die chinesische Regierung ein wirtschaftliches Stimulationsprogramm einleitet, um den Anstieg der 50 ETF zu fördern.

Der Preis der Option (der “Anspruchspreis”) besteht aus dem Inhaltswert und dem Zeitwert. Der Inhaltswert ist der Gesamtgewinn, der bei der Erfüllung des Vertrags unmittelbar nach dem Kauf der Option erzielt werden kann. Der Optionspreis entzieht sich vom Inhaltswert und der Rest ist der Zeitwert.

Der Zeitwert spiegelt für den Käufer der Option die Möglichkeit wider, dass der innere Wert der Option in der Zukunft ansteigt. Tatsächlich können die Preisschwankungen der Markierung im Laufe der Zeit die Option erhöhen, so dass der Käufer auch bereit ist, die Optionsgebühren zu zahlen, die höher sind als der innere Wert.

Im Allgemeinen ist die Zeitwert des Options größer, je länger die Option gültig ist. Mit der Annäherung an den Verfallsdatum wird der Zeitwert des Options schrittweise kleiner, und wenn die Option verfällt, wird der Zeitwert des Options zu Null. Warum ist das so?

Wir können so verstehen, dass der Zeitwert beschreibt, wie die Zeitrisiko-Ecke mit der Zeit Option Erhöhungspotenzial-Ecke, wenn die Option näher und näher an der Fälligkeit ist, für den Verkäufer, wird es immer weniger Zeitrisiko-Ecke, die durch die Schwankungen der Preise der Markierung gebracht wird, und für den Käufer, wird es immer weniger wahrscheinlich, dass er erwartet, dass die Option Wertsteigerung zu sehen.

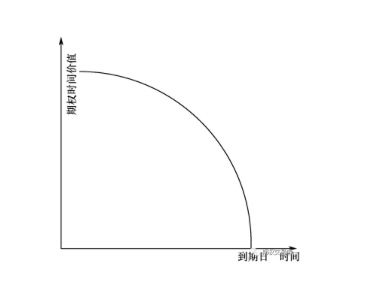

Daraus können wir sehen, dass der Zeitwert der Option mit zunehmender Geschwindigkeit abnimmt, je näher die Verfallsdatum kommt, bis der Zeitwert der Option zum Verfallsdatum auf Null fällt.

Theta ist ein Maß für den Einfluss von Zeitveränderungen auf den theoretischen Wert von Optionen. Es zeigt an, wie viel der Wert einer Option mit jedem Tag an Zeit verliert. Theta ist die Änderung des Optionspreises ÷ die Änderung der Fälligkeitszeit.

Wenn ein Investor Optionen kauft, ist er mit einem Verlust des Zeitwertes konfrontiert. Je länger die Laufzeit ist, desto höher ist der Wert der Option. Solange die Option nicht abläuft, hat sie einen Zeitwert, und der Käufer hat Hoffnung, dass sich eine günstige Veränderung ereignen kann. Für Optionskontrakte wird die Laufzeit jedoch vom ersten Tag des Börsengehandels an nur um einen Tag verringert, so dass Optionen ein wertverlustreichendes Vermögen sind, das der Käufer besitzt.

Wie sollte der Käufer von Optionen in der Praxis des Optionshandels den negativen Einfluss des Zeitwertverlaufs minimieren? Vor dem Kauf ist es am besten, Optionen zu wählen, die mehr als drei Monate vor dem Verfallsdatum liegen, und keine Optionen zu kaufen, die weniger als einen Monat vor dem Verfallsdatum liegen. Nach dem Kauf ist es am besten, keine Optionen bis zum letzten Monat zu halten.

- ### 3. Eine gute Strategie für die Differenz

Die Zeitdifferenzstrategie kann nicht nur von der kurzfristigen Verschiebung des Zeitwertes profitieren, sondern behält auch die Möglichkeit vor, langfristig von den starken Schwankungen der Preise für die gemessenen Vermögenswerte zu profitieren.

Der Verlauf der Zeit ist der Feind des Optionskäufers, aber der Freund des Optionsverkäufers. Wir können nicht nur durch den Einzelverkauf von Optionen von dem Verlauf der Zeit profitieren, sondern auch durch die Zeitdifferenzstrategie.

Zeitdifferenz (auch als horizontale Differenz oder Kalenderdifferenz bezeichnet) ist eine Anlagestrategie, bei der Optionen mit demselben Kurs, demselben Ausführungspreis und demselben Optionstyp, jedoch mit unterschiedlichen Verfallsdatum, kombiniert werden, um von einem Verlust des Zeitwertes zu profitieren. Die Zeitdifferenz wird so bezeichnet, weil der Wert des Portfolios im Laufe der Zeit zunimmt.

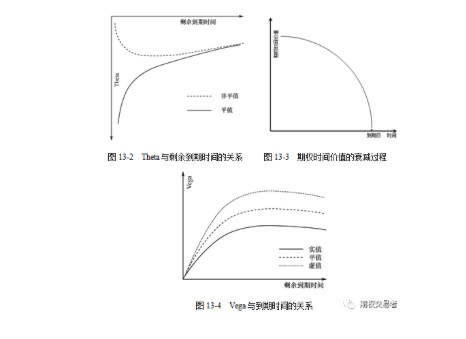

Wenn wir eine Option kaufen, ist Theta unser Feind, je geringer, desto besser. Wenn wir eine Option verkaufen, ist Theta unser Freund, desto besser. Schauen wir uns zunächst eine Grafik an, wie in Abbildung 13-2 gezeigt wird, die Beziehung zwischen Theta und der verbleibenden Laufzeit. Im Allgemeinen, je länger die verbleibende Laufzeit einer Option ist, desto größer ist Theta.

Eine Zeitdifferenzstrategie kann auch von einer Erhöhung der impliziten Volatilität profitieren. Vega zeigt, dass die implizite Volatilität der Markierung von Vermögenswerten, wenn andere Faktoren unverändert sind, eine Veränderung des Optionswerts in einer Einheit verursacht. Wie in Abbildung 13-4 gezeigt, ist Vega die Beziehung zwischen Verfallszeit und Verfallszeit.

Die üblichen Zeit-Preis-Differenz-Strategien sind:

Zeitdifferenz einer Purchaseoption, die mit einer Purchaseoption zum selben Ausführungspreis aufgebaut wurde.

Die Zeitdifferenz einer Abschreiboption, die mit einer Abschreiboption zum selben Ausführungspreis aufgebaut wird.

Kalenderübergreifende Kursdifferenz, Kauf von Ausgleichs- und Abschreibungsoptionen für den fernen Monat und Verkauf von Ausgleichs- und Abschreibungsoptionen für den letzten Monat.

Kalenderweite Querpreisdifferenz, Kauf von Wertpapieroptionen und Wertpapieroptionen für den fernen Monat und Verkauf von Wertpapieroptionen und Wertpapieroptionen für den letzten Monat.

#### Die Vorteile der Zeitdifferenzstrategie bestehen hauptsächlich darin, dass keine oder nur geringe Sicherheiten erforderlich sind, das Risiko begrenzt ist und die Strategie bequem in mehrere Optionen umgewandelt werden kann.

#### Der Nachteil der Zeitdifferenzstrategie ist, dass sie die Gewinnwahrscheinlichkeit im Vergleich zu den Optionen, die man auf der Hand verkauft, verringert.

Veröffentlicht von Option Trader