Futures für digitale Währungen - Multi-Species-ATR-Strategie (Tutorial)

Schriftsteller:FMZ~Lydia, Erstellt: 2022-11-08 10:34:22, Aktualisiert: 2023-09-15 20:55:33

In letzter Zeit freuen sich einige unserer Plattformbenutzer darauf, eine MyLanguage-Strategie in eine JavaScript-Strategie zu transplantieren, die viele Optimierungsideen flexibel hinzufügen kann. Sie erweitern sogar die Strategie auf Multi-Species-Versionen. Weil die MyLanguage-Strategie normalerweise eine Trendstrategie ist und viele von ihnen auf dem Schlusspreismodell basierend ausgeführt werden. Die API-Schnittstelle des Strategieanforderungsaustauschs ist nicht sehr häufig, was für die Transplantation in eine Multi-Species-Strategieversion geeignet ist. In diesem Artikel werden wir eine einfache MyLanguage-Strategie als Beispiel nehmen, um sie in eine einfache Version der JavaScript-Sprache zu transplantieren. Der Hauptzweck ist die Lehre und Unterstützung der Forschung. Wenn Sie einen echten Bot machen möchten, müssen Sie möglicherweise einige Details hinzufügen (Testpreis, Quantitätsgenauigkeit, Bestellmengewicht, Bestellkontrolle nach Vermögenswerten, Anzeige

Die Strategie der MyLanguage, die umgesetzt werden soll

TR:=MAX(MAX((H-L),ABS(REF(C,1)-H)),ABS(REF(C,1)-L));

ATR:=EMA(TR,LENGTH2);

MIDLINE^^EMA((H + L + C)/3,LENGTH1);

UPBAND^^MIDLINE + N*ATR;

DOWNBAND^^MIDLINE - N*ATR;

BKVOL=0 AND C>=UPBAND AND REF(C,1)<REF(UPBAND,1),BPK;

SKVOL=0 AND C<=DOWNBAND AND REF(C,1)>REF(DOWNBAND,1),SPK;

BKVOL>0 AND C<=MIDLINE,SP(BKVOL);

SKVOL>0 AND C>=MIDLINE,BP(SKVOL);

// stop loss

// stop loss

C>=SKPRICE*(1+SLOSS*0.01),BP;

C<=BKPRICE*(1-SLOSS*0.01),SP;

AUTOFILTER;

Die Handelslogik dieser Strategie ist einfach. Erstens berechnen Sie den ATR nach den Parametern, berechnen Sie dann den Durchschnitt der höchsten, niedrigsten und Schlusskosten aller K-Line-BARs und berechnen Sie dann den EMA-Indikator nach den Durchschnittsdaten. Schließlich kombinieren Sie den ATR und den Koeffizienten N in den Parametern, um den UpBand und den DownBand zu berechnen.

Eröffnungs- und Verkaufspositionen basieren auf dem Schlusskurs. Eröffnen Sie lange Positionen, wenn sie den UpBand übersteigen und verkaufen Sie die Eröffnungsposition (wenn Sie Short-Positionen halten). Eröffnen Sie kurze Positionen, wenn sie den DownBand übersteigen und verkaufen Sie die Eröffnungsposition. Wenn der Schlusskurs die Mittellinie erreicht, wird die Position geschlossen, und wenn der Schlusskurs den Stop-Loss-Kurs erreicht, wird die Position ebenfalls geschlossen (Stop-Loss laut SLOSS beträgt 1, d. h. 0,01, d. h. 1%). Die Strategie wird in einem Schlusskursmodell ausgeführt.

OK, wenn wir die strategischen Anforderungen und Ideen von MyLanguage verstehen, können wir anfangen, sie zu transplantieren.

Prototyp der Transplantations- und Konstruktionsstrategie

Es gibt nicht viele Strategie-Prototypencodes, die von 1 bis 200 Zeilen reichen.

// parse params parameters, and parse strings as objects

var arrParam = JSON.parse(params)

// this function creates a chart configuration

function createChartConfig(symbol, atrPeriod, emaPeriod, index) { // symbol : trading pair, atrPeriod : ATR parameter period , emaPeriod : EMA parameter period, exchange object index corresponding to index

var chart = {

__isStock: true,

extension: {

layout: 'single',

height: 600,

},

title : { text : symbol},

xAxis: { type: 'datetime'},

series : [

{

type: 'candlestick', // K-line data series

name: symbol,

id: symbol + "-" + index,

data: []

}, {

type: 'line', // EMA

name: symbol + ',EMA:' + emaPeriod,

data: [],

}, {

type: 'line', // upBand

name: symbol + ',upBand' + atrPeriod,

data: []

}, {

type: 'line', // downBand

name: symbol + ',downBand' + atrPeriod,

data: []

}, {

type: 'flags',

onSeries: symbol + "-" + index,

data: [],

}

]

}

return chart

}

// main Logic

function process(e, kIndex, c) { // e is the exchange object, exchanges [0]..., kIndex is the K-line data series in the chart, and c is the chart object

// obtain K-line data

var r = e.GetRecords(e.param.period)

if (!r || r.length < e.param.atrPeriod + 2 || r.length < e.param.emaPeriod + 2) {

// if the K-line data length is insufficient, return

return

}

// calculate ATR indicators

var atr = TA.ATR(r, e.param.atrPeriod)

var arrAvgPrice = []

_.each(r, function(bar) {

arrAvgPrice.push((bar.High + bar.Low + bar.Close) / 3)

})

// calculate EMA indicators

var midLine = TA.EMA(arrAvgPrice, e.param.emaPeriod)

// calculate upBand and downBand

var upBand = []

var downBand = []

_.each(midLine, function(mid, index) {

if (index < e.param.emaPeriod - 1 || index < e.param.atrPeriod - 1) {

upBand.push(NaN)

downBand.push(NaN)

return

}

upBand.push(mid + e.param.trackRatio * atr[index])

downBand.push(mid - e.param.trackRatio * atr[index])

})

// draw the chart

for (var i = 0 ; i < r.length ; i++) {

if (r[i].Time == e.state.lastBarTime) {

// update

c.add(kIndex, [r[i].Time, r[i].Open, r[i].High, r[i].Low, r[i].Close], -1)

c.add(kIndex + 1, [r[i].Time, midLine[i]], -1)

c.add(kIndex + 2, [r[i].Time, upBand[i]], -1)

c.add(kIndex + 3, [r[i].Time, downBand[i]], -1)

} else if (r[i].Time > e.state.lastBarTime) {

// add

e.state.lastBarTime = r[i].Time

c.add(kIndex, [r[i].Time, r[i].Open, r[i].High, r[i].Low, r[i].Close])

c.add(kIndex + 1, [r[i].Time, midLine[i]])

c.add(kIndex + 2, [r[i].Time, upBand[i]])

c.add(kIndex + 3, [r[i].Time, downBand[i]])

}

}

// check the position

var pos = e.GetPosition()

if (!pos) {

return

}

var holdAmount = 0

var holdPrice = 0

if (pos.length > 1) {

throw "long and short positions are checked at the same time!"

} else if (pos.length != 0) {

holdAmount = pos[0].Type == PD_LONG ? pos[0].Amount : -pos[0].Amount

holdPrice = pos[0].Price

}

if (e.state.preBar == -1) {

e.state.preBar = r[r.length - 1].Time

}

// check the signal

if (e.state.preBar != r[r.length - 1].Time) { // closing price model

if (holdAmount <= 0 && r[r.length - 3].Close < upBand[upBand.length - 3] && r[r.length - 2].Close > upBand[upBand.length - 2]) { // the closing price cross over the upBand

if (holdAmount < 0) { // hold a short positions, close them

Log(e.GetCurrency(), "close short positions", "#FF0000")

$.CoverShort(e, e.param.symbol, Math.abs(holdAmount))

c.add(kIndex + 4, {x: r[r.length - 2].Time, color: 'red', shape: 'flag', title: 'close', text: "close short positions"})

}

// open long positions

Log(e.GetCurrency(), "open long positions", "#FF0000")

$.OpenLong(e, e.param.symbol, 10)

c.add(kIndex + 4, {x: r[r.length - 2].Time, color: 'red', shape: 'flag', title: 'long', text: "open long positions"})

} else if (holdAmount >= 0 && r[r.length - 3].Close > downBand[downBand.length - 3] && r[r.length - 2].Close < downBand[downBand.length - 2]) { // the closing price cross down the downBand

if (holdAmount > 0) { // hold long positions, close them

Log(e.GetCurrency(), "close long positions", "#FF0000")

$.CoverLong(e, e.param.symbol, Math.abs(holdAmount))

c.add(kIndex + 4, {x: r[r.length - 2].Time, color: 'green', shape: 'flag', title: 'close', text: "close long positions"})

}

// open short positions

Log(e.GetCurrency(), "open short positions", "#FF0000")

$.OpenShort(e, e.param.symbol, 10)

c.add(kIndex + 4, {x: r[r.length - 2].Time, color: 'green', shape: 'flag', title: 'short', text: "open short positions"})

} else {

// close positions

if (holdAmount > 0 && (r[r.length - 2].Close <= holdPrice * (1 - e.param.stopLoss) || r[r.length - 2].Close <= midLine[midLine.length - 2])) { // Hold a long position, the closing price is less than or equal to the midline, stop loss at the opening price

Log(e.GetCurrency(), "trigger midline or stop loss, close long positions", "#FF0000")

$.CoverLong(e, e.param.symbol, Math.abs(holdAmount))

c.add(kIndex + 4, {x: r[r.length - 2].Time, color: 'green', shape: 'flag', title: 'close', text: "close long positions"})

} else if (holdAmount < 0 && (r[r.length - 2].Close >= holdPrice * (1 + e.param.stopLoss) || r[r.length - 2].Close >= midLine[midLine.length - 2])) { // Hold a short position, the closing price is greater than or equal to the midline, stop loss at the opening price

Log(e.GetCurrency(), "trigger midline or stop loss, close short positions", "#FF0000")

$.CoverShort(e, e.param.symbol, Math.abs(holdAmount))

c.add(kIndex + 4, {x: r[r.length - 2].Time, color: 'red', shape: 'flag', title: 'close', text: "close short positions"})

}

}

e.state.preBar = r[r.length - 1].Time

}

}

function main() {

var arrChartConfig = []

if (arrParam.length != exchanges.length) {

throw "Parameters and exchange objects do not match!"

}

var arrState = _G("arrState")

_.each(exchanges, function(e, index) {

if (e.GetName() != "Futures_Binance") {

throw "The exchange is not supported!"

}

e.param = arrParam[index]

e.state = {lastBarTime: 0, symbol: e.param.symbol, currency: e.GetCurrency()}

if (arrState) {

if (arrState[index].symbol == e.param.symbol && arrState[index].currency == e.GetCurrency()) {

Log("restore:", e.state)

e.state = arrState[index]

} else {

throw "The restored data does not match the current settings!"

}

}

e.state.preBar = -1 // initial setting -1

e.SetContractType(e.param.symbol)

Log(e.GetName(), e.GetLabel(), "set contracts:", e.param.symbol)

arrChartConfig.push(createChartConfig(e.GetCurrency(), e.param.atrPeriod, e.param.emaPeriod, index))

})

var chart = Chart(arrChartConfig)

chart.reset()

while (true) {

_.each(exchanges, function(e, index) {

process(e, index + index * 4, chart)

Sleep(500)

})

}

}

function onexit() {

// record e.state

var arrState = []

_.each(exchanges, function(e) {

arrState.push(e.state)

})

Log("record:", arrState)

_G("arrState", arrState)

}

Strategieparameter:

var params = '[{

"symbol" : "swap", // contract code

"period" : 86400, // K-line period, 86,400 seconds is a day

"stopLoss" : 0.07, // stop loss factor, 0.07 or 7%

"atrPeriod" : 10, // ATR indicator parameters

"emaPeriod" : 10, // EMA indicator parameters

"trackRatio" : 1, // upBand and downBand coefficients

"openRatio" : 0.1 // The reserved opening percentage, which is not supported for now

}, {

"symbol" : "swap",

"period" : 86400,

"stopLoss" : 0.07,

"atrPeriod" : 10,

"emaPeriod" : 10,

"trackRatio" : 1,

"openRatio" : 0.1

}]'

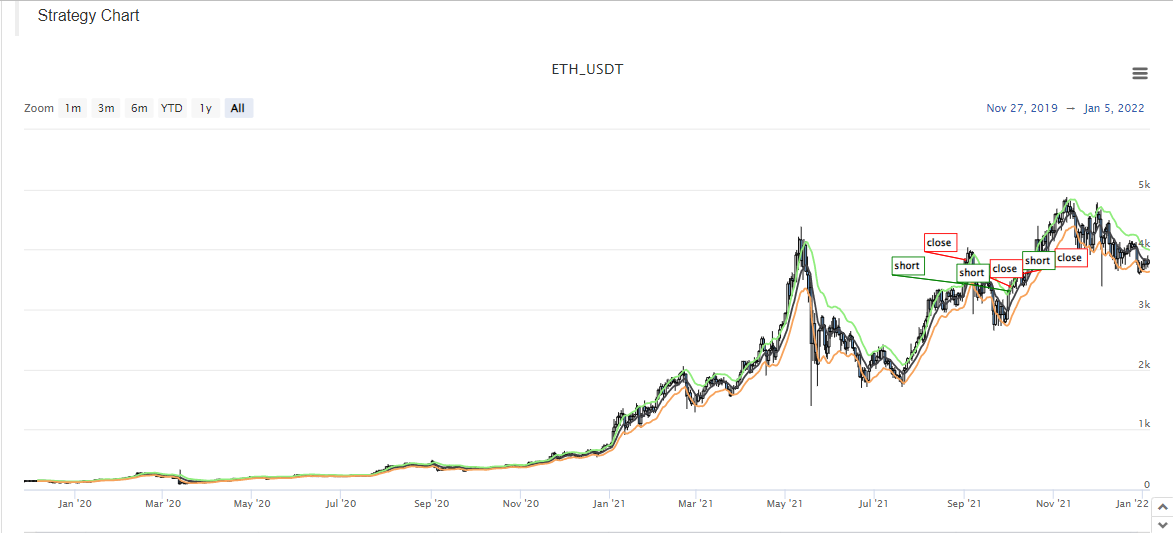

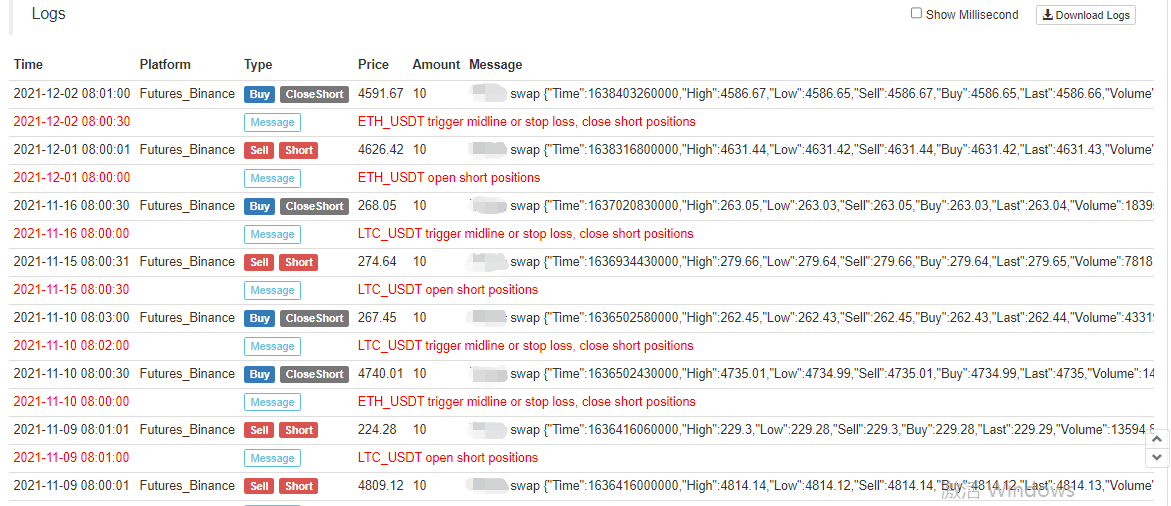

Backtest-Screenshots:

Strategie-Quellcode:https://www.fmz.com/strategy/339344

Die Strategien sind nur für Backtesting und Lernforschung bestimmt. Bitte modifizieren, optimieren und beziehen Sie sich selbst auf den echten Bot.

- Einführung in Lead-Lag-Arbitrage in Kryptowährungen (2)

- Einführung der Lead-Lag-Suite in der digitalen Währung (2)

- Diskussion über den externen Signalempfang der FMZ-Plattform: Eine Komplettlösung für den Empfang von Signalen mit integriertem Http-Service in der Strategie

- FMZ-Plattform: Erforschung von Signalempfangsstrategien für externe Netzwerke

- Einführung in Lead-Lag-Arbitrage in Kryptowährungen (1)

- Einführung der Lead-Lag-Suite in der Kryptowährung (1)

- Diskussion über den externen Signalempfang der FMZ-Plattform: Erweiterte API VS Strategie eingebauter HTTP-Service

- FMZ-Plattform-External Signal Reception: Erweiterung der API vs. Strategien für den eingebauten HTTP-Dienst

- Diskussion über die Strategie-Testmethode auf Basis eines Zufalls-Ticker-Generators

- Strategie-Testmethoden basierend auf Random-Market-Generatoren untersucht

- Neue Funktion von FMZ Quant: _Serve-Funktion zum einfachen Erstellen von HTTP-Diensten

- Verdienen Sie 80 Mal in 5 Tagen, die Macht der Hochfrequenzstrategie

- Untersuchungen und Beispiele für die Konzeption von Maker Spots und Futures Hedging Strategien

- Erstellen einer quantitativen Datenbank von FMZ mit SQLite

- Wie man verschiedene Versionsdaten einer gemieteten Strategie über Strategy Rental Code Metadaten zuweist

- Zins-Arbitrage von Binance Perpetual Funding Rate (aktueller Bullenmarkt jährlich 100%)

- Strategie für den Wendepunkt der Doppel-EMA-Futures für digitale Währungen (Tutorial)

- Abonnieren Sie eine neue Aktienstrategie für digitale Währung (Tutorial)

- Eine Idee mit 60 Zeilen Code verwirklichen - Vertragsbottom Fishing Strategie

- Der Wert des Wertpapiers wird auf der Basis der in Artikel 4 Absatz 1 Buchstabe b genannten Methode berechnet.

- Konstruktion eines auf FMZ Quant basierenden Systems zur Verwaltung der Auftragssynchronisierung (2)

- Schreiben Sie ein halbautomatisches Handelswerkzeug mit der Sprache Pine

- Erforschen Sie das Hochfrequenz-Strategie-Design von der magischen Veränderung von LeeksReaper

- Strategieanalyse von LeeksReaper (2)

- Die "Magische Doppel-EMA-Strategie" von den YouTube-Veteranen

- Implementierung der Fisher-Indikatoren und der FMZ in JavaScript-Sprache

- Beispiel für die Gestaltung der dYdX-Strategie

- Konstruktion eines auf FMZ Quant basierenden Systems zur Verwaltung der Auftragssynchronisierung (1)

- Strategieanalyse von LeeksReaper (1)

- Derbit Options Delta Dynamische Absicherungsstrategie

- Aktueller Stand und empfohlene Anwendung der Finanzierungsrate-Strategie