Mehrindikatorübergreifende starke Trendverfolgungsstrategie

Schriftsteller:ChaoZhang, Datum: 2023-11-13 16:59:12Tags:

Übersicht

Diese Strategie integriert mehrere starke Momentum-Indikatoren, darunter RSI, MF, CCI und Stoch RSI, um starke Trends durch Indikator-Kreuzungen zu identifizieren und zu verfolgen. Er berechnet zunächst mehrere Zyklusindikatoren und nimmt dann den Durchschnittswert. Wenn alle Indikatoren die starke Schwelle durchbrechen, wird ein Kaufsignal generiert. Wenn Indikatoren unter die schwache Schwelle fallen, wird ein Verkaufssignal generiert, um Trendwendepunkte zu erfassen und starke Trends zu verfolgen.

Strategie Logik

Diese Strategie berechnet vier starke Momentum-Indikatoren - RSI, MF, CCI und Stoch RSI. RSI beurteilt Stärke durch Berechnung von Preisänderungen über einen Zeitraum. MF berücksichtigt auch das Verhältnis von Auf- und Abstiegen. CCI beurteilt Überkauf/Überverkauf durch Berechnung der Abweichung vom gleitenden Durchschnitt.

Die Strategie setzt 50 als das neutrale Niveau für die Indikatoren. Wenn die RSI-, MF-, CCI-, Stoch-RSI-K- und D-Linien alle über 50 kreuzen, wird ein Kaufsignal generiert, das einen starken Aufwärtstrend anzeigt. Wenn die Indikatoren unter 50 fallen, wird ein Verkaufssignal generiert, das einen seitlichen oder abwärts gerichteten Trend anzeigt. Nach dem Eintritt wird ein breiter Stop-Loss gesetzt, um den starken Trend zu verfolgen.

Der Vorteil dieser Strategie besteht darin, dass die Indikatoren umfassend sind, mehrere Methoden zur Messung der Preisdynamik enthalten und sich gegenseitig überprüfen können, um Fehlausrichtung zu vermeiden.

Vorteile

-

Umfassende Indikatoren einschließlich RSI, MF, CCI und Stoch RSI für eine starke Dynamikbeurteilung und -überprüfung, die die Genauigkeit verbessert.

-

Durch die Berechnung des Durchschnittswerts der Indikatoren wird Lärm filtert und die Signale zuverlässiger.

-

Durch die Verwendung von Crossover für mehrere Indikatoren als Eintrittszeitpunkt werden wirksame Trendwendepunkte ermittelt.

-

Der breite Stop-Loss-Bereich ermöglicht es, den starken Trend zu übermäßigen Renditen zu verfolgen.

-

Die Strategie ist klar und leicht verständlich, die Parameter sind für den Live-Handel angemessen.

Risiken

-

Risiko einer starken Trendumkehr: Plötzliche Umkehrungen können dazu führen, dass die Strategie den Verlust stoppt.

-

Das Risiko von Schwankungen innerhalb des Trends. Der Preis kann während des Aufwärtstrends große Rückschläge aufweisen, was angemessene Stop-Loss-Bereiche erfordert.

-

Risiko bei Bärenmärkten Die Strategie dient vor allem der Verfolgung starker Trends und kann bei Bärenmärkten unterdurchschnittlich sein.

-

Parameteroptimierungsrisiko: Indikatorparameter müssen für verschiedene Produkte getestet und optimiert werden, da sonst die Leistung beeinträchtigt werden kann.

-

Die Risiken können durch einen ordnungsgemäßen Stop-Loss, Parameterprüfung, Positionsanpassung usw. verwaltet werden.

Optimierungsrichtlinien

-

Versuche verschiedene Parameterkombinationen, um für bestimmte Produkte optimale Zyklen für RSI, CCI usw. zu finden.

-

Mehr Indikatortypen wie Volatilitätsindikatoren, Volumenindikatoren, um die Logik zu bereichern.

-

Anpassung der Positionsgrößen automatisch an die Marktbedingungen

-

Einführung dynamischer Stop-Loss- und Trailing-Stops basierend auf den Schwankungsniveaus des Marktes.

-

Erforschen Sie stufenweise Crossover-Möglichkeiten, treten Sie auf der Grundlage von Indikatoren der ersten Ebene in Geschäfte ein und verfolgen Sie dann Trends mit Indikatoren der zweiten Ebene.

Schlussfolgerung

Diese Strategie identifiziert und verfolgt starke Trends durch Crossovers von RSI, MF, CCI, Stoch RSI und anderen starken Momentum-Indikatoren. Die umfassenden und ergänzenden Indikatoren mit Durchschnittswertberechnung filtern effektiv falsche Signale aus. Der Indikator Crossover Eintrittszeit ist zuverlässig, und eine breite Stop-Loss-Bereich ermöglicht eine anhaltende Trendverfolgung. Aber Umkehrrisiken müssen vorsichtig sein, und Parameteroptimierung ist wichtig. Insgesamt hat die Strategie ein einfaches und klares Konzept und kann durch Indikatorverifizierung, Stop-Loss-Optimierung einen guten Trendverfolgungseffekt erzielen.

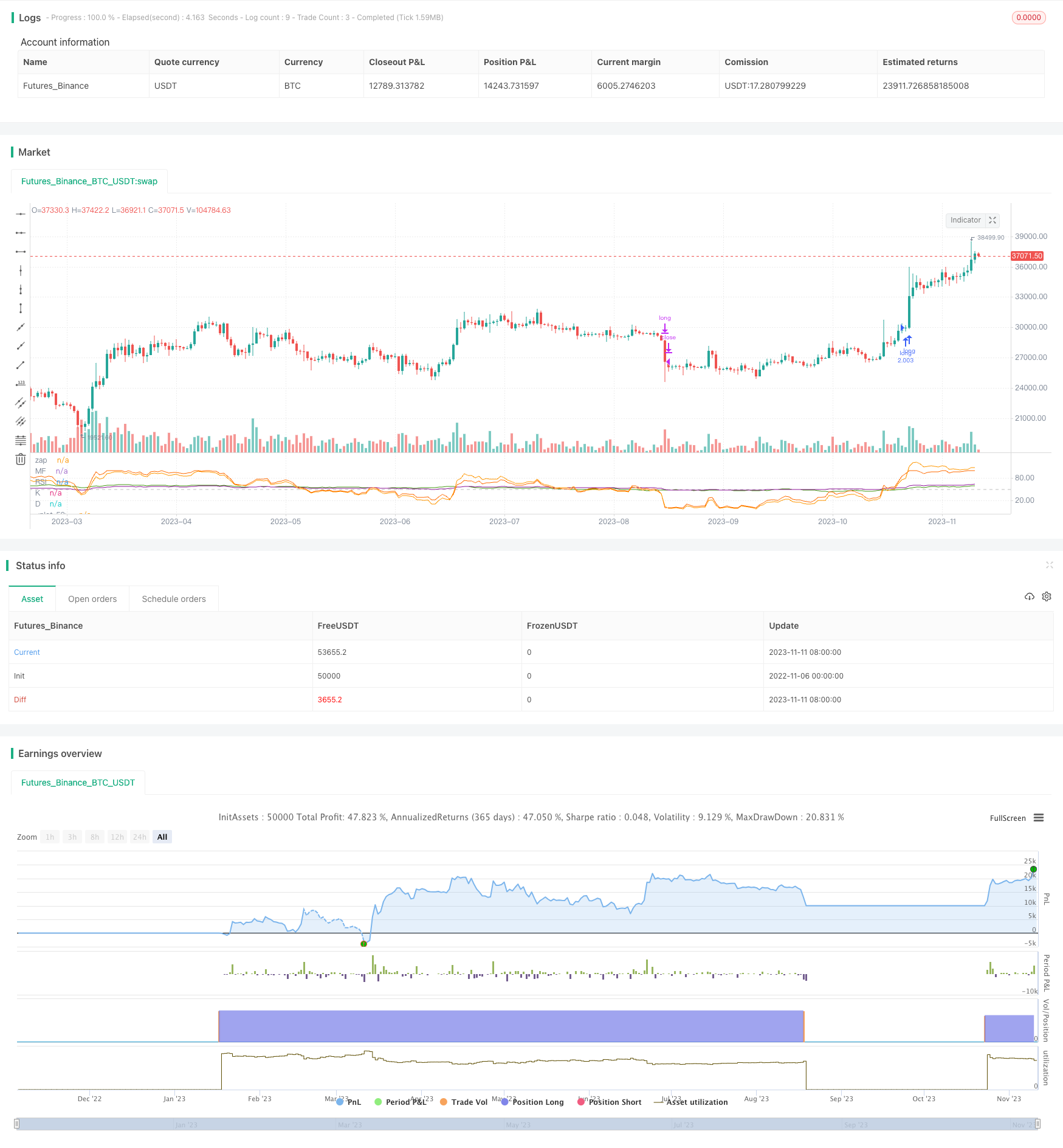

/*backtest

start: 2022-11-06 00:00:00

end: 2023-11-12 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © SoftKill21

//@version=4

strategy(title="something", initial_capital = 1000, default_qty_type=strategy.percent_of_equity, default_qty_value=100, commission_type=strategy.commission.percent, commission_value=0.03, pyramiding=1 )

length = input(title="Length", type=input.integer, defval=100, minval=1, maxval=2000)

src = hlc3

upper = sum(volume * (change(src) <= 0 ? 0 : src), length)

lower = sum(volume * (change(src) >= 0 ? 0 : src), length)

_rsi(upper, lower) =>

if lower == 0

100

if upper == 0

0

100.0 - (100.0 / (1.0 + upper / lower))

mf = _rsi(upper, lower)

up = rma(max(change(src), 0), length)

down = rma(-min(change(src), 0), length)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

plot(rsi, "RSI", color=#8E1599)

plot(mf, "MF", color=#459915)

hline(50, title="zap", color=#c0c0c0)

ma = sma(src, length)

cci = (src - ma) / (0.015 * dev(src, length))

//plot(cci, "CCI", color=#996A15)

smoothK = input(1, "K", minval=1)

smoothD = input(1, "D", minval=1)

rsi1 = rsi(src, length)

k = sma(stoch(rsi1, rsi1, rsi1, length), smoothK)

d = sma(k, smoothD)

plot(k, "K", color=#0094FF)

plot(d, "D", color=#FF6A00)

avg = (rsi + mf + cci + k + d)/5

long = rsi > 50 and mf > 50 and cci >50 and (k > 50 or d>50)

short= rsi<49 and mf<49 and cci<0 and (k<50 or d<50)

// long= avg > 100

// short=avg<0

plot(avg)

strategy.entry('long',1,when=long)

strategy.close("long",when=short)

//strategy.entry('short',0,when=short)

//strategy.close("short",when=exitshort)

- Strategie für den Handel mit der durchschnittlichen beweglichen Balance von Mais

- Strategie der doppelten Umkehrung

- Strategie für den Indikator für die Marktstimmung für Momentum

- Momentum-Squeeze-Breakout-Trend-Tracking-Strategie

- Umgekehrter MACD-Impuls verwickelt mit DMI-Breakout-Kurzfristiger Scalpingstrategie

- EMA-Prozentsatzkanal mit Bollinger-Band-Range-Handelsstrategie

- Doppelte EMA-Crossover-Strategie

- Strategie zur schrittweisen Stop-Loss-Bewegung

- Momentum-Breakout-Strategie mit Volatilitätsstop

- Extreme Swing-Distributionsstrategie

- Momentum-Breakout-Handelsstrategie auf Basis von Preis-Breakout und Mittelumkehrung

- Momentum-Preistrend-Tracking-Strategie

- FX-Strategie auf Basis von Fraktalwellen und SMMA

- Strategie zur Steigerung der Durchbrüche im Bereich des gleitenden Durchschnitts und des oberen Schienenverkehrs

- Quantitative Handelsstrategie auf Basis der Coppock-Kurve

- Handelsstrategie mit hoher Wahrscheinlichkeit für einen Durchbruch auf der Grundlage von Druckbilanz

- Schnelle RSI-Risikokontrolle Kompound-Futures-Handelsstrategie

- Tägliche Handelsstrategie für Doppel-DI-Crossover

- Bollinger Band Breakout-Strategie

- Handelsstrategie für gleitende Durchschnitte