Dual-Power-Indikator-Strategie

Überblick

Diese Strategie verwendet die Kombination aus zwei Indizern für die Stärke, dem Moving Average Coherence Index (MACD) und dem Relative Strength Index (RSI), um Kauf- und Verkaufskonditionen zu setzen, um die Chancen auf eine Umkehr des Aktienpreises zu erfassen.

Strategieprinzip

Berechnen Sie die MACD-Indikatoren, einschließlich der Schnell-, Lang- und Signallinien. Die Schnell- und Langlinie kreuzen als Kauf- und Verkaufssignale.

Berechnen Sie den RSI-Indikator und legen Sie die Überkauf- und Überverkaufszonen fest. Der RSI-Indikator kann überkaufen und überverkaufen.

Die Überkauf-Überverkaufszone-Beschlüsse in Kombination mit dem MACD-Dot-Fork-Signal und dem RSI-Indikator legen die Kauf- und Verkaufskonditionen fest:

Kaufbedingungen: Ein Goldfork auf der MACD-Schnelllinie, während der RSI gerade aus der Überverkaufszone zurückgegangen ist und ein Umkehrsignal hat;

Verkaufsbedingungen: Die MACD-Schnelllinie durchbricht die langsame Linie und bildet eine Todesfalle, während der RSI in die Überkaufzone eintritt und ein Umkehrsignal hat.

- So kann man die Vorteile der beiden Stärken gleichzeitig nutzen, um genau am Wendepunkt zu kaufen und zu verkaufen.

Analyse der Stärken

Der MACD-Indikator beurteilt die Kursentwicklung und den Zeitpunkt der Kauf- und Verkaufsprozesse. Der RSI-Indikator beurteilt die Überkauf- und Überverkaufsprozesse. Die Kombination der beiden kann die Kauf- und Verkaufsgenauigkeit verbessern.

Durch die gleichzeitige Verwendung von zwei Indikatoren kann ein falsches Signal durch einen einzelnen Indikator vermieden werden.

Der MACD kombiniert den RSI, um vor dem Wendepunkt zu kaufen und nach dem Wendepunkt zu verkaufen, um die Wendechancen zu erfassen.

Die Strategie arbeitet mit einer moderaten Frequenz, kann Trends verfolgen und Umkehrungen erfassen und ist flexibel.

Risikoanalyse

Die MACD-Indikatoren sind anfällig für Falschsignale bei Schwankungen. Die Parameter des RSI-Indikators müssen optimiert werden, da sonst auch Falschsignale auftreten können.

Die Aktienpreise können in kurzer Zeit stark schwanken, und die Verluste entstehen, wenn die Strategie unterbrochen wird.

Die Parameter des RSI und des MACD müssen optimiert werden, da es zu viele oder zu wenige Signale geben kann.

In der Praxis ist es notwendig, die Risiken und die Kapitalverwaltung streng zu kontrollieren.

Optimierungsrichtung

Optimieren Sie die schnelle und langsame Mittellinie der MACD-Parameter, um die optimale Kombination von Parametern zu finden.

Optimierung der Überkauf- und Überverkauf-Schwelle des RSI, um falsche Signale zu verhindern.

Ein Stop-Loss-Mechanismus zur Kontrolle von Einzelschäden.

Es kann in Erwägung gezogen werden, weitere Kennzahlen wie Brinband, KDJ usw. zu verwenden, um eine Mehrfachfilterung zu erzeugen.

Sie können verschiedene Kauf- und Verkaufsstrategien testen, z. B. Durchbruchstrategien, Trend-Tracking-Strategien usw.

Zusammenfassen

Die Strategie nutzt die beiden Stärkenindikatoren MACD und RSI gleichzeitig und bietet einen starken praktischen Wert. Sie erfordert jedoch eine kontinuierliche Optimierung der Parameter und eine strenge Kapitalverwaltung, um in der Praxis gute Ergebnisse zu erzielen. Die Strategie ist insgesamt flexibel und kann an verschiedene Situationen angepasst werden.

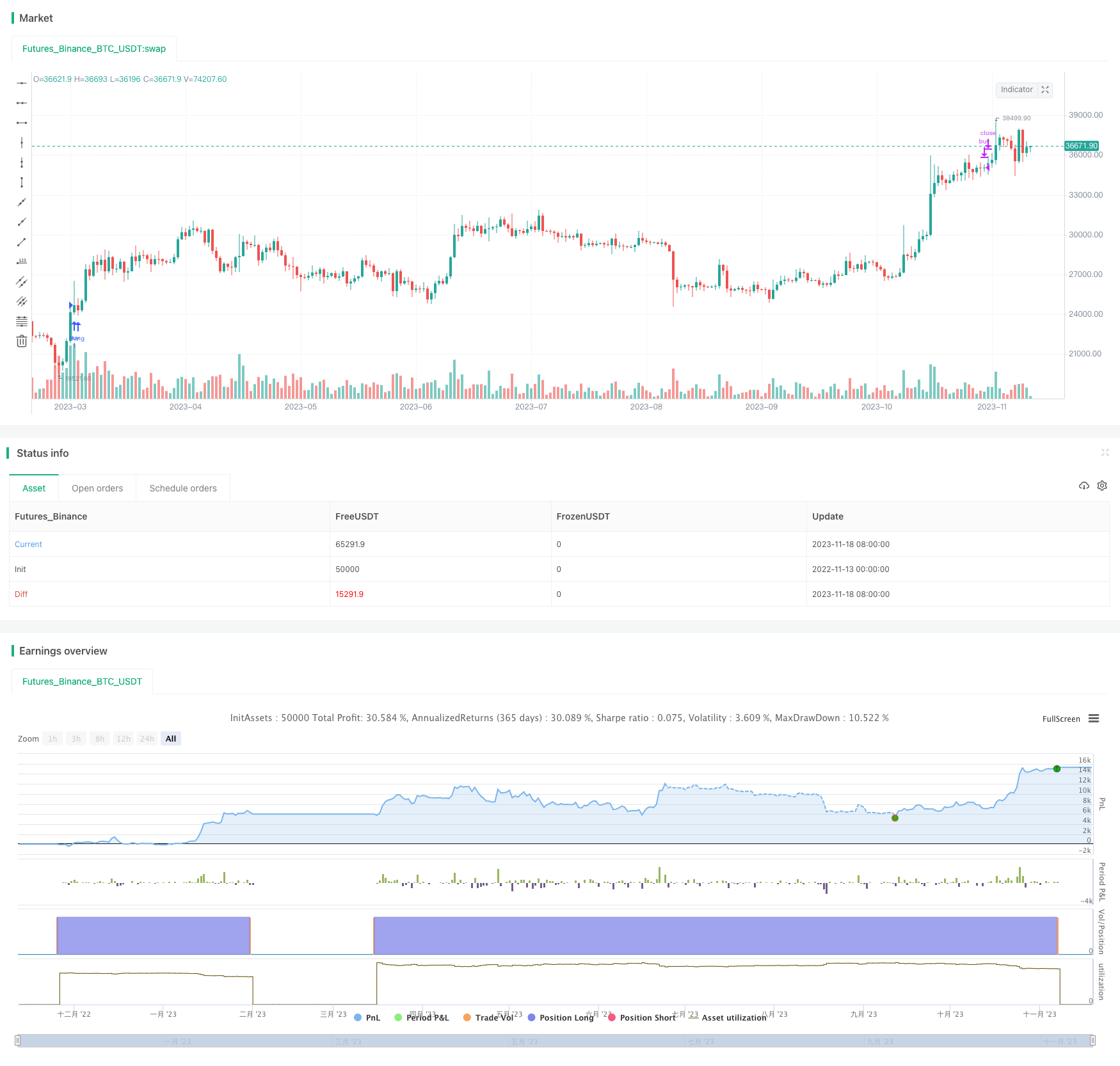

/*backtest

start: 2022-11-13 00:00:00

end: 2023-11-19 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

// © sabirt

strategy(title='MACD and RSI', overlay=true, shorttitle='MACD&RSI')

//MACD Settings

fastMA = input.int(title='Fast moving average', defval=12, minval=1)

slowMA = input.int(title='Slow moving average', defval=26, minval=1)

signalLength = input.int(9, minval=1)

//RSI settings

RSIOverSold = input.int(35, minval=1)

RSIOverBought = input.int(80, minval=1)

src = close

len = input.int(14, minval=1, title='Length')

up = ta.rma(math.max(ta.change(src), 0), len)

down = ta.rma(-math.min(ta.change(src), 0), len)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - 100 / (1 + up / down)

wasOversold = rsi[0] <= RSIOverSold or rsi[1] <= RSIOverSold or rsi[2] <= RSIOverSold or rsi[3] <= RSIOverSold or rsi[4] <= RSIOverSold or rsi[5] <= RSIOverSold

wasOverbought = rsi[0] >= RSIOverBought or rsi[1] >= RSIOverBought or rsi[2] >= RSIOverBought or rsi[3] >= RSIOverBought or rsi[4] >= RSIOverBought or rsi[5] >= RSIOverBought

[currMacd, _, _] = ta.macd(close[0], fastMA, slowMA, signalLength)

[prevMacd, _, _] = ta.macd(close[1], fastMA, slowMA, signalLength)

signal = ta.ema(currMacd, signalLength)

avg_1 = math.avg(currMacd, signal)

crossoverBear = ta.cross(currMacd, signal) and currMacd < signal ? avg_1 : na

avg_2 = math.avg(currMacd, signal)

crossoverBull = ta.cross(currMacd, signal) and currMacd > signal ? avg_2 : na

strategy.entry('buy', strategy.long, when=crossoverBull and wasOversold)

strategy.close('buy', when=crossoverBear and wasOverbought)