Ichimoku Mixed Macd und Tsi kombinierte Strategie

1. Überblick über die Strategie

Die Strategie verwendet mehrere technische Indikatoren wie die Gleichgewichtstabelle, den Macd-Indikator, den Chaikin-Goldflow-Indikator und den Tsi-Schock-Indikator, um die Richtung der Markttrends genau zu bestimmen und Short-Line-Handel zu betreiben.

2. Strategieprinzipien

Die Strategie nutzt Indikatoren wie Horizont, Benchmark und Vorlauf in der ersten Gleichgewichtstabelle, um die Tagespreisentwicklung zu bestimmen. Gleichzeitig werden die schnellen und mittleren Kreuzungssignale von Macd sowie der Geldflussindikator und der Shock-Indikator verwendet, um die Ein- und Ausströmung von Kapital zu bestimmen.

Wenn die Basislinie auf der Horizontlinie über dem 0-Achse liegt, ist der Schlusskurs oberhalb der Wolken der ersten Gleichgewichtstabelle ein bullish Signal. Wenn die Basislinie unter dem 0-Achse liegt, ist der Schlusskurs unter der Wolkenlinie ein bullish Signal. Die Strategie erkennt gleichzeitig, ob der Macd-Rechteckgraph positiv ist und ob der Chaikin Goldflow-Indikator und der Schwankungsindikator positiver sind. Wenn der Indikator positiver ist, wird ein Überkauf getätigt; wenn der Indikator positiver ist, wird ein Verkauf getätigt.

Wenn der Indikator das Gegenteil von dem vorherigen Signal ausstrahlt, wird die Position rückwärts gehandelt, bevor sie ausgeglichen wird.

3. Strategische Vorteile

Die Anwendung von mehreren Indikatoren zur Verbesserung der Genauigkeit der Beurteilung.

Kurzschluss-Operationen, die den Markt in Echtzeit verfolgen.

Der Handel erfolgt automatisch, ohne menschliche Intervention.

4. Strategische Risiken und Lösungen

Mehrere Indikatoren, die gleichermaßen auf den Preis oder auf den Preis fallen, können zu Fehleinschätzungsrisiken führen.

HFW-Shorts haben hohe Vergütungen und sind schwer zu erfassen. Sie können ihre Positionen angemessen verlängern und zusätzliche Gewinne erzielen, um die Kosten zu kompensieren.

Eine Verlustlos-Einstellung kann größere Verluste verursachen. Es kann mit ATR kombiniert werden, um einen geeigneten Stop-Point oder einen mobilen Stop-Loss einzustellen.

Fünftens: Strategische Optimierung

Optimierung der Parameterkombination. Anpassung der Durchschnittsparameter an die verschiedenen Perioden und Sorten.

Erhöhung der Stop-Loss-Mechanismen. In Kombination mit ATR-Indikatoren wird eine mobile Stop-Line dynamisch eingestellt.

Erhöhung der Positionsverwaltung. Dynamische Anpassung des Handelsvolumens.

Die Optimierung von Indikatoren und Signalen in Kombination mit maschinellen Lerntechnologien.

VI. Fazit

Diese Strategie verwendet mehrere technische Indikatoren, um Trendschwankungen in Echtzeit zu ermitteln und High-Frequency-Short-Line-Trading durchzuführen. Obwohl ein gewisses Risiko besteht, kann dies durch Optimierung verbessert werden. Die Strategie verdient es, weiter untersucht und in der Praxis überprüft zu werden, um das Handelsrisiko durch Erhöhung von Stop-Loss und Positionsmanagement zu verringern.

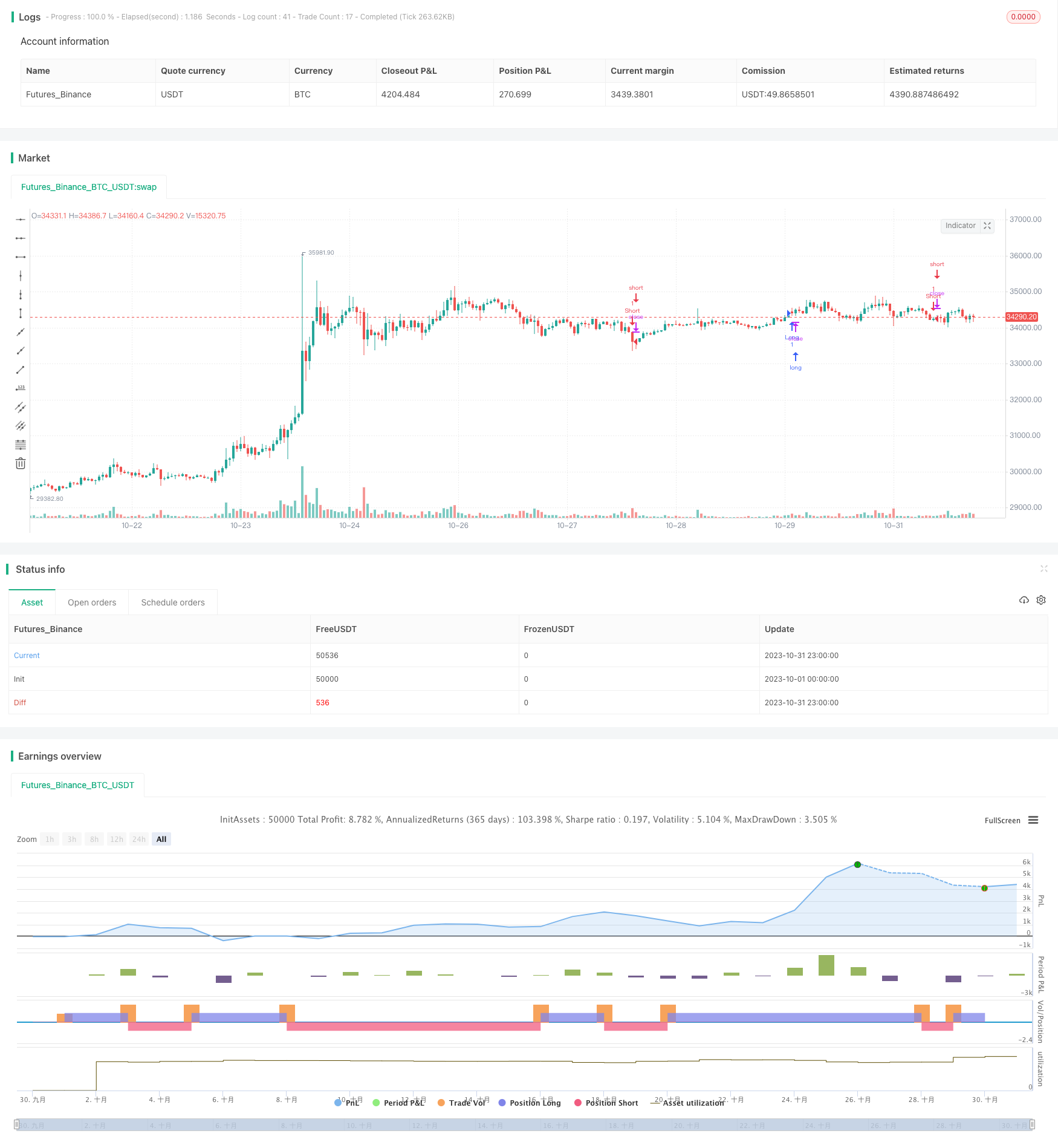

/*backtest

start: 2023-10-01 00:00:00

end: 2023-10-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © exlux99

//@version=4

strategy("Ichimoku with MACD/ CMF/ TSI", overlay=true, margin_long=0, margin_short=0)

//Inputs

ts_bars = input(10, minval=1, title="Tenkan-Sen Bars")

ks_bars = input(30, minval=1, title="Kijun-Sen Bars")

ssb_bars = input(52, minval=1, title="Senkou-Span B Bars")

cs_offset = input(26, minval=1, title="Chikou-Span Offset")

ss_offset = input(26, minval=1, title="Senkou-Span Offset")

long_entry = input(true, title="Long Entry")

short_entry = input(true, title="Short Entry")

middle(len) => avg(lowest(len), highest(len))

// Ichimoku Components

tenkan = middle(ts_bars)

kijun = middle(ks_bars)

senkouA = avg(tenkan, kijun)

senkouB = middle(ssb_bars)

ss_high = max(senkouA[ss_offset-1], senkouB[ss_offset-1])

ss_low = min(senkouA[ss_offset-1], senkouB[ss_offset-1])

// Entry/Exit Signals

fast_length = input(title="Fast Length", type=input.integer, defval=17)

slow_length = input(title="Slow Length", type=input.integer, defval=28)

src = input(title="Source", type=input.source, defval=close)

signal_length = input(title="Signal Smoothing", type=input.integer, minval = 1, maxval = 50, defval = 5)

sma_source = input(title="Simple MA(Oscillator)", type=input.bool, defval=true)

sma_signal = input(title="Simple MA(Signal Line)", type=input.bool, defval=true)

// Calculating

fast_ma = sma_source ? sma(src, fast_length) : ema(src, fast_length)

slow_ma = sma_source ? sma(src, slow_length) : ema(src, slow_length)

macd = fast_ma - slow_ma

signal = sma_signal ? sma(macd, signal_length) : ema(macd, signal_length)

hist = macd - signal

tk_cross_bull = tenkan > kijun

tk_cross_bear = tenkan < kijun

cs_cross_bull = mom(close, cs_offset-1) > 0

cs_cross_bear = mom(close, cs_offset-1) < 0

price_above_kumo = close > ss_high

price_below_kumo = close < ss_low

//CMF

lengthA = input(8, minval=1, title="CMF Length")

ad = close==high and close==low or high==low ? 0 : ((2*close-low-high)/(high-low))*volume

mf = sum(ad, lengthA) / sum(volume, lengthA)

//TSI

long = input(title="Long Length", type=input.integer, defval=8)

short = input(title="Short Length", type=input.integer, defval=8)

price = close

double_smooth(src, long, short) =>

fist_smooth = ema(src, long)

ema(fist_smooth, short)

pc = change(price)

double_smoothed_pc = double_smooth(pc, long, short)

double_smoothed_abs_pc = double_smooth(abs(pc), long, short)

tsi_value = 100 * (double_smoothed_pc / double_smoothed_abs_pc)

bullish = tk_cross_bull and cs_cross_bull and price_above_kumo and hist > 0 and mf > 0.1 and tsi_value > 0

bearish = tk_cross_bear and cs_cross_bear and price_below_kumo and hist < 0 and mf < -0.1 and tsi_value < 0

strategy.entry("Long", strategy.long, when=bullish and long_entry)

strategy.entry("Short", strategy.short, when=bearish and short_entry)

strategy.close("Long", when=bearish and not short_entry)

strategy.close("Short", when=bullish and not long_entry)