Momentum-Umkehr und schrumpfender Durchbruch – Golden-Cross-Strategie mit niedrigen Kaufkursen

Überblick

Die Strategie basiert auf dem Durchbruchsignal des Camarilla-Begrenzpunkts, das in Kombination mit dem RSI-Umkehrungsindikator als niedrige Absaugmöglichkeit eine hoch dynamische Umkehrungs-Low Absaugstrategie bildet. Wenn der Preis den Camarilla-Begrenzpunkt durchbricht, wird ein Handelssignal erzeugt, während der niedrige RSI die Absaugmöglichkeit weiter bestätigt und zu einer hoch dynamischen Umkehrstrategie gehört.

Strategieprinzip

Das Kernsignal der Strategie stammt aus den Camarilla-Punkten. Die Camarilla-Punkte sind aufgeteilt in S1 bis S5 und R1 bis R5 Punkte, basierend auf der Berechnung der Preisspanne von gestern. Sie erzeugen ein Kaufsignal, wenn der Preis von S1 nach oben springt, und ein Verkaufsignal, wenn der Preis von R1 nach unten springt.

Konkret berechnet die Strategie zunächst die Camarilla-Stützpunkte basierend auf den Höchst- und Tiefstpreisen sowie den Schlusskurs von gestern. Dann wird beurteilt, ob der Schlusskurs den Stützpunkt überschritten hat, um ein Handelssignal zu erzeugen. Gleichzeitig wird beurteilt, ob der RSI-Indikator niedrig ist und unter 30 als Überverkauf gilt. Nur wenn der Schlusskurs den Stützpunkt überschreitet und der RSI unter 30 liegt, wird ein echtes Handelssignal erzeugt.

Zum Beispiel, wenn der Preis gestern zwischen 10-11 schwankte, erzeugt der Schlusskurs heute ein Kaufsignal, wenn der Schlusskurs 11.05 ((S1-Stützpunkt) überschritten hat und der RSI 20 zeigt. Wenn der Schlusskurs heute 10.95 ((R1-Stützpunkt) überschritten hat und der RSI 20 zeigt, erzeugt dies ein Verkaufssignal. Daher kombiniert diese Strategie die Vorteile von Breakout-Signalen und Überverkaufssignalen.

Analyse der Stärken

Der größte Vorteil dieser Strategie liegt in der Identifizierung von Über- und Umkehrmöglichkeiten. Die Camarilla-Belegpunkte selbst erfassen die wichtigen Unterstützungs- und Widerstandspunkte des Preises.

Darüber hinaus ist der Stützpunkt dynamisch berechnet und verfolgt die Preisänderungen. Im Gegensatz zu herkömmlichen technischen Indikatoren müssen die Parameter eingestellt werden. Die Strategie erbt die Vorteile der Stützpunktanalyse und ist flexibler.

Risikoanalyse

Die größte Gefahr dieser Strategie besteht darin, dass der Preis möglicherweise falsch durchbricht. Obwohl der RSI-Indikator in Verbindung mit dem Überverkauf bestätigt wird, besteht die Möglichkeit, dass der Preis nach dem Durchbruch der Stützpunkte umkehrt.

Ein weiteres Risiko besteht darin, dass der RSI-Indikator ausfällt. Selbst wenn ein Überfall auftritt, fällt der RSI nicht unter 30. Es wird kein Handelssignal erzeugt und die Umkehrmöglichkeit wird verpasst.

Optimierungsrichtung

Diese Strategie kann optimiert werden durch folgende Aspekte:

Die Parameter zur Optimierung des RSI. Es können verschiedene Überverkaufslinien getestet werden, wobei 30 gut oder 20 besser ist.

Zusätzliche Kennzahlen, wie z.B. der KDJ-Wert, können die Zuverlässigkeit des Umkehrsignals weiter bestätigen.

Verschiedene Camarilla-Stützpunkte werden getestet. Nur S1 und R1 können verwendet werden, um die Wahrscheinlichkeit eines falschen Durchbruchs zu verringern.

Optimierung der Stop-Loss-Strategie. Sie können einen Stop-Loss-Bereich auf der Grundlage der ATR-Indikatoren festlegen oder den Ausgangspunkt für den Durchbruch als Stop-Loss-Bereich verfolgen.

Verschiedene Arten von Verträgen testen. Für verschiedene Arten von Verträgen wie Aktienindizes, Devisen und Waren. Die Parameter müssen angepasst werden.

Zusammenfassen

Die Strategie gehört zu den fortgeschrittenen Dynamik-Reversal-Breakout-Strategien. Durch die Beurteilung der Breakout-Signale durch die Camarilla-Basispunkte und die Bestimmung des Überverkaufs durch den RSI-Indikator. Der Vorteil der Strategie liegt in der Identifizierung von Umkehrmöglichkeiten, wobei das größte Risiko ein Preis-False-Breakout ist.

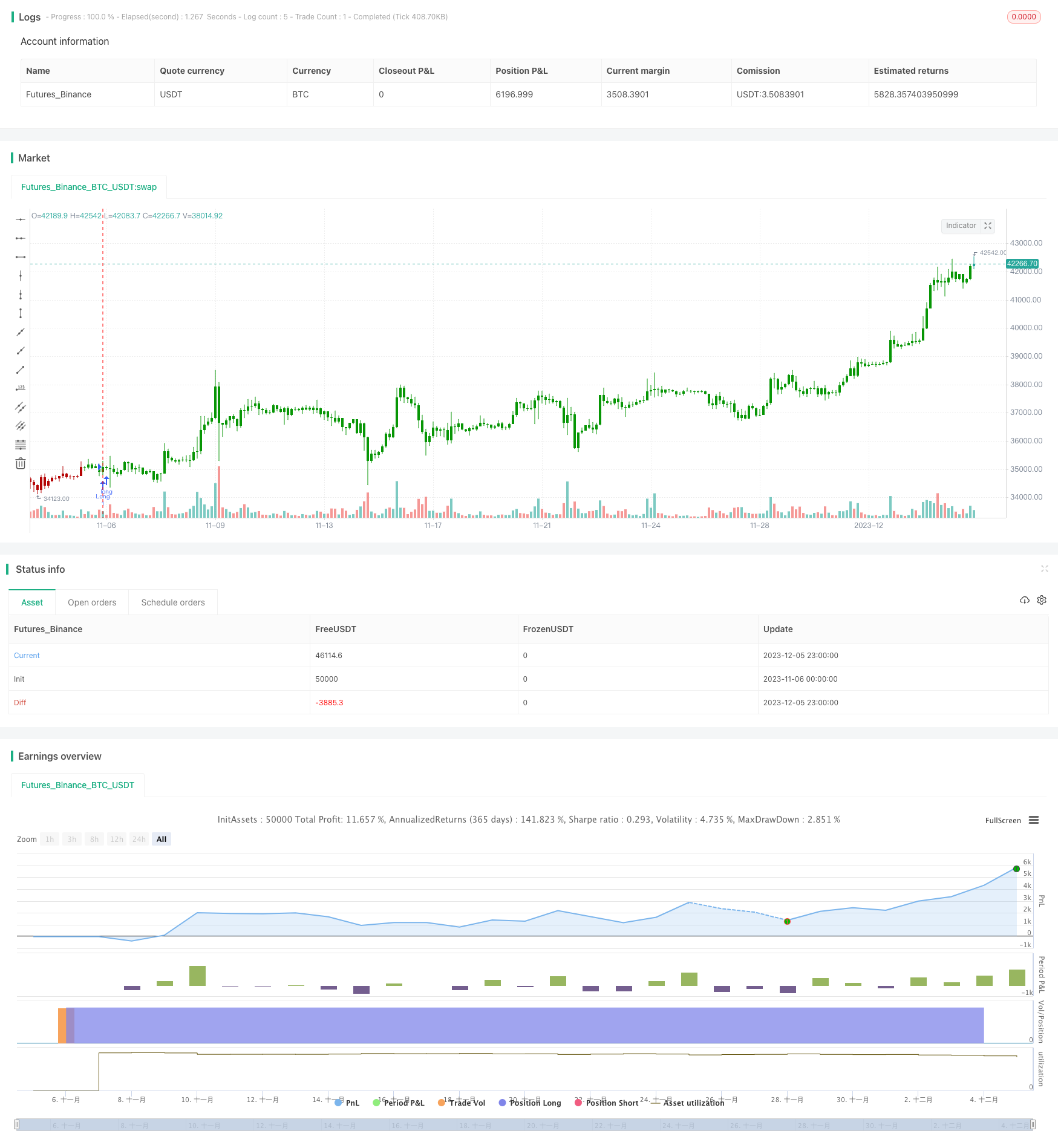

/*backtest

start: 2023-11-06 00:00:00

end: 2023-12-06 00:00:00

period: 3h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 07/05/2020

// Pivot point studies highlight prices considered to be a likely turning point

// when looking at values from a previous period, whether it be daily, weekly,

// quarterly or annual. Each pivot point study has its own characteristics on

// how these points are calculated.

//

// Red color = Sell

// Green color = Buy

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

strategy(title="Camarilla Pivot Points Backtest", shorttitle="CPP", overlay = true)

res = input(title="Resolution", type=input.resolution, defval="D")

SellFrom = input(title="Sell from ", defval="R1", options=["R1", "R2", "R3", "R4", "R5"])

BuyFrom = input(title="Buu from ", defval="S1", options=["S1", "S2", "S3", "S4", "S5"])

reverse = input(false, title="Trade reverse")

xHigh = security(syminfo.tickerid,res, high)

xLow = security(syminfo.tickerid,res, low)

xClose = security(syminfo.tickerid,res, close)

xXLC3 = (xHigh+xLow+xClose) / 3

xRange = xHigh-xLow

S1 = xClose - xRange * (1.1 / 12)

S2 = xClose - xRange * (1.1 / 6)

S3 = xClose - xRange * (1.1 / 4)

S4 = xClose - xRange * (1.1 / 2)

R1 = xClose + xRange * (1.1 / 12)

R2 = xClose + xRange * (1.1 / 6)

R3 = xClose + xRange * (1.1 / 4)

R4 = xClose + xRange * (1.1 / 2)

R5 = (xHigh/xLow) * xClose

S5 = xClose - (R5 - xClose)

pos = 0

S = iff(BuyFrom == "S1", S1,

iff(BuyFrom == "S2", S2,

iff(BuyFrom == "S3", S3,

iff(BuyFrom == "S4", S4,

iff(BuyFrom == "S5", S5, 0)))))

B = iff(SellFrom == "R1", R1,

iff(SellFrom == "R2", R2,

iff(SellFrom == "R3", R3,

iff(SellFrom == "R4", R4,

iff(SellFrom == "R5", R5, 0)))))

pos := iff(close > B, 1,

iff(close < S, -1, nz(pos[1], 0)))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )