Preisausbruchsstrategie mit doppeltem gleitenden Durchschnitt und Umkehr

Überblick

Die Strategie nutzt zunächst den 9-Tage-Moving-Average und seine Ober- und Unterbahnen, um einen grundlegenden Durchbruch zu erstellen, und führt dann nach der Ausrichtung der 123-Form-Ermittlungschancen ein Zufallsindikator-Filtersignal ein, das schließlich zu einer relativ strengen Eintrittsregelung führt. Diese Kombinationsfiltermethode kann die Handelsfrequenz effektiv reduzieren und gleichzeitig die Signalqualität gewährleisten.

Strategieprinzip

Die Doppel-Gleichgewichts- und Reversal-Price-Breakout-Strategie besteht aus einer Kombination aus zwei Unterstrategien.

Die erste Strategie bezeichnet sich als 123-Form. Die Strategie nutzt die Wechselbeziehungen der letzten zwei Tage, um die mögliche Ausbreitung der zukünftigen Preise zu bestimmen. Wenn der heutige Schlusskurs höher ist als der Schlusskurs des vorangegangenen Tages, während der Schlusskurs des vorangegangenen Tages niedriger ist als der Schlusskurs der vorangegangenen zwei Tage, wird dies als Kaufsignal betrachtet.

Die zweite Substrategie ist der Durchbruch des beweglichen Durchschnittskanals. Die Strategie berechnet zunächst den Index-Moving-Average für einen bestimmten Zeitraum (z. B. 9 Tage) und fügt dann jeweils einen bestimmten Prozentsatz hinzu, der als Kanal auf- und abgleitet. Wenn der Preis auf der Oberbahn auftritt, erzeugt dies ein Verkaufssignal, wenn der Preis unterhalb der Unterbahn auftritt, erzeugt dies ein Kaufsignal.

Letztendlich wird nur dann ein echtes Signal erzeugt, wenn die Signalrichtung der beiden Substrategien übereinstimmt, d.h. das 123-Form-Umkehrsignal und das Channel-Breakout-Signal sind synchronisiert. Diese doppelte Filterung kann eine große Anzahl von Falschsignalen filtern und die Handelsfrequenz senken, während die Zuverlässigkeit jeder Transaktion gewährleistet wird.

Analyse der Stärken

Die Binär-Gleichgewichts- und Reversal-Price-Breakthrough-Strategie umfasst verschiedene Analysemethoden und bietet folgende Vorteile:

Dual-Signal-Filtermechanismus, der die ungültigen Signale effektiv reduziert und jede Transaktion qualitativ verbessert.

123 Formenbeurteilung gehört zu kurzfristigen Umkehrstrategie, Verlagerung Kanal Durchbruch gehört zu mittleren langen Trend-Tracking-Strategie, kombinierte Verwendung kann kurz-mittlere langen Linie Zusammenarbeit zu erreichen, die Ertragswirkung ist besser.

Die Signalfrequenz kann frei gesteuert werden, indem die Bandbreite des Kanals auf und ab angepasst wird, um den verschiedenen Handelspräferenzen gerecht zu werden.

Die Parameterwahl wird durch die Nutzung der 9-Tages-Mittellinie als mittlere Achse des Kanals vernünftiger gemacht, um zu verhindern, dass die Signale zu häufig sind.

Durch die Anwendung von Überkauf- und Überverkaufsszenarien aus Zufallskennzahlen kann vermieden werden, dass man sich in einer Erschütterung befindet.

Risikoanalyse

Bei der Strategie des Durchbruchs der Doppel-Gleichgewichts- und Umkehrpreise gibt es einige Risiken, die sich auf folgende Aspekte konzentrieren:

Doppelfiltermechanismen verpassen einige Chancen, die ein einseitiger Ansatz ergreifen kann, und es besteht ein gewisses Risiko, dass ein einseitiger Ansatz fehlt.

123 Buy and Sell Point kann nicht alle gefälschten Durchbrüche vollständig filtern, was zu Verlusten führen kann, wenn sie nicht richtig eingesetzt werden.

Wenn sich die Marktlage stark verändert, kann eine falsche Einstellung der Stop-Loss-Position zu größeren Verlusten führen.

Die ifft-Bedingung ist kompliziert, und falsche Parameter führen leicht zu Logikfehlern, die zu Fehlentscheidungen führen können.

Ex-Sample-Daten beeinträchtigen die Parameterstabilität und erfordern eine dynamische Optimierung der Parameter.

Optimierungsrichtung

Es gibt noch Spielraum für Optimierungen bei der Dual-Gleichgewicht- und Reverse-Price-Breakthrough-Strategie:

Verschiedene Gleichungsarten können getestet werden, um eine Kombination von Parametern zu wählen, die eine bessere und stabilere Signalqualität erzeugen.

Es gibt verschiedene Daten-Bandbreiten, die für die Daten-Eigenschaften der jeweiligen Sorte geeignet sind.

Die maximale Verlustrate kann durch die Kombination von Stopps gesteuert werden.

Dynamische Optimierungsparameter können in den Modellen des maschinellen Lernens eingeführt werden, um die Strategie robuster zu machen.

Es kann ein Filter für die Handelsmenge oder die Volatilität hinzugefügt werden, um zu häufige Eintritte in einem bewegten Markt zu vermeiden.

Zusammenfassen

Die Dual-Even-Line-Reversal-Price-Breakthrough-Strategie, die durch eine doppelte Verifizierung der Wave-Mechanismen erfolgreich kombiniert wird, bildet ein effizientes Handelssystem, das in der Lage ist, unwirksame Signale zu filtern, qualitativ hochwertige Einstiegsmöglichkeiten zu wählen und einen starken anpassbaren Raum zu haben. Die Strategie hat großes Potenzial als allgemeiner Rahmen, der unter Parameteranpassung und Machine-Learning-Optimierung genutzt werden kann.

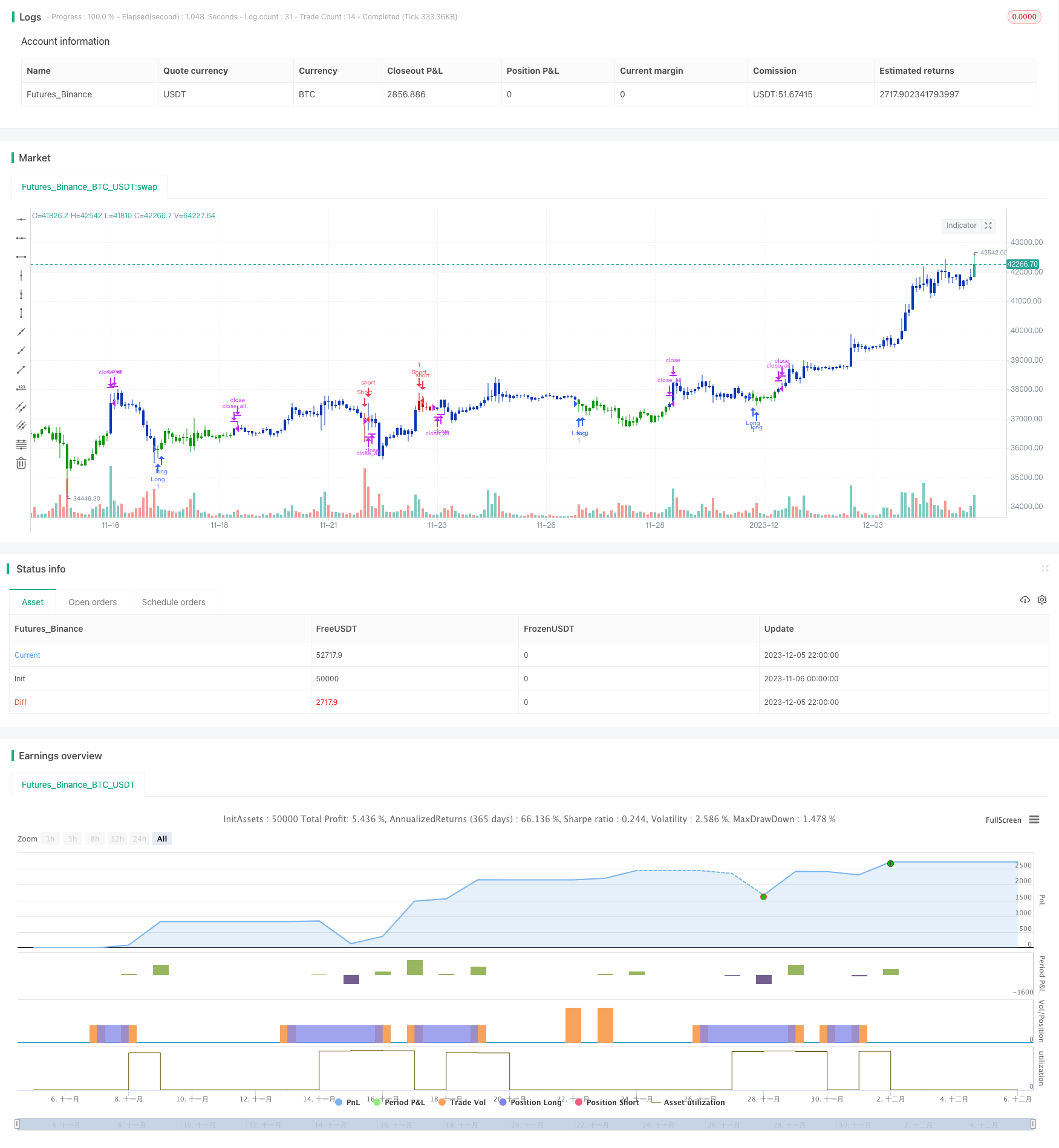

/*backtest

start: 2023-11-06 00:00:00

end: 2023-12-06 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 18/03/2021

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// Moving Average Displaced Envelope. These envelopes are calculated

// by multiplying percentage factors with their displaced expotential

// moving average (EMA) core.

// How To Trade Using:

// Adjust the envelopes percentage factors to control the quantity and

// quality of the signals. If a previous high goes above the envelope

// a sell signal is generated. Conversely, if the previous low goes below

// the envelope a buy signal is given.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

MADE(Price,Period, perAb, perBl, disp) =>

pos = 0.0

sEMA = ema(Price, Period)

top = sEMA[disp] * ((100 + perAb)/100)

bott = sEMA[disp]* ((100 - perBl)/100)

pos := iff(close < bott , 1,

iff(close > top, -1, pos[1]))

pos

strategy(title="Combo Backtest 123 Reversal & MA Displaced Envelope", shorttitle="Combo", overlay = true)

line1 = input(true, "---- 123 Reversal ----")

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

line2 = input(true, "---- MA Displaced Envelope ----")

Price = input(title="Source", type=input.source, defval=close)

Period =input(defval=9, minval=1)

perAb = input(title = "Percent above", defval=.5, minval=0.01, step = 0.1)

perBl = input(title = "Percent below", defval=.5, minval=0.01, step = 0.1)

disp = input(title = "Displacement", defval=13, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posMADE = MADE(Price,Period, perAb, perBl, disp)

pos = iff(posReversal123 == 1 and posMADE == 1 , 1,

iff(posReversal123 == -1 and posMADE == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1 )

strategy.entry("Long", strategy.long)

if (possig == -1 )

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )