Strategie für eine doppelte Umkehrung der Balance

Schriftsteller:ChaoZhang, Datum: 15.12.2023Tags:

Übersicht

Die Dual-Reversion-Balance-Strategie ist eine Kombinationsstrategie, die sowohl Umkehrstrategien als auch Empirische Modus-Zersetzung (EMD) -Filterung verwendet.

Strategieprinzip

123 Umkehrsystem

Das 123 Umkehrsystem stammt aus dem Buch

Empirische Modus-Zersetzung (EMD)

Die EMD ist eine adaptive Datenanalyse-Methode. Sie kann Daten effektiv in verschiedene Frequenzkomponenten zerlegen und den langfristigen Trend extrahieren. Hier setzen wir die Länge auf 20, Delta auf 0,5 und Bruchteil auf 0,1 um Handelssignale basierend auf den Preisfrequenzkomponenten zu generieren.

Signalkombination

Die Dual-Reversion-Balance-Strategie kombiniert die Handelssignale sowohl des 123 Reversal-Systems als auch des EMD. Sie bestätigt Einträge nur, wenn Signale aus beiden Systemen übereinstimmen. Dieser hybride Ansatz verbessert die Gewinnrate.

Analyse der Vorteile

Die Dual-Reversion-Balance-Strategie nutzt die Vorteile sowohl der Umkehrstrategien als auch der digitalen Signalverarbeitungstechniken. Das Umkehrsystem erfasst kurzfristige Umkehrmöglichkeiten, während die EMD-Filter langfristige Trends erfassen.

Es führt auch das 123 Muster ein, um unerwünschte Whipsaws zu vermeiden. Und die richtig konfigurierten EMD-Parameter helfen, etwas Rauschen zu filtern. All diese Faktoren tragen zu einer höheren Gewinnrate bei.

Risikoanalyse

Die größte Gefahr dieser Strategie ist das Scheitern der Umkehrung. Obwohl das 123 Muster diese Wahrscheinlichkeit reduziert, bleibt die Unsicherheit des Umkehrhandels hoch. Außerdem kann die EMD-Methode während extrem volatiler Märkte zusammenbrechen.

Um solche Risiken zu kontrollieren, können die Parameter des Umkehrsystems angepasst werden, um zuverlässigere Signale zu erzeugen.

Optimierungsrichtlinien

Die Strategie kann in folgenden Aspekten optimiert werden:

-

Versuche verschiedene Parametersätze für das Umkehrsystem, um das optimale Ergebnis zu finden

-

Versuchen Sie verschiedene digitale Filtermethoden, z. B. Wellenwandlung, Hilbertsche Transformation usw.

-

Hinzufügen von Stop Loss zur Kontrolle von Einzelhandelsverlusten

-

Einbeziehung anderer Indikatoren zur Gewährleistung einer höheren Richtgenauigkeit

-

Optimierung von Geldmanagementmodellen wie Positionsgröße

Zusammenfassung

Die Dual-Reversion-Balance-Strategie kombiniert die Stärken von Reversion-Strategien und digitalen Signalverarbeitungstechniken.

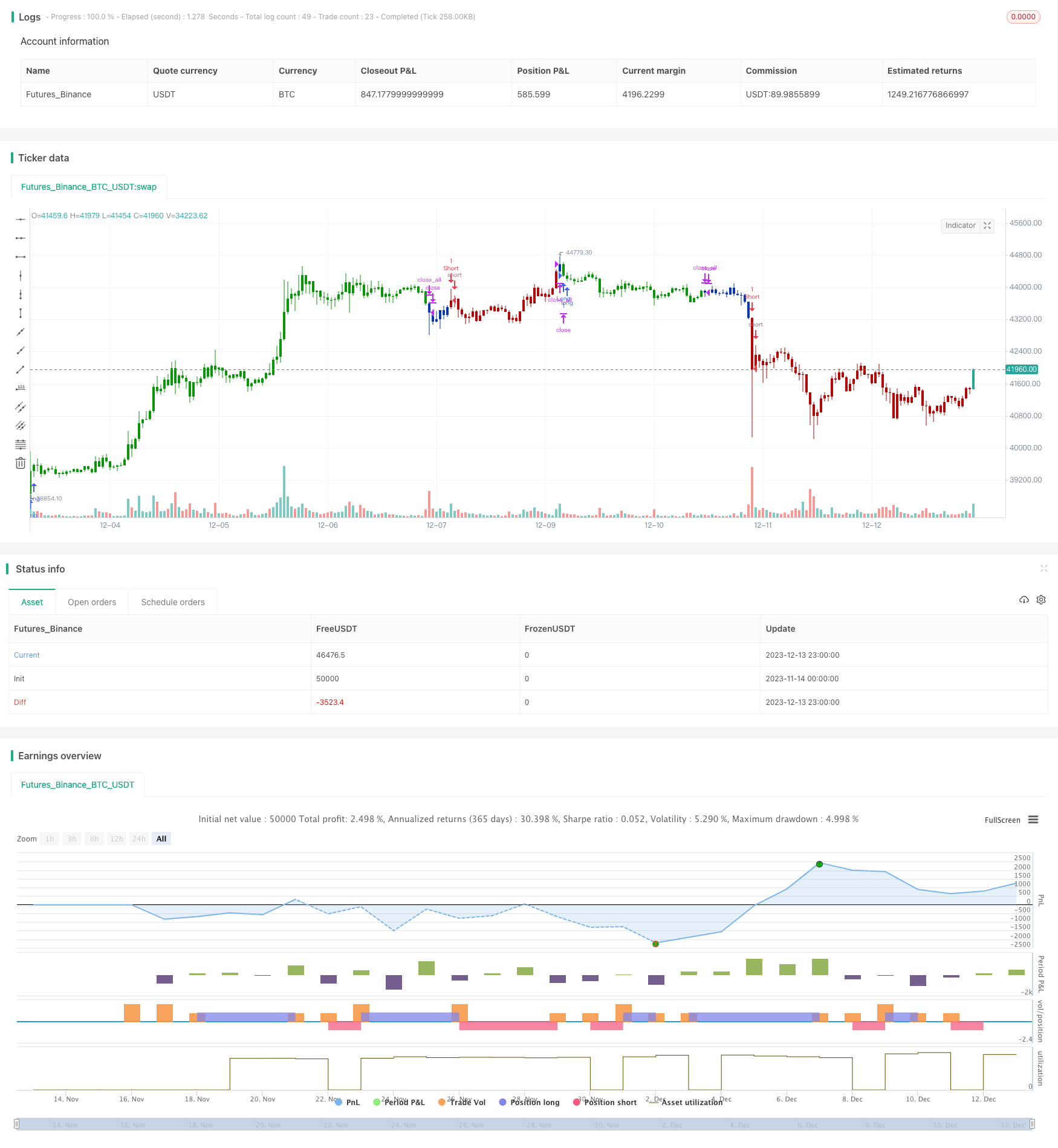

/*backtest

start: 2023-11-14 00:00:00

end: 2023-12-14 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 30/06/2020

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// The related article is copyrighted material from Stocks & Commodities Mar 2010

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

Empirical(Length,Delta,Fraction) =>

pos = 0

xBandpassFilter = 0.0

xPeak = 0.0

xValley =0.0

xPrice = hl2

beta = cos(3.1415 * (360 / Length) / 180)

gamma = 1 / cos(3.1415 * (720 * Delta / Length) / 180)

alpha = gamma - sqrt(gamma * gamma - 1)

xBandpassFilter := 0.5 * (1 - alpha) * (xPrice - xPrice[2]) + beta * (1 + alpha) * nz(xBandpassFilter[1]) - alpha * nz(xBandpassFilter[2])

xMean = sma(xBandpassFilter, 2 * Length)

xPeak := iff (xBandpassFilter[1] > xBandpassFilter and xBandpassFilter[1] > xBandpassFilter[2], xBandpassFilter[1], nz(xPeak[1]))

xValley := iff (xBandpassFilter[1] < xBandpassFilter and xBandpassFilter[1] < xBandpassFilter[2], xBandpassFilter[1], nz(xValley[1]))

xAvrPeak = sma(xPeak, 50)

xAvrValley = sma(xValley, 50)

nAvrPeak = Fraction * xAvrPeak

nAvrValley = Fraction * xAvrValley

pos := iff(xMean > nAvrPeak and xMean > nAvrValley, 1,

iff(xMean < nAvrPeak and xMean < nAvrValley, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Empirical Mode Decomposition", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

LengthEMD = input(20, minval=1)

Delta = input(0.5)

Fraction = input(0.1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posEmpirical = Empirical(LengthEMD,Delta,Fraction)

pos = iff(posReversal123 == 1 and posEmpirical == 1 , 1,

iff(posReversal123 == -1 and posEmpirical == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )

- Quantitative Handelsstrategie auf der Grundlage der doppelten EMA und des Preisvolatilitätsindex

- Momentum Breakout - Bidirektionale Verfolgungsstrategie

- Super Trend LSMA Langzeitstrategie

- Drei- und Vier-Bar-Breakout-Umkehrstrategie

- Adaptive SMI-ergodische Handelsstrategie auf Basis von adaptiven exponentiellen gleitenden Durchschnittslinien

- SMA- und PSAR-Strategie für den Spothandel

- SMA- und RSI-Langzeitstrategie

- Strategie für den Ausbruch von doppelten gleitenden Durchschnittsumkehrungen

- Trend-Nachfolge-Strategie auf Basis der Ichimoku-Cloud

- Hochfrequenzhandelsstrategie auf der Grundlage von Bollinger-Bändern und StochRSI-Indikatoren

- HYE Mittelumkehr SMA-Strategie

- Strategie zur Umkehrung des doppelten gleitenden Durchschnitts

- Handelsstrategie für den zweiseitigen Preisdurchbruch

- Bollinger Breakout Aktienstrategie

- Sieben Leuchter-Oszillations-Durchbruchstrategie

- Golden Dead Cross-Trendverfolgungsstrategie

- Quantitative Handelsstrategie auf der Grundlage von TRSI- und SUPER-Trendindikatoren

- Ein Intraday-Trend nach quantitativer Strategie auf der Grundlage von Multi-Indikator-Filterung

- Bollinger-Bänder und RSI-Kurzverkaufsstrategie

- Umgekehrte Handelsstrategie auf der Grundlage überlappender Preisdifferenzen