Ichimoku Trendfolgestrategie

Überblick

Die Strategie ist eine quantitative Trend-Tracking-Strategie, basierend auf den Ichimoku-Technik-Indikatoren, die hauptsächlich durch die Konstruktion von Multiple-Orders unter bestimmten Bedingungen durch spezifische Gleichgewichtsdifferenzen erstellt wird, um Markttrends zu verfolgen und Risiken mit bestimmten Stop-Loss-Mechanismen zu steuern.

Strategieprinzip

Der Kern der Strategie besteht darin, ein Handelssignal auf der Grundlage eines Ichimoku-Indikators unter bestimmten Parameter-Sets zu erstellen. Der Ichimoku-Indikator besteht aus vier Linien von Umschaltlinien, Referenzlinien, Vor- und Rückwärtslinien, wobei die Umschaltlinie als Antenne bezeichnet wird und die Referenzlinie als Bodenlinie bezeichnet wird. Die Strategie erzeugt ein Gold- und Todesvorkauf-Handelssignal durch die Einstellung verschiedener Parameter von Antenne und Bodenlinie.

Insbesondere basiert die Strategie auf den folgenden Handelsregeln:

Wenn die Preise durch die Antenne steigen und aus der Wolkenlinie herauskommen, tun Sie mehr.

Es ist ein schwieriger Prozess, als es zu erwarten ist.

Wenn der Preis unterhalb der Erdlinie fällt und in die Wolken zieht, ist es leer.

Wenn der Preis durch die Antenne geht, ist die Position leer.

Mit einer solchen Mehrflächen-Handelsregel kann die Trendentwicklung des Marktes effektiv erfasst werden. Gleichzeitig kann ein Durchbruch in Verbindung mit dem Cloud-Band als Filterbedingung zu einem gewissen Grad vermieden werden.

Strategische Stärkenanalyse

Die Strategie hat folgende Vorteile gegenüber anderen gängigen Methoden:

Der Ichimoku-Indikator besteht aus mehreren Durchschnittslinien, die Trends zuverlässiger beurteilen, um den Lärm einer einzigen Durchschnittslinie zu vermeiden.

Mehrfache Gleichlinien-Kombinationen bilden eine bessere Handelsfilterwirkung. Durchbruch der Cloud-Band als zusätzliche Bedingung kann ein falsches Signal vermieden werden.

Risikokontrolle. Durch die Einrichtung einer Schadensstop-Antenne können Schäden rechtzeitig gestoppt und die Risiken wirksam kontrolliert werden.

Weniger Rücktritte im Vergleich zu anderen Trendstrategien, die weniger langfristige Gegenbewegungen verursachen, um Rücktrittsverluste zu minimieren.

Die Parameter sind flexibel anpassbar. Die Parameter können an die Marktlage angepasst werden, indem sie die Parameter der Durchschnittslinie anpassen.

Risiko- und Optimierungsanalyse

Die Strategie birgt immer noch einige Risiken, die zu beachten sind:

Die Strategie ist anfällig für kleinere, wiederholte Geschäfte, die zu Verlusten führen, wenn es sich um einen Markt handelt, der über einen längeren Zeitraum von Erschütterungen befindet.

Die Ichimoku-Indikatoren haben eine schwache Fähigkeit, kurzfristige Trendwende zu beurteilen. Sie können die Chance auf eine Umkehr verpassen oder das Risiko einer plötzlichen Umkehr eingehen.

Die Einstellung der Parameter ist abhängig von der Erfahrung. Die unterschiedlichen Einstellungen der Parameter haben einen großen Einfluss auf die Strategie-Performance und erfordern eine Anpassung, die auf die umfangreiche historische Erfahrung beruht.

Die Strategie kann in Bezug auf diese Risiken optimiert werden:

In Verbindung mit Volatilitätsindikatoren und anderen Indikatoren, um Schwankungen zu beurteilen und Strategiestatus zu setzen, um einen ungültigen Handel zu vermeiden.

Hinzufügen von Trendwende-Signal-Modulen, wie z. B. das Hinzufügen von Moving Average Reverse-Crossover-Kombinationen.

Automatische Optimierung der Parameter mit Methoden wie Machine Learning, um die Abhängigkeit von künstlicher Erfahrung zu verringern.

Setzen Sie eine dynamische Stop-Line. Die Stop-Line wird in Echtzeit an die Marktvolatilität angepasst, um das Risiko zu verringern.

Zusammenfassen

Insgesamt zeigt sich, dass die Strategie die Vorteile der Ichimoku-Indikatoren nutzt und eine starke Vorteile bei der Erfassung von Trendbewegungen aufweist. Durch die richtige Parameter-Einstellung und Optimierung der Anpassung kann die Strategie-Stabilität weiter verbessert werden, was sie zu einer effizienten Strategie macht, die es wert ist, in den Markt zu investieren.

/*backtest

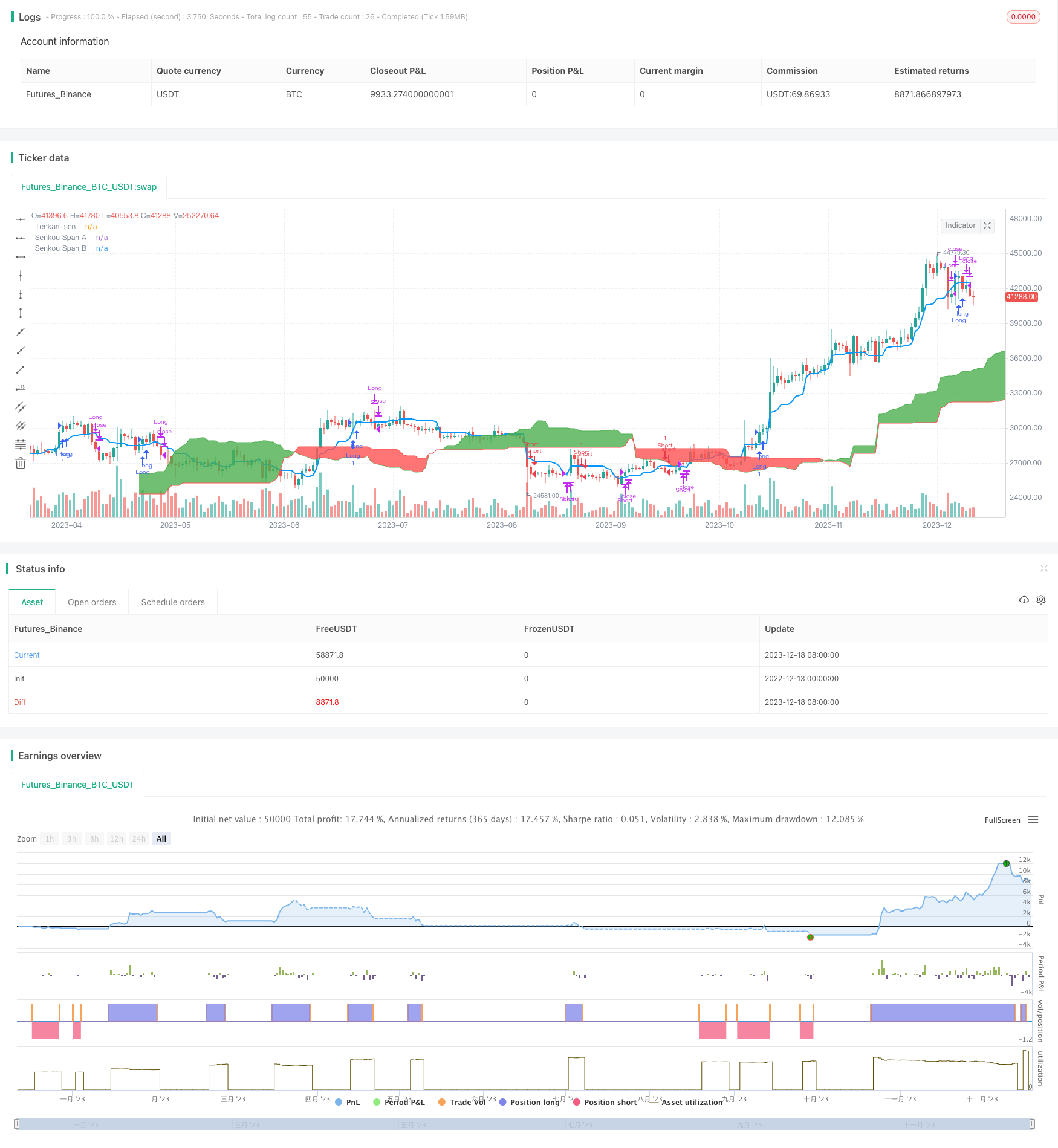

start: 2022-12-13 00:00:00

end: 2023-12-19 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy(title="RENKO ICHIMOKU STRATEGY", shorttitle="RENKO ICHIMOKU STRATEGY", overlay=true)

ro = open

rc = close

tenkanSenPeriods = input(10, minval=1, title="Tenkan-sen"),

kijunSenPeriods = input(30, minval=1, title="Kijun-sen")

SenkouSpanBPeriods = input(60, minval=1, title="Senkou Span B"),

displacement = input(30, minval=1, title="Chikou Span (Displacement)")

donchian(len) => avg(lowest(len), highest(len))

tenkanSen = donchian(tenkanSenPeriods)

kijunSen = donchian(kijunSenPeriods)

SenkouSpanA = avg(tenkanSen, kijunSen)

SenkouSpanB = donchian(SenkouSpanBPeriods)

plot(tenkanSen, color=#0496ff, linewidth=2, title="Tenkan-sen")

// plot(kijunSen, color=#991515, title="Kijun-sen")

// plot(close, offset = -displacement, color=#459915, title="Chikou Span")

p1 = plot(SenkouSpanA, offset = displacement, color=green, title="Senkou Span A")

p2 = plot(SenkouSpanB, offset = displacement, color=red, title="Senkou Span B")

fill(p1, p2, color = SenkouSpanA > SenkouSpanB ? green : red)

// Entry/Exit Signals

tk_cross_bull = tenkanSen > kijunSen

tk_cross_bear = tenkanSen < kijunSen

price_below_tenkan = open < tenkanSen and close < tenkanSen

price_above_tenkan = open > tenkanSen and close > tenkanSen

price_below_kinjun = close < kijunSen

price_above_kinjun = close > kijunSen

tekan_above_kinjun = tenkanSen > kijunSen

tekan_below_kinjun = tenkanSen < kijunSen

ss_high = max(SenkouSpanA[displacement-1], SenkouSpanB[displacement-1])

ss_low = min(SenkouSpanA[displacement-1], SenkouSpanB[displacement-1])

price_inside_kumo = close > ss_high and close < ss_low

price_below_kumo = rc[1] < ro[1] and rc[0] < ro[0] and rc[1] < ss_low

price_above_kumo = rc[1] > ro[1] and rc[0] > ro[0] and rc[1] > ss_high

cs_cross_bull = mom(close, displacement-1) > 0

cs_cross_bear = mom(close, displacement-1) < 0

bullish = cs_cross_bull and not price_inside_kumo

bearish = cs_cross_bear and not price_inside_kumo

strategy.entry("Long", strategy.long, when=price_above_kumo and price_above_tenkan )

strategy.close("Long", when=price_below_tenkan )

strategy.entry("Short", strategy.short, when=price_below_kumo and price_below_tenkan )

strategy.close("Short", when=price_above_tenkan )

// longCondition = crossover(sma(close, 14), sma(close, 28))

// if (longCondition)

// strategy.entry("My Long Entry Id", strategy.long)

// shortCondition = crossunder(sma(close, 14), sma(close, 28))

// if (shortCondition)

// strategy.entry("My Short Entry Id", strategy.short)