Stochastische Stromwirbelstrategie

Schriftsteller:ChaoZhang, Datum: 21.12.2023Tags:

Übersicht

Die Stochastic Vortex Strategie ist eine Strategie, die Kaufsignale erzeugt, wenn die K-Linie des Stochastic Oszillators über die D-Linie kreuzt und der positive VI höher ist als der negative VI. Diese Strategie kombiniert die Vorteile des Stochastic Oszillators und des Vortex-Indikators, um Chancen zu erfassen, wenn sich die Aktienkurse umkehren.

Strategie Logik

Die Strategie beruht hauptsächlich auf zwei Indikatoren:

-

Stochastischer Oszillator: Dieser Indikator vergleicht den Schlusskurs des Tages mit den höchsten und niedrigsten Preisen in einem bestimmten Zeitraum, um zu ermitteln, ob der Markt überverkauft oder überkauft ist.

-

Vortex-Indikator: Dieser Indikator spiegelt die wirbelartigen Aufwärts- oder Abwärtsbewegungen auf dem Markt wider, indem er Schwankungen über einen bestimmten Zeitraum vergleicht. Wenn der positive Wirbelindex höher als der negative Wirbelindex ist, bedeutet dies, dass die Aufwärtsdynamik des Aktienpreises stärker ist als die Abwärtsdynamik, so dass wir kaufen können.

Das Kaufsignal dieser Strategie stammt von der schnellen Linie K, die über der langsamen Linie D des Stochastic Oscillators kreuzt, was darauf hindeutet, dass der Aktienkurs aus dem Überverkaufsbereich zurückfällt. Und der positive Wirbelindex höher als der negative Wirbelindex bedeutet eine starke Aufwärtsdynamik des Aktienkurses. Die Kombination dieser beiden Signale erzeugt also die endgültige Kaufentscheidung.

Analyse der Vorteile

Die wichtigsten Merkmale dieser Strategie sind:

-

Die K-Linie über der D-Linie spiegelt die Preisumkehr wider.

-

Der Vortex-Index bestimmt die Aufwärtsdynamik, um falsche Ausbrüche zu vermeiden.

-

Einstellbare Parameter zur Optimierung der Strategie.

-

Visualisiertes Kaufsignal für intuitives Urteilen.

-

Die Stochastik und der Vortex haben eingebaute Mechanismen ohne zu viele historische Daten.

Risikoanalyse

Diese Strategie birgt einige Risiken:

-

Kaufsignale können Fehler aufweisen und Verluste können nicht vollständig vermieden werden.

-

Unpassende Parameter-Einstellungen können die Strategieleistung beeinträchtigen.

-

Die Wahrscheinlichkeit eines Indikatorversagens ist größer, wenn die Aktienkurse stark schwanken.

-

Es kann keine Marktentwicklung bestimmen und erzeugt auch Kaufsignale auf Bärenmärkten.

Diese Risiken können durch Anpassung von Parametern, Einstellung von Stop-Loss, Berücksichtigung von Markttrends usw. gemildert werden.

Optimierung

Die Strategie kann auch in folgenden Aspekten optimiert werden:

-

Kombination anderer technischer Indikatoren zur Ermittlung des Gesamttrends, um zu vermeiden, dass Positionen auf hohem Niveau eröffnet werden.

-

Steigern Sie die Stop-Loss-Mechanismen, um den maximalen Einzelverlust zu kontrollieren.

-

Versuche verschiedene Kombinationen von Indikatorparametern, um die optimalen Parameter zu finden.

-

Erhöhen Sie die Öffnungsbedingungen, um falsche positive Wahrscheinlichkeiten zu reduzieren.

-

Berücksichtigen Sie die Handelskosten und legen Sie Mindestgewinnziele fest.

Diese Optimierungen können die Stabilität von Strategien verbessern, Verluste reduzieren und den Wert von Strategien maximieren.

Zusammenfassung

Die Stochastic Vortex Strategie berücksichtigt die Preisumkehrsignale und die Aufwärtströmungssignale. Es ist eine typische Umkehrstrategie. Sie nutzt Chancen, wenn sich die Aktienkurse aus überverkauften Bereichen erholen und nutzt den Vortexindex, um die Aufwärtströmung zu bestimmen, um falsche Ausbrüche zu vermeiden. Diese flexible, einfach umsetzbare Strategie hat kontrollierbare Risiken und ist eine gute quantitative Strategie. Aber keine Strategie kann das Marktrisiko vollständig vermeiden. Wir sollten sie vorsichtig behandeln und auf mögliche Optimierungsräume achten, um einen größeren Wert der Strategie zu entdecken.

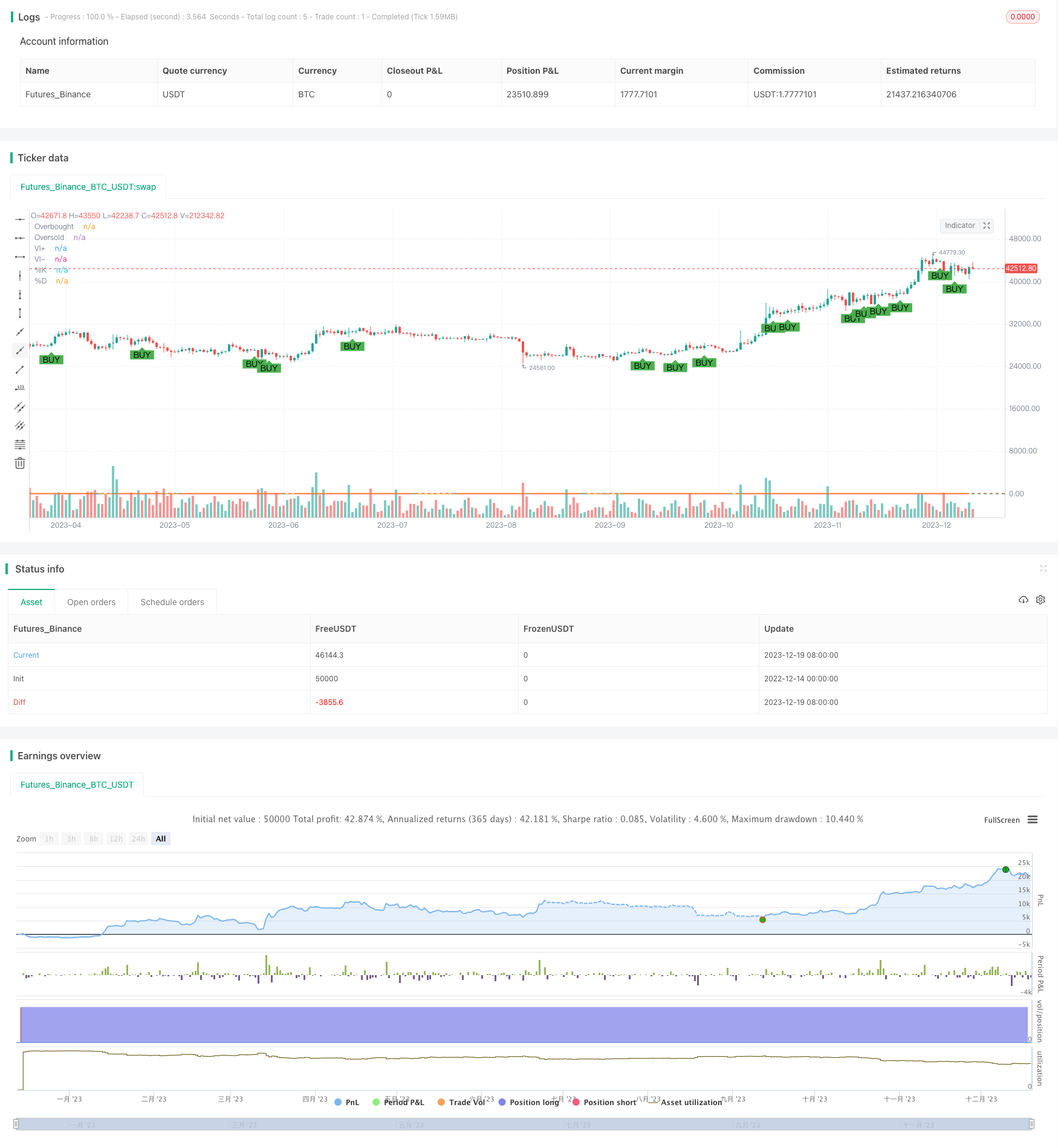

/*backtest

start: 2022-12-14 00:00:00

end: 2023-12-20 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Stochastic and Vortex Strategy", overlay=true)

// Stochastic Oscillator settings

kPeriod = input(14, title="K Period")

dPeriod = input(3, title="D Period")

slowing = input(3, title="Slowing")

k = sma(stoch(close, high, low, kPeriod), slowing)

d = sma(k, dPeriod)

// Vortex Indicator settings

lengthVI = input(14, title="Vortex Length")

tr = max(max(high - low, abs(high - close[1])), abs(low - close[1]))

vmPlus = abs(high - low[1])

vmMinus = abs(low - high[1])

viPlus = sum(vmPlus, lengthVI) / sum(tr, lengthVI)

viMinus = sum(vmMinus, lengthVI) / sum(tr, lengthVI)

// Buy condition

buyCondition = crossover(k, d) and viPlus > viMinus

if (buyCondition)

strategy.entry("Buy", strategy.long)

plotshape(series=buyCondition, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="BUY")

plot(k, title="%K", color=color.blue)

plot(d, title="%D", color=color.orange)

hline(80, "Overbought", color=color.red)

hline(20, "Oversold", color=color.green)

plot(viPlus, title="VI+", color=color.purple)

plot(viMinus, title="VI-", color=color.red)

- Strategie zur Umkehrung des Moments auf der Grundlage eines Multifaktormodells

- Kurzfristige Handelsstrategie auf Basis des Chaikin Volatilitätsindikators

- Strategie zur Verfolgung von Trendüberschreitungen mit doppelter MA

- Super-Trend-Dreifachstrategie

- Dynamische Strategie zur Verringerung von Verlusten

- Bewegliche Durchschnitts-Crossover-Strategie mit Stop-Loss und Take-Profit

- Umgekehrte Strategie zur Umkehrung der Mittelwerte basierend auf gleitenden Durchschnitten

- Bollinger-Band-basierte Hochfrequenzhandelsstrategie

- Eine quantitative Ichimoku-Cloud-Handelsstrategie

- Momentum-Strategie auf der Grundlage des Modells des doppelten Bottom Breakouts

- Die auf dem Volatilitätsindex und dem Stochastischen Oszillator basierende mehrjährige Handelsstrategie

- Erweiterte anpassungsfähige Handelsstrategie der CCI für die Grundfischerei in Rohstoffen

- Momentum-Strategie auf Basis von LazyBear's Squeeze

- Gewinnausfallstop-Strategie auf Basis eines gleitenden Durchschnitts

- Dynamische gewichtete gleitende Durchschnittshandelsstrategie

- Letzte Kerzenstrategie

- Quantitative Strategie zur Umkehrung des negativen Volumenindex

- Triple Supertrend Breakout-Strategie

- MACD der Strategie der relativen Stärke

- Drei Drachen-System