Doppelte MA Crossover-Trendfolgestrategie

Überblick

Diese Strategie verwendet die typische Trend-Tracking-Methode der doppelten Gleichgewichtskreuzung und kombiniert Risikomanagementmechanismen wie Stop-Loss, Stop-Stop und Tracking-Stop-Loss mit dem Ziel, die Vorteile von Trendbewegungen zu erfassen.

Strategieprinzip

- Berechnen Sie den mittleren EMA für eine schnelle Periode von n Tagen als kurzfristigen Mittelwert.

- Berechnen Sie den langfristigen Mittelwert der EMA für m Tage im langsamen Tempo.

- Wenn die kurzfristige Durchschnittslinie von unten nach oben durchbricht, machen Sie mehr; wenn sie von oben nach unten durchbricht, machen Sie weniger;

- Gleichlagebedingungen: Rückschlag (wenn mehrere Durchbrüche gemacht werden, ist der Rückschlag gleich).

- Risikomanagement mit Stop Loss, Stop Stop und Tracking Stop Loss

Analyse der Stärken

- Die Verwendung einer doppelten EMA-Grenze ermöglicht eine bessere Beurteilung des Preistrend-Wendepunkts und die Erfassung der Trends.

- In Kombination mit Stop-Loss, Stop-Stops und Tracking-Stops können Sie einzelne Verluste effektiv kontrollieren, Gewinne sperren und Rücknahmen reduzieren.

- Die Parameter sind individuell anpassbar und optimierbar für verschiedene Sorten und Umgebungen.

- Die Strategie ist klar und einfach zu verstehen und zu ändern.

- Es wird unterstützt, mehrere Aktivierungen durchzuführen, die sich an verschiedene Arten von Situationen anpassen können.

Risikoanalyse

- Die Doppel-Einheit-Strategie ist sehr empfindlich gegen falsche Durchbrüche und leicht zu erwischen.

- Unkorrekt eingestellte Parameter können zu häufigen Transaktionen, erhöhten Transaktionskosten und Verlusten von Gleitpunkten führen.

- Die Strategie allein kann keine Trendwendepunkte bestimmen, sondern muss mit anderen Indikatoren kombiniert werden.

- In einem konjunkturellen Umfeld ist es leicht, Handelssignale zu erzeugen, aber die tatsächliche Profitabilität ist schlechter.

- Die Parameter müssen für verschiedene Sorten und Umgebungen optimiert werden.

Das Risiko kann durch folgende Maßnahmen verringert werden:

- In Kombination mit anderen Indikatoren wird die Filterung von False Breaks durchgeführt.

- Optimierung der Parameter-Einstellungen, um die Häufigkeit der Transaktionen zu verringern.

- Es ist wichtig, die Trend-Indikatoren zu erhöhen, um einen wackligen Handel zu vermeiden.

- Umstellung des Positionsmanagements zur Verringerung des Einzelspielrisikos.

Optimierungsrichtung

Diese Strategie kann in folgenden Bereichen optimiert werden:

- Optimierung der Zyklusparameter für schnelle und langsame Durchschnittslinien, um sie an verschiedene Sorten und Umgebungen anzupassen.

- Hinzufügen von anderen Indikatoren, um Trends zu beurteilen und falsche Durchbruchsignale zu filtern. Typisch kann MACD, KDJ usw. hinzugefügt werden.

- Es kann in Erwägung gezogen werden, die EMA in einen SMA oder einen gewichteten Moving Average (WMA) umzuwandeln.

- Stelldistanz basierend auf ATR-Dynamik.

- Aufgrund der Positionsverwaltung können die einzelnen Positionen flexibel angepasst werden.

- Optimierung der Parameter basierend auf einer Kombination aus Relevanz- und Volatilitätsindikatoren.

Zusammenfassen

Diese Strategie ist insgesamt eine typische Trendverfolgung mit zwei EMA-Gleichlinien. Sie hat die Vorteile, Trends zu erfassen und Risikomanagement-Methoden wie Stop Loss, Stop Stop und Stop Loss zu verfolgen. Allerdings gibt es einige typische Probleme, wie eine hohe Sensitivität für Lärm- und Schokehandel, die leicht eingeschlossen werden können. Die Wirksamkeit der Strategie kann durch die Einführung anderer Hilfsindikatoren, Parameteroptimierung, Dynamik-Anpassung und Kombinationsnutzung weiter verbessert werden.

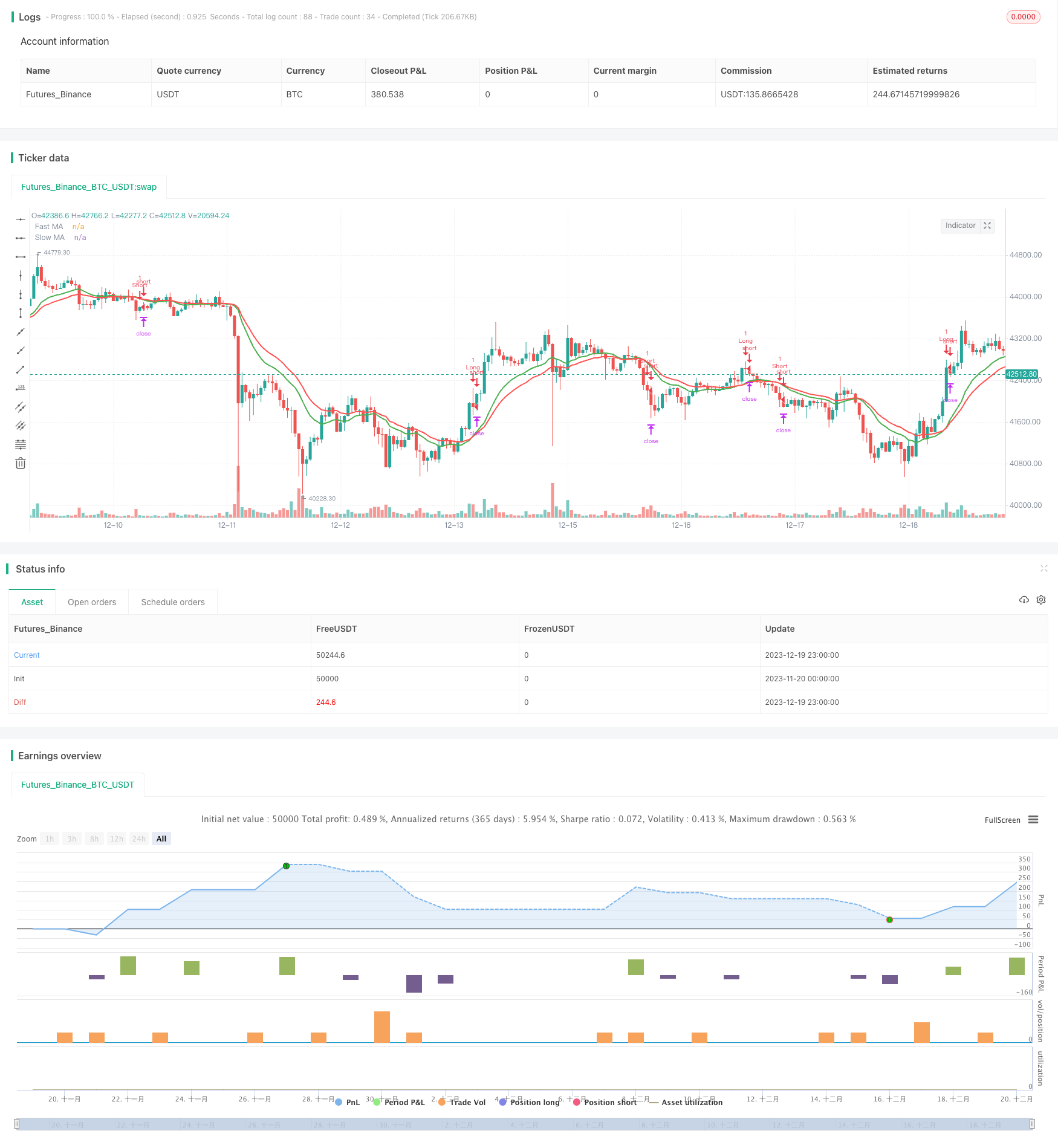

/*backtest

start: 2023-11-20 00:00:00

end: 2023-12-20 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(title = "Strategy Code Example", shorttitle = "Strategy Code Example", overlay = true)

// Revision: 1

// Author: @JayRogers

//

// *** THIS IS JUST AN EXAMPLE OF STRATEGY RISK MANAGEMENT CODE IMPLEMENTATION ***

// === GENERAL INPUTS ===

// short ma

maFastSource = input(defval = open, title = "Fast MA Source")

maFastLength = input(defval = 14, title = "Fast MA Period", minval = 1)

// long ma

maSlowSource = input(defval = open, title = "Slow MA Source")

maSlowLength = input(defval = 21, title = "Slow MA Period", minval = 1)

// === STRATEGY RELATED INPUTS ===

tradeInvert = input(defval = false, title = "Invert Trade Direction?")

// the risk management inputs

inpTakeProfit = input(defval = 1000, title = "Take Profit", minval = 0)

inpStopLoss = input(defval = 200, title = "Stop Loss", minval = 0)

inpTrailStop = input(defval = 200, title = "Trailing Stop Loss", minval = 0)

inpTrailOffset = input(defval = 0, title = "Trailing Stop Loss Offset", minval = 0)

// === RISK MANAGEMENT VALUE PREP ===

// if an input is less than 1, assuming not wanted so we assign 'na' value to disable it.

useTakeProfit = inpTakeProfit >= 1 ? inpTakeProfit : na

useStopLoss = inpStopLoss >= 1 ? inpStopLoss : na

useTrailStop = inpTrailStop >= 1 ? inpTrailStop : na

useTrailOffset = inpTrailOffset >= 1 ? inpTrailOffset : na

// === SERIES SETUP ===

/// a couple of ma's..

maFast = ema(maFastSource, maFastLength)

maSlow = ema(maSlowSource, maSlowLength)

// === PLOTTING ===

fast = plot(maFast, title = "Fast MA", color = green, linewidth = 2, style = line, transp = 50)

slow = plot(maSlow, title = "Slow MA", color = red, linewidth = 2, style = line, transp = 50)

// === LOGIC ===

// is fast ma above slow ma?

aboveBelow = maFast >= maSlow ? true : false

// are we inverting our trade direction?

tradeDirection = tradeInvert ? aboveBelow ? false : true : aboveBelow ? true : false

// === STRATEGY - LONG POSITION EXECUTION ===

enterLong() => not tradeDirection[1] and tradeDirection // functions can be used to wrap up and work out complex conditions

exitLong() => tradeDirection[1] and not tradeDirection

strategy.entry(id = "Long", long = true, when = enterLong()) // use function or simple condition to decide when to get in

strategy.close(id = "Long", when = exitLong()) // ...and when to get out

// === STRATEGY - SHORT POSITION EXECUTION ===

enterShort() => tradeDirection[1] and not tradeDirection

exitShort() => not tradeDirection[1] and tradeDirection

strategy.entry(id = "Short", long = false, when = enterShort())

strategy.close(id = "Short", when = exitShort())

// === STRATEGY RISK MANAGEMENT EXECUTION ===

// finally, make use of all the earlier values we got prepped

strategy.exit("Exit Long", from_entry = "Long", profit = useTakeProfit, loss = useStopLoss, trail_points = useTrailStop, trail_offset = useTrailOffset)

strategy.exit("Exit Short", from_entry = "Short", profit = useTakeProfit, loss = useStopLoss, trail_points = useTrailStop, trail_offset = useTrailOffset)