Momentum-Oszillator Stochastic RSI Handelsstrategie

Überblick

Dieser Artikel beschreibt vor allem eine Dynamik-Schock-Trading-Strategie, die auf dem Stochastic RSI-Indikator basiert. Die Strategie verwendet technische Indikatoren mit kürzeren Perioden (z. B. 30 Minuten), um Handelsentscheidungen zu treffen, je nachdem, ob der Stochastic RSI in eine überkaufte oder überverkaufte Zone gelangt ist. Im Vergleich zu anderen Dynamik-Strategien kombiniert diese Strategie die Vorteile von RSI und Stochastic, um kurzfristige Marktschocks genauer zu erfassen.

Strategieprinzip

Der Kern der Strategie ist der stochastische RSI. Die Berechnungsformel für den stochastischen RSI ist:

Stochastic RSI = (RSI-Low RSI) / (RSI-Hoch RSI-Low RSI) * 100

Dabei wird der RSI mit dem lengthRSI-Parameter ((default12) berechnet, während der Stochastic RSI mit dem lengthStoch-Parameter ((default12) berechnet wird.

Wenn der stochastische RSI höher als die violette Füllzone ist, ist das ein Überkauf, der frei ist; wenn der stochastische RSI niedriger als die violette Füllzone ist, ist es ein Überverkauf, der mehr macht.

Darüber hinaus wird die Strategie mit einer Einheitsfilter-Bedingung versehen. Nur wenn die schnelle EMA höher als die langsame EMA ist, kann ein Plus-Position eröffnet werden. Nur wenn die schnelle EMA niedriger als die langsame EMA ist, kann ein Minus-Position eröffnet werden.

Strategische Vorteile

Im Vergleich zu einer einzelnen RSI-Strategie kann die Strategie in Kombination mit dem Stochastic-Indikator überkaufte und überverkaufte Bereiche deutlicher erkennen und somit die Signalsicherheit verbessern.

Im Gegensatz zu einer einzelnen Stochastic-Strategie verwendet die Strategie den RSI als Stochastic-Eingabedatenquelle, die einen Teil des Geräusches filtern und das Signal zuverlässiger machen.

Durch die Einrichtung einer einheitlichen Filterbedingungen kann ein Rückschlag auf Lagerhalte vermieden werden, wodurch unnötige Verluste verringert werden.

Die Verzögerung der Haltedauer kann verhindert werden, dass ein falscher Durchbruch ausläuft.

Strategisches Risiko

Die Strategie basiert hauptsächlich auf kurzperiodischen Indikatoren und ist daher nur für kurze Zeilen geeignet.

Der Stochastic RSI selbst verursacht eine gewisse Verzögerung und kann nach einer starken kurzfristigen Preisentwicklung ein Signal verpassen.

In einem wacklen Zustand führt der Stochastic RSI zu mehreren Überkauf- und Überverkaufszonen, was zu einem Überhandel führen kann, der die Handelskosten erhöht.

Richtung der Strategieoptimierung

Verschiedene Parameterkombinationen können getestet werden, um die Länge, die K-Werte und die D-Werte des stochastischen RSI weiter zu optimieren.

Verschiedene RSI-Längenparameter können getestet werden, um eine geeignete RSI-Zykluslänge zu finden.

Es kann versucht werden, diese in Kombination mit anderen Indikatoren zu kombinieren, um die Genauigkeit des Signals weiter zu verbessern. Zum Beispiel MACD, Bollinger Bands usw.

Verschiedene Haltezeitverzögerungsparameter können getestet werden, um die am besten geeignete Spielzeit zu finden.

Zusammenfassen

In diesem Artikel werden die Grundlagen, Vorteile, Risiken und Optimierungsideen einer dynamischen Strategie auf Basis des stochastischen RSI-Indikators im Detail beschrieben. Im Vergleich zu einer einzelnen Indikatorstrategie nutzt die Strategie die Vorteile von RSI und Stochastic gleichzeitig und kann so kurzfristige Überkauf-Überverkaufsprozesse in den Märkten klarer und zuverlässiger identifizieren und so den Handel umkehren. Durch die Optimierung der Parameter und der Kombination von Indikatoren wird die Effektivität der Strategie weiter verbessert.

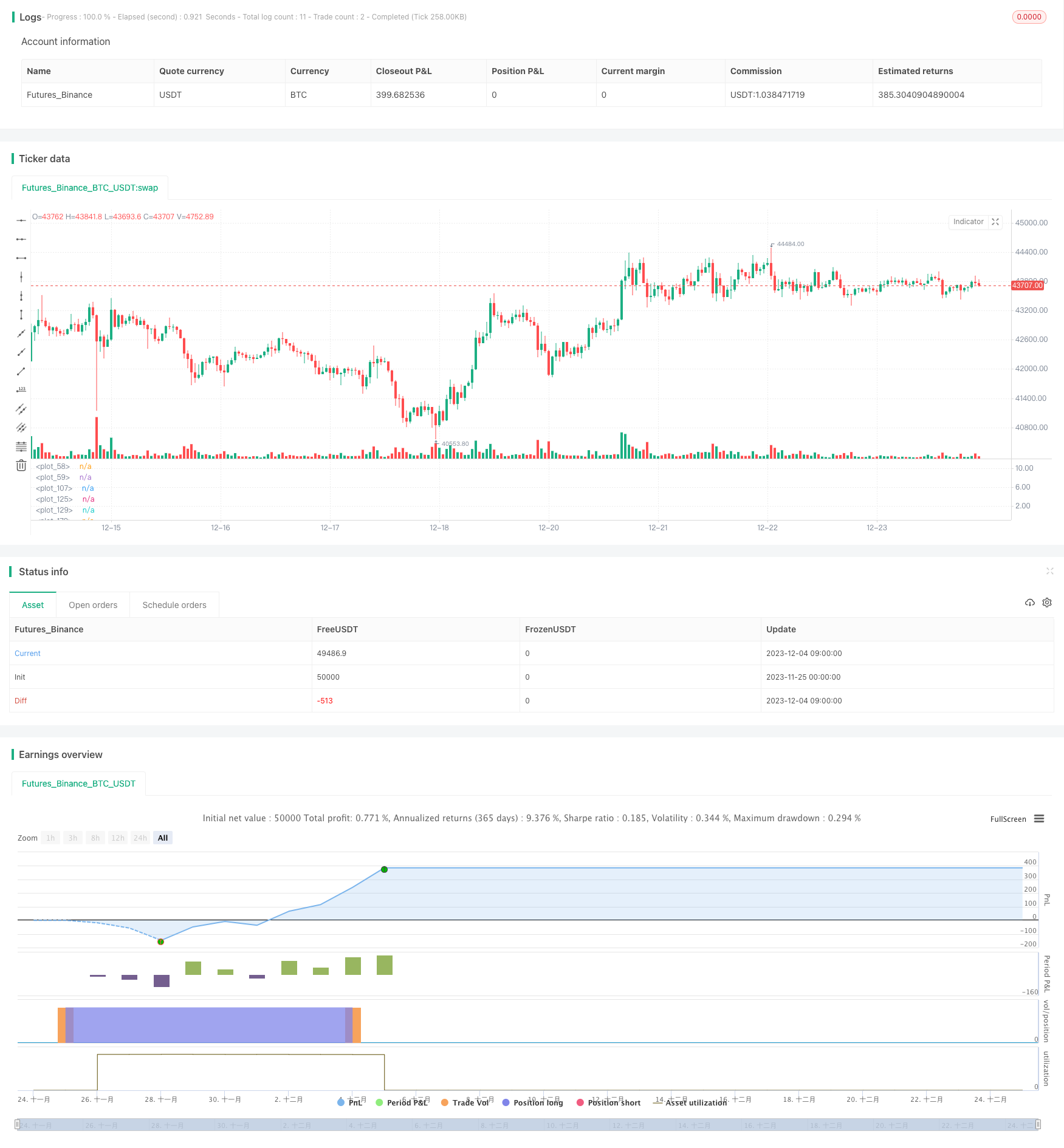

/*backtest

start: 2023-11-25 00:00:00

end: 2023-12-25 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Drun30 (Federico Magnani)

//@version=4

//STRATEGIA PRINCIPALE

capitaleIniziale=10000

var sizeordineInit= 50 // → % di capitale investita per ogni trade

var deltaSize = 25 // → delta% di capitale investito se trade precedente è stato in perdita

var sizeLimite = 100 //il trade non userà mai questa percentuale di capitale investito

var sizeordine = sizeordineInit

//Parametri ottimali 30 min

usiShort=false

usiLong=true

ipercomprato=85.29

ipervenduto=30.6

//

strategy("Momentum Strategy (V7.B.4)", initial_capital=capitaleIniziale, currency="USD", default_qty_type=strategy.percent_of_equity, commission_type=strategy.commission.percent, commission_value=0.1, slippage = 5, default_qty_value=sizeordineInit, overlay=false, pyramiding=0)

backtest = input(title="------------------------Backtest Period------------------------", defval = false)

start = timestamp(input(2020, "start year"), input(1, "start month"), input(1, "start day"), 00, 00)

end = timestamp(input(0, "end year"), input(0, "end month"), input(0, "end day"), 00, 00)

siamoindata=time > start?true:false

if end > 0

siamoindata:=time > start and time <= end?true:false

basicParameters = input(title="------------------------Basic Parameters------------------------", defval = false)

smoothK = input(3, minval=1)

smoothD = input(6, minval=1)

lengthRSI = input(12, minval=1)

src = input(close, title="RSI Source")

rsi1 = rsi(src, lengthRSI)

lengthStoch = input(12, minval=1)

k = ema(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = ema(k, smoothD)

altezzaipercomprato= input(ipercomprato, title="Overbought Height", minval=1, type=input.float)

altezzaipervenduto= input(ipervenduto, title="Oversold Height", minval=1,type=input.float)

BarsDelay = input(6,title="Bars delay",minval=0)

GambleSizing = input(true, title = "Gamble Sizing?",type=input.bool)

gambleAdd = input(deltaSize,title="Gamble Add (%)",minval=0,type=input.integer)

gambleLimit = input(sizeLimite,title="Gamble MAX (%)",minval=0,type=input.integer)

if GambleSizing and strategy.closedtrades[0]>strategy.closedtrades[1]

if strategy.losstrades[0]>strategy.losstrades[1] and sizeordine<gambleLimit

sizeordine:=sizeordine+gambleAdd

if strategy.wintrades[0]>strategy.wintrades[1]

sizeordine:=sizeordineInit

periodomediamobile_fast = input(1, title="Fast EMA length",minval=1)

periodomediamobile_slow = input(60, title="Slow EMA length",minval=1)

plot(k, color=color.blue)

plot(d, color=color.orange)

h0 = hline(altezzaipercomprato)

h1 = hline(altezzaipervenduto)

fill(h0, h1, color=color.purple, transp=80)

// n=input(Vicinanzadalcentro,title="Vicinanza dal centro",minval=0)

//sarebbe il livello di D in cui si acquista o si vende, maggiore è la vicinanza maggiore sarà la frequenza dei trades, SE 0 è DISABILITATO

// siamoinipervenduto= d<=altezzaipervenduto and d<=d[n] and d>d[1]?true:false //and d<d[3] and d>d[1]

// siamoinipercomprato= d>=altezzaipercomprato and d>=d[n] and d<d[1]?true:false //and d>d[3] and d<d[1]

goldencross = crossover(k,d)

deathcross = crossunder(k,d)

// METTI VARIABILE IN CUI AVVIENE CROSSOVER O CROSSUNDER

valoreoro = valuewhen(goldencross,d,0)

valoremorte = valuewhen(deathcross,d,0)

siamoinipervenduto = goldencross and valoreoro<=altezzaipervenduto?true:false//d<=altezzaipervenduto?true:false

siamoinipercomprato = deathcross and valoremorte>=altezzaipercomprato?true:false//d>=altezzaipercomprato?true:false

long_separator = input(title="------------------------LONG------------------------", defval = usiLong)

sl_long_inp = input(10, title="Stop Loss LONG %", type=input.float)

tp_long_inp = input(8, title="Take Profit LONG %",type=input.float)

stop_level_long = strategy.position_avg_price * (1 - (sl_long_inp/100)) //strategy.position_avg_price corrisponde al prezzo con cui si è aperta la posizione

take_level_long = strategy.position_avg_price * (1 + (tp_long_inp/100))

//BINANCE

JSON_long = 'OPEN LONG: PUT THE JSON HERE FOR THE API CALL'

JSON_chiusura = 'CLOSE POSITION: PUT THE JSON HERE FOR THE API CALL'

webhookLong = JSON_long

webhookClose= JSON_chiusura

trendFilterL = input(title="TREND FILTER LONG?", defval = true)

EMAfast=ema(close,periodomediamobile_fast)

EMAslow=ema(close,periodomediamobile_slow)

siamoinuptrend_ema=EMAfast>EMAslow?true:false //close>=EMAfast and EMAfast>EMAslow

siamoinuptrend = siamoinuptrend_ema

// CondizioneAperturaLong = siamoinipervenduto and siamoindata // and siamoinuptrend

CondizioneAperturaLong = siamoinipervenduto and siamoindata and long_separator

if trendFilterL

CondizioneAperturaLong := siamoinipervenduto and siamoindata and long_separator and siamoinuptrend

CondizioneChiusuraLong = siamoinipercomprato and siamoindata

possiamoAprireLong=0

if trendFilterL and siamoinuptrend

possiamoAprireLong:=5

plot(possiamoAprireLong,color=color.green)

sonPassateLeBarreG = barssince(CondizioneAperturaLong) == BarsDelay?true:false

sonPassateLeBarreD = barssince(CondizioneChiusuraLong) == BarsDelay?true:false

haiUnLongAncoraAperto = false

haiUnLongAncoraAperto := strategy.position_size>0?true:false

// Se l'ultimo valore della serie "CondizioneAperturaLong" è TRUE, allora hai un long ancora aperto

// Se l'ultimo valore della serie "CondizioneAperturaLong" è FALSE, allora:

// Se l'ultimo valore della serie "CondizioneChiusuraLong" è TRUE, allora NON hai un long ancora aperto

// Se l'ultimo valore della serie "CondizioneChiusuraLong" è FALSE, allora restituisce l'ultimo valore della serie "haiUnLongAncoraAperto"

haiUnLongAncoraAperto_float = if(haiUnLongAncoraAperto==true)

10

else

0

plot(haiUnLongAncoraAperto_float,color=color.red) //FInché la linea rossa si trova a livello "1" allora c'è un ordine long in corso

quantita = (sizeordine/100*(capitaleIniziale+strategy.netprofit))/valuewhen(haiUnLongAncoraAperto==false and CondizioneAperturaLong,close,0)

plot(sizeordine,color=color.purple, linewidth=3)

if strategy.position_size<=0 and CondizioneAperturaLong //and sonPassateLeBarreG and haiUnLongAncoraAperto==false strategy.opentrades==0

strategy.entry("Vamonos",strategy.long, alert_message=webhookLong, comment="OPEN LONG", qty=quantita)

if strategy.position_size>0 //and sonPassateLeBarreD // and CondizioneChiusuraLong

if siamoinuptrend == true and sonPassateLeBarreD

strategy.close("Vamonos", alert_message=webhookClose, comment="CLOSE LONG")

else if siamoinuptrend == false and CondizioneChiusuraLong

strategy.close("Vamonos", alert_message=webhookClose, comment="CLOSE LONG")

if strategy.position_size>0 and siamoindata

strategy.exit("Vamonos", stop=stop_level_long, limit=take_level_long, comment="CLOSE LONG (LIMIT/STOP)")

short_separator = input(title="------------------------SHORT------------------------", defval = usiShort)

sl_short_inp = input(20, title="Stop Loss SHORT %")

tp_short_inp = input(35, title="Take Profit SHORT %")

stop_level_short = strategy.position_avg_price * (1 + (sl_short_inp/100))

take_level_short= strategy.position_avg_price * (1 - (tp_short_inp/100))

// BINANCE

JSON_short = 'OPEN SHORT: PUT THE JSON HERE FOR THE API CALL'

webhookShort = JSON_short

trendFilterS = input(title="TREND FILTER SHORT?", defval = true)

siamoindowntrend_ema=EMAfast<EMAslow?true:false //close<=EMAfast and EMAfast<EMAslow

siamoindowntrend=siamoindowntrend_ema

CondizioneAperturaShort = short_separator and siamoinipercomprato and siamoindata

if trendFilterS

CondizioneAperturaShort:=short_separator and siamoinipercomprato and siamoindata and siamoindowntrend

CondizioneChiusuraShort = siamoinipervenduto and siamoindata

sonPassateLeBarreGs = barssince(CondizioneAperturaShort) == BarsDelay?true:false

sonPassateLeBarreDs = barssince(CondizioneChiusuraShort) == BarsDelay?true:false

haiUnoShortAncoraAperto = false

haiUnoShortAncoraAperto := strategy.position_size<0?true:false

haiUnoShortAncoraAperto_float = if(haiUnoShortAncoraAperto==true)

15

else

0

plot(haiUnoShortAncoraAperto_float,color=color.purple) //FInché la linea viola si trova a livello "2" allora c'è un ordine short in corso

if CondizioneAperturaShort and strategy.position_size>=0 //and haiUnoShortAncoraAperto==false

strategy.entry("Andale",strategy.short,alert_message=webhookShort, comment="OPEN SHORT")

if strategy.position_size<0 //and sonPassateLeBarreD // and CondizioneChiusuraLong

if siamoindowntrend == true and sonPassateLeBarreDs

strategy.close("Andale",alert_message=webhookClose, comment="CLOSE SHORT")

else if siamoindowntrend == false and CondizioneChiusuraShort

strategy.close("Andale",alert_message=webhookClose, comment="CLOSE SHORT")

if strategy.position_size<0 and siamoindata

strategy.exit("Andale", stop=stop_level_short, limit=take_level_short, comment="CLOSE SHORT (LIMIT/STOP)")