Momentum- und Geldfluss-Kreuzungs-Cashing-Strategie

Überblick

Es handelt sich um eine reaktive Handelsstrategie, die eine Kombination aus Zufallsmessgeräten und Zyklus-Dynamik-Messgeräten verwendet, um die Chancen auf Veränderungen in der Marktdynamik zu ergreifen. Die Strategie kombiniert geschickt zwei leistungsstarke Indikatoren - den Zufallsschwinger und den Zyklus-Fluss-Indikator (CMF) - für eindeutige Ein- und Ausstiegssignale.

Strategieprinzip

Ein Zufalls-Oszillator ist ein dynamischer Indikator, der die Positionsänderung des Schlusskurses in Bezug auf den Höchst- und Tiefstpreis in einem bestimmten Zeitraum misst. In dieser Strategie kann die Empfindlichkeit des Zufalls-Oszillators für Marktbewegungen durch Anpassung von Parametern wie %K-Länge, %K-Gleichung und %D-Gleichung eingeschränkt werden.

Der Tschechische Cashflow-Index (CMF) hingegen ist ein auf Transaktionsvolumen gewichteter Schwankungsdurchschnitt, der zur Messung des Ein- und Ausflusses von Wertpapieren innerhalb eines bestimmten Zeitraums verwendet wird. Durch Anpassung des Length-Parameters kann der CMF-Berechnungszyklus verändert werden.

Die Strategie lautet wie folgt:

Wenn die %K-Linie des zufälligen Indikators die %D-Linie durchquert (((wird ein Augenscheinlichkeitssignal) und der CMF-Wert größer als 0,1 ist (((zeigt einen positiven Kapitalfluss), wird eine Mehrposition eingelegt。

Im Gegensatz dazu, wenn der zufällige Indikator% K-Linie durch die% D-Linie fällt (und ein Abwärtstrend zeigt) und der CMF-Wert kleiner als 0,08 ist (und ein negativer Kapitalfluss zeigt), wird eine Defizitposition eingelegt.

Eine Reihe von vorgegebenen Bedingungen wird verwendet, um den Ausgang der Position zu bestimmen, um Gewinne zu sichern und Verluste zu verringern. Wenn der zufällige Indikator ein Abwärtssignal zeigt und der CMF-Wert unter -0,1 liegt, ist die Position platziert. Wenn der zufällige Indikator ein Aufwärtssignal zeigt und der CMF-Wert über 0,06 liegt, ist die Position frei.

Strategische Vorteile

Diese Strategie kombiniert geschickt die Dynamik-Analyse mit der Transaktions-Analyse, um ein umfassenderes Urteilsvermögen über die Marktsituation zu erhalten und hilft, kluge Handelsentscheidungen zu treffen. Die anpassbaren Eingabe-Einstellungen ermöglichen es auch, sich besser an verschiedene Marktumgebungen und persönliche Handelspräferenzen anzupassen.

Insbesondere die Vorteile dieser Strategie sind:

In Kombination mit einem starken Zufallsschwinger und einem tschechischen Geldfluss-Indikator kann die Marktentwicklung genauer ermittelt und Wendepunkte erfasst werden.

Ein flexibler Einstiegs- und Ausstiegsmechanismus ermöglicht die Kontrolle des Risikos und maximiert die Gewinne.

Anpassbare Parameter-Einstellungen ermöglichen die Optimierung der Strategie für verschiedene Sorten.

Ein integriertes Stop-Loss-System hilft, bereits erzielte Gewinne zu schützen.

Risiken und Sicherheiten

Obwohl diese Strategie viele Vorteile hat, gibt es einige Risiken, die zu beachten sind:

Falsche Einstellungen der Indikatorparameter können zu verpassten Chancen oder zu unnötigen Verlusten führen. Testoptimierungen müssen für verschiedene Märkte durchgeführt werden.

Bei starken Preisschwankungen, die durch unvorhergesehene Ereignisse verursacht werden, kann der Stop-Loss durchbrochen werden oder ein falsches Produce-Signal erzeugt werden. Eine lockere Stop-Loss-Marge sollte eingestellt werden und das Signal überprüft werden.

Die Strategie ist auf technische Indikatoren angewiesen und kann nicht mit den starken Preisschwankungen von Fundamentaldaten umgehen. Sie sollte mit Fundamentaldaten kombiniert werden, um das Risiko zu minimieren.

Diese Risiken können durch folgende Maßnahmen abgesichert werden:

Die Parameter werden in einer simulierten Umgebung ausreichend getestet und optimiert.

Die Stop-Loss-Spanne wird entsprechend gelockert und ein Stoppmechanismus hinzugefügt.

Vermeiden Sie die Abhängigkeit von einem einzigen Indikator, indem Sie ihn in Kombination mit anderen Arten von Systemindikatoren verwenden.

Optimierungsrichtung

Diese Strategie bietet noch viel Optimierungsmöglichkeiten und konzentriert sich auf folgende Bereiche:

Automatische Optimierung von Kennzahlenparametern durch maschinelles Lernen oder genetische Algorithmen, um sie dynamisch an den Markt anzupassen.

Modellbewertungsmodule hinzugefügt, um die Wirksamkeit von Strategien in Echtzeit zu überwachen und zu bewerten.

Die Modelle sind robuster, wenn sie mit mehreren Arten von Indikatoren kombiniert werden, wie z. B. Volatilitätsindikatoren, Transaktionsvolumenindikatoren usw.

Erhöhung der Stop-Loss-Regelung. Die Stop-Loss-Regelung wird dynamisch angepasst, je nachdem, wie stark der Markt schwankt.

Die Entwicklung von Alpha-Modellen, die mit Hilfe von Deep Learning-Technologien automatisiert werden können, ohne auf bestimmte Kennzahlen angewiesen zu sein, ermöglicht eine höhere Stabilität.

Zusammenfassen

Die Strategie entwirft ein quantitatives Handelssystem, das sowohl die Preisdynamik als auch die Kapitalströme berücksichtigt. Diese Kombination von mehreren Indikatoren ermöglicht eine genauere Beurteilung der Marktstruktur im Vergleich zu einem einzigen Indikator. Die detaillierte Ein- und Ausgangsmethode und die hochgradig anpassbare Indikator-Einstellung ermöglichen es, sowohl kurzfristige Gewinne zu erfassen als auch eine gewisse Risikokontrolle.

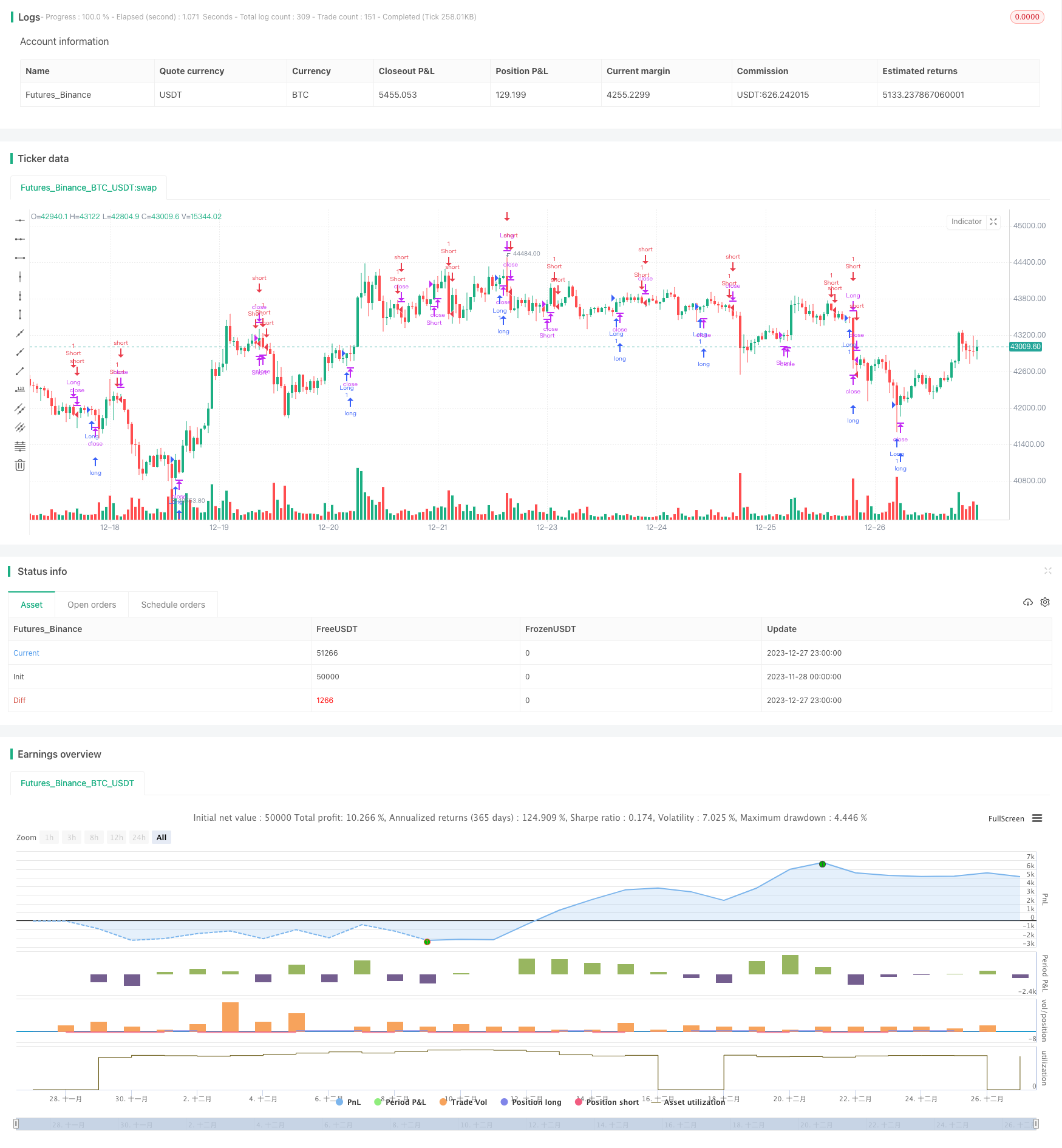

/*backtest

start: 2023-11-28 00:00:00

end: 2023-12-28 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © jawauntb

//@version=5

strategy("Stochastic and CMF Strategy", overlay=true)

// Stochastic Indicator

periodK = input.int(20, " %K Length", minval=1)

smoothK = input.int(1, "%K Smoothing", minval=1)

periodD = input.int(3, "%D Smoothing", minval=1)

k = ta.sma(ta.stoch(close, high, low, periodK), smoothK)

d = ta.sma(k, periodD)

// Chaikin Money Flow Indicator

length = input.int(10, "Length", minval=1)

ad = close == high and close == low or high == low ? 0 : ((2 * close - low - high) / (high - low)) * volume

sumAd = 0.0

sumVolume = 0.0

for i = 0 to length - 1

sumAd := sumAd + ad[i]

sumVolume := sumVolume + volume[i]

mf = sumAd / sumVolume

// Define conditions for entering a long or short position

enterLong = ta.crossover(k, d) and mf > 0.1

enterShort = ta.crossunder(k, d) and mf < 0.08

// Define conditions for exiting a position

exitLong = ta.crossunder(k, d) and mf < -0.1

exitShort = ta.crossover(k, d) and mf > 0.06

// Execute trades based on the conditions

strategy.entry("Long", strategy.long, when=enterLong)

strategy.close("Long", when=exitLong)

strategy.entry("Short", strategy.short, when=enterShort)

strategy.close("Short", when=exitShort)