Bollinger Bands RSI OBV Strategie

Überblick

Die Bollinger Bands RSI OBV-Strategie kombiniert die Bollinger Bands, den relativ starken Index (RSI) und den Balance-Index (OBV), um die Breakout- und Umkehrpunkte des Aktienpreises zu identifizieren. Die Strategie sendet ein Handelssignal aus, wenn der Aktienpreis die Bollinger Bands überschreitet und der RSI-Indikator überkauft und überverkauft, während der OBV-Indikator umkehrt.

Strategieprinzip

Die Handelslogik der Strategie basiert hauptsächlich auf Brin-Bändern, dem RSI und dem OBV-Indikator.

- Wenn der Aktienpreis die Brin-Band-Mittelbahn durchbricht und nach oben geht, während der RSI größer als 50 eine Mehrkopf-Trendbildung anzeigt, ist es an der Zeit, eine Mehrkopf-Position aufzubauen, wenn der Rückgang des OBV-Indikators eine Abnahme in der kurzen Zeit anzeigt.

- Wenn die Aktienpreise unter dem Brin-Band-Rahmen fallen, werden die vorherigen Einmal-Positionen ausgeglichen.

- Wenn der Aktienpreis die Bollinger Bands-Mittelbahn durchbricht und nach unten geht, während der RSI unter 50 eine Blank Trendentwicklung anzeigt, ist es an der Zeit, eine Position zu eröffnen, wenn der Anstieg des OBV-Indikators eine kurzfristige Reaktion anzeigt.

- Wenn die Börse die Bollinger Bands wieder auf die Strecke bringt, wird die vorherige leere Position ausgeglichen. Die Strategie nutzt daher den Brin-Bruch als Signal für die Richtung, kombiniert mit dem RSI-Schluss für eine starke Schwäche und dem OBV-Schluss für eine kurzfristige Umkehrung, um ein Handelssignal zu bilden.

Analyse der Stärken

Der größte Vorteil dieser Strategie besteht darin, dass die Kombination von drei verschiedenen Arten von Indikatoren, die Bollinger-Track, RSI und OBV gleichzeitig kombiniert werden, die Veränderungssignale im Voraus erfassen kann, wenn der Kurs eine Richtungwechsel beginnt. Zum Beispiel, nach dem Durchbruch der Bollinger-Mittelbahn nach oben, kann es sein, dass die K-Linien direkt mehrere Aufträge aufbauen, aber die Kombination von RSI und OBV kann beurteilen, ob die Möglichkeit einer kurzfristigen Anpassung vorliegt, um eine Position zu vermeiden. Diese Kombination kann die Stabilität der Strategie verbessern. Zweitens setzt die Strategie gleichzeitig eine Einstiegsbedingung für den Durchbruch der Brin-Strecke und eine Stop-Loss-Bedingung für den Rückbruch der Brin-Strecke in die entgegengesetzte Richtung. Dies ermöglicht es, die Gewinn- und Verlustquote pro Einheit in einem vernünftigen Bereich zu kontrollieren und die Möglichkeit von Einzelschäden zu verringern. Schließlich ist die Strategie-Code-Logik klar und präzise, die Parameter-Einstellung ist vernünftiger und leichter zu verstehen und eignet sich für die Optimierung und Verbesserung des Strategie-Frameworks für die Simulation der realen Welt. Dies verringert die Risiken, die bei der Realisierung der Strategie auftreten können.

Risikoanalyse

Die größte Gefahr dieser Strategie besteht darin, dass die falsche Einstellung der Breite der Brin-Strecke dazu führen kann, dass eine große Anzahl von Handelsmöglichkeiten verpasst wird. Wenn die Breite der Brin-Strecke zu groß ist, müssen die Aktienpreise stark schwanken, um eine Positions- oder Stop-Loss-Logik auszulösen. Dies kann dazu führen, dass einige kleinere Trendchancen verpasst werden. Darüber hinaus berücksichtigt die Strategie derzeit nur die Logik der Kauf- und Verkaufspunkte, ohne Optimierungen in den Bereichen Kapital- und Positionsmanagement zu integrieren. Dies führt zu einer unilateralen Möglichkeit unbegrenzter Anlagerungen, die leicht zu größeren Verlusten führen, wenn die Verluste nicht rechtzeitig eingestellt werden können. Schließlich kann es auch zu Fehlsignalen beim RSI- und OBV-Kombinationsbeurteilungen kommen. Der RSI kann keine langfristigen Trends beurteilen, wenn er nur die Rate des Kursverfalls innerhalb eines bestimmten Zeitraums berücksichtigt. Der OBV kann auch aufgrund der Eigenschaften der einzelnen Aktien weniger zuverlässig werden.

Optimierungsrichtung

In Anbetracht dieser Analyse kann die Strategie in folgenden Richtungen optimiert werden:

- Optimierung der Breite der Brin-Strecke mit einer Anpassung der Brin-Streckenbreite, um sich automatisch an die Marktschwankungen anzupassen.

- Integration der Positionsmanagement-Logik, um die Positionsgröße bei fortlaufenden Verlusten zu verringern. Bei fortlaufenden Gewinnen wird die Position entsprechend erhöht.

- Test und Optimierung von Parametern des RSI, wie z. B. der Pivot-Zyklus.

- Versuchen Sie mit verschiedenen kurzfristigen Indikatoren wie KDJ, MACD und anderen OBV-Alternativen, um zu sehen, ob Sie die Signalgenauigkeit verbessern können.

- Verschiedene mittel- und langfristige Indikatoren wie MVSL, DMI usw. werden in Kombination mit dem RSI verwendet, um die mittelfristige Entwicklung der Aktienkurse zu bestimmen.

Zusammenfassen

Die Bollinger Bands RSI OBV-Strategie verwendet drei verschiedene Arten von technischen Indikatoren, um eine gewisse Stabilität und Filterkriterien zu gewährleisten und gleichzeitig eine Rahmenbasis für nachfolgende Optimierungen und Verbesserungen zu bieten. Die Strategie ist für Options- und Holding-Aktien in der mittleren und langen Linie geeignet und kann auch als Grundlage für eine kurze Linie verwendet werden.

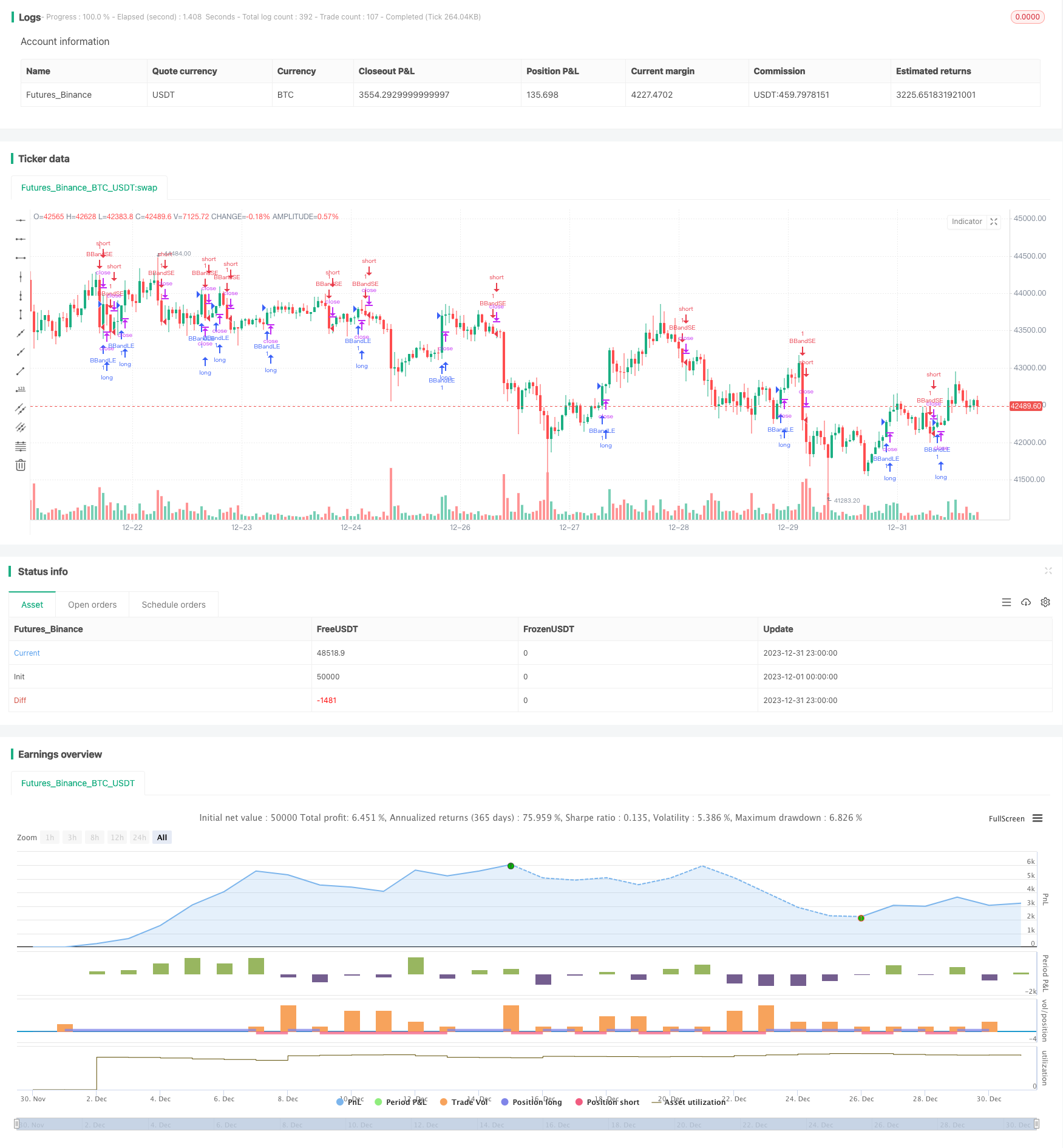

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © atakhadivi

//@version=4

strategy("BB+RSI+OBV", overlay=true)

src = close

obv = cum(sign(change(src)) * volume)

// plot(obv, color=#3A6CA8, title="OnBalanceVolume")

source = close

length = input(20, minval=1)

mult = input(2.0, minval=0.001, maxval=50)

basis = sma(source, length)

dev = mult * stdev(source, length)

upper = basis + dev

lower = basis - dev

buyEntry = source > basis and rsi(close, 14) > 50 and obv[1] < obv

buyExit = source < lower

sellEntry = source < basis and rsi(close, 14) < 50 and obv[1] > obv

sellExit = source > upper

strategy.entry("BBandLE", strategy.long, stop=lower, oca_name="BollingerBands",comment="BBandLE", when=buyEntry)

strategy.exit(id='BBandLE', when=buyExit)

strategy.entry("BBandSE", strategy.short, stop=upper, oca_name="BollingerBands", comment="BBandSE", when=sellEntry)

strategy.exit(id='BBandSE', when=sellExit)