Basierend auf der Strategie des doppelten gleitenden Durchschnitts

Überblick

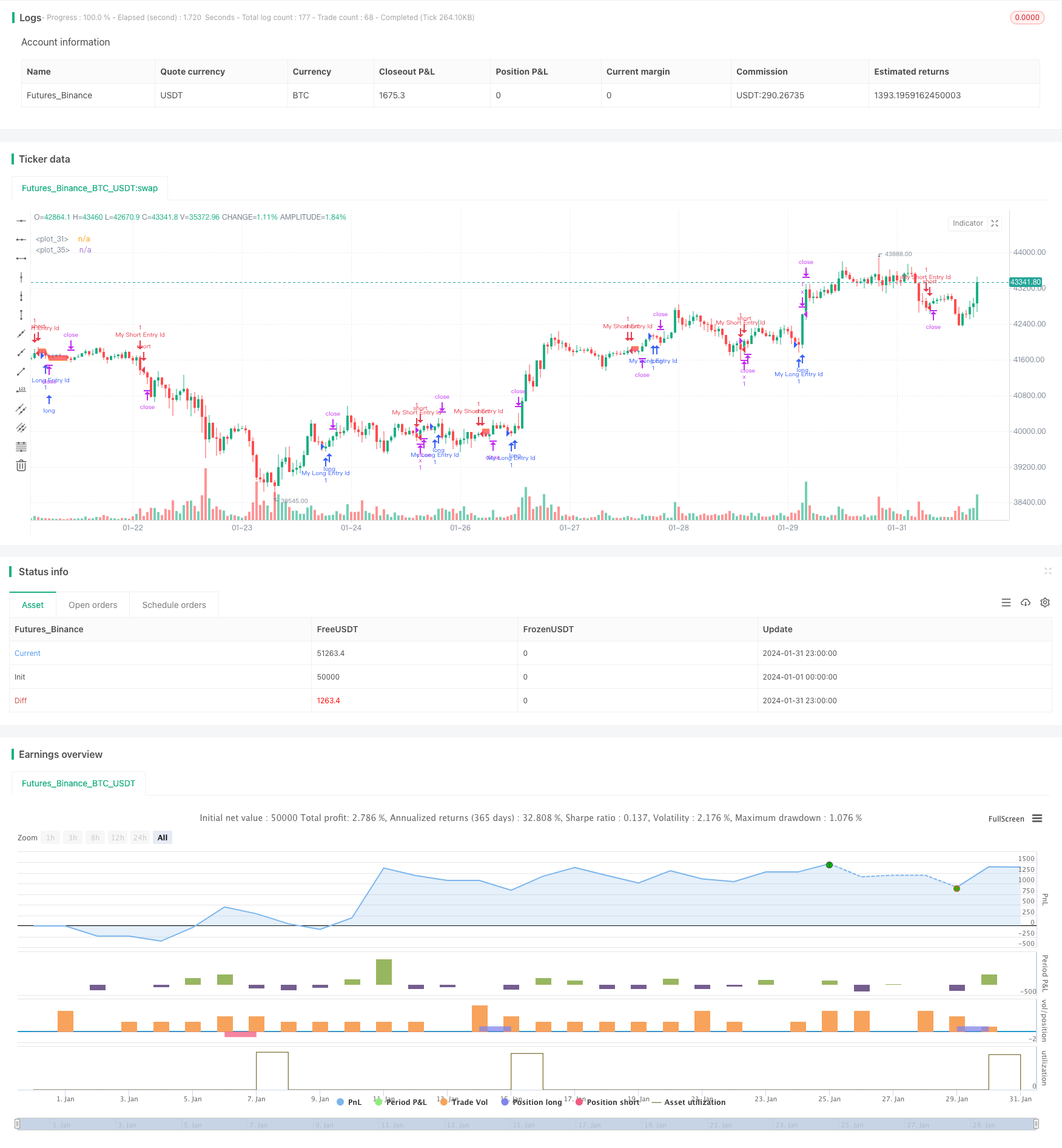

Die Binary Equilibrium Follow-Strategie ist eine Trendfollow-Strategie, die auf einem Moving Average basiert. Sie berechnet Moving Averages aus verschiedenen Perioden und beurteilt die Richtung des Trends, um ein Handelssignal zu senden. Wenn Sie den langfristigen Moving Average über dem kurzfristigen Moving Average durchschreiten, machen Sie mehr; wenn Sie den langfristigen Moving Average unter dem kurzfristigen Moving Average durchschreiten, machen Sie null.

Strategieprinzip

Die Doppel-Equilibrium-Strategie verfolgt die Richtung des Trends durch die Berechnung eines einfachen Moving Averages (SMA) mit 14 und 28 Zyklen. Konkret berechnet sie am Ende jedes Zyklus einen 14-Zyklen-SMA und einen 28-Zyklen-SMA für den Close-Preis. Wenn ein 28-Zyklen-SMA auf einem 14-Zyklen-SMA durchbrochen wird, wird ein Mehrsignal ausgegeben und eine Long Position eröffnet.

Nach dem Eintritt in die Position kontrolliert es das Risiko, indem es Stopps und Verluste einrichtet. Die Punkte für Stopps und Verluste werden durch eingegebene Parameter in Preise umgewandelt. Darüber hinaus zeichnet es auf dem Diagramm eine Referenzlinie für Stop-Line, Stop-Loss-Line und Eintrittspreis, um die Gewinne und Risiken der Position intuitiv zu bestimmen.

Analyse der Stärken

Die Strategie der doppelten Gleichgewichtsverfolgung hat folgende Vorteile:

- Einfach zu bedienen und leicht umzusetzen.

- Es ist eine Trendbewegung mit geringer Rücknahmewahrscheinlichkeit.

- Die Häufigkeit der Transaktionen kann durch Anpassung der Periodiparameter gesteuert werden.

- Die Risiken können flexibel mit einem Stop-Loss-Score gesteuert werden.

Risikoanalyse

Es gibt einige Risiken bei einer Strategie der Gleichgewichtsverfolgung:

- Wenn die Markttrends durch unvorhergesehene Ereignisse unterbrochen werden, kann es zu größeren Verlusten kommen.

- Wenn der Stop-Loss-Punkt zu klein ist, kann es zu früh zu einem Stop-Loss kommen.

- Wenn der Stop-Loss-Satz zu groß ist, kann der Verlustbereich erweitert werden.

- Die Handelsfrequenz kann zu hoch oder zu niedrig sein, was die Effizienz des Geldes beeinträchtigt.

Um die oben genannten Risiken zu kontrollieren, können Optimierungen in folgenden Bereichen vorgenommen werden:

- Der Stop-Loss wird in Kombination mit den Volatilitätsindikatoren ermittelt.

- Optimierung der Periodizität von Moving Averages.

- Trend-Filter hinzugefügt, um falsche Signale am Ende des Trends zu vermeiden.

Optimierungsrichtung

Die Strategie der doppelten Gleichgewichtsverfolgung kann in folgenden Bereichen optimiert werden:

Erhöhung der Volatilitätsindikatoren, dynamische Anpassung der Stop-Loss-Punkte. Zum Beispiel in Kombination mit dem ATR-Indikator, erweitern Sie die Stop-Loss-Punkte, wenn die Marktfluktuation zunimmt, um einen vorzeitigen Stop-Loss zu vermeiden.

Optimierung der Periodenparameter für die Moving Averages. Es können mehr Kombinationen getestet werden, um die Perioden zu wählen, die die richtige Anzahl von Handelssignalen erzeugen.

Hinzufügen von Trendfiltern. So werden beispielsweise MACD-, DMI- und andere Indikatoren hinzugefügt, um falsche Signale am Ende des Trends zu vermeiden und unnötige Geschäfte zu reduzieren.

Die Verwendung von Deep-Learning-Modellen wie LSTM, GRU, um Preistrends vorherzusagen, anstelle der herkömmlichen Gleichgewichtsregeln, könnte besser funktionieren.

Mehrsprachige Handelsplattformen sollen die Strategie auf mehrere Sorten übertragen und die Nicht-Relevanz nutzen, um die Gesamtrückziehung zu reduzieren.

Zusammenfassen

Die Doppel-Gleichlinien-Strategie ist eine einfache und praktische Trend-Strategie. Sie folgt dem Trend und ist weniger riskant und leicht umsetzbar. Die Strategie kann optimiert werden, indem die Zyklusparameter angepasst, Stop-Loss-Stopps gesetzt und Trend-Kennzahlen hinzugefügt werden, so dass sie sich an mehr Marktumgebungen anpasst und eine stabilere Rendite erzielt.

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © coinilandBot

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © adolgov

// @description

//

//@version=4

strategy("coiniland copy trading platform", overlay=true)

// random entry condition

longCondition = crossover(sma(close, 14), sma(close, 28))

if (longCondition)

strategy.entry("My Long Entry Id", strategy.long)

shortCondition = crossunder(sma(close, 14), sma(close, 28))

if (shortCondition)

strategy.entry("My Short Entry Id", strategy.short)

moneyToSLPoints(money) =>

strategy.position_size !=0 ? (money / syminfo.pointvalue / abs(strategy.position_size)) / syminfo.mintick : na

p = moneyToSLPoints(input(200, title = "Take Profit $$"))

l = moneyToSLPoints(input(100, title = "Stop Loss $$"))

strategy.exit("x", profit = p, loss = l)

// debug plots for visualize SL & TP levels

pointsToPrice(pp) =>

na(pp) ? na : strategy.position_avg_price + pp * sign(strategy.position_size) * syminfo.mintick

pp = plot(pointsToPrice(p), style = plot.style_linebr )

lp = plot(pointsToPrice(-l), style = plot.style_linebr )

avg = plot( strategy.position_avg_price, style = plot.style_linebr )

fill(pp, avg, color = color.green)

fill(avg, lp, color = color.red)