Dynamischer Niedrigpreis-Einstieg und Stop-Loss-Strategie basierend auf RSI

RSI

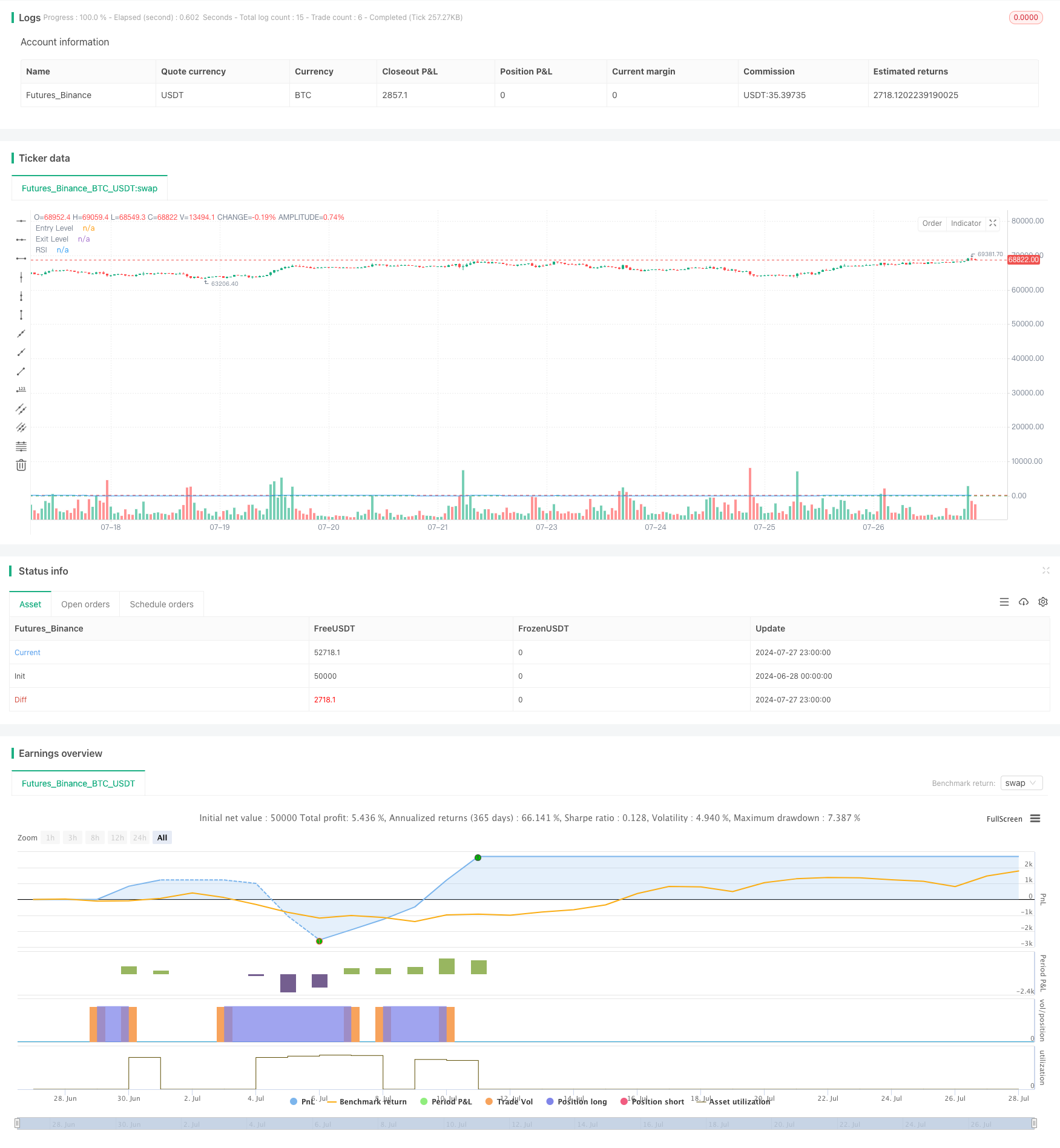

Überblick

Die Strategie ist ein Handelssystem, das auf einem relativ starken Index (RSI) basiert und speziell für bestimmte Märkte entwickelt wurde. Sie nutzt die Über- und Überkauf-Bereiche des RSI-Indikators, um Ein- und Ausgänge zu bestimmen, während ein dynamischer Stop-Loss-Mechanismus kombiniert wird, um das Risiko zu kontrollieren. Die Kernidee der Strategie ist, bei einem Überverkauf in den Markt einzutreten und auszusteigen, wenn der RSI in den Überkaufszone zurückkehrt oder den vorgegebenen Maximalverlust erreicht.

Strategieprinzip

Eintrittsbedingungen: Die Strategie wird ausgeführt, wenn der RSI-Wert unter der eingestellten Einstiegsmethode liegt (default: 24). Hier wird der RSI-Wert für den Tag am niedrigsten gehandhabt, anstatt der üblichen Schlusskurs, was die Strategie möglicherweise empfindlicher auf die niedrigsten Punkte des Marktes macht.

Die Strategie hat zwei Bedingungen: a) Wenn der RSI-Wert über den festgelegten Ausstiegs-Schwellenwert ([default 72]) liegt, zeigt dies an, dass der Markt möglicherweise überkauft ist. (b) Ein Stop-Loss wird ausgelöst, wenn der Prozentsatz der Verluste die vorgegebene maximale Verlusttoleranz (default 20%) überschreitet.

Positionsverwaltung: Die Strategie verwendet standardmäßig 10% des Kontowertes als den Betrag, der für jeden Handel verwendet wird.

RSI-Berechnung: Der RSI wird mit einem 14-Tage-Zyklus berechnet, jedoch anstelle des traditionellen Schlusskurses auf Basis des niedrigsten Kurses.

Strategische Vorteile

Dynamischer Eintritt: Durch die Verwendung des RSI-Tiefs als Eintrittssignal ist die Strategie in der Lage, potenzielle Rebound-Gelegenheiten zu erfassen, wenn der Markt überkauft wird.

Risikokontrolle: Die Kombination aus dem RSI und dem Prozentsatz des Ausgangsschutzes ermöglicht es, sowohl bei einer Marktwende zu profitieren als auch Verluste zu kontrollieren.

Flexibilität: Die Strategie erlaubt dem Benutzer, die Berechnungsphase des RSI, die Einstiegs- und Ausstiegsmargen sowie den Maximalverlustprozentsatz anzupassen, der sich an die Merkmale des Marktes anpasst.

RSI mit niedrigen Preisen: Diese unkonventionelle RSI-Berechnungsmethode kann es einfacher machen, die extremen Tiefpunkte des Marktes zu erfassen und den Einstieg in niedrigere Preispositionen zu fördern.

Kurz und deutlich: Die Strategie ist relativ einfach zu verstehen und zu implementieren, aber auch zu optimieren und zu erweitern.

Strategisches Risiko

False-Breakout-Risiko: Der RSI kann in einem stark bewegten Markt häufig ein Einstiegssignal auslösen, was zu einem schnellen Ausfall führt, nachdem mehrere Geschäfte ausgelöst wurden.

Trends sind nicht gut zu folgen: Die Strategie setzt hauptsächlich auf RSI-Umkehrsignale und kann in einem starken Trendmarkt zu früh platzieren und größere Gewinnchancen verpassen.

Fixed Percentage Stop: Obwohl ein Stop-Mechanismus eingerichtet ist, ist ein Fixed Percentage Stop möglicherweise nicht für alle Marktbedingungen geeignet und kann in einigen Fällen zu locker oder zu eng sein.

Einfache Indikator-Abhängigkeit: Die Strategie, die nur auf den RSI-Indikator beruht und keine Bestätigung durch andere technische Indikatoren oder Fundamentaldaten enthält, kann das Risiko einer Fehleinschätzung erhöhen.

Marktspezifische Einschränkungen: Die Strategie wurde für einen bestimmten Markt entwickelt und ist möglicherweise nicht für andere Arten von Finanzprodukten oder Märkten geeignet.

Richtung der Strategieoptimierung

Multi-Indikator-Kombination: Erwägen Sie die Einführung anderer technischer Indikatoren wie beispielsweise Moving Averages und Brin-Bands, die in Kombination mit dem RSI verwendet werden, um die Zuverlässigkeit des Signals zu verbessern.

Anpassungsparameter: Es kann ein Mechanismus entwickelt werden, der die Berechnungszyklen und die Einstiegs- / Ausstiegsmargen des RSI automatisch an die Marktvolatilität anpasst, um die Strategie anpassungsfähiger zu machen.

Dynamische Stopps: Die Umstellung von Fixed Percentage Stops auf Tracking Stops oder ATR Stops könnte besser an unterschiedliche Marktschwankungen angepasst werden.

Optimierung der Positionsverwaltung: Berücksichtigen Sie, dass der Anteil des Kapitals pro Handel an der Stärke des RSI oder an der Volatilität der Marktdynamik angepasst wird, anstatt 10% zu verwenden.

Erhöhung der Trendfilterung: Einführung von Trendbeurteilungsmechanismen, z. B. die Verwendung von langfristigen Moving Averages, um bei starken Aufwärtstrends vorzeitige Schließungen zu vermeiden.

Zeit-Filter: Hinzufügen von Handelszeitfensterbeschränkungen, um zu vermeiden, dass in Zeiten mit geringerer Marktfluktuation oder geringerer Liquidität gehandelt wird.

Retasten und Optimieren: Optimieren und Retasten von Strategien mit einer großen Bandbreite an Parametern, um die Kombination von Parametern zu finden, die unter verschiedenen Marktbedingungen am besten funktionieren.

Zusammenfassen

Diese auf dem RSI basierende, dynamische Low-Price-Entry-and-Stop-Strategie bietet eine einfache und effektive Handelsmethode. Die Strategie zielt darauf ab, Markttiefpunkte zu erfassen und Risiken zu kontrollieren, indem sie Über- und Überkaufsignale aus dem RSI nutzt, kombiniert mit einem dynamischen Stop-Mechanismus.

Die Strategie hat jedoch auch einige Einschränkungen, wie eine übermäßige Abhängigkeit von einem einzigen Indikator und möglicherweise vorzeitige Ausgleichsprobleme. Um die Stabilität und Anpassungsfähigkeit der Strategie zu verbessern, können Optimierungsrichtungen wie die Einführung von Multi-Indikator-Verifizierung, Anpassungsparametern und dynamischen Stop-Losses in Betracht gezogen werden.

Insgesamt bietet diese Strategie den Händlern einen guten Ausgangspunkt für weitere Anpassungen und Verbesserungen nach individuellen Handelsstilen und Merkmalen des Zielmarktes. In der Praxis wird empfohlen, die Strategie sorgfältig zu bewerten, wie sie sich in verschiedenen Marktumgebungen verhält, und die Gesamtwirksamkeit der Strategie in Kombination mit anderen Analysewerkzeugen und Risikomanagementtechniken zu verbessern.

//@version=5

strategy("Simple RSI Strategy with Low as Source", overlay=true)

// Input parameters

rsiLength = input.int(14, title="RSI Length")

rsiEntryLevel = input.int(24, title="RSI Entry Level")

rsiExitLevel = input.int(72, title="RSI Exit Level")

lossTolerance = input.float(20.0, title="Max Loss %")

// Calculating RSI using the low price

rsi = ta.rsi(low, rsiLength)

// Entry condition

longCondition = rsi < rsiEntryLevel

if (longCondition)

strategy.entry("Long", strategy.long)

// Recording the entry price

var float entryPrice = na

if (longCondition)

entryPrice := low

// Exit conditions

percentFromEntry = 100 * (close - entryPrice) / entryPrice

exitCondition1 = rsi > rsiExitLevel

exitCondition2 = percentFromEntry <= -lossTolerance

if (exitCondition1 or exitCondition2)

strategy.close("Long")

// Plotting

plot(rsi, "RSI", color=color.blue)

hline(rsiEntryLevel, "Entry Level", color=color.green)

hline(rsiExitLevel, "Exit Level", color=color.red)