Überblick

Diese quantitative Handelsstrategie ist ein langfristiges Handelssystem, das auf mehreren technischen Indikatoren und Preisverhaltens basiert. Sie nutzt hauptsächlich die Gleichungs-, Parallax-SAR- und Pivot-Chart-Formate, um potenzielle Kaufgelegenheiten zu identifizieren, und verwendet mehrere Ausstiegsbedingungen, um Risiken zu verwalten und Gewinne zu sperren. Die Kernidee der Strategie ist, bei einem Aufwärtstrend in einem Markt nach kurzfristigen Überverkaufsmöglichkeiten zu suchen, während gleichzeitig mehrere Schutzmaßnahmen für eine Marktausweichung eingerichtet werden.

Strategieprinzip

Teilnahmebedingungen:

- Der Preis liegt über dem 200-Perioden-SMA und bestätigt die langfristige Aufwärtstrend.

- Es werden mindestens drei, aber nicht mehr als sechs Schlangen in Folge gezeigt, was darauf hindeutet, dass es zu Überverkäufen in der Kurzzeit kommen könnte.

Risikomanagement:

- Die Verwendung von Stop-Loss-Prozentsätzen und Stopps beschränkt das Risiko für einzelne Geschäfte und sperrt die Gewinne ein.

Bedingungen für den Ausstieg:

- Die Umkehrung des SAR-Indikators zeigt, dass sich die kurzfristigen Trends ändern können.

- Der Preis fiel unter den 5-Perioden-SMA, was auf eine Abkühlung der kurzfristigen Dynamik hindeutet.

- Die Kreuz-Doji-Symbole zeigen, dass die Märkte zögern.

Die Strategie verbessert die Genauigkeit und Stabilität des Handels durch die Kombination mehrerer Indikatoren und Preisverhaltens. Die 200-Tage-SMA wird verwendet, um langfristige Trends zu bestätigen, die kontinuierliche Schattenlinie wird verwendet, um kurzfristige Überverkäufe zu identifizieren, während die SAR, die kurzfristigen SMA und die Kreuzsterne verwendet werden, um die Veränderungen der Marktstimmung rechtzeitig zu erfassen.

Strategische Vorteile

Multidimensionelle Analyse: Eine umfassende Einschätzung der Marktlage in Verbindung mit langfristigen Trends, kurzfristigen Überverkaufs- und mehrfachen Ausstiegsbedingungen.

Risikokontrolle: Die Verwendung von Stop-Loss- und Stop-Stops mit festen Prozentsätzen ermöglicht eine effektive Risikokontrolle für jeden Handel.

Flexibilität: Die Benutzer können ihre Strategien anhand von Parametern anpassen, um sie an unterschiedliche Marktbedingungen anzupassen.

Pünktlicher Ausstieg: Mehrfache Ausstiegsbedingungen sorgen für eine schnelle Auslösung bei Marktrevolutionen und schützen die Gewinne.

Trendfollowing: Bestätigung von langfristigen Trends durch 200-Term-SMA und Erhöhung der Erfolgsrate.

Übertriebenheit verhindern: Begrenzung der Anzahl der aufeinanderfolgenden Wurzeln und Vermeidung von Eintritt bei extremen Abwärtstrends.

Strategisches Risiko

Falsch-Breakout-Risiko: Der Markt könnte nach einem kurzen Aufschwung weiter fallen, was zu falschen Signalen führt. Lösung: Erwägen Sie, mehr Transaktionsbestätigungen oder andere dynamische Indikatoren zu verwenden.

Parameter-Sensitivität: Die Strategie-Performance ist möglicherweise sehr sensibel für die Parameterwahl. Die Lösung: Eine umfangreiche Rückverfolgung der historischen Daten zu einer soliden Kombination von Parametern.

Abhängigkeit vom Marktumfeld: In einem turbulenten Markt kann es schlechter laufen. Lösungen: Erwägen Sie, einen Marktumfeldfilter hinzuzufügen und den Handel auszusetzen, wenn der Trend nicht sichtbar ist.

Slip-Points und Provisionen: In der Praxis können häufige Ein- und Ausgänge zu höheren Transaktionskosten führen. Die Lösung: Optimieren Sie die Handelsfrequenz und erwägen Sie eine längere Haltedauer.

Übermäßige Abhängigkeit von technischen Indikatoren: Die Vernachlässigung grundlegender Faktoren kann zu einer schlechten Leistung bei großen Ereignissen führen. Die Lösung: In Kombination mit Fundamentalanalysen oder die Überlegung, den Handel vor der Veröffentlichung wichtiger Wirtschaftsdaten auszusetzen.

Richtung der Strategieoptimierung

Dynamische Parameter-Anpassung: Die Parameter sind anpassungsfähig und passen die Moving Average-Periode und die SAR-Parameter automatisch an die Marktvolatilität an.

Erhöhung der Transaktionsvolumenanalyse: Einführung von Transaktionsvolumenindikatoren wie OBV oder CMF zur Bestätigung der Effektivität von Preisbewegungen.

Hinzufügen von Marktumfeldfiltern: Verwendung von ATR oder Volatilitätsindikatoren zur Identifizierung von Marktzuständen, um den Handel während der niedrigen Volatilität zu reduzieren.

Optimierung der Ausstiegslogik: Erwägen Sie die Verwendung von Tracking-Stops oder ATR-basierten dynamischen Stops, um die Gewinne besser zu sperren.

Integration von mehreren Zeitrahmen: Trends auf längeren Zeitrahmen bestätigen und die Genauigkeit der Transaktionen verbessern.

Einführung von maschinellem Lernen: Optimierung der Parameterwahl und des Signalgenerierungsprozesses mithilfe von maschinellen Lernalgorithmen.

Die wichtigsten Faktoren sind: Integration des Wirtschaftskalenders, Anpassung der Strategie vor wichtigen Ereignissen.

Erhöhung des Risikomanagements: Dynamisches Positionsmanagement, Anpassung der Handelsgröße an den Kontenwert und Marktschwankungen.

Zusammenfassen

Die Multi-Indicator Synchronous Long-Line-Trading-Strategie bietet ein umfassendes Trading-System durch die Kombination mehrerer technischer Indikatoren und Preisverhaltens. Sie sucht nach kurzfristigen Überverkaufsmöglichkeiten in langfristigen Aufwärtstrends und verwaltet das Risiko mit mehreren Ausstiegsbedingungen. Die Hauptvorteile der Strategie liegen in ihrer multidimensionalen Analyse und flexiblen Risikomanagement, aber auch in Herausforderungen wie Parameter-Sensitivität und Marktumfeldabhängigkeit.

Die Strategie hat das Potenzial, ihre Stabilität und Anpassungsfähigkeit weiter zu verbessern, indem empfohlene Optimierungsmaßnahmen wie die Anpassung der dynamischen Parameter, die Erhöhung der Transaktionsmengenanalyse und die Filterung der Marktumgebung umgesetzt werden. Benutzer sollten jedoch stets im Hinterkopf behalten, dass es keine perfekte Handelsstrategie gibt. Die kontinuierliche Überwachung, Rückmeldung und Optimierung sind die Schlüssel zu langfristigem Erfolg.

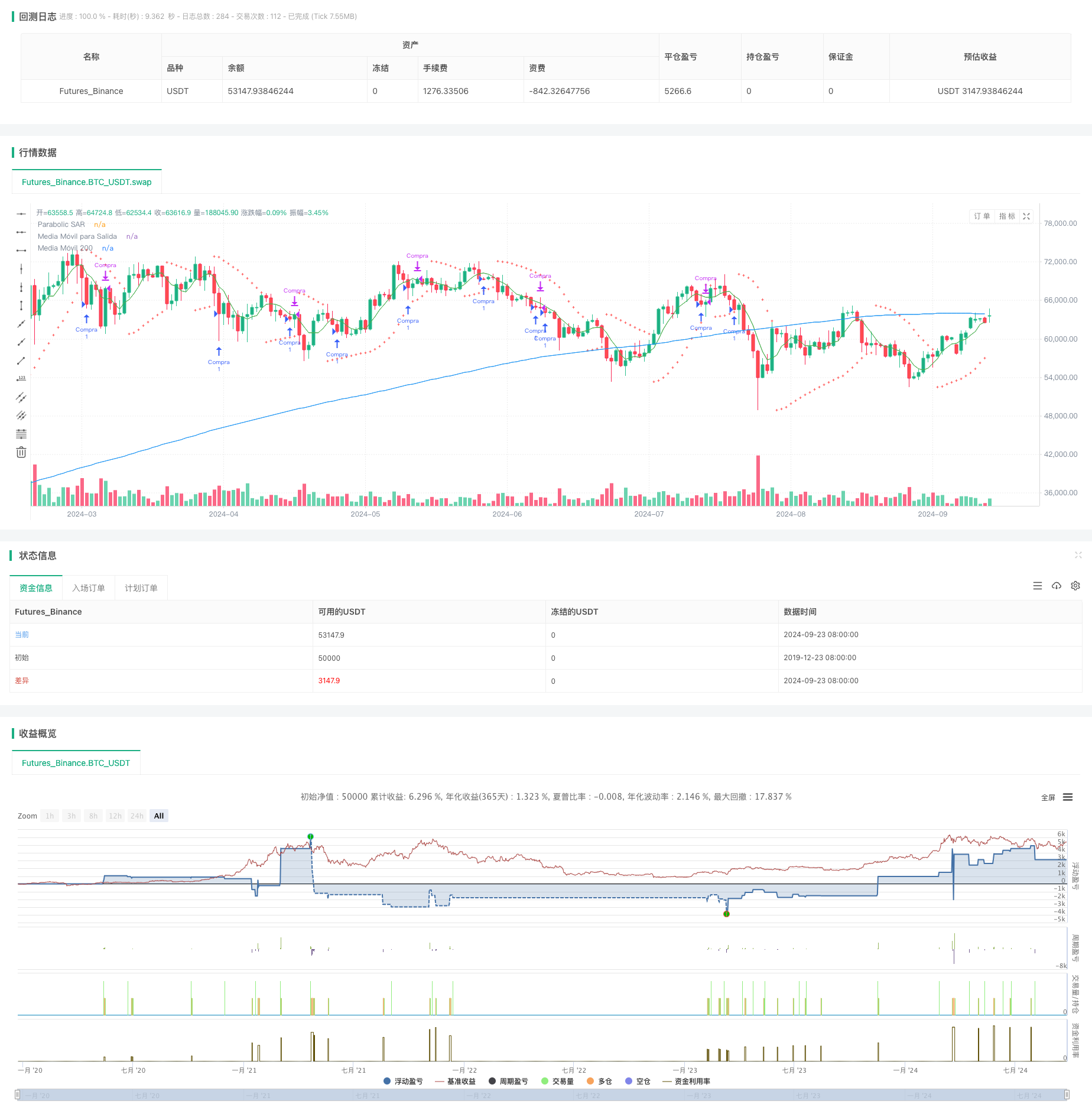

/*backtest

start: 2019-12-23 08:00:00

end: 2024-09-24 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Estrategia Long con 3 Velas Rojas y SL/TP + Parabolic SAR, Media Móvil y Doji", overlay=true)

// Parámetros modificables

lengthMA = input(200, title="Periodo de la Media Móvil")

velas_rojas_apertura = input(3, title="Número de Velas Rojas para Apertura")

velas_rojas_limite = input(6, title="Número Máximo de Velas Rojas Consecutivas")

stopLossPercent = input(0.5, title="Porcentaje de Stop Loss (%)") / 100

takeProfitPercent = input(0.5, title="Porcentaje de Take Profit (%)") / 100

// Parámetros del Parabolic SAR

sarStart = input.float(0.02, title="Parabolic SAR Start")

sarIncrement = input.float(0.02, title="Parabolic SAR Increment")

sarMaximum = input.float(0.2, title="Parabolic SAR Maximum")

enableSARExit = input.bool(true, title="Activar Salida por Parabolic SAR")

closeOnSARClose = input.bool(true, title="Cerrar al Cierre de Vela con Parabolic SAR")

// Parámetros de la Media Móvil para salida

lengthSMAExit = input(5, title="Periodo de la Media Móvil para Salida")

enableSMAExit = input.bool(true, title="Activar Salida por Media Móvil")

// Parámetros para la condición de cierre por velas doji

enableDojiExit = input.bool(true, title="Activar Salida por Velas Doji")

// Cálculo de la media móvil de 200 periodos

ma200 = ta.sma(close, lengthMA)

// Cálculo de la media móvil para salida

maExit = ta.sma(close, lengthSMAExit)

// Cálculo del Parabolic SAR

sar = ta.sar(sarStart, sarIncrement, sarMaximum)

// Contar las velas rojas consecutivas

var int contador_velas_rojas = 0

contador_velas_rojas := close < open ? contador_velas_rojas + 1 : 0

// Condición para abrir una operación Long

puedeAbrirOperacion = (contador_velas_rojas < velas_rojas_limite)

condicion_long = (contador_velas_rojas >= velas_rojas_apertura) and (close > ma200) and puedeAbrirOperacion

// Abrir operación Long si se cumplen las condiciones

if (condicion_long)

entryPrice = close

stopLossPrice = entryPrice * (1 - stopLossPercent)

takeProfitPrice = entryPrice * (1 + takeProfitPercent)

strategy.entry("Compra", strategy.long)

strategy.exit("Take Profit/Stop Loss", "Compra", limit=takeProfitPrice, stop=stopLossPrice)

// Condición para cerrar la operación Long con Parabolic SAR

sarCambiaDown = ta.crossunder(close, sar)

// Cerrar operación Long si cambia la tendencia del Parabolic SAR y está activado

if (strategy.position_size > 0 and enableSARExit)

if (closeOnSARClose and sarCambiaDown[1])

strategy.close("Compra", comment="SAR Cambio al Cierre de Vela")

else if (sarCambiaDown)

strategy.close("Compra", comment="SAR Cambio")

// Condición para cerrar la operación Long con Media Móvil y está activado al cierre de la vela

smaExitCondition = close[1] < maExit[1] and close[0] > maExit[0]

if (strategy.position_size > 0 and enableSMAExit)

if (smaExitCondition)

strategy.close("Compra", comment="Salida por Media Móvil al Cierre de Vela")

// Condición para cerrar la operación Long con velas doji

dojiCondition = math.abs(open - close) <= ((high - low) * 0.1)

if (strategy.position_size > 0 and enableDojiExit)

if (dojiCondition)

strategy.close("Compra", comment="Salida por Doji")

// Para mostrar la media móvil y el Parabolic SAR en el gráfico

plot(ma200, color=color.blue, title="Media Móvil 200")

plot(maExit, color=color.green, title="Media Móvil para Salida")

plot(sar, color=color.red, style=plot.style_cross, title="Parabolic SAR")