Überblick

Diese Strategie ist eine quantitative Handelsstrategie, die auf 52-Wochen-Hoch-Tief, durchschnittlichem Volumen und Preis-Breakouts basiert. Sie konzentriert sich hauptsächlich auf Aktienkurse, die sich nahe an 52-Wochen-Hochpunkten befinden, eine deutliche Erhöhung des Volumens und moderate Tagespreisänderungen. Die Strategie identifiziert potenzielle Kaufgelegenheiten durch die Betrachtung einer Kombination dieser Indikatoren und zielt darauf ab, mögliche Aufwärtstrends in Aktien zu erfassen.

Strategieprinzip

Die Kernprinzipien der Strategie sind:

52-Wochen-Hoch-Low-Tracking: Die Strategie verfolgt und aktualisiert 52-Wochen-Hoch- und Tiefstpreise von Aktien, die als wichtige Unterstützungs- und Widerstandsniveaus betrachtet werden.

Der Preis nahe dem 52-Wochen-Hoch: Die Strategie sucht nach Aktien, die nicht mehr als 10% vom 52-Wochen-Hoch entfernt sind, was darauf hindeutet, dass die Aktie möglicherweise in einer starken Zone ist.

Durchschnittsumsatz: Die Strategie berechnet den 50-Tage-Durchschnittsumsatz und sucht nach Fällen, in denen die Tagesumsätze deutlich über dem Durchschnitt liegen (default: 1,5-mal), was auf ein erhöhtes Interesse am Markt für die Aktie hindeuten kann.

Die Strategie setzt eine Obergrenze für die täglichen Preisänderungen (die Tageslinie 3%, die Wochenlinie oder die Monatslinie 10%), um zu vermeiden, dass bei übermäßigen Schwankungen eingegeben wird.

Eintrittssignale: Die Strategie sendet ein Kaufsignal aus, wenn die Aktie gleichzeitig die drei Bedingungen erfüllt: Nahezu 52-Wochen-Hoch, Durchbruch der Transaktionsmenge und moderate Preisänderungen.

Strategische Vorteile

Mehrdimensionale Analyse: Die Kombination von mehreren Dimensionen wie Preis, Transaktionsvolumen und historische Daten erhöht die Zuverlässigkeit des Signals.

Dynamische Anpassungen: 52-Wochen-Hoch-Low-Punkte werden mit der Zeit dynamisch aktualisiert, so dass die Strategie sich an unterschiedliche Marktbedingungen anpassen kann.

Risikokontrolle: Verringert das Risiko, bei starken Schwankungen einzutreten, indem die Tagespreise begrenzt werden.

Visuelle Hilfe: Die Strategie zeigt 52-Wochen-Hochs und Tiefs und Einstiegssignale auf den Diagrammen, um den Händlern ein visuelles Verständnis der Marktsituation zu vermitteln.

Flexibilität der Parameter: Mehrere Schlüsselparameter können an unterschiedliche Märkte und persönliche Vorlieben angepasst werden, was die Anpassungsfähigkeit der Strategie erhöht.

Strategisches Risiko

Das Risiko eines falschen Durchbruchs: Einfacher Rückgriff auf einen Preis, der sich dem Höchstwert nähert, und eine Erhöhung des Umsatzes kann dazu führen, dass ein falscher Durchbruch als ein echter Durchbruch missverstanden wird.

Nachlässigkeit: Die Verwendung von 52-Wochen-Daten kann dazu führen, dass die Strategie langsamer auf Marktveränderungen reagiert.

Übertriebenheit: Bei starker Volatilität in den Märkten kann es zu häufigen Einstiegssignalen kommen, die zu höheren Transaktionskosten führen.

Einseitige Handhabung: Die Strategie konzentriert sich nur auf mehr Chancen und kann in einem rückläufigen Markt mit einem höheren Risiko konfrontiert werden.

Die Strategie basiert ausschließlich auf technischen Indikatoren, ohne die Grundlagen und makroökonomischen Faktoren des Unternehmens zu berücksichtigen.

Richtung der Strategieoptimierung

Einführung von Trendbestätigungsindikatoren: Trendbestätigungsindikatoren wie beispielsweise die Kreuzung von Moving Averages können hinzugefügt werden, um das Risiko von Falschbrüchen zu verringern.

Optimierung der Transaktionsanalyse: Erwägen Sie die Verwendung von komplexeren Methoden zur Analyse der Transaktionsmenge, wie zum Beispiel der Relative Transaktionsmenge (RVI), um die Genauigkeit der Transaktionsbrechungsbeurteilung zu verbessern.

Steigerung der Stop-Loss- und Stop-Stop-Mechanismen: Setzen Sie angemessene Stop-Loss- und Stop-Stop-Levels, um Risiken zu kontrollieren und Gewinne zu sichern.

Hinzufügen von Short-Trade-Strategien: Erwägen Sie, Short-Trade-Operationen hinzuzufügen, wenn der Preis nahe an einem 52-Wochen-Tief liegt und andere Bedingungen erfüllt sind, um die Strategie umfassender zu machen.

Einführung eines grundlegenden Filtersystems: In Kombination mit grundlegenden Indikatoren wie Marktanteil (P/E) und Marktwert wird ein vorläufiger Filter für die Zulassung durchgeführt.

Zusammenfassen

Die Strategie basiert auf 52-Wochen-Hochs und Tiefs, Durchschnittsvolumen und Preis-Breakouts und bietet den Händlern einen mehrdimensionalen Analyse-Rahmen. Die Strategie versucht, potenzielle Aufschlagsmöglichkeiten zu erfassen, indem sie die Preisposition, die Handelsvolumenänderungen und die Preisbewegung in einem Gesamtkonzept berücksichtigt.

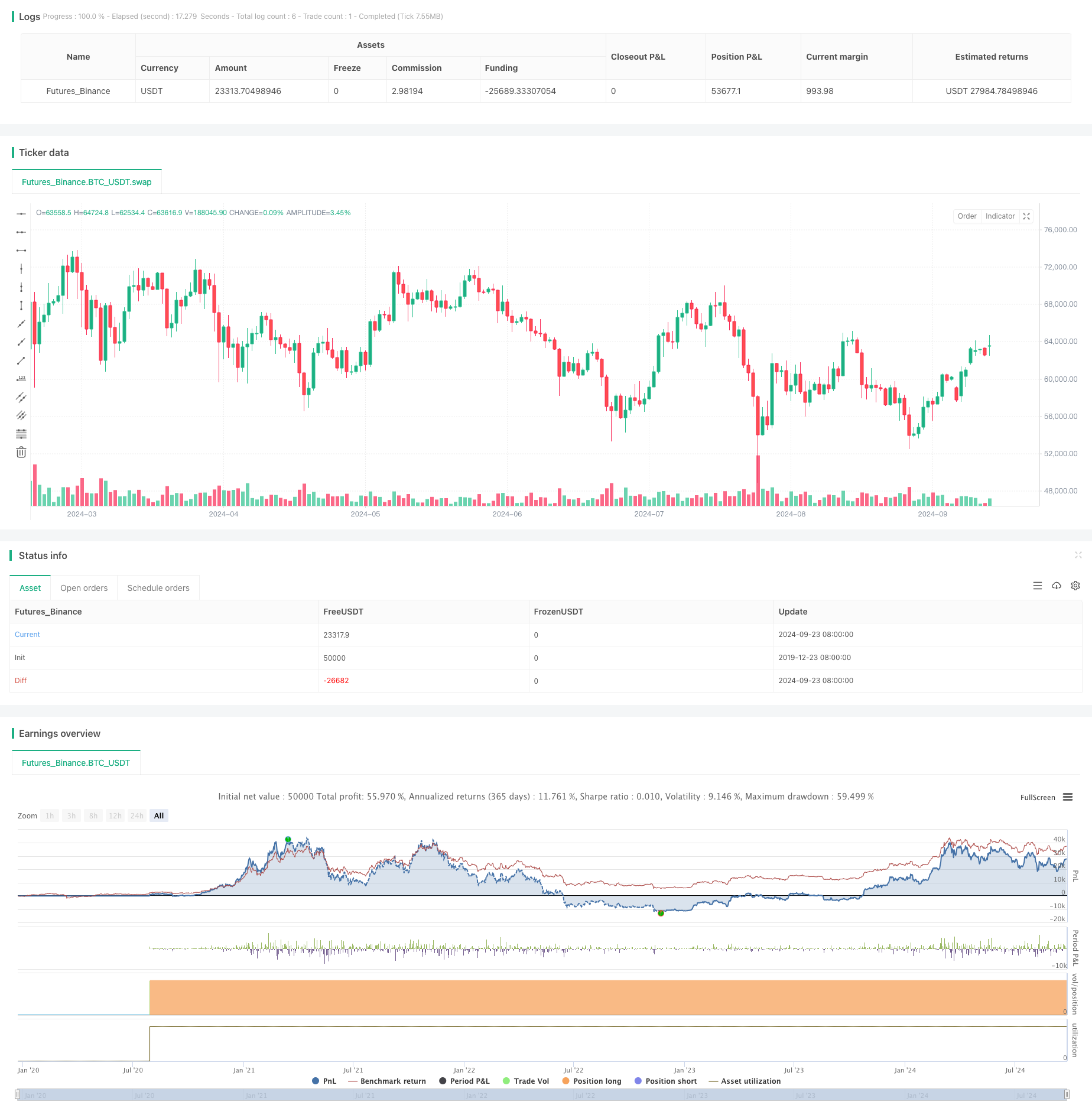

/*backtest

start: 2019-12-23 08:00:00

end: 2024-09-24 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Custom Stock Trading Strategy with 50-Day Average Volume", overlay=true)

// Define input parameters

percentFromHigh = input.int(10, title="Percentage from 52-Week High for Entry")

volumeMultiplier = input.float(1.5, title="Volume Multiplier for Exponential Rise") // Multiplier to define significant increase in volume

// Define period for average volume

averageVolumePeriod = 50 // 50-day average volume

// Calculate 52-week high and low

weeks = 52 // Number of weeks in a year

daysPerWeek = 5 // Assuming 5 trading days per week

length = weeks * daysPerWeek

// 52-week high and low calculations

highestHigh = ta.highest(close, length)

lowestLow = ta.lowest(close, length)

// // Plot horizontal lines for 52-week high and low

// var line highLine = na

// var line lowLine = na

// if (bar_index == ta.highest(bar_index, length)) // Update lines when the highest index is detected

// line.delete(highLine)

// line.delete(lowLine)

// highLine := line.new(x1=bar_index[0], y1=highestHigh, x2=bar_index + 1, y2=highestHigh, color=color.green, width=2, style=line.style_solid, extend=extend.right)

// lowLine := line.new(x1=bar_index[0], y1=lowestLow, x2=bar_index + 1, y2=lowestLow, color=color.red, width=2, style=line.style_solid, extend=extend.right)

// // Plot labels for 52-week high and low

// if (bar_index % 100 == 0) // To avoid cluttering, update labels periodically

// label.new(x=bar_index, y=highestHigh, text="52-Week High", color=color.green, textcolor=color.white, style=label.style_label_left, size=size.small)

// label.new(x=bar_index, y=lowestLow, text="52-Week Low", color=color.red, textcolor=color.white, style=label.style_label_left, size=size.small)

// Calculate percentage from 52-week high

percentFromHighValue = 100 * (highestHigh - close) / highestHigh

// Calculate 50-day average volume

avgVolume = ta.sma(volume, averageVolumePeriod)

// Exponential rise in volume condition

volumeRise = volume > avgVolume * volumeMultiplier

// Calculate the percentage change in price for the current period

dailyPriceChange = 100 * (close - open) / open

// Determine the percentage change limit based on the timeframe

priceChangeLimit = if (timeframe.isweekly or timeframe.ismonthly)

10 // 10% limit for weekly or monthly timeframes

else

3 // 3% limit for daily timeframe

// Entry condition: stock within 10% of 52-week high, exponential rise in volume, and price change <= limit

entryCondition = percentFromHighValue <= percentFromHigh and volumeRise and dailyPriceChange <= priceChangeLimit

// Strategy logic

if (entryCondition)

strategy.entry("Buy", strategy.long)

// Plot tiny triangle labels below the candle

// if (entryCondition)

// label.new(bar_index, low, style=label.style_triangleup, color=color.blue, size=size.tiny)