5.5 Optimización de la estrategia de negociación

El autor:La bondad, Creado: 2019-05-10 17:13:19, Actualizado:Resumen de las actividades

La esencia de la estrategia de trading es resumir los principios y reglas del mercado. Cuanto más profundo sea tu entendimiento del mercado, mayor será la capacidad de expresar ideas con código, más cercana estará tu estrategia al mercado.

Optimizar la entrada y salida

La mayoría de las estrategias de seguimiento de tendencias utilizan breakouts o indicadores técnicos para capturar el mercado. Por lo general, la entrada y salida de estas señales es menos eficiente en el tiempo. Si la estrategia utiliza el modelo de precio de cierre, el punto de entrada estará en el próximo precio de apertura de la línea K. Perderá el mejor momento de entrada para romper la línea K actual, también perderá una gran cantidad de ganancias.

Así que la forma efectiva es usar un precio en tiempo real más ventajoso en la implementación de la estrategia, y cuando aparezca la señal, inmediatamente coloque el pedido. De esta manera, cuando se establezca la señal, puede abrir la posición inmediatamente y no perderá el beneficio. Pero no todos los precios en tiempo real son mejores que el precio de cierre, debe determinarse por la estrategia de negociación. Algunas lógicas de negociación son simples, la diferencia entre el precio en tiempo real y el efecto del precio de cierre es pequeña. Pero si el modelo de precio de cierre no puede manejar una lógica de negociación más detallada, necesita usar precios en tiempo real.

Optimización de parámetros

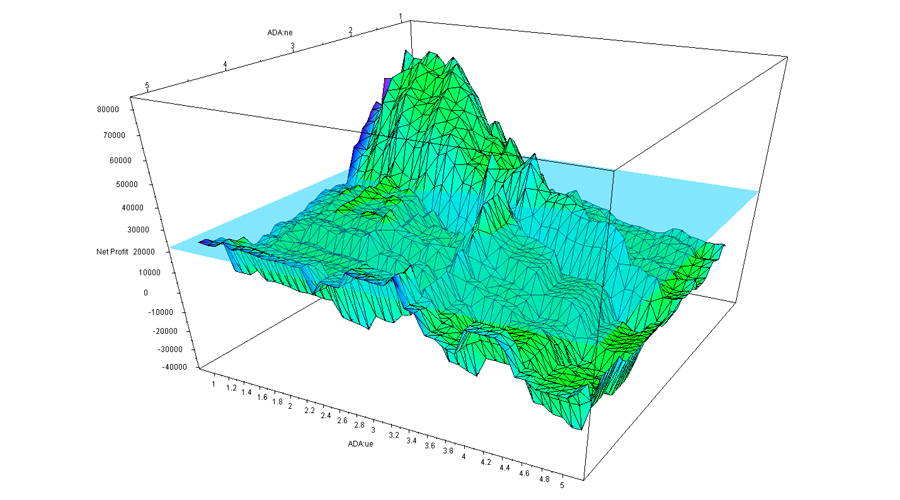

La estrategia en sí es una instancia multidimensional. Cada parámetro es una dimensión de esta instancia. Todas las combinaciones de parámetros construyen la forma de esta instancia. Cuando la forma de la instancia está altamente alineada con la forma del mercado, se genera el máximo beneficio. Finalmente, la tasa final de retorno para el dominio de selección de todos los parámetros constituye una superficie multidimensional compleja. Cuando la estrategia solo tiene dos parámetros, forman una superficie tridimensional intuitiva con la tasa final de retorno.

Como se muestra en la figura anterior, es un gráfico de rendimiento de estrategia de dos parámetros. Como los parámetros son diferentes, los resultados finales también cambian mucho, y la superficie está fuertemente distorsionada, formando diferentes

Por lo tanto, el principio importante de la optimización de parámetros es elegir la meseta de parámetros en lugar de la isla de parámetros. La llamada meseta paramétrica se refiere a la existencia de una amplia gama de parámetros, y la estrategia puede lograr un mejor rendimiento dentro de este rango de parámetros. Generalmente se forma una distribución normal en el centro de la meseta. La llamada isla de parámetros, que se refiere solo cuando el valor del parámetro está dentro de un rango pequeño, la estrategia tendrá un mejor rendimiento, cuando no está dentro del rango, el rendimiento de la estrategia se deteriora significativamente.

Plato de parámetros

Como se muestra en la figura anterior, la buena distribución de parámetros de estrategia debe ser como la meseta de parámetros. Incluso si los parámetros se desvían, la rentabilidad de la estrategia todavía se puede garantizar.

Isla de parámetros

Como se muestra en la figura anterior, si el rendimiento de backtesting presenta una isla de parámetros, cuando el parámetro tiene un pequeño desplazamiento, la rentabilidad de la estrategia será mucho menor.

Por lo tanto, si el rendimiento de los parámetros cercanos es mucho peor que el rendimiento de los parámetros óptimos, entonces este parámetro óptimo puede ser el resultado de un sobreajuste, que puede considerarse matemáticamente como una solución de punto singular en lugar de la solución de valor máximo a buscar.

Añadir un filtro

Muchas estrategias de tendencia, cuando la tendencia se produce, pueden captar la tendencia muy bien y lograr rentables rendimientos ricos, pero a largo plazo, los resultados finales no son siempre buenos, así que, ¿cuál es el problema?

La razón es que la estrategia se negocia constantemente repetidamente en el mercado oscilante, y la mayoría de las operaciones oscilantes son stop-loss o pequeñas ganancias.

La solución es aumentar el mecanismo de filtro. Hay muchos tipos de filtros en el mercado, incluyendo filtro de ganancias y pérdidas, filtro de valor de riesgo, filtro de tipo de tendencia, filtro de indicadores técnicos y así sucesivamente. Por ejemplo, agregar un filtro de promedio móvil de ciclo grande puede reducir el número de transacciones y filtrar la mitad de las transacciones incorrectas en el mercado oscilante.

Curva del fondo suave

El comercio cuantitativo persigue un método de ganancia estable y sostenible, que es lo que la mayoría de los comerciantes quieren ver. Nadie quiere ganar el 50% este año, perder el 30% el próximo año y ganar el 40% el año siguiente después de eso. Preferiríamos aceptar cada año un crecimiento del 20%, pero puede durar más de diez años. Esto es lo que puede hacer la inversión cuantitativa. Porque la inversión cuantitativa es un modelo comercial con rendimiento sostenible.

Para lograr una curva de financiación suave, se necesita una cartera de construcción de múltiples estrategias, múltiples variedades, múltiples ciclos y múltiples parámetros. Pero no necesariamente cuanto más mejor, hay un efecto decreciente marginal. Cuanto más se agrega la combinación al principio, mejor es la dispersión, pero cuando la estrategia alcanza un orden de magnitud, el efecto de la dispersión decreciente comienza a aparecer. El beneficio de la combinación es la dispersión, aunque la tasa de rendimiento general no es la más alta, sino la más robusta.

Renuncia a buscar el Santo Grial.

Si podemos o no utilizar el comercio cuantitativo para encontrar el Santo Grial es un problema que muchos comerciantes considerarán.

Pero ¿hay un santo grial? de hecho, es muy simple, la respuesta es no. no es difícil de entender. si el mercado es realmente tiene un patrón, después de todos estos años, finalmente, la gente encontrará las reglas, ya sea análisis matemático, el monopolio de la información, u otros métodos analíticos, al final van a ganar la mayor parte del dinero en el mercado, y a la larga, estas personas van a monopolizar el mercado de comercio hasta que el mercado no está funcionando correctamente.

En resumen

Si el tiempo de negociación es lo suficientemente largo, cualquiera puede enfrentar una variedad de tendencias del mercado durante el proceso de negociación, y es poco probable que estas tendencias se repitan por completo.

Al mismo tiempo, también debemos darnos cuenta de que la ganancia y la pérdida son homólogos. La pérdida es parte del progreso general de la negociación. Incluso la mejor estrategia de negociación puede pasar por una serie de períodos de retroceso. Cuando cada transacción tiene una pérdida, no debe cuestionar sus reglas y estrategias comerciales todo el tiempo. Al menos, no cambie su marco lógico de estrategia fácilmente, a menos que su marco lógico esté equivocado al principio.

Ejercicios extraescolares

Construya una cartera basada en las características de su estrategia y use la plataforma FMZ Quant para hacer pruebas de retroceso

Trate de optimizar su propia estrategia comercial cuantitativa basada en el contenido de esta sección.

- ¿Tiene la lengua maya esta función de etiquetado?

- ¿Cuándo se puede añadir un mercado de mate?

- ¿Qué podría ser la razón por la que la última llamada de sistema malo aparece cuando se instala el administrador de Linux en el teléfono a través del simulador de terminales?

- ¿Se puede ajustar la cantidad de profundidad que devuelve GetDepth?

- ¿Cómo implementar un robot en local, Win o Mac?

- Un error en la adición del token a la bolsa de futuros.

- ¿Puede el administrador proporcionar el código de conexión de Deribit?

- BitMax utiliza el agregado

- Pregunte cómo la programación visual registra el precio más alto

- ¿Hay alguna manera de obtener ofertas de varios pares de monedas digitales al mismo tiempo?

- 5.4 ¿Por qué necesitamos un ensayo fuera de la muestra?

- 5.3 Cómo leer el informe de desempeño de la estrategia de pruebas de retroceso

- Preguntas frecuentes

- En el caso de las monedas digitales, si el ciclo de simulación de ticks es de 1 minuto, ¿cuántos ticks se pueden simular por minuto?

- Algunas estrategias de cuantificación de bitcoins y monedas digitales que vale la pena aprender

- 5.2 Cómo hacer backtesting de operaciones cuantitativas

- En la revisión de la estrategia de la moneda digital, ¿el modo de tomar la foto es cerrar con el bar actual o abrir con el siguiente bar?

- Pregunte en la revisión de la estrategia de monedas digitales, el volumen de operaciones abierto en el nivel de liquidación es pequeño, por qué a menudo no se realizan transacciones, las posiciones se congelaron FrozenAmount > 0

- 5.1 El significado y la trampa del backtesting

- 4.6 Cómo implementar estrategias en lenguaje C++