El método de pensamiento es más importante que el algoritmo de alta frecuencia.

1

1

2555

2555

El método de pensamiento es más importante que el algoritmo de alta frecuencia.

Lo que realmente hizo que las operaciones programadas llegaran a la vista del público fue el choque de los mercados de los grandes valores, como el caso de los Oolongs, que se elevaron más del 5% en un minuto debido a un error en la generación y ejecución de órdenes en el programa de operaciones de alta frecuencia de arbitraje de ETF de la corredora.

Desde el nuevo régimen de la bolsa de futuros financieros de China, hasta el anuncio de la bolsa de Shenzhen de medidas de restricción de transacciones en tres lotes de cuentas, hasta el reciente cambio de la bolsa de valores de la bolsa de valores T + 0 a la bolsa de valores T + 1, la regulación ha cercado continuamente las transacciones programadas.

¿Cuáles son los algoritmos más conocidos para el comercio de alta frecuencia de Bitcoin en agosto de 2014? La respuesta a la pregunta de Bitcoin, hasta el día de hoy, es de un año.

No estoy de acuerdo con la idea de que muchos entiendan el algoritmo de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca de la cuenca

No creo que los algoritmos sean raros en sí mismos, los buenos algoritmos también están muertos, el verdadero valor central debe ser la gente que los domina y los usa. De hecho, lo que estoy hablando es información pública, pero incluso si se conocen los detalles técnicos, hay pocas personas que realmente pueden hacerlo bien.

Espero que esta respuesta te ayude a tener una idea más clara de lo que es el trading cuantitativo y de alta frecuencia.

En primer lugar, creo que el concepto de intercambio de alta frecuencia que muchos tienen es el siguiente:

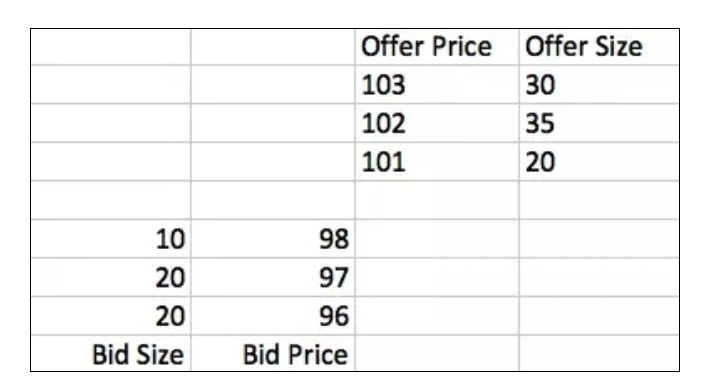

Pero para el comercio de alta frecuencia, esta información es muy rudimentaria. Así que aquí es una introducción a lo que se llama un libro de órdenes para los estudiantes que no están familiarizados con el contexto.

Bid representa al comprador, Offer representa al vendedor, y esta lista de ofertas representa todas las ofertas emitidas por las partes compradoras y vendedoras (Limit Order). Esta tabla es la información más importante para el comercio de alta frecuencia. En cualquier momento, la oferta del comprador siempre es inferior a la del vendedor (por ejemplo, 98 contra 101).

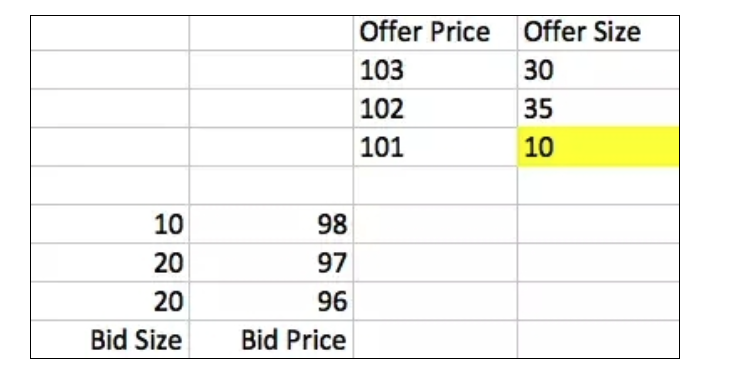

Hay dos situaciones, la primera es que cualquiera de las partes emite una orden de mercado, por ejemplo, un comprador emite una orden de mercado de un solo volumen de 10 para comprar 10 copias que el vendedor colgó en el precio de 101, y después de que la transacción sea exitosa, el libro de pedidos se convertirá en esto:

En segundo lugar, la emisión de una oferta limitada a la mejor oferta de la otra parte produce el mismo resultado que en el caso anterior.

Es importante destacar que, aunque el verdadero libro de pedidos solo existe dentro de la bolsa y todas las transacciones se realizan en la bolsa, la bolsa envía cada oferta y la lista de precios a todos, por lo que todos los compradores y vendedores pueden mantener una estructura de datos idéntica, equivalente al espejo del libro de pedidos de la bolsa. El seguimiento y análisis de los cambios en el espejo en sus manos para desarrollar estrategias de negociación es la idea central de los algoritmos de comercio de alta frecuencia.

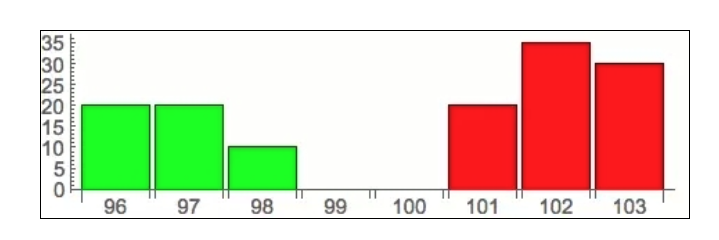

Después de los fundamentos, para facilitar su comprensión, voy a utilizar una forma más visual para describir el libro de pedidos:

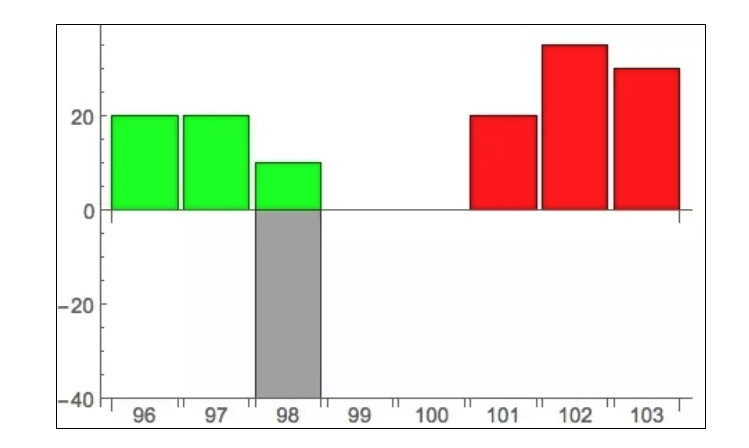

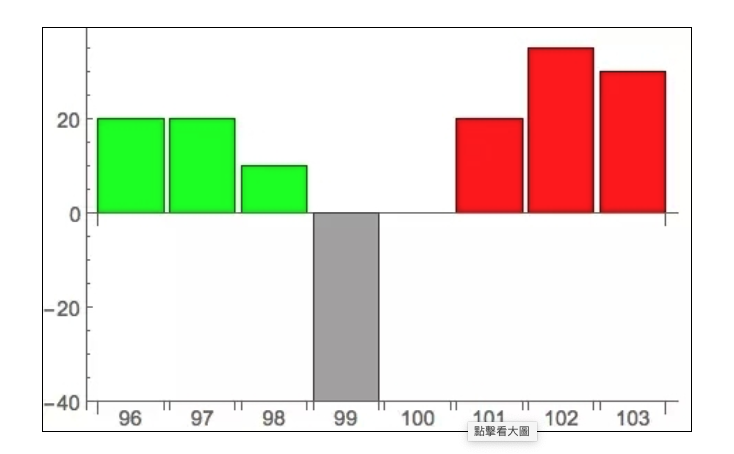

El gráfico correspondiente al libro de pedidos al comienzo del artículo debería ser claramente visible: la horizontal representa el precio, la vertical la cantidad de pedidos, el verde el comprador y el rojo el vendedor. Esto se hace para introducir el tema de esta discusión: pedidos de montaña de hielo.

A través del análisis básico anterior, se puede ver que los datos de las transacciones dentro de las bolsas son completamente públicos, en el mercado en cualquier momento, quién quiere comprar / vender, todo el mundo lo ve a simple vista, no hay ningún secreto. Esto en sí mismo tiene sentido económico, ya que solo mostrar la demanda de compra y venta atraerá a los posibles comerciantes a comerciar, por lo que es necesario un cierto grado de publicidad de su propia demanda en el mercado.

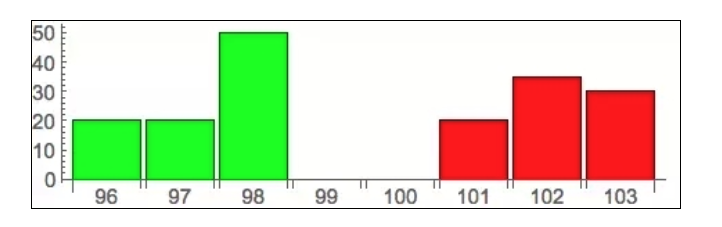

Esto es muy perjudicial para él, porque todo el mundo va a usar esta información para hacerle justicia. Se juzgará que ahora hay una gran presión de compra en el mercado, por lo que habrá una gran cantidad de personas que se precipitarán a comprar para ganar dinero, y los precios subirán rápidamente, de modo que lo que originalmente podía comprar esta persona a un precio de 98, pronto se convertirá en un precio más alto para poder comprar. Para solucionar este problema, las bolsas ofrecen una herramienta específica, la llamada orden de iceberg. Esta orden puede ser grande, pero solo una pequeña parte es pública, y la mayor parte está oculta, y nadie la ve, excepto la bolsa y el remitente en sí mismo, realmente como un iceberg.

La parte gris es la parte oculta de los pedidos de iceberg. De esta manera, la bolsa notifica a los demás solo cuando ocurre una transacción correspondiente a la cantidad oculta, evitando que otros utilicen la información que muestra los pedidos para hacer Front running.

Todo tiene sus ventajas y sus desventajas. Los pedidos de icebergs, aunque protegen los intereses de los emisores, se convierten en una regla injusta para los demás participantes en el mercado.

En primer lugar, hay una forma más sencilla. A veces, las órdenes de montaña de hielo se encuentran entre el precio de compra óptimo y el precio de venta óptimo.

Para esta situación, hay un método de detección muy simple, es decir, enviar un precio límite mínimo en el spread, seguido de la cancelación de este pedido. Por ejemplo, en este ejemplo, se emite un precio límite de venta de 99 y luego se cancela. Como este precio en sí mismo no se corresponde con el precio de compra obvio (98), sin la existencia de una lista de hielo, no habrá transacción. Pero en el caso de una lista de hielo, una vez que la bolsa reciba este pedido de venta, se realizará inmediatamente la cantidad correspondiente en la lista de hielo, y la instrucción de cancelación posterior no tendrá efecto.

Para hacer frente a esta detección de perturbación, en general, no se coloca directamente en el spread. Se coloca junto con el límite normal como antes, de modo que después de la transacción, es difícil adivinar si se consume el límite normal o el iceberg.

En primer lugar, hay una idea directa. La existencia de los pedidos de montaña de hielo refleja, en cierta medida, el juicio de los monopolistas sobre la interpretación de la situación del mercado que consideran que es necesario usar los pedidos de montaña de hielo.

¿Cuál es el momento adecuado? Hay algunos datos que deberían ser relevantes, como el spread de la diferencia de precios de compra y venta, la relación entre el volumen de compra y el volumen de venta, etc. Para estos datos, puede hacer un análisis de regresión en los datos históricos y construir un modelo lineal / no lineal entre ellos y los pedidos de icebergs.

El modelo básico puede definirse como: F (spread, bidSize/offerSize, …) = Probabilidad (Iceberg)

Si quieres jugar alto y profundo, también puedes hacer modelos avanzados como HMM, SVM, redes neuronales, etc. sobre esta base, pero la idea básica es la misma: calcular la probabilidad de la existencia de órdenes de icebergs a través del análisis de cálculo.

Este método, que parece muy avanzado, ¿cómo funciona en la práctica? Creo que todos pueden ver que este tipo de modelado no es muy preciso. Como un medio de análisis posterior para indicar en qué caso puede aparecer un pedido de iceberg es bueno, pero como un detector de transacciones en tiempo real no es muy seguro.

Por lo tanto, lo que viene a continuación es un método realmente fascinante para los jugadores de alta frecuencia, de Prediction of Hidden Liquidity in the Limit Order Book of GLOBEX Futures.

高频世界里,有一条永恒的建模准则值得铭记:先看数据再建模。如果你看了上面的介绍就开始天马行空的思考数学模型,那基本上是死路一条。我见过很多年轻人,

特别有热情,一上来就开始做数学定义,然后推导偏微分方程,数学公式写满一摞纸,最后一接触数据才发现模型根本行不通,这是非常遗憾的。

¿Y qué pasa con la persona que ve los datos? Es probable que encuentre que las reglas de la bolsa son muy interesantes para el procesamiento de pedidos de icebergs. Algunas bolsas lo hacen así: una orden de iceberg contiene dos parámetros, V representa el total de pedidos y p representa la cantidad que se muestra públicamente.

Cumplimiento 10

El tamaño de la oferta máxima en el libro de pedidos es de -10

Nueva oferta +10

Los tres mensajes deben aparecer continuamente, y la diferencia de tiempo entre el tercero y el primero es muy pequeña. La razón por la que se hace esto es que, aunque los pedidos de icebergs tienen una cantidad oculta, cada transacción solo puede ocurrir con la cantidad mostrada (p), y una vez que p se consume, se renueva una nueva cantidad de p de la cantidad oculta restante. De esta manera, cada persona que recibe información de la bolsa puede seguir actualizando el libro de pedidos de manera lógicamente correcta, como si los pedidos de icebergs no existieran. Por lo tanto, una vez que observamos esta regla en los datos, podemos determinar con mucha certeza que hay pedidos de icebergs en el mercado, y el valor de la conexión p puede ser determinado! Este problema es esencialmente imposible de resolver con precisión, ya que V y p son determinados por el individuo mismo y pueden ser valores arbitrarios. Pero se puede considerar desde dos puntos: primero, ambos valores son números enteros; segundo, los seres humanos no son generadores de números aleatorios perfectos, y la decisión seguirá ciertas leyes.

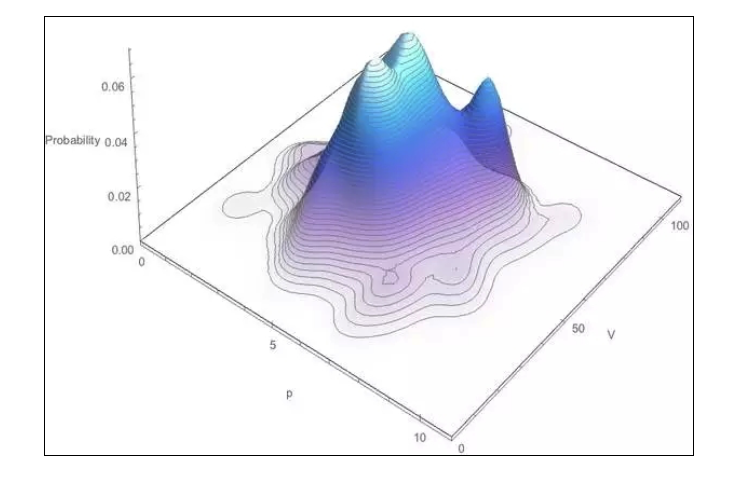

A partir de estos dos puntos, se puede construir un modelo de probabilidad para V y p, es decir, calcular la probabilidad de que aparezca una combinación de valores de ((V, p) dada. No profundicemos en el análisis matemático, los amigos interesados pueden ver el texto por sí mismos. En pocas palabras, se puede estimar la forma de su función de densidad de probabilidad en datos históricos mediante la técnica de estimación del núcleo.

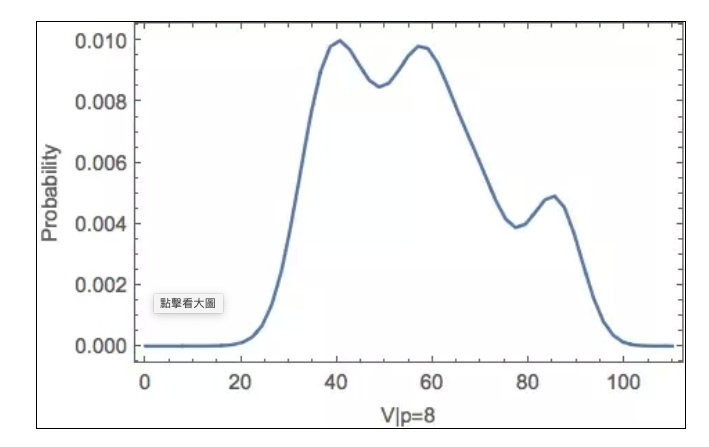

De esta manera, cuando se observa un valor de p en datos en tiempo real, se puede obtener la función de densidad de probabilidad condicional del valor de V correspondiente, es decir, una sección de la imagen de arriba, por ejemplo:

A continuación, es obvio que es fácil calcular cuál es el valor más probable de V. Esta curva de función también tiene una función importante para ayudarle a evaluar dinámicamente el resto de la reserva, por ejemplo, cuando usted observa que ya se han consumido 5 copias de p, se puede inferir V> = 40, de la gráfica de arriba se puede inferir un nuevo valor de V y el resto de la reserva ((V-5p)).

En resumen, el núcleo de los algoritmos consiste en determinar la existencia de órdenes de icebergs mediante la observación de tres registros relacionados que aparecen consecutivamente en un corto período de tiempo en datos en tiempo real, mientras que la cuantificación de las órdenes de icebergs se realiza mediante modelos de probabilidad entrenados por datos históricos.

Creo que también verás que este algoritmo no es una herramienta de engaño. Es solo una conjetura hecha con datos públicos en el mercado. Y esta conjetura también se basa solo en probabilidades, más como una referencia.

Finalmente, este algoritmo solo se aplica a un mercado específico. Otros mercados pueden no usar el mismo método de procesamiento de pedidos de iceberg. Lo que realmente vale la pena es que este tipo de modelado se basa en datos reales, y no en algoritmos específicos.

Este pequeño algoritmo te muestra la punta del iceberg en el mundo de las transacciones de alta frecuencia. Puede que no parezca muy complejo, pero me encanta. Porque muestra claramente lo que se llama pensar primero y luego cuantificar.

Si no se cumple este principio, es como soñar con un tonto, y desafortunadamente el sueño es demasiado tentador, y el mundo nunca carece de cobardes. Y lo hacen y lo aprecian.

Se trata de un proyecto de investigación y desarrollo que se ha iniciado en el país. Enlace