El núcleo de la gestión de fondos: la elección del apalancamiento

0

0

2203

2203

El efecto del apalancamiento en las transacciones

- ### 1. El modelo de ganancias no es el mismo que el de ganancias, el apalancamiento es el núcleo de la estabilidad de las ganancias

Tal vez algunos inversores piensan que ganar dinero es inevitable, siempre y cuando la expectativa de ganancias sea positiva. ¿Es así?

Primero, veamos un ejemplo simple:

El primer año ganan 60%, el segundo año pierden 40%, y así sucesivamente

El rendimiento promedio aritmético es E = ((0.6-0.4) / 2 = 0.1 = 10%

El rendimiento promedio geométrico es rg =[(1+0.6)×(1-0.4)]0.5-1=0.96 0.5-1=0.98-1=-2%

Las inversiones acumuladas en dos años han perdido un 4% ≠ un promedio de un 2% anual.

¿Por qué una simple expectativa matemática de ganancias en una operación debería ser una operación rentable, y una operación de pérdidas en una operación real?

En los indicadores que hemos calculado se puede ver que los beneficios de las inversiones dependen de la media geométrica de los beneficios, no de la media aritmética. Y la razón más profunda es que los inversores invierten todos sus fondos por defecto.

- ### 2. ¿Las acciones son menos riesgosas y más seguras que los futuros?

Muchos inversores piensan que los futuros son más riesgosos que las acciones, y que los cambios en la temporada de crecimiento son temibles. Esto se debe a que los futuros utilizan un sistema de garantía, y la proporción promedio de garantía es de solo alrededor del 10%, es decir, un millón de títulos de valor de mercado, los inversores solo necesitan 100 mil dólares para comprar y vender. Esto es, agregarle el apalancamiento, y es 10 veces el apalancamiento.

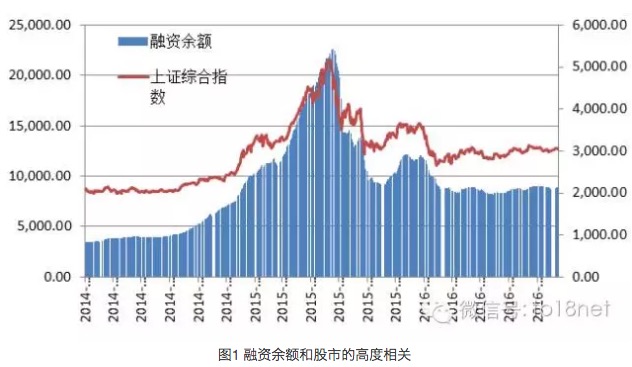

Estos inversores consideran que las acciones son relativamente seguras, y consideran que el peor resultado de la desvalorización es que la desvalorización se convierte en una pérdida para los accionistas, por lo que las acciones no tienen miedo de operar con la posición llena. En el mercado bursátil de la bolsa de valores de 2015, muchos inversores valientes y valientes lograron muchos logros.

Sin embargo, la caída de la bolsa de valores comenzó en julio de 2015, la liquidación en cadena de las cuentas de financiamiento de los saldos, lo que provocó el gran colapso de la bolsa de valores, y fue desastroso ver cómo miles de acciones se detuvieron y se detuvieron. ¿Cuántas personas tienen un sueño, un edificio alto no es suficiente? ¿Qué es lo que ignoraron para llegar a esta tragedia?

Ahora, ¿vamos a mirar hacia atrás y ver si las acciones son realmente menos arriesgadas y más seguras que los futuros?

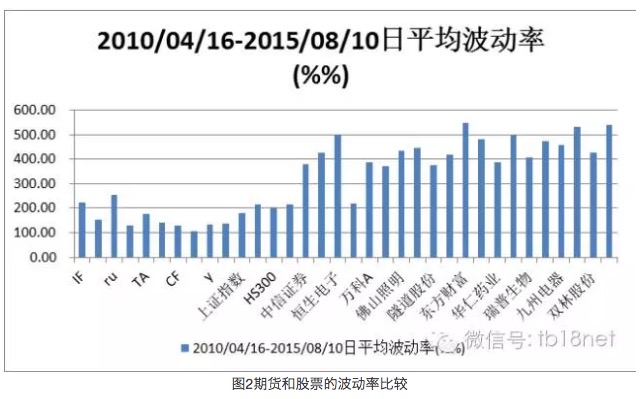

2.1 Las acciones fluctúan más que los futuros Si comparamos la volatilidad de los futuros con la de las acciones, podemos ver claramente que las acciones fluctúan más que los futuros. La mayor volatilidad de los futuros es la RU, pero es muy pequeña en comparación con una acción cualquiera.

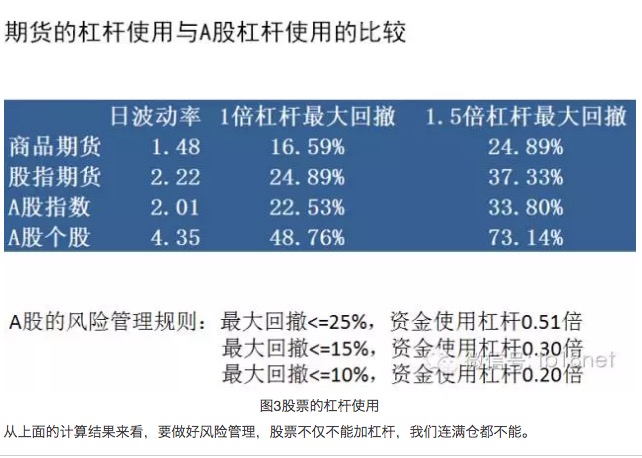

2.2 El comercio de acciones también requiere control de la palanca Continuamos calculando cómo deberían controlarse los respectivos niveles de apalancamiento para las mismas cuentas de capital, para las mismas metas de gestión de riesgos, para las mismas cuentas de capital, para las mismas metas de gestión de riesgos, para las mismas cuentas de capital, para las mismas cuentas de capital, para las mismas cuentas de capital, para las mismas cuentas de capital, para las mismas cuentas de capital, para las mismas cuentas de capital, para las mismas cuentas de capital, para las mismas cuentas de capital, para las mismas cuentas de capital, para las mismas cuentas de capital, para las mismas cuentas de capital, para las mismas cuentas de capital, para las mismas cuentas de capital, para las mismas cuentas de capital, para las mismas cuentas de capital, para las mismas cuentas de capital, para las mismas cuentas de capital, para las mismas cuentas de capital, para las mismas cuentas de capital, para las mismas cuentas de capital, para las mismas cuentas de capital, para las mismas cuentas de capital.

-

3. La elección del apalancamiento es el núcleo de la administración de fondos de las cuentas

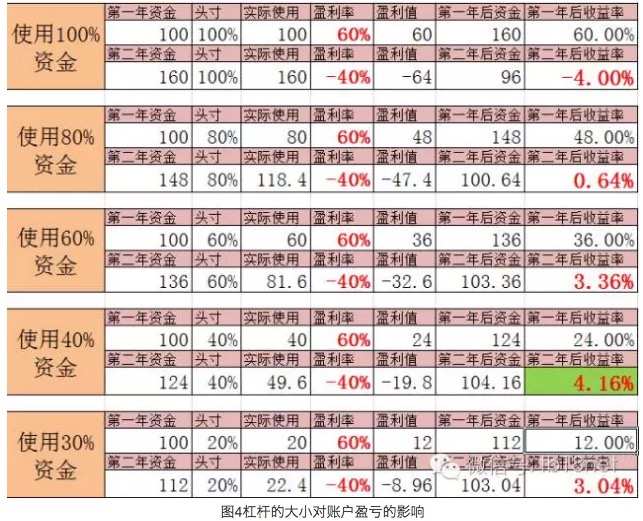

Dado que el apalancamiento es tan importante, hemos hecho la siguiente estimación del impacto del tamaño del apalancamiento en las ganancias y pérdidas de las cuentas:

Desde este punto de vista, el uso de la palanca en el comercio de futuros es un factor extremadamente importante para determinar la ganancia y la pérdida, y la probabilidad de que un inversor gane en el largo plazo es muy baja si no usa la palanca correctamente. Hay casos de ganancias a corto plazo que a menudo se utilizan como historias de motivación para alentar a los inversores, a pesar de que esta forma solo hace que los inversores pierdan más rápido, aunque el éxito sea a corto plazo, pero no es nada parecido a la casualidad del juego de azar.

- ### 4 El mito de las ganancias por alto nivel de apalancamiento

Este mercado siempre tiene estrellas, y los resultados son decenas de veces más altos que los del año anterior. Como inversores conscientes de su riesgo, estos mitos pueden distraerlos y hacer que abandonen el control de su propio nivel de apalancamiento. Así que vamos a hablar un poco sobre el uso de alto apalancamiento.

4.1 El alto nivel de apalancamiento de una cuenta individual no es necesariamente el alto nivel de apalancamiento de todos los activos Si el inversionista A utiliza una operación de posición llena en una cuenta de comercio de futuros de un millón de dólares, el apalancamiento alcanza alrededor de 10 veces. De acuerdo con la medición de una sola cuenta, esto es muy peligroso. Pero si el tamaño de los activos de riesgo globales del inversionista A es de 100 millones, entonces en realidad el apalancamiento de la cuenta de comercio de futuros del inversionista A es de alrededor de 0,1 para el apalancamiento de los activos de riesgo globales del inversionista A, lo que no es un alto apalancamiento.

4.2 Las ganancias por alto nivel de apalancamiento no son sostenibles Los mitos sobre el aprovechamiento de un alto nivel de apalancamiento o incluso de una posición llena para obtener ganancias exorbitantes suelen ser insostenibles. No existe un sistema de negociación con un porcentaje de ganancias del 100%, por lo que todos los sistemas de negociación están sujetos al control de la presión del apalancamiento. Un apalancamiento demasiado alto o una posición llena pueden generar mitos, pero el resultado suele ser una explosión de posición.

4.3 El alto apalancamiento que ofrece el mercado de divisas es una arma peligrosa para los inversores de las plataformas negras Las plataformas negras en el mercado de divisas ofrecen a los inversores 400 veces el nivel de ventaja, lo que no es un instrumento de ventaja para los inversores. Para la mayoría de los inversores, el nivel de ventaja correspondiente a una unidad de negociación mínima puede ser muy alto, y mucho menos para los inversores que no tienen conciencia de riesgo. El alto nivel de ventaja es solo un medio para acelerar el lavado de fondos de los inversores.

La palanca es una espada de doble filo.

Se trata de un proyecto de investigación y desarrollo que se ha iniciado en el país.