El punto de inflexión que determina la rentabilidad: la consistencia

0

0

1815

1815

El punto de inflexión que determina la rentabilidad: la consistencia

La consistencia es el factor más importante para determinar si usted gana dinero, y no uno de ellos. Ya que la consistencia es el requisito previo para la estabilidad de la probabilidad, si no hay consistencia, el cambio en las condiciones iniciales no tiene significado estadístico. Muchas personas no pueden ser consistentes, principalmente debido a dos razones: “la ignorancia del mercado y la ignorancia de sí mismos”.

- #### Coherencia

La coherencia es una de las cosas más difíciles que un comerciante puede hacer desde que se involucra en el comercio, y es la diferencia entre ganar dinero o no. La razón por la que la coherencia es difícil de lograr es porque cuando no tienes suficiente verificación, no puedes creer completamente en el efecto de la coherencia, la duda es la naturaleza humana, la duda produce una excusa para no ejecutar la coherencia, y esto es lo difícil.

Lo que es confuso es que las excusas que conducen a la no ejecución de la coherencia son aparentemente legítimas, lo que demuestra que las personas son buenas para deshacerse de la responsabilidad. La buena deshabilitación de la responsabilidad es otra razón por la que la coherencia es difícil de lograr, y lo ejemplifico, suponiendo que usted entienda la importancia de la coherencia y que pueda seguir más del 90% de las señales.

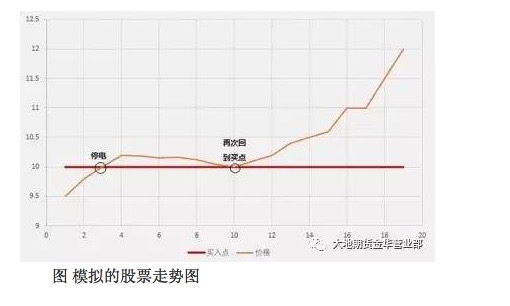

Si el apagón de hoy hubiera provocado que no se compraran las acciones que se deberían haber comprado por 10 yuanes más, y las acciones hubieran subido al cierre a 10.20, ¿cuál sería el siguiente paso?

El pensamiento normal es: ya que se ha perdido el punto de venta óptimo, el apagón es un factor irresistible, la coherencia no se ha ejecutado, aunque es una lástima, pero no es mi responsabilidad. Si compro a un precio de 10.20, pierdo 0.20, y esta pérdida es una pérdida fuera del sistema (supongo que puedes aceptar tranquilamente las pérdidas dentro del sistema), las pérdidas fuera del sistema causan una caída en la tasa de rendimiento esperada, que debe evitarse lo más posible, esta forma de pensar es típica y razonable.

Y lo correcto es que deberías comprar a 10.20 porque el costo de un apagón es de 0.20, el costo que ya has pagado, y es por la pérdida que el apagón te causa, que aunque es una pérdida externa a tu sistema, es una pérdida tangible, porque suponiendo que no hubiera un apagón, ya habrías ganado 0.20, y eso no debería ser una razón para no comprar a 10.20.

Entonces, cuando la situación avanza, el precio vuelve de 10.20 a 10.00, y entonces tu mentalidad cambia de manera más delicada. Porque de acuerdo a la costumbre, una falsa ruptura de precio vuelve al precio de costo, lo más probable es que sea una falsa ruptura, porque una buena operación es una operación que comienza ganando dinero, y pensarás que si en la primera ruptura de 10.00 compro con ventaja, y si el precio vuelve a 10.00 no tengo ventaja, porque suponiendo que la operación sea ganadora, generalmente no vuelve a 10.00; y suponiendo que se detenga, 10.00 es el camino a seguir, ahora que este 10.00 no tiene la ventaja inicial de 10.00, simplemente, es una diferencia entre arriba y abajo, por lo que no debería comprar ahora en el precio de 10.00.

Entonces, la acción se disparó a las 20.00, y tú la ves crecer cada día.

Y, suponiendo que esta operación te traiga un 30% de ganancias de tu cuenta general, y todos los que han hecho transacciones sistematizadas saben que las grandes ganancias son seguidas de retiros, y si no obtienes el 30% de ganancias, y luego asumes el 20% de retiros, entonces tu cuenta general de operaciones y tu mentalidad están en peligro de un colapso total.

Gráfico que simula el movimiento de las acciones

El ejemplo anterior, aunque ficticio, es muy útil y seguro que no será extraño para muchos de nosotros. Irónicamente, el mercado te da dos oportunidades de comprar y las rechazas por razones aparentemente muy justificadas.

Tenga en cuenta que la causa de este fracaso es simplemente la inadmisibilidad de la pérdida de 0.20, la clave es que, incluso si no puede aceptar, la pérdida se produce en realidad, y no puede cambiar nada, simplemente guiándolo por una inferencia aparentemente correcta que viola el principio de coherencia y produce graves consecuencias.

Cuando el precio vuelve a 10.00, la segunda deducción parece muy razonable, y la lógica en sí misma no tiene problemas, sin embargo, usted ignora que la segunda deducción se basa en una condición inicialmente errónea, ya que el corte de electricidad conduce a que la condición de no comprar a 10.20 sea errónea en sí misma, y la conclusión derivada sobre la base de una condición errónea es catastrófica.

Como puedes ver, las debilidades de la humanidad se desarrollan perfectamente en una persona y finalmente te llevan al fracaso.

- #### ¿Por qué la curva de expectativas de la gente común está hacia abajo?

En el casino, la curva de expectativas de los dueños de los casinos sube constantemente, ganan dinero de manera constante mediante cálculos de probabilidad complejos y mediante el disimulo ingenioso de reglas que parecen justas; en el mercado, los jugadores de alto nivel también utilizan la ley de la probabilidad para ganar dinero de manera constante mediante la ejecución repetida de un sistema de ventajas, y son jugadores verdaderos profesionales.

Si crees que los mercados son perfectamente eficientes, no vale la pena aprender todas las teorías sobre las inversiones financieras, porque comprar y mantener el timón sería la mejor estrategia; si crees que los mercados no son perfectamente eficientes, entonces deberías creer que alguien en el mercado puede obtener ganancias estables. Otra evidencia es que los mercados siempre son en su mayoría de personas que pierden, en su mayoría de personas que ganan, y el mercado es de suma cero (sin contar los costos de transacción).

El dinero no disminuye, por lo que un pequeño grupo de personas en el mercado gana el dinero de la mayoría, y este hecho también puede soportar la inferencia de que, si el mercado es aleatorio, entonces la mitad de la gente debe ganar dinero, la mitad de la gente pierde dinero, ya que no es esta distribución, lo que significa que el mercado no es aleatorio, y no es completamente eficaz.

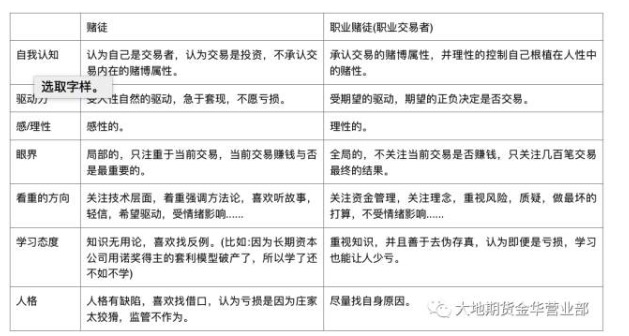

Aquí quiero definir dos términos: uno es el de los jugadores profesionales (o los comerciantes profesionales) y el otro es el de los jugadores, cuya diferencia más notable es la dirección en que la curva de expectativas de los jugadores se mueve.

Hay otra categoría, que llamamos por ahora la de los pseudo-profesionales de la bolsa de valores, los pseudo-profesionales de la bolsa de valores: sentados frente a la computadora a las 9 en punto, según el gráfico o la experiencia de negociación, un poco más de experiencia, el establecimiento de un precio de parada, más de la gente, después de comprar, esperar a que el destino de los arreglos, la venta de la caja, la pérdida de la caja muerta, año tras año y semana de reanudar esta operación.

Las diferencias son las siguientes:

Lo más irónico es que los jugadores no admiten que las transacciones sean de juego, sino que admiten que las transacciones son de juego y no de jugadores.

De hecho, esta es la diferencia entre los jugadores profesionales y los jugadores, los jugadores profesionales pueden manejar la humanidad y superar la resiliencia; mientras que los jugadores son manejados por la humanidad y son dominados por la resiliencia. Admiro a los jugadores profesionales porque los jugadores profesionales se han desprendido de la naturaleza de los jugadores, son la élite que puede ganar dinero en los mercados financieros, y muchos de los mejores gerentes de fondos de cobertura en el extranjero son jugadores de póker de Texas, que resuelven todos los problemas de juego, incluida la negociación, a través de la probabilidad.

Sin embargo, las transacciones son más difíciles que las apuestas, principalmente por dos cosas: la incertidumbre de las probabilidades y el retraso de la efectividad temporal.

En el juego de azar, las probabilidades son casi seguras, siempre y cuando usted apueste 1 dólar, entonces usted pierde 1 dólar como máximo, pero el comercio no es. En el caso de las acciones, muchas de las acciones al principio casi no fluctúan, y luego de repente fluctúan en gran medida, en otras palabras, es una gran variación de la situación, no es fácil de adaptar a un modelo lineal, esta situación también se llama la cola gruesa de los mercados financieros, el mercado más difícil, sus fluctuaciones son más cercanas al azar, y el cambio de la tasa de volatilidad es mayor, y también hay un riesgo de movilidad de saltos y paros en situaciones extremas, que conducen a la incertidumbre de las probabilidades.

El retraso en el tiempo de validez de las transacciones también es un aspecto muy preocupante, ya que los resultados de las apuestas se muestran en no más de unos minutos, mientras que las transacciones no. Un sistema de seguimiento de tendencias a largo plazo puede tomar varios años, lo que pone a prueba la paciencia de las personas, incluso si tiene un sistema de transacciones con expectativas positivas, pocas personas pueden mantener posiciones de acuerdo con el sistema, especialmente cuando se gana dinero.

Estos dos factores son los principales factores que hacen que las transacciones sean más difíciles que el juego en general, y todos estos factores influyen en la naturaleza humana. Muchos expertos en análisis técnico y personas que buscan métodos arduamente no entienden que, en realidad, muchos métodos pueden ganar dinero, solo que no pueden superar la naturaleza humana, no pueden ser consistentes, y la dirección de su investigación puede ser esencialmente errónea.

No es que yo haya ignorado intencionalmente el método de negociación, cualquier sistema se basa en el método de negociación. Pero, la idea de negociación no es buena, ni el mejor método puede ser rentable, por lo que te doy un sistema: MA5 lleva MA20 más, en cambio, vacío, ¿crees que puedes ganar dinero?

Si logras la coherencia, entonces te felicito por ser uno de los cien mil elegidos. Así que, resolver el problema de la coherencia es uno de los objetivos de este libro, pero aquí voy a dar una conclusión preliminar, que es que la coherencia es muy difícil de lograr, no es difícil, es muy difícil, es difícil donde, luego voy a tratar de explicar.

Sin embargo, la mayoría de las personas que se encuentran en el mercado de la bolsa de valores no tienen acceso a la bolsa de valores.