Estrategia de cobertura dinámica de opciones Delta de Deribit

6

6

3944

3944

Estrategia de cobertura dinámica de opciones Delta de Deribit

La estrategia que aporta esta cuantificación de FMZ esEstrategia de cobertura dinámica de opciones Delta de Deribit, conocida como estrategia DDH (cobertura delta dinámica).

Al aprender sobre el comercio de opciones, generalmente necesitamos dominar los siguientes conceptos:

Modelo de fijación de precios de opciones, modelo B-S, el precio de la opción se determina en función de [precio del activo subyacente], [precio de ejercicio], [tiempo restante hasta el vencimiento], [volatilidad (implícita)] y [tasa de interés libre de riesgo].

Exposición a opciones:

- Delta: el riesgo direccional de una opción. Si Delta es +0,50, entonces el rendimiento de ganancias y pérdidas de esta opción cuando el precio subyacente sube o baja se puede considerar como 0,50 al contado.

- Gamma — aceleración del riesgo direccional. Por ejemplo, para una opción de compra, debido al efecto de Gamma, a partir del momento en que el precio subyacente está en el precio de ejercicio, a medida que el precio continúa subiendo, Delta se moverá gradualmente de +0,50 a +1,00.

- Theta—Exposición temporal. Cuando compras una opción, si el precio subyacente no se mueve, pagarás una tarifa indicada por el monto de Theta (Deribit denominado en USD) por cada día que pase. Cuando vendes una opción, si el precio subyacente no se mueve, recibirás una tarifa indicada por el monto de Theta por cada día que pase.

- Vega — Exposición a la volatilidad. Cuando compras una opción, Vega es positiva, lo que significa que tienes una posición larga en volatilidad. Cuando la volatilidad implícita aumenta, usted gana con su exposición a Vega. Viceversa, cuando vendes opciones, la volatilidad implícita disminuye y tú ganas.

Explicación de la estrategia DDH:

- Explicación del principio DDH Al equilibrar el Delta de opciones y futuros, se puede lograr la neutralidad del riesgo en la dirección comercial. Dado que el Delta de las opciones cambia con el precio del activo subyacente, el Delta de los precios de futuros y al contado permanece sin cambios. Después de mantener una posición en un contrato de opción y utilizar futuros para cubrir y equilibrar el Delta, el Delta general se desequilibrará nuevamente a medida que cambie el precio del activo subyacente. Para una combinación de posiciones de opciones y posiciones de futuros, se requiere una cobertura dinámica continua y el equilibrio del Delta.

Por ejemplo: Cuando compramos una opción de compra, mantenemos una posición alcista. En este momento, es necesario vender futuros en corto para cubrir el Delta de las opciones y lograr una neutralidad general del Delta (0 o cerca de 0). No consideraremos por el momento factores como el tiempo restante hasta el vencimiento del contrato de opción y la volatilidad. Caso 1: A medida que aumenta el precio del activo subyacente, el delta de la parte de la opción aumenta y el delta general se acerca a un número positivo. Se necesitan futuros para cubrirse nuevamente y se debe abrir una parte de las posiciones cortas para continuar vendiendo futuros en corto para equilibrar el riesgo. Delta en general nuevamente. (Antes del reequilibrio, el delta de la opción es grande, mientras que el delta de los futuros es relativamente pequeño. La ganancia marginal de la opción de compra excede la pérdida marginal del contrato corto y toda la cartera obtendrá una ganancia).

Caso 2: A medida que el precio del activo subyacente cae, el Delta de la porción de la opción disminuye y el Delta general se mueve hacia un número negativo, cerrando una porción de las posiciones cortas de futuros para equilibrar nuevamente el Delta general. (Antes del reequilibrio, el delta de la opción es pequeño, mientras que el delta de los futuros es relativamente grande. La pérdida marginal de la opción de compra es menor que la ganancia marginal del contrato corto, por lo que toda la cartera seguirá obteniendo ganancias).

Lo ideal es que tanto la subida como la caída del activo subyacente generen ganancias, siempre que haya fluctuaciones en el mercado.

Sin embargo, hay otros factores que deben considerarse incluyen: valor temporal, costos de transacción, etc.

Así que cito la explicación del experto Zhihu:

Gamma Scalping 的关注点并不是delta,dynamic delta hedging 只是过程中规避underlying价格风险的一种做法而已。

Gamma Scalping 关注的是Alpha,此Alpha不是选股的Alpha,这里的Alpha = Gamma/Theta也就是单位Theta的时间损耗换来多少Gamma,

这个是关注的点。可以构建出上涨和下跌都浮盈的组合,但一定伴随时间损耗,那问题就在于性价比了。

作者:许哲

链接:https://www.zhihu.com/question/51630805/answer/128096385

Explicación del diseño de la estrategia DDH

- Encapsulación de la interfaz del mercado agregado y diseño del marco

- Diseño de interfaz de usuario de estrategia

- Diseño de interacción estratégica

- Diseño de función de cobertura automática

Código fuente:

// 构造函数

function createManager(e, subscribeList, msg) {

var self = {}

self.supportList = ["Futures_Binance", "Huobi", "Futures_Deribit"] // 支持的交易所的

// 对象属性

self.e = e

self.msg = msg

self.name = e.GetName()

self.type = self.name.includes("Futures_") ? "Futures" : "Spot"

self.label = e.GetLabel()

self.quoteCurrency = ""

self.subscribeList = subscribeList // subscribeList : [strSymbol1, strSymbol2, ...]

self.tickers = [] // 接口获取的所有行情数据,定义数据格式:{bid1: 123, ask1: 123, symbol: "xxx"}}

self.subscribeTickers = [] // 需要的行情数据,定义数据格式:{bid1: 123, ask1: 123, symbol: "xxx"}}

self.accData = null

self.pos = null

// 初始化函数

self.init = function() {

// 判断是否支持该交易所

if (!_.contains(self.supportList, self.name)) {

throw "not support"

}

}

self.setBase = function(base) {

// 切换基地址,用于切换为模拟盘

self.e.SetBase(base)

Log(self.name, self.label, "切换为模拟盘:", base)

}

// 判断数据精度

self.judgePrecision = function (p) {

var arr = p.toString().split(".")

if (arr.length != 2) {

if (arr.length == 1) {

return 0

}

throw "judgePrecision error, p:" + String(p)

}

return arr[1].length

}

// 更新资产

self.updateAcc = function(callBackFuncGetAcc) {

var ret = callBackFuncGetAcc(self)

if (!ret) {

return false

}

self.accData = ret

return true

}

// 更新持仓

self.updatePos = function(httpMethod, url, params) {

var pos = self.e.IO("api", httpMethod, url, params)

var ret = []

if (!pos) {

return false

} else {

// 整理数据

// {"jsonrpc":"2.0","result":[],"usIn":1616484238870404,"usOut":1616484238870970,"usDiff":566,"testnet":true}

try {

_.each(pos.result, function(ele) {

ret.push(ele)

})

} catch(err) {

Log("错误:", err)

return false

}

self.pos = ret

}

return true

}

// 更新行情数据

self.updateTicker = function(url, callBackFuncGetArr, callBackFuncGetTicker) {

var tickers = []

var subscribeTickers = []

var ret = self.httpQuery(url)

if (!ret) {

return false

}

// Log("测试", ret)// 测试

try {

_.each(callBackFuncGetArr(ret), function(ele) {

var ticker = callBackFuncGetTicker(ele)

tickers.push(ticker)

if (self.subscribeList.length == 0) {

subscribeTickers.push(ticker)

} else {

for (var i = 0 ; i < self.subscribeList.length ; i++) {

if (self.subscribeList[i] == ticker.symbol) {

subscribeTickers.push(ticker)

}

}

}

})

} catch(err) {

Log("错误:", err)

return false

}

self.tickers = tickers

self.subscribeTickers = subscribeTickers

return true

}

self.getTicker = function(symbol) {

var ret = null

_.each(self.subscribeTickers, function(ticker) {

if (ticker.symbol == symbol) {

ret = ticker

}

})

return ret

}

self.httpQuery = function(url) {

var ret = null

try {

var retHttpQuery = HttpQuery(url)

ret = JSON.parse(retHttpQuery)

} catch (err) {

// Log("错误:", err)

ret = null

}

return ret

}

self.returnTickersTbl = function() {

var tickersTbl = {

type : "table",

title : "tickers",

cols : ["symbol", "ask1", "bid1"],

rows : []

}

_.each(self.subscribeTickers, function(ticker) {

tickersTbl.rows.push([ticker.symbol, ticker.ask1, ticker.bid1])

})

return tickersTbl

}

// 返回持仓表格

self.returnPosTbl = function() {

var posTbl = {

type : "table",

title : "pos|" + self.msg,

cols : ["instrument_name", "mark_price", "direction", "size", "delta", "index_price", "average_price", "settlement_price", "average_price_usd", "total_profit_loss"],

rows : []

}

/* 接口返回的持仓数据格式

{

"mark_price":0.1401105,"maintenance_margin":0,"instrument_name":"BTC-25JUN21-28000-P","direction":"buy",

"vega":5.66031,"total_profit_loss":0.01226105,"size":0.1,"realized_profit_loss":0,"delta":-0.01166,"kind":"option",

"initial_margin":0,"index_price":54151.77,"floating_profit_loss_usd":664,"floating_profit_loss":0.000035976,

"average_price_usd":947.22,"average_price":0.0175,"theta":-7.39514,"settlement_price":0.13975074,"open_orders_margin":0,"gamma":0

}

*/

_.each(self.pos, function(ele) {

if(ele.direction != "zero") {

posTbl.rows.push([ele.instrument_name, ele.mark_price, ele.direction, ele.size, ele.delta, ele.index_price, ele.average_price, ele.settlement_price, ele.average_price_usd, ele.total_profit_loss])

}

})

return posTbl

}

self.returnOptionTickersTbls = function() {

var arr = []

var arrDeliveryDate = []

_.each(self.subscribeTickers, function(ticker) {

if (self.name == "Futures_Deribit") {

var arrInstrument_name = ticker.symbol.split("-")

var currency = arrInstrument_name[0]

var deliveryDate = arrInstrument_name[1]

var deliveryPrice = arrInstrument_name[2]

var optionType = arrInstrument_name[3]

if (!_.contains(arrDeliveryDate, deliveryDate)) {

arr.push({

type : "table",

title : arrInstrument_name[1],

cols : ["PUT symbol", "ask1", "bid1", "mark_price", "underlying_price", "CALL symbol", "ask1", "bid1", "mark_price", "underlying_price"],

rows : []

})

arrDeliveryDate.push(arrInstrument_name[1])

}

// 遍历arr

_.each(arr, function(tbl) {

if (tbl.title == deliveryDate) {

if (tbl.rows.length == 0 && optionType == "P") {

tbl.rows.push([ticker.symbol, ticker.ask1, ticker.bid1, ticker.mark_price, ticker.underlying_price, "", "", "", "", ""])

return

} else if (tbl.rows.length == 0 && optionType == "C") {

tbl.rows.push(["", "", "", "", "", ticker.symbol, ticker.ask1, ticker.bid1, ticker.mark_price, ticker.underlying_price])

return

}

for (var i = 0 ; i < tbl.rows.length ; i++) {

if (tbl.rows[i][0] == "" && optionType == "P") {

tbl.rows[i][0] = ticker.symbol

tbl.rows[i][1] = ticker.ask1

tbl.rows[i][2] = ticker.bid1

tbl.rows[i][3] = ticker.mark_price

tbl.rows[i][4] = ticker.underlying_price

return

} else if(tbl.rows[i][5] == "" && optionType == "C") {

tbl.rows[i][5] = ticker.symbol

tbl.rows[i][6] = ticker.ask1

tbl.rows[i][7] = ticker.bid1

tbl.rows[i][8] = ticker.mark_price

tbl.rows[i][9] = ticker.underlying_price

return

}

}

if (optionType == "P") {

tbl.rows.push([ticker.symbol, ticker.ask1, ticker.bid1, ticker.mark_price, ticker.underlying_price, "", "", "", "", ""])

} else if(optionType == "C") {

tbl.rows.push(["", "", "", "", "", ticker.symbol, ticker.ask1, ticker.bid1, ticker.mark_price, ticker.underlying_price])

}

}

})

}

})

return arr

}

// 初始化

self.init()

return self

}

function main() {

// 初始化,清空日志

if(isResetLog) {

LogReset(1)

}

var m1 = createManager(exchanges[0], [], "option")

var m2 = createManager(exchanges[1], ["BTC-PERPETUAL"], "future")

// 切换为模拟盘

var base = "https://www.deribit.com"

if (isTestNet) {

m1.setBase(testNetBase)

m2.setBase(testNetBase)

base = testNetBase

}

while(true) {

// 期权

var ticker1GetSucc = m1.updateTicker(base + "/api/v2/public/get_book_summary_by_currency?currency=BTC&kind=option",

function(data) {return data.result},

function(ele) {return {bid1: ele.bid_price, ask1: ele.ask_price, symbol: ele.instrument_name, underlying_price: ele.underlying_price, mark_price: ele.mark_price}})

// 永续期货

var ticker2GetSucc = m2.updateTicker(base + "/api/v2/public/get_book_summary_by_currency?currency=BTC&kind=future",

function(data) {return data.result},

function(ele) {return {bid1: ele.bid_price, ask1: ele.ask_price, symbol: ele.instrument_name}})

if (!ticker1GetSucc || !ticker2GetSucc) {

Sleep(5000)

continue

}

// 更新持仓

var pos1GetSucc = m1.updatePos("GET", "/api/v2/private/get_positions", "currency=BTC&kind=option")

var pos2GetSucc = m2.updatePos("GET", "/api/v2/private/get_positions", "currency=BTC&kind=future")

if (!pos1GetSucc || !pos2GetSucc) {

Sleep(5000)

continue

}

// 交互

var cmd = GetCommand()

if(cmd) {

// 处理交互

Log("交互命令:", cmd)

var arr = cmd.split(":")

// cmdClearLog

if(arr[0] == "setContractType") {

// parseFloat(arr[1])

m1.e.SetContractType(arr[1])

Log("exchanges[0]交易所对象设置合约:", arr[1])

} else if (arr[0] == "buyOption") {

var actionData = arr[1].split(",")

var price = parseFloat(actionData[0])

var amount = parseFloat(actionData[1])

m1.e.SetDirection("buy")

m1.e.Buy(price, amount)

Log("执行价格:", price, "执行数量:", amount, "执行方向:", arr[0])

} else if (arr[0] == "sellOption") {

var actionData = arr[1].split(",")

var price = parseFloat(actionData[0])

var amount = parseFloat(actionData[1])

m1.e.SetDirection("sell")

m1.e.Sell(price, amount)

Log("执行价格:", price, "执行数量:", amount, "执行方向:", arr[0])

} else if (arr[0] == "setHedgeDeltaStep") {

hedgeDeltaStep = parseFloat(arr[1])

Log("设置参数hedgeDeltaStep:", hedgeDeltaStep)

}

}

// 获取期货合约价格

var perpetualTicker = m2.getTicker("BTC-PERPETUAL")

var hedgeMsg = " PERPETUAL:" + JSON.stringify(perpetualTicker)

// 从账户数据中获取delta总值

var acc1GetSucc = m1.updateAcc(function(self) {

self.e.SetCurrency("BTC_USD")

return self.e.GetAccount()

})

if (!acc1GetSucc) {

Sleep(5000)

continue

}

var sumDelta = m1.accData.Info.result.delta_total

if (Math.abs(sumDelta) > hedgeDeltaStep && perpetualTicker) {

if (sumDelta < 0) {

// delta 大于0 对冲期货做空

var amount = _N(Math.abs(sumDelta) * perpetualTicker.ask1, -1)

if (amount > 10) {

Log("超过对冲阈值,当前总delta:", sumDelta, "买入期货")

m2.e.SetContractType("BTC-PERPETUAL")

m2.e.SetDirection("buy")

m2.e.Buy(-1, amount)

} else {

hedgeMsg += ", 对冲下单量小于10"

}

} else {

// delta 小于0 对冲期货做多

var amount = _N(Math.abs(sumDelta) * perpetualTicker.bid1, -1)

if (amount > 10) {

Log("超过对冲阈值,当前总delta:", sumDelta, "卖出期货")

m2.e.SetContractType("BTC-PERPETUAL")

m2.e.SetDirection("sell")

m2.e.Sell(-1, amount)

} else {

hedgeMsg += ", 对冲下单量小于10"

}

}

}

LogStatus(_D(), "sumDelta:", sumDelta, hedgeMsg,

"\n`" + JSON.stringify([m1.returnPosTbl(), m2.returnPosTbl()]) + "`", "\n`" + JSON.stringify(m2.returnTickersTbl()) + "`", "\n`" + JSON.stringify(m1.returnOptionTickersTbls()) + "`")

Sleep(10000)

}

}

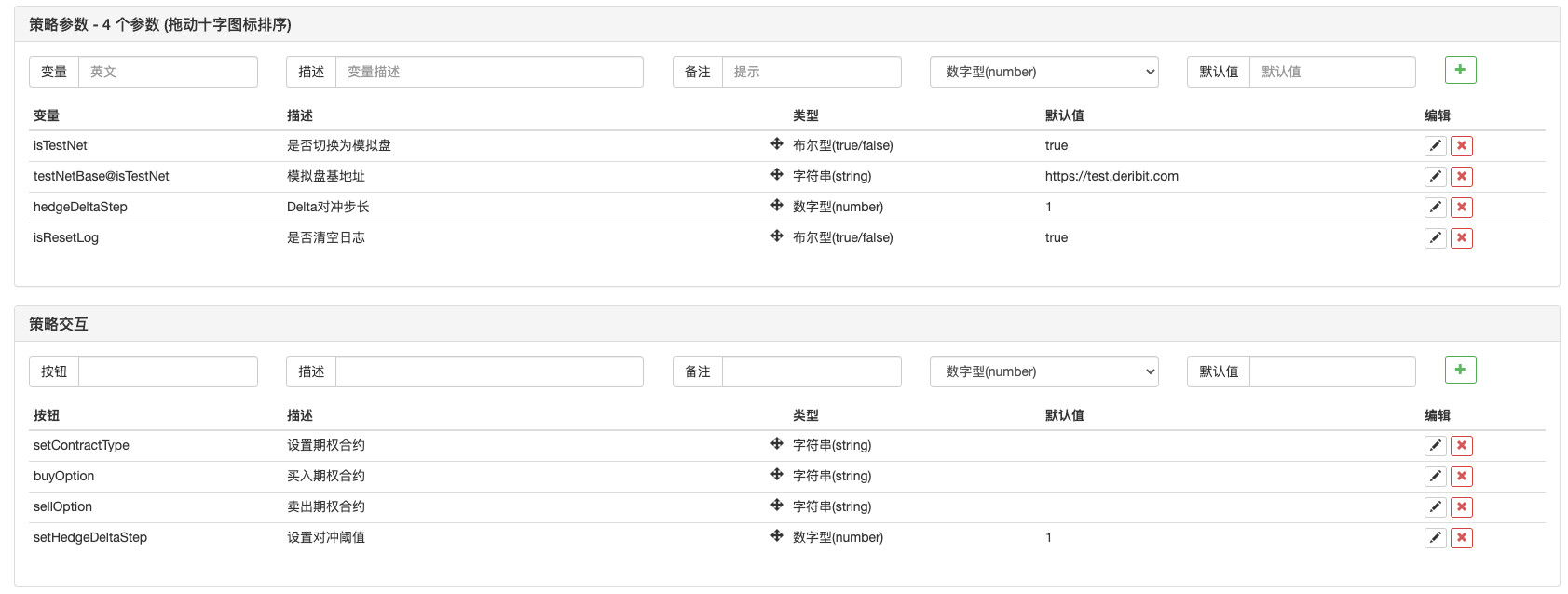

Parámetros de la estrategia:

Dirección de estrategia: https://www.fmz.com/strategy/265090

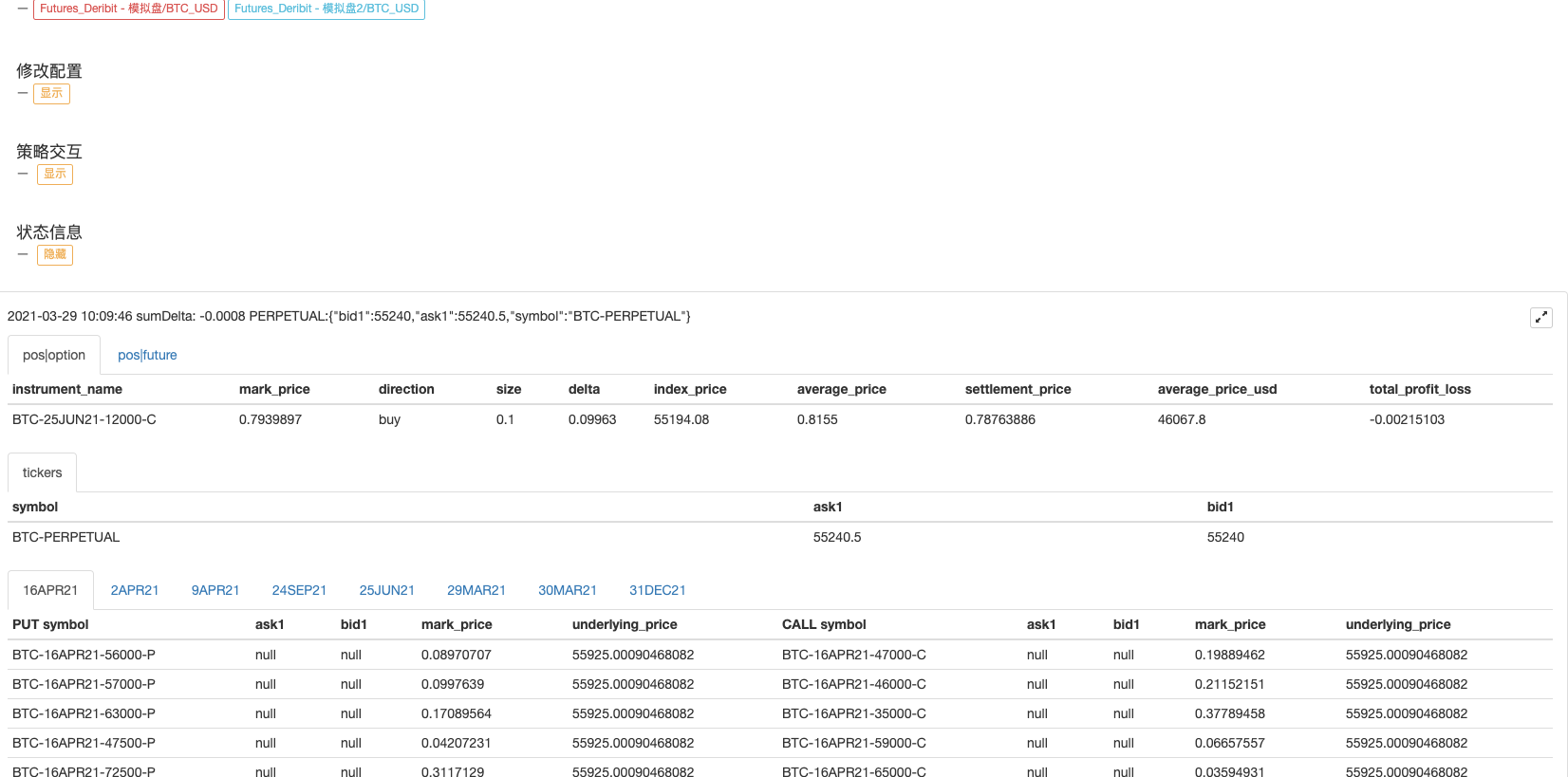

Operación de estrategia:

Esta estrategia es una estrategia didáctica, principalmente para aprender. Úsela con precaución en el trading real.