Principio y elaboración del modelo de stop-loss

El autor:FMZ~Lydia, Creado: 2023-01-30 14:50:20, Actualizado: 2024-12-23 18:01:22

Principio y elaboración del modelo de stop-loss

¿Por qué stop-loss?

El principio del caimán

Supongamos que un cocodrilo te muerde los pies. Si tratas de liberarte los pies con las manos, el cocodrilo te morderá los pies y las manos al mismo tiempo. Cuanto más luches, más te morderán. Así que, si el cocodrilo te muerde los pies, tu única oportunidad es sacrificar un pie.

En el mercado de capitales, ya sea moneda digital o futuros de materias primas, el Principio del Cocodrilo es que cuando descubre que su transacción se desvía de la dirección del mercado, debe detener la pérdida inmediatamente sin ninguna demora o suerte.

¡Preservar su capital siempre es lo primero!

Magnate de las inversiones

Creo que lo más importante es siempre preservar el capital, que es la piedra angular de la estrategia de inversión.

Inversores fallidos

El único objetivo de la inversión es

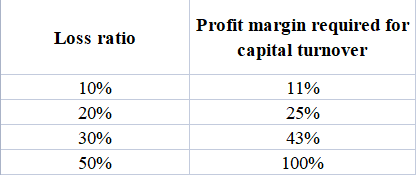

Los magnates de la inversión saben que es más fácil evitar perder dinero que ganar dinero. Si pierde el 50% de su capital de inversión, debe duplicar su capital para volver al punto de partida original.

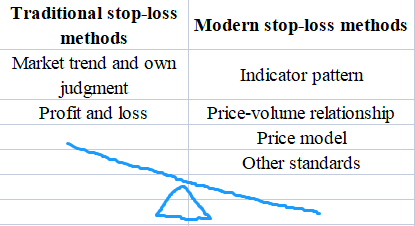

Método de stop-loss en el espacio

La clave es establecer el precio de stop-loss por encima o por debajo de una determinada posición de referencia para lograr un enfoque preventivo.

Por ejemplo:

En el caso de los instrumentos financieros, el valor de los activos financieros de la entidad se calculará en función de los valores de los activos financieros de la entidad. Stop-loss corto: establece un stop-loss por encima de la línea de resistencia basado en la línea de resistencia.

Este método de stop-loss pertenece al método del modelo de precio, que es equivalente a establecer el

Método de límite y stop-loss

estrategia de stop-loss: la posición de stop-loss está preestablecida antes de abrir la posición.

Ejemplo de estrategia: stop-loss a un precio fijo, y stop-loss a un 3% o 5% por debajo del precio de compra. Una vez que el precio cae por debajo de la posición de stop-loss de manera efectiva, salga del mercado inmediatamente.

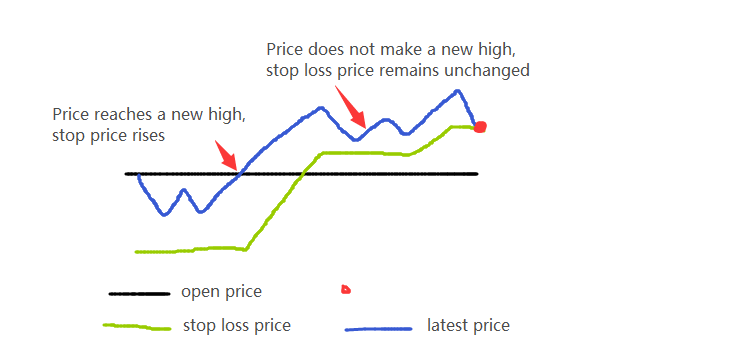

Seguir el método de stop-loss flotante de tendencia

Estrategia de stop-loss: basada en el beneficio y la pérdida en el momento de establecer el stop-loss, stop-loss después de retirar N puntos de precio del beneficio y la pérdida máximos.

Ejemplo de estrategia: si realiza una orden larga para PTA en 8946, y establece el stop-loss cuando el precio vuelve a 10 (8936), cuando el precio de PTA sube a 8950, el precio de stop-loss se reposicionará en 8940 automáticamente.

Método de suspensión de pérdidas de retiroSi el precio sube primero después de comprar, y luego cae después de alcanzar un punto alto relativo, entonces puede establecer el rango de caída desde el punto alto relativo como el objetivo de stop-loss, y el valor específico de este rango también está determinado por su situación personal. Además, también podemos agregar el factor de tiempo decreciente (es decir, días). Por ejemplo, establecemos un stop-loss retirando el 5% dentro de 3 días.

Introducción a los métodos modernos de stop-loss

Método de stop-loss en el tiempo

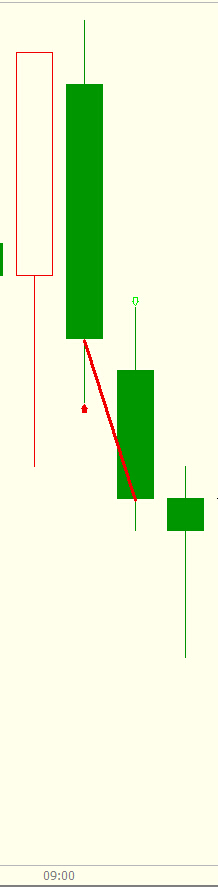

Aplicación: modo de negociación ultracorto intradiario

Clave: Después de que la posición está establecida, no hay una fluctuación favorable en el mercado durante un cierto período de tiempo, stop-loss y salir del mercado, y buscar la oportunidad de entrar en el mercado de nuevo.

Principio de negociación: Cuando el precio se mueve bruscamente en un instante bajo la influencia de ciertos factores, como el impacto del mercado externo, el avance y el falso avance del nivel de soporte intradiario y el nivel de presión, y las noticias repentinas, la ganancia se puede obtener entrando y saliendo rápidamente en la tendencia o contra la tendencia.

La práctica del stop-loss en tiempo es prospectiva y pertenece a otros métodos de stop-loss. El stop-loss en tiempo también involucra el tema del tiempo de apertura. Por ejemplo, debemos esforzarnos por abrir la posición en el momento de comenzar el punto crítico (el punto de cambio cualitativo), y esperar que habrá un frenesí de comprar los ganadores, pero es solo una expectativa. Si no sucede, entonces debemos cerrar la posición y salir del mercado, y no esperar hasta que disminuya el soporte o la resistencia de cruce antes de detener la pérdida.

Tiempo típico de suspensión de pérdida:

Las pérdidas de liquidación

-

Estrategia de stop-loss: establece un objetivo de stop-loss para el momento en que el precio cruza dentro de un cierto rango después de comprar.

-

Distancia estratégica: stop-loss si la tasa de incremento no alcanza el 5% dentro de los 5 días posteriores a la compra.

-

En general, el stop-loss horizontal requiere que el método de stop-loss temporal y el método de pérdida máxima se utilicen al mismo tiempo para controlar el riesgo de manera integral.

Método técnico de suspensión de pérdida

La clave: El método técnico de stop-loss es un método de stop-loss más complejo. Combina la configuración de stop-loss con el análisis técnico. Después de eliminar la fluctuación aleatoria del mercado, establece la orden de stop-loss en el nivel técnico clave para evitar una mayor expansión de la pérdida.

Aplicación: El método de stop-loss técnico requiere que los inversores tengan una fuerte capacidad de análisis técnico y autocontrol. En comparación con el método anterior, el método de stop-loss técnico tiene requisitos más altos para los inversores, y es difícil encontrar un modelo fijo. En términos generales, usar el método de stop-loss técnico no es más que pequeñas pérdidas para apostar grandes ganancias.

Por ejemplo, después de comprar fuera de la pista del canal creciente, espere hasta el final de la tendencia creciente para cerrar la posición y establezca la posición de stop-loss cerca de la línea móvil promedio relativamente confiable, para que pueda obtener la diferencia de precio ingresando en una posición baja y saliendo en una posición alta.

Las pérdidas técnicas típicas:

Las pérdidas de suspensión de la tendencia:

Incluyendo la tangente del precio que cae efectivamente por debajo de la línea de tendencia; El precio rompe efectivamente la línea de ángulo de Gann 1 × 1 o la línea 2 × 1; El precio rompe efectivamente la pista inferior del canal creciente.

El valor de la pérdida de retención se calcula en función de los valores de la pérdida de retención.

Incluyendo el precio de la acción rompió el nivel de la línea de cuello de la cabeza y los hombros, M-cabeza, cabeza redonda y otros patrones de cabeza; el precio saltó hacia abajo para romper la brecha, etc.

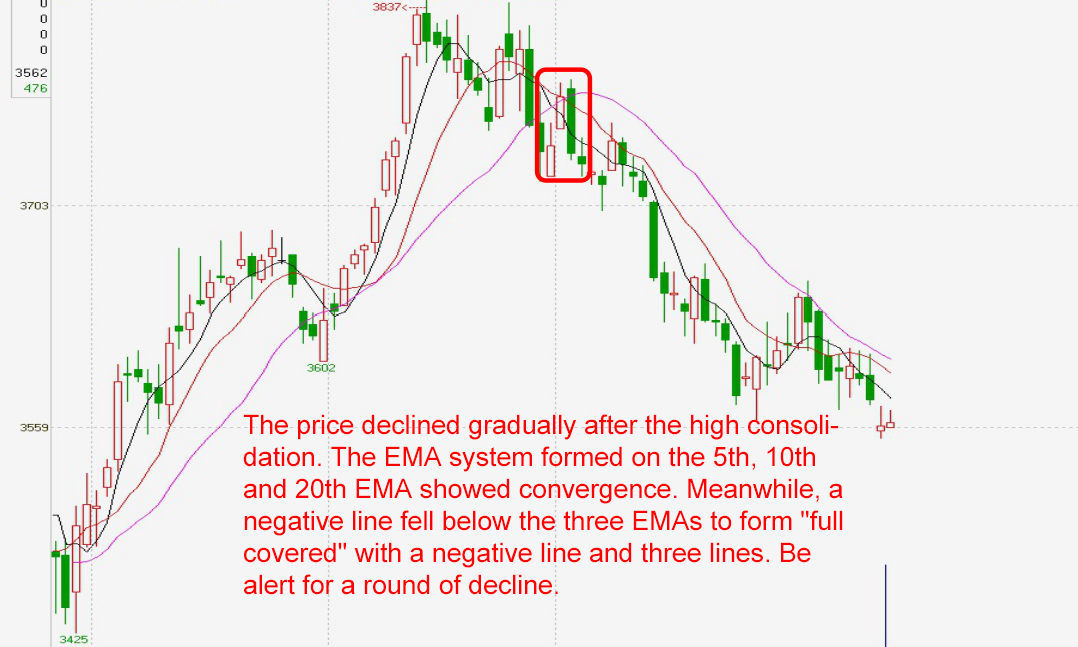

Las pérdidas de detención de la línea K:

Incluyendo tomas cortas con dos líneas negativas entrelazadas con una línea positiva, y una línea negativa seguida de dos líneas negativas y positivas, o estado cubierto completo con una línea negativa rompiendo tres líneas, y la aparición de las típicas combinaciones de líneas K, como la estrella crepuscular, la segunda línea K que perfora la primera línea K, las estrellas de disparo, los dos cuervos voladores y los tres cuervos colgando de las copas de los árboles, etc.

Indicador de pérdidas:

Según los indicadores técnicos emitidos por las instrucciones de venta, como una señal de stop-loss, principalmente incluyendo: MACD apareció barra verde y formó una cruz hacia abajo; SAR abajo debajo del punto de inflexión y se volvió verde, etc... Uno de los más simples y prácticos es el indicador SAR Parabolic Turn, también conocido como el sistema operativo Stop-Loss Point Turn.

Método estadístico de stop-loss

En la selección de materiales de referencia para el stop-loss, podemos seleccionar varios estándares de referencia. Además de los indicadores técnicos, la forma de la línea K, el tiempo y el espacio de precios, muchas variables estadísticas también son estándares de referencia importantes para establecer el stop-loss. La mayoría de estas variables estadísticas se basan en estadísticas y principios matemáticos, por lo que las llamamos estadísticas stop-loss temporalmente.

Las pérdidas de liquidación de las operaciones de liquidación de pérdidas de liquidación de pérdidas de liquidación de pérdidas de liquidación de pérdidas de liquidación de pérdidas de liquidación de pérdidas de liquidación de pérdidas de liquidación de pérdidas de liquidación de pérdidas de liquidación de pérdidas de liquidación de pérdidas de liquidación de pérdidas de liquidación de pérdidas de liquidación de pérdidas de liquidación de pérdidas de liquidación de pérdidas de liquidación de pérdidas de liquidación de pérdidas de liquidación de pérdidas de liquidación.

Método de suspensión de pérdidas de capital:

Este es el método de stop-loss más simple. Controlamos el riesgo en una proporción fija de capital en cada transacción. Cuando ganamos dinero continuamente, la proporción representa que la cantidad aumentará, por lo que podemos invertir más capital para obtener más ganancias. Cuando perdemos dinero continuamente, podemos reducir la pérdida por el contrario.

Método de compilación del modelo de stop-loss

Escriba varias funciones de stop-loss comunes:

BKPRICE Return to the signal price of the last buying and opening of the data contract.

SKPRICE Return to the signal price of the last selling and opening of the data contract.

BKHIGH Return to the highest price from the last model buy opening position to the current one.

SKLOW Return to the lowest price from the last model sell opening position to the current one.

BARSBK Last buy opening signal position

BARSSK Last sell opening signal position

Precio límite para el stop loss y el stop profit

TMP1:=C<BKPRICE-M;

TMP2:=C>SKPRICE+M;

TMP3:=C>BKPRICE+M;

TMP4:=C<SKPRICE-M;

Las pérdidas de liquidación

HH:HHV(H,BARSBK); // High point since entering the market

LL:LLV(L,BARSSK); // Low point since entering the market

TMP1:=C<(HH-BKPRICE)*0.5+BKPRICE&&HH>BKPRICE+25; // Long position trailing stop-loss conditions

TMP2:=C>SKPRICE-(SKPRICE-LL)*0.5&&LL<SKPRICE-25; // Short position trailing stop-loss conditions

Ejemplos de modelos de stop-loss

Ejemplo 1: Sistema de doble SMA

Idea: Comprar o vender cuando la SMA de 100 días cruza la SMA de 350 días

MA1:MA(C,100);

MA2:MA(C,350); // Define double SMA

CROSS(MA1,MA2),BPK;

CROSS(MA2,MA1),SPK;

AUTOFILTER;

Pensamiento

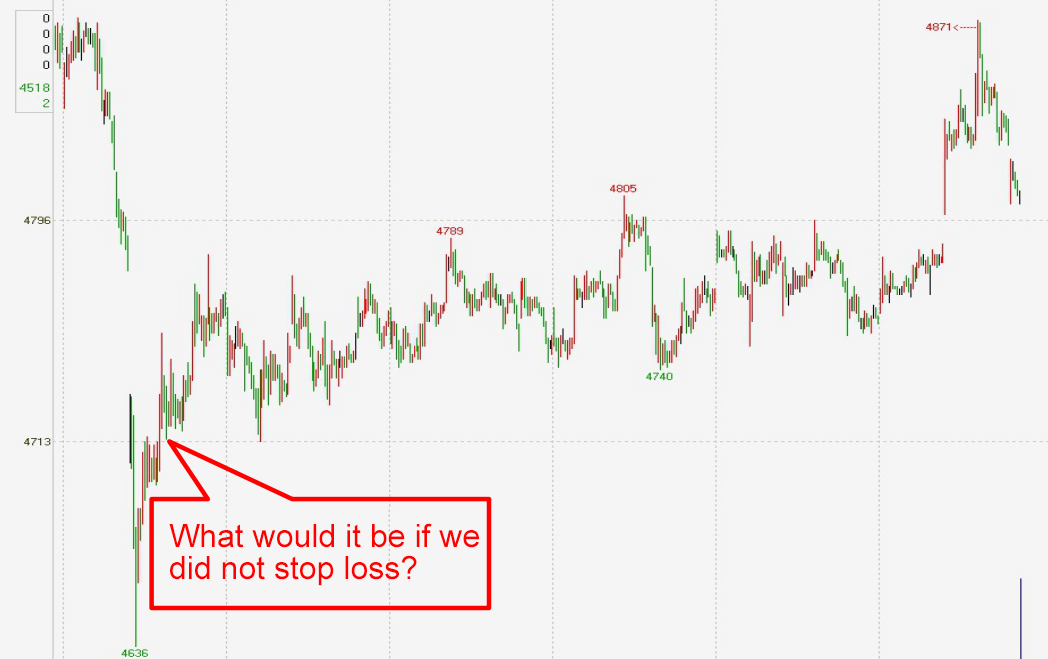

-

Si las condiciones para cruzar las posiciones de cierre no se han cumplido y la tendencia se ha invertido, ¿podemos detener la pérdida inmediatamente para reducir las pérdidas?

-

Si es rentable, ¿puede maximizar la ganancia y dejar que la posición de cierre de la posición aumente con el mercado?

Conversión: límite de precio de stop-loss + stop-profit de seguimiento

// price limit stop-loss

C<BKPRICE-N,SP;

C>SKPRICE+N,BP;

// trailing stop-profit

C>BKPRICE&&C<BKHIGH-M,SP;

C<SKPRICE&&C>SKLOW+M,BP;

Note: N and M are price differences

Código completo:

MA1:MA(C,100);

MA2:MA(C,350); // Define double SMA

CROSS(MA1,MA2),BK;

CROSS(MA2,MA1),SK; // Conversion model

CROSS(MA2,MA1)||C<BKPRICE-N||(C>BKPRICE&&C<BKHIGH-M),SP;

CROSS(MA1,MA2)||C>SKPRICE+N||(C<SKPRICE&&C>SKLOW+M),BP;

// Limit price stop-loss + withdrawal stop-loss

AUTOFILTER; // Realize signal filtering

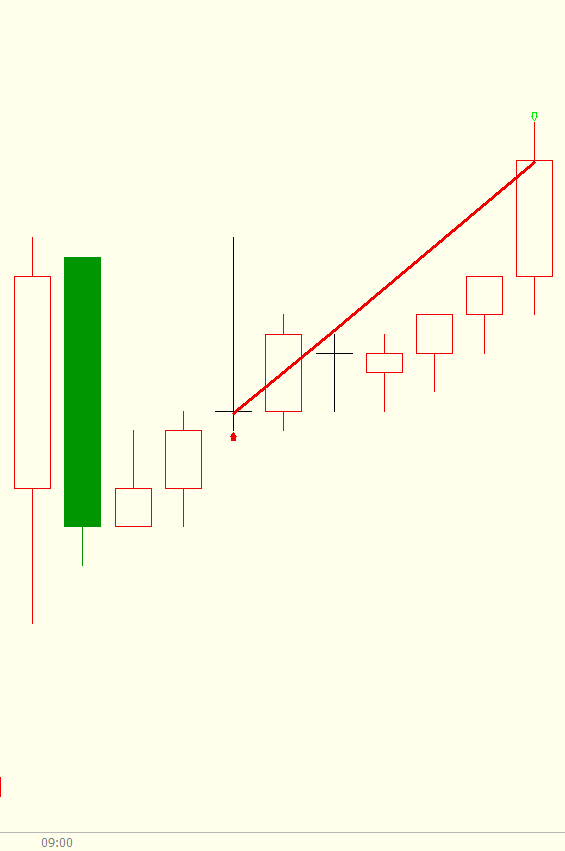

Ejemplo 2: Modelo de regresión de la volatilidad de apertura

Idea: rompe el extremo superior físico de la primera línea K en el día del período de un minuto, y vaya largo. El precio cae por debajo del precio más bajo de la primera línea K en el día o el mercado ha pasado durante 10 minutos, cierre la posición y salga; Si cae por debajo del extremo inferior de la entidad de la primera línea K del día del período de un minuto, vaya corto, y el precio sube por encima del precio más alto de la primera línea K del día o el mercado ha pasado 10 minutos, cierre la posición y salga.

RKO:=VALUEWHEN(TIME=0900,O);// The opening price of the first K-line of the day in the minute period

RKC:=VALUEWHEN(TIME=0900,C);// The closing price of the first K-line of the day in the minute period

RKH:=VALUEWHEN(TIME=0900,H);// The highest price of the first K-line of the day in the minute period

RKL:=VALUEWHEN(TIME=0900,L);// The lowest price of the first K-line of the day in the minute period

CROSS(H,MAX(RKO,RKC))&&TIME<0910&&TIME>0900,BK;

CROSS(MIN(RKO,RKC),L)&&TIME<0910&&TIME>0900,SK;

C>RKH || TIME>=0910,BP;

C<RKL || TIME>=0910,SP;

AUTOFILTER;

// Applicable varieties, influenced by the external market and the opening volatility of the more violent varieties

Ejemplo de modelo de stop loss - tiempo de stop loss:

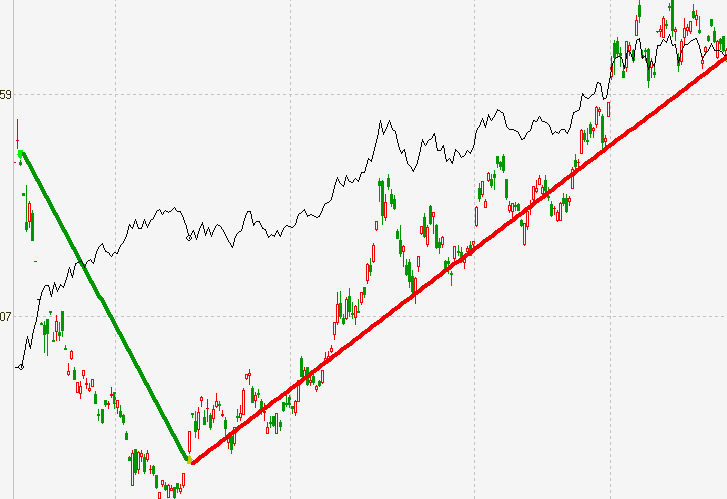

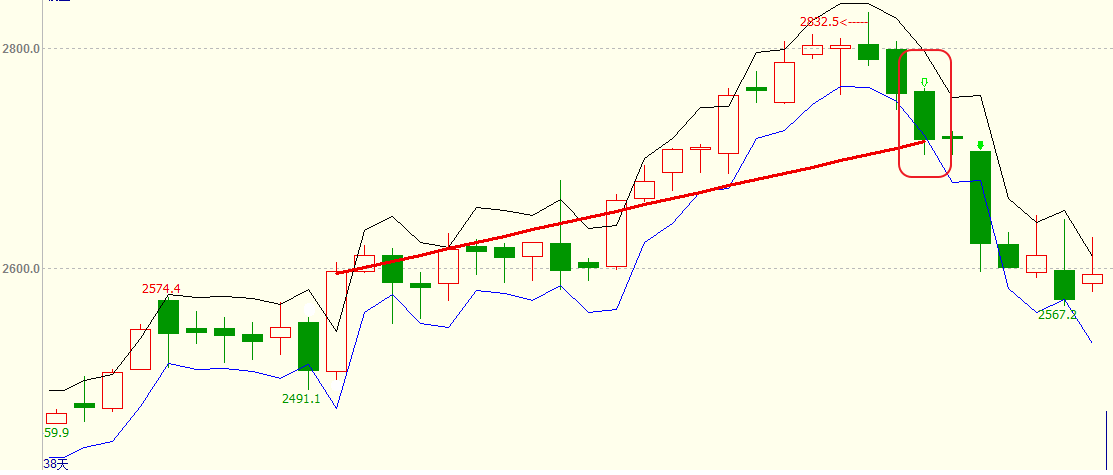

Ejemplo 3: Modelo de canal de apertura de precios

Ideal: Utilice ATR para calcular las pistas superior e inferior del canal de precios. Después de que el máximo récord y el precio más alto actual exceda el precio de cierre de la línea K anterior más un cierto múltiplo de ATR, la posición larga entra en el mercado, si el precio cruza la pista inferior, cierre la posición y salga. Después del mínimo récord y el precio más bajo actual excede el precio de cierre de la línea K anterior menos un cierto múltiplo de ATR, la posición corta entra en el mercado, el precio cruza la pista superior, cierra la posición y sale.

TR:=MAX(MAX((HIGH-LOW),ABS(REF(CLOSE,1)-HIGH)),ABS(REF(CLOSE,1)-LOW));

ATR:=MA(TR,26),COLORYELLOW; // Find the simple moving average of TR over 26 periods

C1:REF(C,1)+REF(ATR,1)*0.79; // Upper track

C2:REF(C,1)-REF(ATR,1)*0.79; // Lower track

HIGH>HHV(REF(HIGH,1),10)&&H>=REF(C,1)+REF(ATR,1)*0.79,BPK;

LOW<LLV(REF(L,1),10)&&L<=REF(C,1)-REF(ATR,1)*0.79,SPK;

CROSS(C2,C),SP; // The price breaks through the lower track, and the long position stop-loss is closed

CROSS(C,C1),BP; // The price breaks through the upper track, and the short position stop-loss is closed

AUTOFILTER;

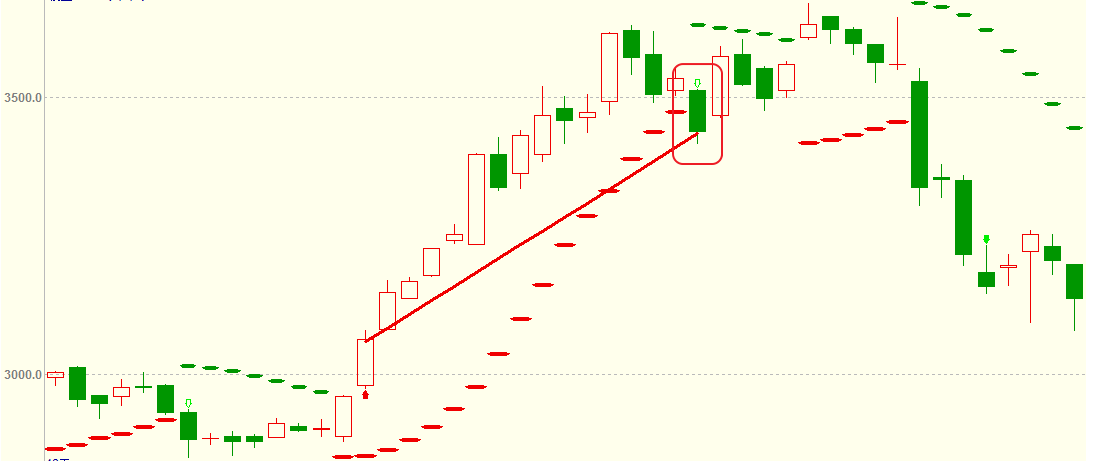

Modelo de canal de apertura de precios:

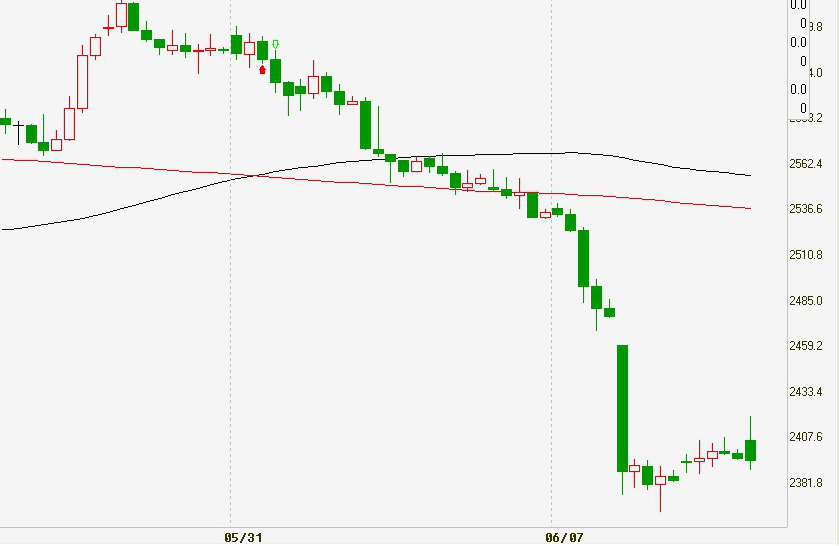

Ejemplo 4: Modelo morfológico de stop-loss Idea: La diferencia entre el precio actual y el MA se define como DRD, la suma de DRD en N días dividida por la suma del valor absoluto de DRD. Establezca 5 como el umbral de entrada al mercado. Si RDV> 5, la entrada al mercado será larga, y la línea K tendrá una brecha descendente, y la salida del mercado se cerrará. Establezca - 5 como el umbral para ingresar al mercado. Si RDV <- 5, ingrese al mercado y vaya corto, y la línea K tiene una brecha ascendente, y cierre la posición y el mercado de salida.

RMA:=MA(CLOSE,15);

DRD:=CLOSE-RMA; // Define the difference between the current price and MA as DRD

NDV:=SUM(DRD,15);

TDV:=SUM(ABS(DRD),15);

RDV:=VALUEWHEN(TDV>0,100*NDV/TDV); // The sum of 15 days DRD divided by the sum of the absolute value of DRD

RDV>5,BPK;

RDV<-5,SPK;

MAX(C,O)<REF(MIN(C,O),1),SP; // If there is a downward gap in the K-line, stop-loss of the long position

MIN(C,O)>REF(MAX(C,O),1),BP; // If there is an upward gap in the K-line, stop-loss of the short position

AUTOFILTER;

Modelo morfológico de stop-loss:

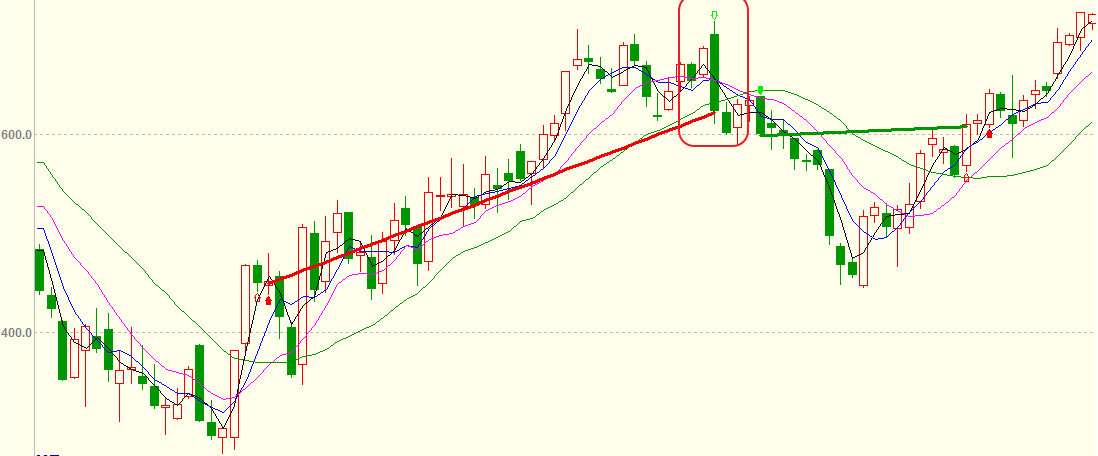

Ejemplo 5: Modelo de pérdida de parada de la línea K

Idea: Cuando los dos grupos de promedios móviles están dispuestos en una posición larga y el precio actual es mayor que el precio más alto de la línea K anterior, ingrese al mercado para ir largo, y una línea negativa cae por debajo de los cuatro promedios móviles para detener la pérdida de la posición larga.

MA3:MA(CLOSE,3);

MA5:MA(CLOSE,5);

MA10:MA(CLOSE,10);

MA20:MA(CLOSE,20); // SMA combinations

MA5>MA20&&MA3>MA10&&HIGH>=REF(HIGH,1),BPK;

MA5<MA20&&MA3<MA10&&LOW<=REF(LOW,1),SPK;

ISDOWN&&O>MAX1(MA3,MA5,MA10,MA20)&&C<MIN1(MA3,MA5,MA10,MA20),SP;

// One negative line falls below the four moving averages to stop the long position loss

ISUP&&C>MAX1(MA3,MA5,MA10,MA20)&&O<MIN1(MA3,MA5,MA10,MA20),BP;

// A positive line crossover four moving averages to stop the short position loss

AUTOFILTER;

Modelo de pérdida de parada en línea K:

Ejemplo 6: Modelo de stop-loss del índice basado en BOLL y SAR

Idea: Cuando el precio más alto es mayor que las bandas superiores de Bollinger, ingrese al mercado y vaya largo, el valor de dirección parabólica cruza 0, y detenga la pérdida de posición larga.

MID:=MA(CLOSE,26); // Find the average closing price of 26 periods, called the middle track of the Bollinger Bands

TMP2:=STD(CLOSE,26); // Find the standard deviation of the closing price over 26 periods

TOP:=MID+2*TMP2; // Bollinger Bands upper track

BOTTOM:=MID-2*TMP2; // Bollinger Bands lower track

STEP1:=2/100;

MVALUE1:=2/10;

SARLINE:SAR(4,STEP1,MVALUE1),CIRCLEDOT;

// Parabolic steering in 4 periods, step length of STEP1, and limit value of MVALUE1

HIGH>=TOP,BPK;

LOW<=BOTTOM,SPK;

CROSS(SARLINE,0),BP; // Parabolic steering value above 0, long position stop-loss

CROSS(0,SARLINE),SP; // Parabolic steering value below 0, short position stop-loss

AUTOFILTER;

Lo anterior es el marco de código general de cada modelo de stop-loss. Los lectores pueden elegir de acuerdo con sus propias necesidades. La forma de negociar es usar varias estrategias y métodos de manera flexible. La importancia de la stop-loss en una estrategia de negociación cuantitativa es evidente. Al usar los modelos anteriores, los lectores no deben copiarlos mecánicamente. Deben verificar la aplicabilidad de sus objetivos y modelos comerciales varias veces, y luego realizar múltiples pruebas posteriores del bot de simulación, asegurarse de que el modelo sea correcto, y luego aplicarlo al bot real.

- Introducción al arbitraje de lead-lag en criptomonedas (2)

- Introducción al conjunto de Lead-Lag en las monedas digitales (2)

- Discusión sobre la recepción de señales externas de la plataforma FMZ: una solución completa para recibir señales con servicio HTTP incorporado en la estrategia

- Exploración de la recepción de señales externas de la plataforma FMZ: estrategias para una solución completa de recepción de señales de servicios HTTP integrados

- Introducción al arbitraje de lead-lag en criptomonedas (1)

- Introducción al conjunto de Lead-Lag en las monedas digitales (1)

- Discusión sobre la recepción de señales externas de la plataforma FMZ: API extendida VS estrategia Servicio HTTP incorporado

- Exploración de la recepción de señales externas de la plataforma FMZ: API de expansión vs estrategia de servicio HTTP incorporado

- Discusión sobre el método de prueba de estrategias basado en el generador de tickers aleatorios

- Explorar métodos de prueba de estrategias basados en generadores de mercado aleatorios

- Nueva característica de FMZ Quant: Utilice la función _Serve para crear servicios HTTP fácilmente

- 5.6 Construir el pensamiento de probabilidad para mejorar su patrón de negociación

- Uniswap V3 en FMZ con 200 líneas de código

- Cuando FMZ se encuentra con ChatGPT, un intento de utilizar la IA para ayudar en el aprendizaje del comercio cuantitativo

- 9 reglas comerciales ayudan a un comerciante a ganar $46,000 de $1,000 en menos de un año

- De la negociación cuantitativa a la gestión de activos - Desarrollo de la estrategia de CTA para el rendimiento absoluto

- Crear un robot de comercio de Bitcoin que no pierda dinero

- El secreto de la supervivencia: 19 profesionales comparten sus consejos sobre el comercio de moneda digital

- Utilice JavaScript para implementar la ejecución simultánea de la estrategia cuantitativa - encapsular la función Go

- La aplicación del "demonio de Shannon" en la moneda digital

- ¡Elegante y sencillo! Uniswap V3 está disponible en FMZ con 200 líneas de código

- El magnate revela el algoritmo de negociación: la estrategia del creador de mercado de la plataforma FMZ Quant

- Tres modelos potenciales en el comercio cuantitativo

- Sistema de negociación intradiario en punto de convergencia

- 6 estrategias y prácticas simples para principiantes en el comercio cuantitativo de moneda digital

- Marco estratégico del intervalo verdadero medio

- Práctica y aplicación de la estrategia del termostato en la plataforma FMZ Quant

- Estrategia de negociación basada en la teoría de la caja, apoyando futuros de materias primas y moneda digital

- Estrategia de negociación cuantitativa basada en el precio

- Estrategia cuantitativa de negociación utilizando un índice ponderado por volumen de negociación

- Implementación y aplicación de la estrategia de negociación PBX en la plataforma de negociación FMZ Quant