M Lenguaje Estrategia de comercio de tortugas implementaciones ((V 1.0)

El autor:Los inventores cuantifican - sueños pequeños, Fecha: 2018-12-29 09:07:24Las etiquetas:Comercio de tortugasMi Lenguaje

Antecedentes

En 1994, Covel recogió un número de Financial World y hojeó un artículo titulado "Los mejores jugadores de Wall Street". Entre inversores famosos como George Soros y Julian Robertson,Covel notó un nombre que no reconoció en el puesto 25 en la lista: R. Jerry Parker, quien declaró que fue entrenado como una tortuga por Richard Dennis (otro nombre que Covel no reconoció).

Sinopsis de la película

Richard Dennis ganó más de $200 millones como comerciante. Después de tener un debate con su socio, William Eckhardt, sobre si el comercio es algo que se puede aprender o un talento innato, propusieron

un experimento en el que pasarían dos semanas entrenando a novatos en la ciencia del trading y luego les darían a cada uno $1 millón para invertir.

se dirigió a una granja de crianza de tortugas en Singapur, declarando,

Aunque cada uno de los 1.000 solicitantes pasó por un riguroso proceso de solicitud diseñado para probar su inteligencia, capacidad de gestión de riesgos y habilidades matemáticas, la composición de los candidatos no fue tan clara. Las tortugas elegidas diferían mucho; entre ellas un maestro de blackjack nacido en Checoslovaquia, un diseñador de juegos de mazmorras y dragones, un contador evangélico, un MBA de Harvard, Los Turtles ganaron más de 150 millones de dólares en cuatro años.

Reglas de negociación:

En la captura de señales de tendencia, la ley de comercio de tortugas utiliza un indicador técnico muy importante, el canal Donchian. Pero es algo diferente en términos de cálculos específicos.

Richard Donchian inventó este indicador. Consiste en tres curvas de diferentes colores. El indicador utiliza el precio más alto dentro del período (generalmente 20, algunos sistemas de plataforma configuraciones se pueden cambiar, algunos no se pueden establecer) Y el precio más bajo para mostrar la volatilidad del precio del mercado, cuando el canal es estrecho, significa que la volatilidad del mercado es La volatilidad del mercado es relativamente grande, de lo contrario, el ancho del canal significa que la volatilidad del mercado es relativamente grande.

Cuando el precio rompe la pista superior del canal, es una posible señal de compra; por el contrario, es una posible señal de venta cuando rompe la pista inferior.

Los métodos de cálculo del canal de Donchian son los siguientes:

El precio de venta de los precios de venta de los precios de venta de los precios de venta de los precios de venta de los precios de venta de los precios de venta de los precios de venta de los precios de venta de los precios de venta.

El valor mínimo del precio más bajo de n días

El sistema de trenes de alta velocidad es el que se utiliza para el transporte de los vehículos.

En el marco del análisis multifactorial en el sector financiero, esta estrategia predice la tendencia de los precios después del avance basándose en la hipótesis de validez de la Por supuesto, la eficacia de este factor ha sido rigurosamente verificada y complementada por el modelo de tres factores Fama-French y es ampliamente utilizado en la industria de la información. los mercados financieros.

Por supuesto, podemos optimizar y usar indicadores más razonables para romper tendencias.

Entonces, dado que el factor de impulso es un factor que ha sido utilizado públicamente y ampliamente, entonces, ¿por qué la Ley de Comercio de Tortugas puede destacar de la multitud? Las reglas de negociación definen un conjunto de reglas muy estrictas para el control de posiciones y stop-loss.

-

- La unidad básica de la posición N

El principio de la regla de la tortuga es definir una unidad pequeña (Unidad) de modo que la fluctuación esperada del valor de la posición corresponda al 1% del total de activos netos. Si la entidad compra los activos de esta pequeña unidad, el valor de mercado de la posición en ese día no cambiará en más del 1% del total de los activos netos.

Entonces, ¿cómo se define esta pequeña unidad? ¿Cómo se estima las fluctuaciones de valor que esta pequeña unidad puede traer? Primero, en la predicción de la volatilidad de valor de esta pequeña unidad (este valor La estrategia de la tortuga utiliza un método de promedio estadístico de la volatilidad histórica de precios.

TrueRange = Max ((Alto-Bajo, Alto-PreClose, PreClose-Bajo)

N = (suma de los valores de N de los 19 días anteriores + el TrueRange en ese momento) / 20

Entre ellos, Alto indica el precio más alto del día, Bajo indica el precio más bajo del día, y PreClose indica el precio de cierre del día anterior. la definición de que el valor de N puede expresar correctamente las fluctuaciones recientes del precio del activo.

Por lo tanto, una unidad debe calcularse de la siguiente manera:

Unidad = (1%*Total_net) /N, Total_net es el valor neto total del activo

Se puede ver que la volatilidad de los precios de los activos de una unidad = 1% del total de los activos netos

-

- Cuándo abrir una posición

La acción de abrir una posición proviene de la generación de una señal de ruptura de tendencia. Si el precio actual cae por debajo de la pista inferior, generará una señal de posición corta (el mercado de criptomonedas está respaldado por la venta corta!)

Tamaño de construcción inicial = 1 unidad

-

- ¿Cuándo es la posición de suma?

Si la posición de tenencia es una posición larga y el precio del activo ha aumentado 0,5 N en función de la última posición de tenencia (o posición agregada), añadir una unidad de posición larga;

Si la posición de tenencia es una posición corta y el precio del activo ha bajado 0,5 N en función de la última posición (o posición agregada), se añade una unidad de posición corta.

Hemos visto que la Estrategia de la Tortuga es en realidad una estrategia de perseguir arriba y abajo.

-

- Cómo hacer un stop loss dinámico

Si la posición de tenencia es larga y el precio del activo desciende 2N en función de la última posición de tenencia (o posición agregada), entonces el stop loss para todas las posiciones;

Si la posición de tenencia es una posición corta y el precio del activo ha aumentado 2N en función de la última posición de tenencia (o posición agregada), entonces toda la posición debe cerrarse.

Por supuesto, el usuario puede personalizar el plan de stop loss dinámico, como una caída de 0.5N para iniciar la posición de cierre parcial, en lugar de esperar una disminución de 2N después de una prisa para cerrar el En la actualidad, la Comisión ha decidido que el programa de acción de la Comisión se centra en la mejora de la situación de las empresas.

-

- ¿Cómo hacer una ganancia? ¿Puedes personalizar la dinámica para obtener ganancias?

En la Regla de la Tortuga, la señal Take Profit se genera así:

Si la posición de tenencia es larga y el precio del activo actual cae por debajo de la línea inferior del décimo canal de Donchian, todas las posiciones se cierran;

Si la posición de tenencia es una posición corta y el precio del activo actual se eleva por encima de la línea superior del canal 10 Donchian, todas las posiciones se cierran.

Por supuesto, los usuarios pueden personalizar el plan dinámico de toma de ganancias, por ejemplo, cuando el total de activos netos / activos netos iniciales > 1,5, simplemente tomar la ganancia.

Ventajas

La mayor ventaja de la Ley de Comercio de Tortugas es que nos ayuda a establecer un método eficaz para controlar el tamaño de la posición.

Desventaja

El sistema de comercio de tortugas tiene un problema común con la estrategia de seguimiento de tendencias, que es la retirada de ganancias flotantes. En el caso de los precios de mercado, la tendencia es muy fuerte, y no se desempeña muy bien en el mercado de choque.

¡Basta de charlas, hagámoslo!

Lenguaje

Después de 6 años de desarrollo, ha absorbido comentarios de cientos de miles de usuarios. Es una plataforma de desarrollo de modelos madura y estable. plataforma de desarrollo de modelos programáticos ampliamente utilizada en China.

El lenguaje M aboga por el concepto de programación de bloques de construcción que encapsula algoritmos complejos en funciones individuales y adopta el modo de construcción de

La biblioteca de funciones del lenguaje M se actualiza con frecuencia, y nuevas funciones pueden añadirse en cualquier momento de acuerdo con los nuevos requisitos del cliente para apoyar el nuevo las ideas y las nuevas aplicaciones del programador.

El FMZ Quant no solo realizó el intérprete de la gramática del lenguaje M, sino que también mejoró su capacidad para mezclar la programación con lenguajes de alto nivel como JavaScript.

Por ejemplo:

// aquí se puede llamar a cualquier función API de FMZ Quant el valor de las emisiones de gases de efecto invernadero es el valor de las emisiones de gases de efecto invernadero Devuelve el valor objetivo * 100; ¿ Por qué? Precio de cierre: C;

El precio de cierre se magnifica 100 veces: TEST©;

El precio de cierre anterior se magnifica 100 veces: TEST(REF(C, 1)); // El ratón se mueve a la línea backtest K y se muestra el valor de la variable.

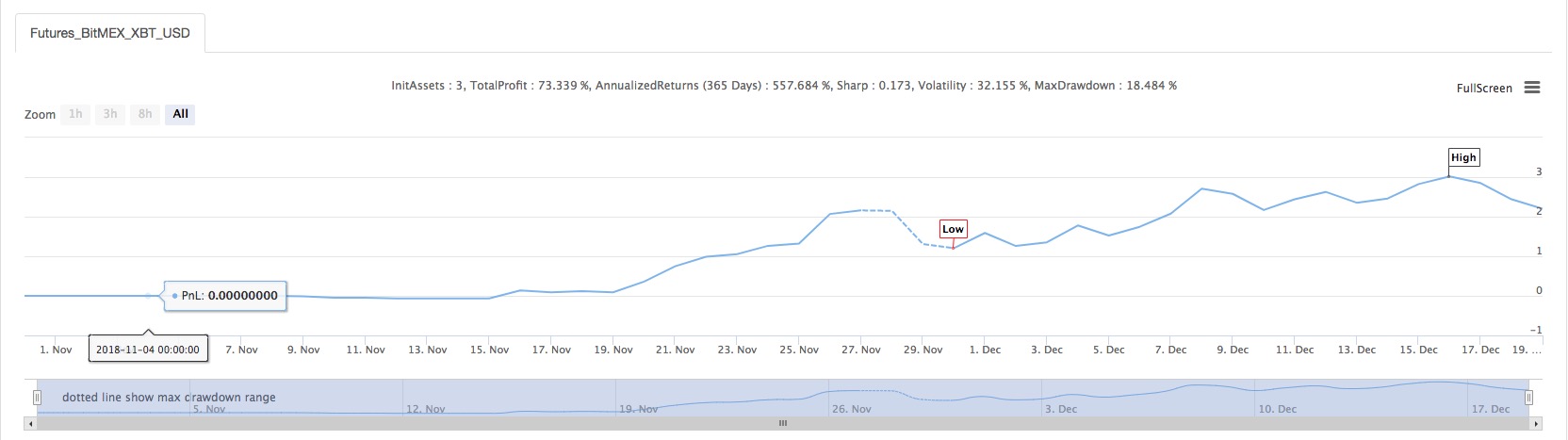

(*backtest

start: 2018-11-01 00:00:00

end: 2018-12-19 00:00:00

period: 1d

exchanges: [{"eid":"Futures_BitMEX","currency":"XBT_USD"}]

args: [["ContractType","XBTUSD",126961]]

*)

// this demonstration mainly uses the Turtle Trading Rules to demonstrate the method of writing "position management, maximum position control and other fund management".

// only the demonstration key content statement is annotated, other statements please consult customer service

//This model is only used to demonstrate the use of this strategy, and enters the market accordingly, at your own risk.

TR:=MAX(MAX((HIGH-LOW),ABS(REF(CLOSE,1)-HIGH)),ABS(REF(CLOSE,1)-LOW));// True volatility

ATR:MA(TR,26); // Find a simple moving average of the true amplitude in 26 cycles, shown in the figure

ZOOM:=IFELSE(ISCONTRACT('@Futures_(?!CTP).*'), CLOSE, 1); // Compatible with cryptocurrency futures as margin

LOT:=((MONEYTOT*0.01*ZOOM)/(UNIT*ATR))*ZOOM;// Calculate the number of one hand based on 1% of equity

TC..IFELSE(ISCONTRACT('@Futures.*'), INTPART(LOT), LOT); // Compatible futures and spot ISCONTRACT starts with @ to indicate matching exchange name, support

MTC..4*TC; // Total position

HH^^HV(H,20); // Attached to the main image display

LL^^LV(L,20); // Attached to the main image display

CROSSUP(C,HH)&&ISLASTBK=0&&ISLASTSK=0&&BARPOS>=26,BK(TC);// The latest price exceeds the highest value of 20 cycles, the first time to buy long, the quality is TC hands

CROSSDOWN(C,LL)&&ISLASTBK=0&&ISLASTSK=0,SK(TC); // The latest price fell below the lowest value of 20 cycles, the first time to sell short, the quality is TC hands

C>=BKPRICE+0.5*ATR&&BKVOL<MTC&&ISLASTBK,BK(TC);// The price has increased by 0.5 times ATR on the basis of the last holding position, and when the number of hands does not exceed 4 times of TC, buy long the adding position of TC hands

C<=SKPRICE-0.5*ATR&&SKVOL<MTC&&ISLASTSK,SK(TC);// The price fell 0.5 times ATR on the basis of the last holding position, and when the number of hands does not exceed 4 times of TC, sell short the adding position of TC hand.

C<=(BKPRICE-2*ATR)&&BKVOL>0,SP(BKVOL);// The latest price is less than the opening price minus 2 times of ATR, stop loss and close position

C>=(SKPRICE+2*ATR)&&SKVOL>0,BP(SKVOL); // The latest price is greater than the opening price plus 2 times of ATR, stop loss and close position

CROSSUP(H,HV(H,10))&&SKVOL>0,BP(SKVOL);// The highest price up-cross the highest price of 10 cycles, closing the position

CROSSDOWN(L,LV(L,10))&&BKVOL>0,SP(BKVOL); // The lowest price down-cross the lowest price of 10 cycles, closing position

TRADE_AGAIN(10);

- Las experiencias estratégicas de la playa en Malaya

- La estrategia de las tortugas marinas es la estrategia de negociación contraria a la tendencia

- Estrategias de la playa btc versión actualizada

- Estrategia de canal basada en el indicador de volatilidad ATR

- Modelo de estrategia de línea uniforme 02

- Estrategias de red para la lengua maya

- Tres líneas de código para implementar estrategias de retroalimentación de noticias de la industria de aprendizaje automático de Argos

- Combinación de doble MA y RSI

- DMI y estrategia de alto-bajo

- Estrategia de negociación del índice MA tradicional y del índice KD

- rest versión OKEX estrategia de cobertura a largo plazo (enseñanza)

- websocket versión OKEX estrategia de cobertura a largo plazo (enseñanza)

- Estrategias de arriesgamiento triangular de 60 líneas

- OkEX Websocket en tiempo real v3

- Estrategias de red para la lengua maya

- Estrategias de tendencias basadas en bosques aleatorios

- rastrear anuncios de Binance y vender monedas Delist

- Modelo de interacción

- Ejemplo de gráficos múltiples

- Contract Hedge _ descargar versiones de múltiples hilos

- Envase de la interfaz OrdersDetail de Bithumb

- (Aprender) API y documentos de aprendizaje de código en el tutorial

- Visualización del modelo de orden de futuros

- Estrategia de fortaleza relativa basada en el precio

- Empuje doble (versión MyLanguage)

- Pulsador de cambio de posición de Bitmex (socket web)

- DMI y estrategia de alto-bajo

- Combinación de doble MA y RSI

- Estrategia de negociación del índice MA tradicional y del índice KD

- Estrategia de canales basada en el ATR