Estrategia de ruptura de la banda de Bollinger

El autor:¿ Qué pasa?, Fecha: 2023-11-07 15:08:36Las etiquetas:

Resumen general

Esta estrategia utiliza bandas de Bollinger para medir la tendencia del mercado y combina señales de ancho de banda para identificar oportunidades comerciales, con el objetivo de un crecimiento constante de la cartera de inversiones.

Siéntase libre de ajustar los parámetros y probar esta estrategia.

Si está satisfecho con los resultados existentes y desea automatizar esta estrategia, que se puede hacer a través de alertas, debe convertirlo a un estudio y agregar alertas en el código.

Estrategia lógica

Esta estrategia utiliza bandas de Bollinger y ancho de banda para determinar entradas y salidas.

Las bandas de Bollinger incluyen banda superior, banda media y banda inferior. La banda media es un promedio móvil simple de n períodos, por defecto n = 16. La banda superior es banda media + k * desviación estándar, la banda inferior es banda media - k * desviación estándar, por defecto k = 3. Cuando el precio se acerca a la banda superior, indica sobrevaloración o sobrecompra. Cuando el precio se acerca a la banda inferior, indica subvaloración o sobreventa.

El indicador de ancho de banda muestra la volatilidad del precio en relación con la banda media. Se calcula por (banda superior - banda inferior) / banda media * 1000. Cuando el ancho de banda es inferior a 20, indica baja volatilidad o consolidación. Cuando el ancho de banda excede 50, representa una mayor volatilidad.

Esta estrategia busca oportunidades largas cuando el ancho de banda está entre 20-50 y el precio se rompe por debajo de la banda inferior.

Análisis de ventajas

Las ventajas de esta estrategia incluyen:

-

Las bandas de Bollinger miden la dirección de la tendencia, reduciendo los riesgos de falsas rupturas

-

La señal de ancho de banda localiza con precisión la acción limitada al rango, evitando grandes pérdidas por grandes oscilaciones

-

El backtest muestra una rentabilidad de casi el 80% en un año, una relación riesgo-recompensa extremadamente alta

-

La reducción máxima del 5% controla eficazmente el riesgo y mantiene un crecimiento constante de la cartera

-

Lógica sencilla y clara, fácil de entender e implementar, ampliamente aplicable a diversos activos

Análisis de riesgos

Los riesgos de esta estrategia incluyen:

-

Los parámetros de Bollinger pueden perder buenas oportunidades comerciales

-

Baja frecuencia de negociación durante mercados alcistas o bajistas persistentes, rentabilidad limitada

-

Datos insuficientes de las pruebas de retroceso, el rendimiento real puede diferir del de las pruebas de retroceso

-

Se puede tomar un stop loss durante movimientos extremos, lo que conduce a grandes pérdidas

-

Los altos costes de transacción también reducen los beneficios reales

Soluciones:

-

Optimizar los parámetros y ajustar el período de Bollinger basado en el mercado

-

Introducir indicadores adicionales para hacer frente a las condiciones anormales del mercado

-

Recolectar datos suficientes y realizar pruebas de retroceso en diversos mercados para verificar la estabilidad

-

Ajustar el stop loss adecuadamente para evitar grandes pérdidas por movimientos extremos

-

Seleccionar plataformas de negociación con bajas comisiones para reducir los costes de transacción

Direcciones de optimización

Esta estrategia puede mejorarse en los siguientes aspectos:

-

Añadir confirmación de volumen para evitar fallas

-

Combinar con indicadores de tendencia para identificar la dirección de la tendencia

-

Utilice el aprendizaje automático para ajustar automáticamente los parámetros y adaptarse al mercado

-

Añadir filtro de correlación para evitar la negociación de activos no correlacionados

-

Optimizar las ganancias/perdidas para obtener más ganancias durante las tendencias alcistas

-

Introduzca más filtros de condición para aumentar la tasa de ganancia

-

Prueba de combinaciones de marcos de tiempo múltiples para beneficiarse de múltiples ciclos

-

Construir una cartera indexada para ampliar la exposición

-

Utilice el aprendizaje automático para generar y validar nuevas estrategias

Conclusión

En general, esta estrategia de ruptura de la banda de Bollinger se ha probado bien y puede producir rendimientos constantes en mercados de rango. La lógica central es simple y clara, fácil de comprender y aplicar. Pero se necesitan mejoras adicionales en la optimización de parámetros, control de riesgos y gestión de cartera para obtener ganancias estables en mercados complejos. Esta es una estrategia básica de seguimiento de tendencias, y se puede mejorar introduciendo más indicadores técnicos y mecanismos de gestión de riesgos, o combinada con aprendizaje automático para automatización. En resumen, esta estrategia abre la puerta al comercio algorítmico para principiantes, y también proporciona posibilidades para que los operadores experimentados optimicen las estrategias.

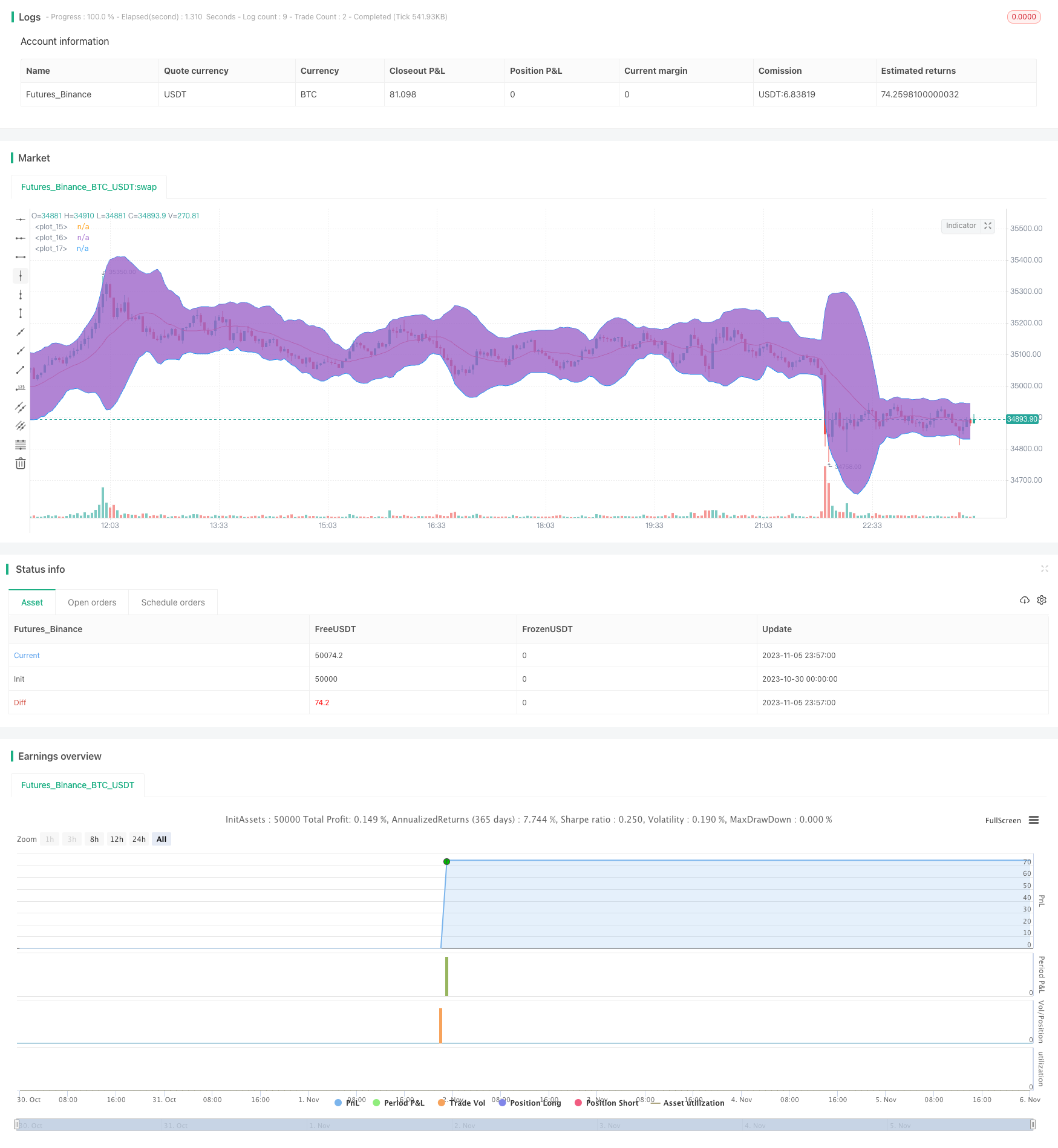

/*backtest

start: 2023-10-30 00:00:00

end: 2023-11-06 00:00:00

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Bollinger Bands BAT/USDT 30min", overlay=true )

/// Indicators

///Bollinger Bands

source = close

length = input(16, minval=1)

mult = input(3, step=0.1, minval=0.001, maxval=50)

basis = sma(source, length)

dev = mult * stdev(source, length)

upper = basis + dev

lower = basis - dev

plot(basis, color=color.red)

p1 = plot(upper, color=color.blue)

p2 = plot(lower, color=color.blue)

fill(p1, p2)

//Bollinger bands width

bbw = (upper-lower)/basis*1000

//plot(bbw, color=color.blue)

upper_bbw_input = input(title="BBW Upper Threshold", step=1, minval=0, defval=50)

lower_bbw_input = input(title="BBW Lower Threshold", step=1, minval=0, defval=20)

// Backtesting Period

testStartYear = input(2019, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay,0,0)

testStopYear = input(2020, "Backtest Stop Year")

testStopMonth = input(12, "Backtest Stop Month")

testStopDay = input(31, "Backtest Stop Day")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay,0,0)

testPeriod() => true

// Take Profit

tp_inp = input(8, title='Take Profit %', step=0.1)/100

take_level = strategy.position_avg_price * (1 + tp_inp)

//Entry Strategy

entry_long = crossover(source, lower) and (bbw < upper_bbw_input) and (bbw > lower_bbw_input)

exit_long = cross(high,upper) or close < lower

if testPeriod()

strategy.entry(id="LongBB", long=true, comment="LongBB", when=entry_long)

strategy.exit("Take Profit Long","LongBB",limit=take_level)

strategy.close(id="LongBB", when=exit_long )

- Estrategia de negociación de puntuación por múltiples indicadores

- Estrategia combinada de inversión de tendencia y indicadores líderes de Ehlers

- Sistema de seguimiento de la inversión de la media móvil doble

- Estrategia de cruce de la media móvil

- Estrategia de reversión del impulso del RSI

- Estrategia cruzada de la EMA para la ruptura de la tortuga

- Estrategia de cruce de la media móvil del RSI

- Sin offset Ichimoku Cloud con estrategia de filtro RSI

- Estrategia de doble estocástica

- Estrategia optimizada de la media móvil exponencial EMAC

- Estrategia de negociación de reversión de Gauss

- Estrategia de tendencia del dragón volador

- Estrategia de cruce de la media móvil

- Tendencia del canal de media móvil triple siguiendo la estrategia

- Estrategia SSL doble con EMA para el stop loss

- Estrategia de regreso de Kijun

- Estrategia de negociación cruzada de promedio móvil

- Estrategia Super Ichi

- Estrategia de ruptura de bandas de Bollinger de la CBMA

- Estrategia de media móvil bidireccional de reversión y impulso