Estrategia de seguimiento de tendencias con indicador Williams de EMA doble

Descripción general

La estrategia combina el indicador de doble EMA y el indicador de Williams para identificar la dirección de la tendencia y hacer un seguimiento cuando la tendencia es fuerte. Su idea básica es:

- Filtrando las tendencias más fuertes con combinaciones de doble EMA

- El índice Williams confirma que se encuentra en zona de sobreventa

- Combinado con el indicador RSI, evita los altibajos

El principio

La estrategia utiliza el EMA a corto plazo y el EMA a largo plazo en los dos EMA. Cuando el EMA a corto plazo se eleva cruzando el EMA a largo plazo se genera una señal de compra y el EMA a corto plazo se eleva cruzando el EMA a largo plazo se genera una señal de venta.

Además, la estrategia también se combina con el indicador Williams para identificar reversiones. El indicador Williams determina si el precio está sobrecomprado o sobrevendido mediante la determinación de los máximos y mínimos periódicos. Cuando el indicador Williams muestra sobrecompra, genera una señal de venta; cuando muestra sobreventa, genera una señal de compra.

En el código, la lógica de juicio es:

Entrada múltiple: el EMA a corto plazo atraviesa el EMA a mediano plazo y el EMA a largo plazo, y el indicador Williams muestra una zona de sobreventa y forma un mínimo en la zona de sobreventa, lo que indica una oportunidad de reversión, en este momento se genera una señal de compra.

Entrada en blanco: el EMA corto atraviesa el EMA intermedio y el EMA largo, y el indicador Williams muestra zonas de sobrecompra, y en las zonas de sobreventa se forma el punto más alto, lo que indica una oportunidad de reversión, en este momento se produce una señal de venta.

Además, la estrategia incluye el indicador RSI para confirmar aún más las señales de negociación y evitar la persecución ciega de las caídas.

Las ventajas

La mayor ventaja de esta estrategia es que utiliza el doble EMA para filtrar una gran cantidad de tendencias no válidas, y solo selecciona las tendencias de mediano y largo plazo más fuertes para seguirlas, lo que filtra el ruido y reduce las transacciones no válidas.

Además, la introducción del indicador Williams también tiene un efecto muy bueno. La primera es la capacidad de identificar oportunidades de reversión y así cerrar posiciones a tiempo; la segunda es la capacidad de confirmar aún más la eficacia de las señales de tendencia.

El uso combinado de doble EMA y Willams permite a la estrategia obtener buenas ganancias de seguimiento en variedades a medio y largo plazo, al tiempo que permite identificar reveses y limitar las pérdidas.

El riesgo

El principal riesgo de esta estrategia es la dificultad para identificar el punto de reversión de la tendencia. A pesar de la introducción del indicador Williams y el indicador RSI para asegurar la eficacia de la inversión, la dificultad de la inversión sigue siendo grande y no se puede evitar por completo el riesgo de seguir la caída.

Además, la propia combinación de dos EMAs presenta un cierto retraso. También puede presentar cierta dificultad para la estrategia de identificación cuando las tendencias a corto plazo y las tendencias a medio y largo plazo se desconectan.

Optimización

La estrategia puede ser optimizada en los siguientes aspectos:

Prueba más combinaciones de EMA para encontrar mejores parámetros

Aumentar el mecanismo de salida de adaptación, utilizando indicadores como el ATR y el índice de volatilidad para determinar la reversión de la tendencia

Añadir elementos de aprendizaje automático para hacer predicciones de tendencias y reversiones con LSTM

La teoría de las ondas y otros métodos para mejorar las reglas de inversión

Introducción de la gestión de posiciones adaptable, adaptando el tamaño de las posiciones a las condiciones del mercado

Resumir

Esta estrategia combina con éxito el doble EMA y el indicador de Williams para capturar tendencias a medio y largo plazo y obtener mayores ganancias en las grandes tendencias. Al mismo tiempo, la introducción del indicador de Williams también permite a la estrategia identificar reveses y detener los pérdidas a tiempo.

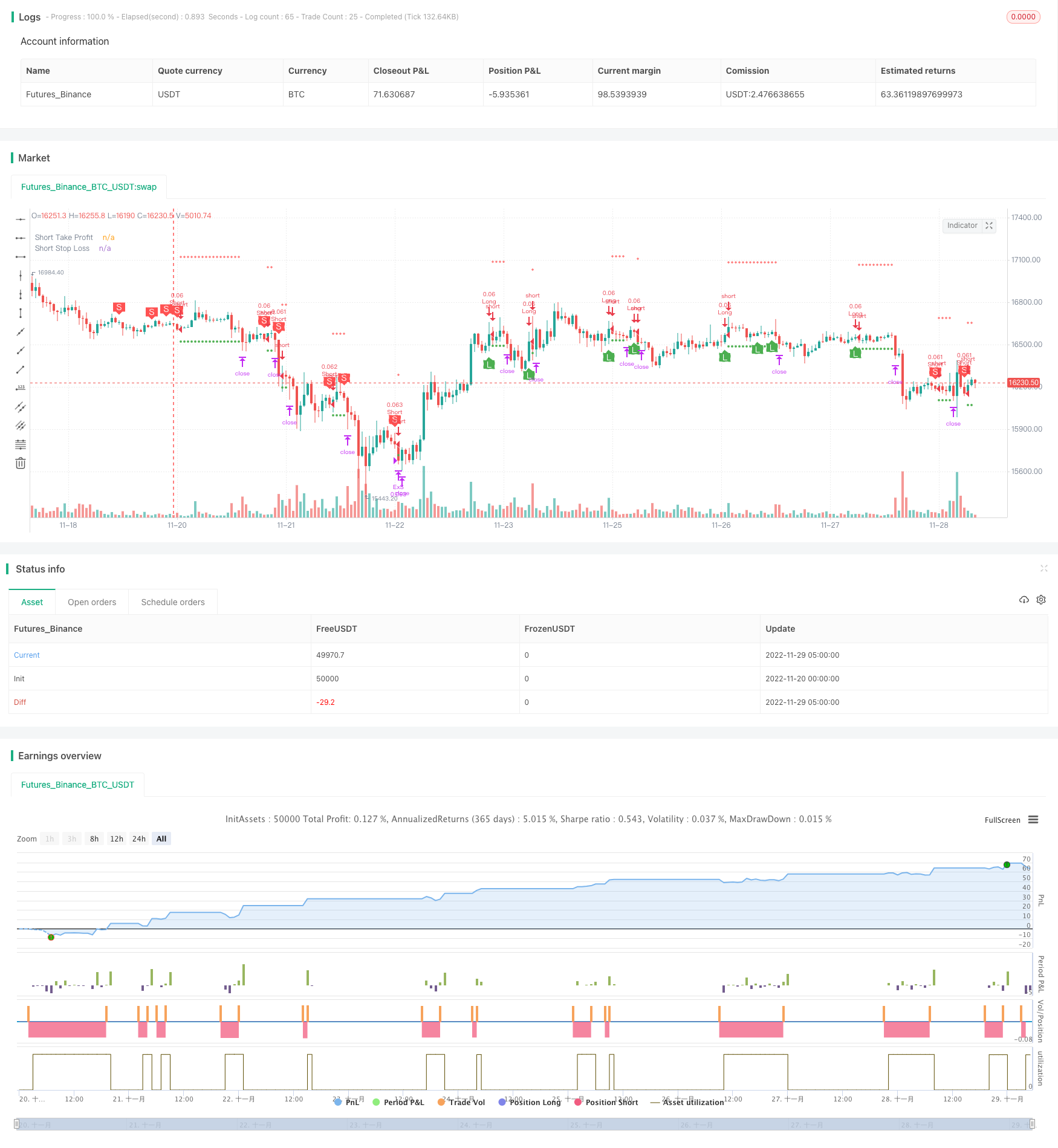

/*backtest

start: 2022-11-20 00:00:00

end: 2022-11-29 05:20:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © B_L_A_C_K_S_C_O_R_P_I_O_N

// v 1.1

//@version=4

strategy("vijkirti buy sell 99%", overlay=true, default_qty_type=strategy.cash, default_qty_value=1000, currency='USD')

// *************Appearance*************

theme = input(type=input.string, defval="dark", options=["light","dark"], group="Appearance")

show_fractals = input(false, "Show Fractals", group="Appearance")

show_ema = input(false, "Show EMAs", group="Appearance")

// *************colors*************

color_green = color.green

color_red = color.red

color_yellow = color.yellow

color_orange = color.orange

color_blue = color.blue

color_white = color.white

// *************WF*************

// Define "n" as the number of periods and keep a minimum value of 2 for error handling.

n = input(title="Fractal Periods", defval=2, minval=2, type=input.integer, group="Williams Fractals")

// UpFractal

bool upflagDownFrontier = true

bool upflagUpFrontier0 = true

bool upflagUpFrontier1 = true

bool upflagUpFrontier2 = true

bool upflagUpFrontier3 = true

bool upflagUpFrontier4 = true

for i = 1 to n

upflagDownFrontier := upflagDownFrontier and (high[n-i] < high[n])

upflagUpFrontier0 := upflagUpFrontier0 and (high[n+i] < high[n])

upflagUpFrontier1 := upflagUpFrontier1 and (high[n+1] <= high[n] and high[n+i + 1] < high[n])

upflagUpFrontier2 := upflagUpFrontier2 and (high[n+1] <= high[n] and high[n+2] <= high[n] and high[n+i + 2] < high[n])

upflagUpFrontier3 := upflagUpFrontier3 and (high[n+1] <= high[n] and high[n+2] <= high[n] and high[n+3] <= high[n] and high[n+i + 3] < high[n])

upflagUpFrontier4 := upflagUpFrontier4 and (high[n+1] <= high[n] and high[n+2] <= high[n] and high[n+3] <= high[n] and high[n+4] <= high[n] and high[n+i + 4] < high[n])

flagUpFrontier = upflagUpFrontier0 or upflagUpFrontier1 or upflagUpFrontier2 or upflagUpFrontier3 or upflagUpFrontier4

upFractal = (upflagDownFrontier and flagUpFrontier)

// downFractal

bool downflagDownFrontier = true

bool downflagUpFrontier0 = true

bool downflagUpFrontier1 = true

bool downflagUpFrontier2 = true

bool downflagUpFrontier3 = true

bool downflagUpFrontier4 = true

for i = 1 to n

downflagDownFrontier := downflagDownFrontier and (low[n-i] > low[n])

downflagUpFrontier0 := downflagUpFrontier0 and (low[n+i] > low[n])

downflagUpFrontier1 := downflagUpFrontier1 and (low[n+1] >= low[n] and low[n+i + 1] > low[n])

downflagUpFrontier2 := downflagUpFrontier2 and (low[n+1] >= low[n] and low[n+2] >= low[n] and low[n+i + 2] > low[n])

downflagUpFrontier3 := downflagUpFrontier3 and (low[n+1] >= low[n] and low[n+2] >= low[n] and low[n+3] >= low[n] and low[n+i + 3] > low[n])

downflagUpFrontier4 := downflagUpFrontier4 and (low[n+1] >= low[n] and low[n+2] >= low[n] and low[n+3] >= low[n] and low[n+4] >= low[n] and low[n+i + 4] > low[n])

flagDownFrontier = downflagUpFrontier0 or downflagUpFrontier1 or downflagUpFrontier2 or downflagUpFrontier3 or downflagUpFrontier4

downFractal = (downflagDownFrontier and flagDownFrontier)

plotshape(downFractal and show_fractals, style=shape.triangleup, location=location.belowbar, offset=-n, color=color_green)

plotshape(upFractal and show_fractals, style=shape.triangledown, location=location.abovebar, offset=-n, color=color_red)

// *************EMA*************

len_a = input(20, minval=1, title="EMA Length A", group="EMA")

src_a = input(close, title="EMA Source A", group="EMA")

offset_a = input(title="EMA Offset A", type=input.integer, defval=0, minval=-500, maxval=500, group="EMA")

out_a = ema(src_a, len_a)

plot(show_ema ? out_a : na, title="EMA A", color=color_green, offset=offset_a)

len_b = input(50, minval=1, title="EMA Length B", group="EMA")

src_b = input(close, title="EMA Source B", group="EMA")

offset_b = input(title="EMA Offset B", type=input.integer, defval=0, minval=-500, maxval=500, group="EMA")

out_b = ema(src_b, len_b)

ema_b_color = (theme == "dark") ? color_yellow : color_orange

plot(show_ema ? out_b : na, title="EMA B", color=ema_b_color, offset=offset_b)

len_c = input(100, minval=1, title="EMA Length C", group="EMA")

src_c = input(close, title="EMA Source C", group="EMA")

offset_c = input(title="EMA Offset C", type=input.integer, defval=0, minval=-500, maxval=500, group="EMA")

out_c = ema(src_c, len_c)

ema_c_color = (theme == "dark") ? color_white : color_blue

plot(show_ema ? out_c : na, title="EMA C", color=ema_c_color, offset=offset_c)

// *************RSI*************

rsi_len = input(14, minval=1, title="RSI Length", group="RSI")

rsi_src = input(close, "RSI Source", type = input.source, group="RSI")

up = rma(max(change(rsi_src), 0), rsi_len)

down = rma(-min(change(rsi_src), 0), rsi_len)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

// *************Calculation*************

long = (out_a > out_b) and (out_a > out_c) and downFractal and low[2] > out_c and rsi[2] < rsi

short = (out_a < out_b) and (out_a < out_c) and upFractal and high[2] < out_c and rsi[2] > rsi

plotshape(long, style=shape.labelup, color=color_green, location=location.belowbar, title="long label", text= "L", textcolor=color_white)

plotshape(short, style=shape.labeldown, color=color_red, location=location.abovebar, title="short label", text= "S", textcolor=color_white)

// *************End of Signals calculation*************

// Make input options that configure backtest date range

startDate = input(title="Start Date", type=input.integer,

defval=1, minval=1, maxval=31, group="Orders")

startMonth = input(title="Start Month", type=input.integer,

defval=1, minval=1, maxval=12, group="Orders")

startYear = input(title="Start Year", type=input.integer,

defval=2018, minval=1800, maxval=2100, group="Orders")

endDate = input(title="End Date", type=input.integer,

defval=1, minval=1, maxval=31, group="Orders")

endMonth = input(title="End Month", type=input.integer,

defval=12, minval=1, maxval=12, group="Orders")

endYear = input(title="End Year", type=input.integer,

defval=2022, minval=1800, maxval=2100, group="Orders")

// Look if the close time of the current bar

// falls inside the date range

inDateRange = (time >= timestamp(syminfo.timezone, startYear,

startMonth, startDate, 0, 0)) and

(time < timestamp(syminfo.timezone, endYear, endMonth, endDate, 0, 0))

// Make inputs that set the take profit % (optional)

longProfitPerc = input(title="Long Take Profit (%)",

type=input.float, minval=0.0, step=0.1, defval=0.5, group="Orders") * 0.01

shortProfitPerc = input(title="Short Take Profit (%)",

type=input.float, minval=0.0, step=0.1, defval=0.5, group="Orders") * 0.01

// Figure out take profit price

longExitPrice = strategy.position_avg_price * (1 + longProfitPerc)

shortExitPrice = strategy.position_avg_price * (1 - shortProfitPerc)

// Plot take profit values for confirmation

plot(series=(strategy.position_size > 0) ? longExitPrice : na,

color=color_green, style=plot.style_circles,

linewidth=1, title="Long Take Profit")

plot(series=(strategy.position_size < 0) ? shortExitPrice : na,

color=color_green, style=plot.style_circles,

linewidth=1, title="Short Take Profit")

// Submit entry orders

if (inDateRange and long and strategy.opentrades == 0)

strategy.entry(id="Long", long=true)

if (inDateRange and short and strategy.opentrades == 0)

strategy.entry(id="Short", long=false)

// Set stop loss level with input options (optional)

longLossPerc = input(title="Long Stop Loss (%)",

type=input.float, minval=0.0, step=0.1, defval=3.1, group="Orders") * 0.01

shortLossPerc = input(title="Short Stop Loss (%)",

type=input.float, minval=0.0, step=0.1, defval=3.1, group="Orders") * 0.01

// Determine stop loss price

longStopPrice = strategy.position_avg_price * (1 - longLossPerc)

shortStopPrice = strategy.position_avg_price * (1 + shortLossPerc)

// Plot stop loss values for confirmation

plot(series=(strategy.position_size > 0) ? longStopPrice : na,

color=color_red, style=plot.style_cross,

linewidth=1, title="Long Stop Loss")

plot(series=(strategy.position_size < 0) ? shortStopPrice : na,

color=color_red, style=plot.style_cross,

linewidth=1, title="Short Stop Loss")

// Submit exit orders based on calculated stop loss price

if (strategy.position_size > 0)

strategy.exit(id="ExL",limit=longExitPrice, stop=longStopPrice)

if (strategy.position_size < 0)

strategy.exit(id="ExS", limit=shortExitPrice, stop=shortStopPrice)

// Exit open market position when date range ends

if (not inDateRange)

strategy.close_all()