Estrategia de cruce de la media móvil del RSI

El autor:¿ Qué pasa?, Fecha: 2023-11-28 11:23:19Las etiquetas:

Resumen general

La estrategia de cruce de promedios móviles de RSI genera señales comerciales mediante el cálculo del cruce entre los promedios móviles rápidos y lentos de los indicadores de RSI. Cuando el promedio móvil del RSI rápido cruza por encima del RSI lento, es una señal de compra. Cuando el promedio móvil del RSI rápido cruza por debajo del promedio móvil del RSI lento, es una señal de venta. Esta estrategia combina las fortalezas de los indicadores de RSI y los promedios móviles para filtrar eficazmente el ruido del mercado e identificar oportunidades de inversión de tendencia.

Estrategia lógica

Esta estrategia primero calcula dos indicadores RSI con longitudes de 100 y 40, que representan los RSI rápidos y lentos respectivamente. Luego calcula promedios móviles simples de 21 días de estos dos RSI, donde el promedio móvil del RSI 100 es el promedio móvil rápido y el promedio móvil RSI 40 es el lento.

La estrategia se hace larga cuando el promedio móvil rápido cruza por encima del promedio móvil lento, lo que indica que se está formando una tendencia alcista. Se hace corta cuando el promedio móvil rápido cruza por debajo del lento, lo que indica una posible inversión de tendencia. Además, utiliza el promedio móvil de 200 días para filtrar las señales, entrando en largo solo si el precio de cierre está por encima de la línea MA de 200 días.

Análisis de ventajas

La estrategia de cruce de promedios móviles RSI utiliza las fortalezas de las configuraciones duales de RSI y promedios móviles para identificar eficazmente las oportunidades de reversión.

- El uso de dos RSI puede detectar con mayor precisión las reversiones al describir ciclos de precios rápidos y lentos.

- Los promedios móviles ayudan a filtrar los golpes y capturar los puntos clave.

- La incorporación del MA de 200 días evita señales falsas y garantiza que las operaciones se realicen solo en tendencias relativamente fuertes.

- La lógica de la estrategia es simple e intuitiva, fácil de entender, validar y optimizar.

- Ampliamente aplicable a acciones, divisas, criptomonedas, etc.

Análisis de riesgos

Los riesgos potenciales incluyen:

- Los cruces aún pueden dar lugar a errores de detección, pero se deben utilizar otros indicadores para confirmar la señal.

- Se recomienda una parada más amplia o esperar una señal de reversión más clara.

- Se requiere una extensa prueba posterior y optimización para la selección de parámetros ideales.

- No se considera un análisis de tendencias más amplio. Los cambios significativos en la tendencia pueden conducir a grandes pérdidas. Se recomienda usar con otras herramientas de análisis de tendencias / patrones.

Direcciones de optimización

Hay mucho espacio para la optimización:

- Prueba diferentes combinaciones de parámetros para encontrar la configuración óptima.

- Añadir otros indicadores para el filtrado de señales, por ejemplo, KDJ, MACD, etc.

- Optimizar los mecanismos de stop loss, por ejemplo, fijos, atrasados, salidas de candelabros.

- Incorporar herramientas de análisis de tendencias de mayor plazo para evitar negociar con tendencias principales, por ejemplo, añadir ADX para determinar la fuerza de la tendencia.

- Prueba el rendimiento en diferentes mercados (acciones, divisas, criptomonedas, etc.) para encontrar el mejor ajuste de clase de activos.

- Emplear aprendizaje automático y algoritmos genéticos para una optimización robusta de parámetros.

Conclusión

La estrategia de cruce de promedios móviles RSI combina efectivamente las fortalezas de las configuraciones duales de RSI y promedios móviles para identificar operaciones de reversión de alta probabilidad. La lógica es simple y aplicable en todos los mercados, con una gran flexibilidad de optimización. Se recomiendan optimizaciones adecuadas en stop loss, herramientas de filtro e integración de análisis de tendencias para controlar los riesgos. Cuando se establece de manera óptima, esta puede ser una estrategia de negociación cuantitativa muy efectiva.

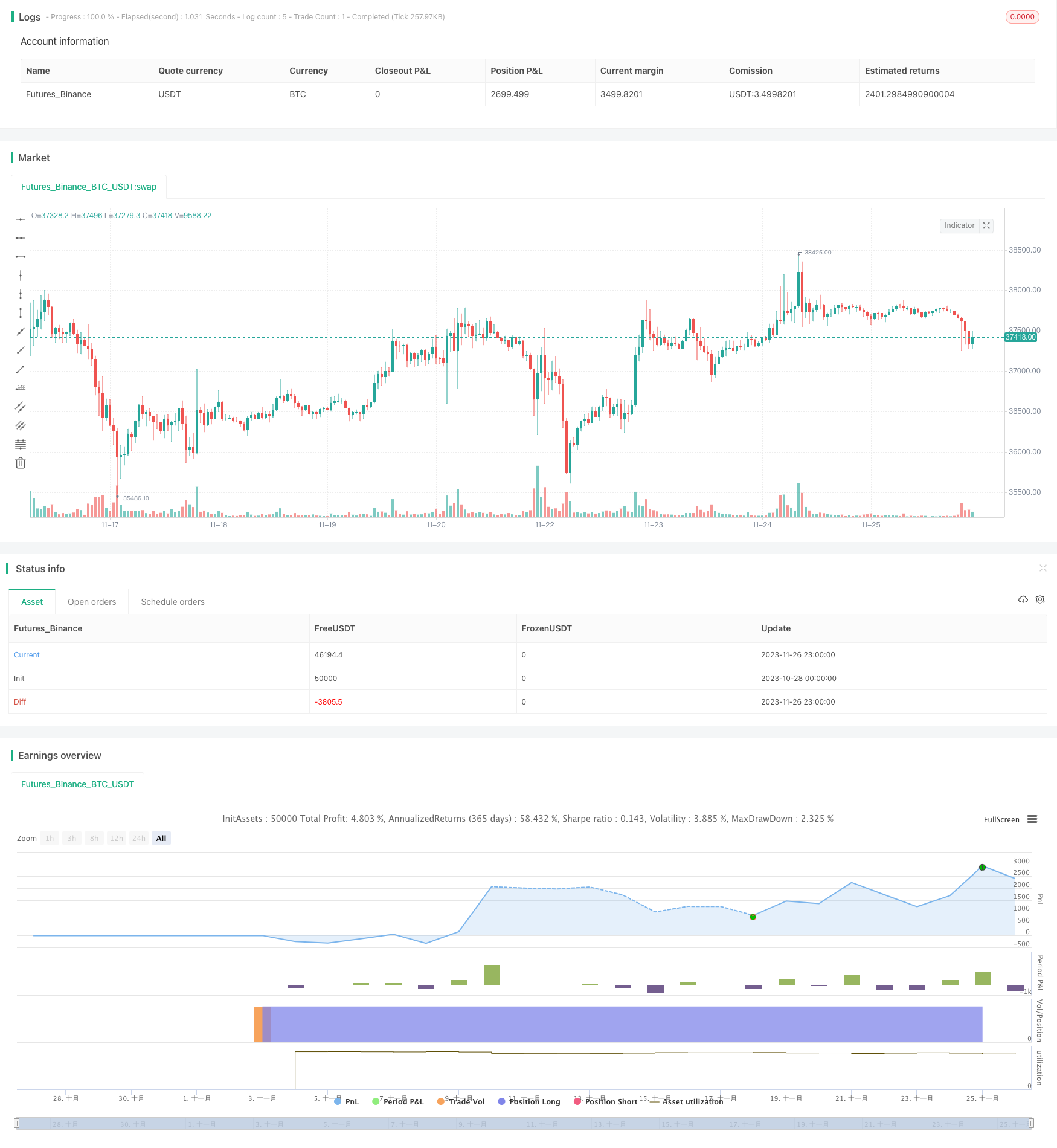

/*backtest

start: 2023-10-28 00:00:00

end: 2023-11-27 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Sapt_Jash

//@version=5

strategy("SRJ RSI Outperformer Strategy", overlay=true)

srcperiod1 = input.int(100, minval=1, title="Length Of Fast RSI")

srcperiod2 = input.int(40, minval=1, title="Length Of Slow RSI")

srcperiod3 = input.int(21, minval=1, title="Length Of Moving Average")

srcperiod4 = input.int(200, minval=1, title="Length Of Deciding Moving Average")

rsi1 = ta.rsi(close, srcperiod1)

rsi2 = ta.rsi(close, srcperiod2)

divergence1 = (rsi2/rsi1)

divergence2 = (rsi1/divergence1)

ma1 = ta.sma(rsi1, srcperiod3)

ma2 = ta.sma(divergence2, srcperiod3)

//Long Conditions//

longcondition = (ta.crossover(ma2, ma1) and (close > ta.sma(close, srcperiod4)))

//Exit onditions//

exitcondition = (ta.crossunder(ma2, ma1) or (ta.crossunder(close, ta.sma(close, srcperiod4))))

if (longcondition)

strategy.entry("Long Entry", strategy.long)

if (exitcondition)

strategy.exit("Long Exit", profit = close * 1.20, loss = close * 0.95)

- Estrategia del índice de fuerza relativa de la media móvil

- Estrategia de seguimiento de tendencias inteligente de ADX

- Estrategia de agregación del impulso del RSI

- Estrategia de suspensión de pérdidas basada en las brechas de precios

- Estrategia de ruptura de la media móvil

- Estrategia de cruce de tendencia combinada de inversión de la media móvil

- Estrategia de divergencia de los indicadores de rentabilidad basada en el eje

- La estrategia de breakout de la proporción dorada

- Estrategia de bandas de Bollinger con filtro RSI

- Una tendencia que sigue una estrategia basada en los canales de Keltner

- estrategia de negociación de ruptura de impulso

- Estrategia de negociación cuantitativa multifáctor combinada de RSI dinámico y CCI

- Super Z Estrategia de tendencia cuantitativa

- Estrategia de patrón de velas

- Estrategia de inversión de impulso de CK para detener pérdidas

- Estrategia de avance de oscilación de media móvil doble

- Impulso Línea media móvil suave y estrategia de cruce de la línea media móvil

- Estrategia de negociación cruzada de promedio móvil

- Estrategia de filtración de media móvil doble para el avance del rango

- Estrategia de precios de media móvil cruzada