Estrategia combinada de inversión de precios RSI

Descripción general

La estrategia combina la estrategia de reversión de precios y el índice de fuerza relativa (RSI) para lograr una combinación orgánica de juicios de tendencia y juicios de sobreventa y sobreventa. En ella, la parte de reversión de precios determina si hay una señal de reversión, y la parte de RSI se utiliza para determinar si el mercado está sobreventa y sobreventa. La combinación de las dos partes de la señal puede filtrar eficazmente las señales falsas y mejorar la calidad de la señal.

Principio de estrategia

La parte de reversión de precios utiliza la forma 123 para determinar la reversión de precios. En concreto, se genera una señal de compra cuando el precio de cierre es inferior al precio de cierre del día anterior durante 2 días consecutivos y la línea de canal baja del indicador aleatorio es superior a 50 en el día 9. Se genera una señal de venta cuando el precio de cierre es superior al precio de cierre del día anterior durante 2 días consecutivos y la línea de canal alta del indicador aleatorio es inferior a 50 en el día 9.

El RSI se basa en el índice de fuerza relativa para determinar si el mercado está sobrecomprando o sobrevendendo. Si el RSI está por encima del 70 es una señal de sobrecompra, y si el RSI está por debajo del 30 es una señal de sobreventa.

Finalmente, la señal de reversión de precios y la señal RSI realizan operaciones lógicas de correlación. Es decir, la entrada de la señal de negociación real se produce cuando ambas son señales de compra o venta. Esto filtra eficazmente las señales falsas de un solo indicador y mejora la calidad de la señal.

Ventajas estratégicas

- La aplicación integral de varios indicadores de juicio para filtrar las falsas señales

Esta estrategia utiliza tanto el indicador de la forma del precio como el indicador de la venta por encima de la compra, que se requieren para entrar en el mercado. Esto permite filtrar al máximo las falsas señales que puede generar un solo indicador y garantizar la fiabilidad de cada señal de entrada en el mercado.

- Las inversiones son las principales formas de transacción y las tendencias son secundarias.

La parte de reversión de precios juzga la reversión con la forma 123. Esta es una forma típica de negociación de reversión. Al mismo tiempo, el indicador RSI también puede juzgar la tendencia y desempeñar un papel de confirmación auxiliar.

- Parámetros sencillos y fácil de operar en el disco

La estrategia utiliza solo dos indicadores de uso común, con un número moderado de parámetros. La estructura general de la estrategia es concisa y clara, la operación en el mercado real no es muy difícil y es fácil de dominar. Esto es muy importante para los operadores en el mercado real.

Análisis de riesgos

- El riesgo de fracaso inverso

La inversión de precios tiene una probabilidad de fracaso, y no se puede evitar por completo. Cuando el precio forma una señal 123, pero luego vuelve a invertir, esto causa la falla de la operación.

- El riesgo de una frecuencia de transacción excesiva

Las estrategias en sí mismas tienen criterios de juicio más flexibles y son propensas a generar más señales de negociación. Si no se controlan, pueden causar una frecuencia de operación excesiva, aumentando los costos de negociación y la presión psicológica.

- El RSI está mal configurado

El RSI tiene por defecto un rango de sobrecompra y sobreventa de 30-70. Esto es solo un parámetro de experiencia, y es fácil perder la señal correcta o emitir una señal errónea si las condiciones reales no coinciden.

Resolución de riesgos

Ajuste adecuado del tamaño de las posiciones y control de las pérdidas individuales.

Aumentar las condiciones de filtración y reducir la frecuencia de las transacciones. Por ejemplo, agregar la mediana móvil.

Prueba el rango de parámetros del RSI ajustado dinámicamente después de diferentes mercados y establece valores razonables.

Optimización de la estrategia

- Aumentar el criterio de medias móviles

En la base existente, la adición de la regla de juicio de la media móvil puede filtrar hasta cierto punto el ruido de un rango pequeño.

- Optimización de los parámetros del RSI

La prueba determina la combinación óptima de parámetros para que el RSI supere el valor de compra y venta mediante el retroceso de los datos históricos.

- Evaluación de la relación ganancias/pérdidas como salida de la posición

Además de los métodos de parada de pérdidas existentes, se puede agregar un mecanismo de salida de la relación de ganancias objetivo con la parada de pérdidas para bloquear las ganancias.

Resumir

La estrategia utiliza el juicio de reversión de precios y el juicio del indicador RSI para la doble confirmación, para lograr un pensamiento de negociación complementario a la tendencia principal de la reversión. Al mismo tiempo, la configuración de los parámetros es simple y fácil de dominar en el mundo real.

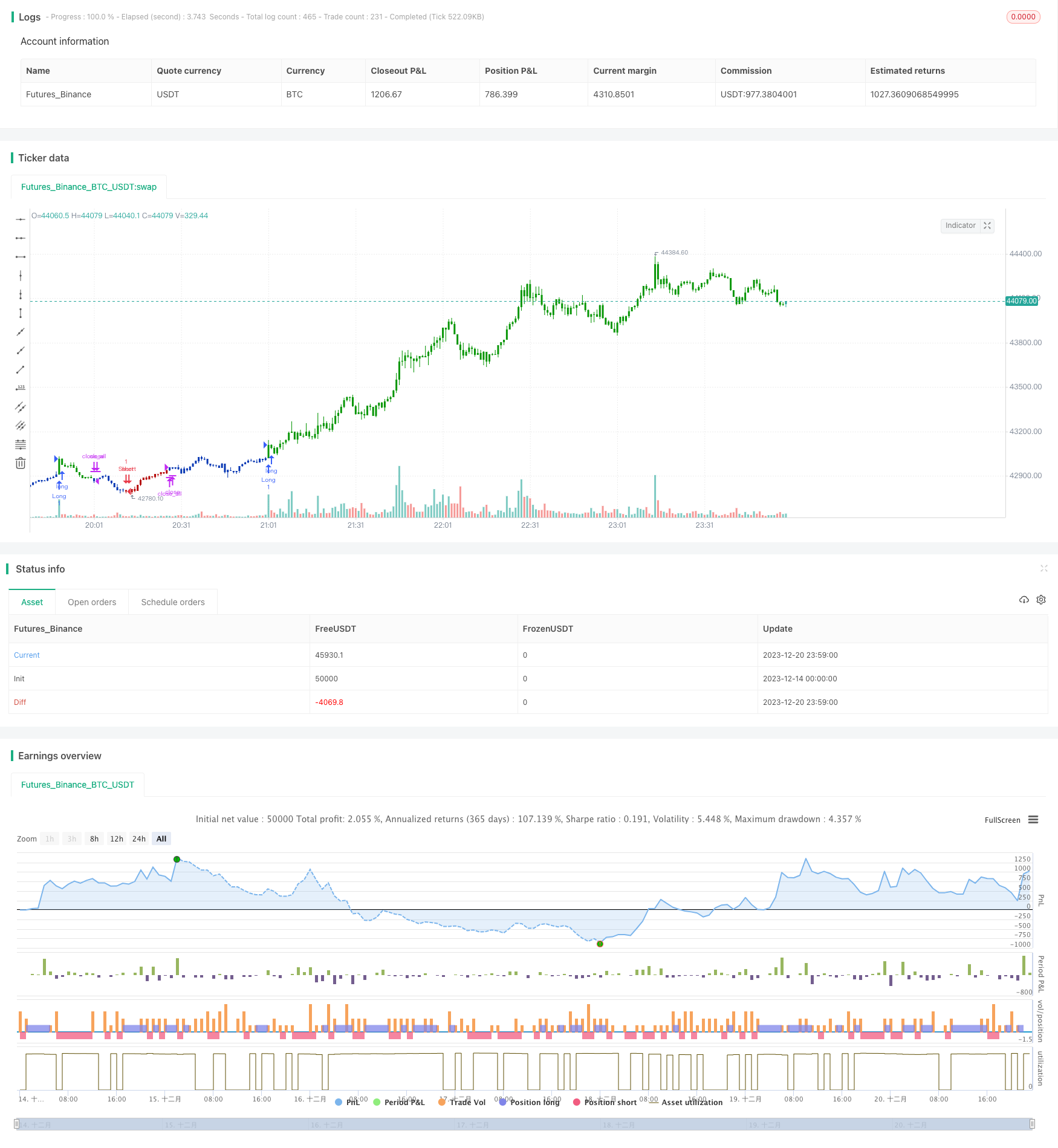

/*backtest

start: 2023-12-14 00:00:00

end: 2023-12-21 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 16/08/2021

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// The RSI is a very popular indicator that follows price activity.

// It calculates an average of the positive net changes, and an average

// of the negative net changes in the most recent bars, and it determines

// the ratio between these averages. The result is expressed as a number

// between 0 and 100. Commonly it is said that if the RSI has a low value,

// for example 30 or under, the symbol is oversold. And if the RSI has a

// high value, 70 for example, the symbol is overbought.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

mRSI(Length,Oversold,Overbought) =>

pos = 0.0

xRSI = rsi(close, Length)

pos:=iff(xRSI > Overbought, 1,

iff(xRSI < Oversold, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & RSI", shorttitle="Combo", overlay = true)

line1 = input(true, "---- 123 Reversal ----")

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

line2 = input(true, "---- RSI ----")

LengthRSI = input(12, minval=1)

Oversold = input(30, minval=1)

Overbought = input(70, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posmRSI = mRSI(LengthRSI,Oversold,Overbought)

pos = iff(posReversal123 == 1 and posmRSI == 1 , 1,

iff(posReversal123 == -1 and posmRSI == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1 )

strategy.entry("Long", strategy.long)

if (possig == -1 )

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )