Combinación de estrategias duales: índice estocástico lento e índice de fuerza relativa

Descripción general

Esta estrategia combina la clásica estrategia de indicadores aleatorios lentos con la estrategia de indicadores relativamente fuertes, formando una doble estrategia. La posición se abre cuando el indicador aleatorio está por encima de 80 y por debajo de 20 y por encima de 70 y por debajo de 30, y solo se abre cuando ambos se activan al mismo tiempo.

Principio de estrategia

Esta estrategia se basa principalmente en dos indicadores clásicos, el indicador de ralentización aleatoria y el indicador RSI, y establece un umbral para determinar el estado de sobreventa y sobreventa.

El índice aleatorio de velocidad lenta:

- Establece Stochlength como 14, para calcular la longitud de la vista de un indicador aleatorio

- Establecer StochOverBought en 80 y StochOverSold en 20 como el umbral para juzgar sobrecompra y sobreventa

- Configurar smoothK como 3, smoothD como 3, y los parámetros de suavizado de %K y %D respectivamente

Las líneas %K y %D calculadas se nombran en el código como k y d。

Cuando la línea %K se cruza desde abajo hacia arriba, se da la señal de mirar hacia arriba. Cuando la línea%D se cruza desde arriba hacia abajo, se da la señal de mirar hacia abajo.

La sección RSI:

- Configure RSIlength como 14, para calcular la longitud de la vista de la RSI

- Establecer RSIOverBought como 70, RSIOverSold como 30, como un umbral para juzgar el exceso de compra y venta

El indicador RSI calculado se llama vrsi .

Cuando el RSI sube por encima de 70 es una señal de sobreventa y baja por debajo de 30 es una señal de sobreventa.

La duplicidad de estrategias tiene sus factores de desencadenante:

La estrategia abre una posición solo cuando el indicador aleatorio y el RSI muestran al mismo tiempo una señal de sobreventa o sobreventa, es decir, cuando ambos superan sus respectivos umbrales.

Esta combinación utiliza dos indicadores complementarios para reducir las señales falsas y aumentar la fiabilidad de la señal.

Análisis de las ventajas

Esta combinación de estrategias duales, que combina las estrategias clásicas de los indicadores de ralentización aleatoria y el RSI, tiene las siguientes ventajas:

- Combinación de indicadores dobles que se pueden verificar entre sí, reduciendo las falsas señales y mejorando la calidad y la fiabilidad de la señal

- El indicador aleatorio determina la situación de sobrecompra y sobreventa, y el RSI también determina la situación de sobrecompra y sobreventa, lo que hace que los resultados sean más fiables y precisos.

- El indicador aleatorio utiliza el método %K y el método %D, para que los parámetros se suavicen y no se vean afectados por los valores extremos individuales.

- Los indicadores RSI reaccionan con mayor rapidez, y los indicadores aleatorios juzgan las tendencias y los puntos de inflexión a medio y largo plazo, lo que en combinación hace que la estrategia sea más completa.

- Estilos de negociación conservadores, que abren posiciones solo cuando los indicadores muestran pares, evitan incursiones y reducen la frecuencia de las operaciones

Riesgos y soluciones

La estrategia también presenta algunos riesgos, principalmente:

- Parámetros de configuración de riesgo

La configuración incorrecta de los parámetros de los umbrales puede causar errores o generar falsas señales. Se puede encontrar el parámetro óptimo mediante optimización y prueba repetida.

- Las señales de doble estrategia son insuficientes

Debido a la doble estrategia, la frecuencia de generación de señales es relativamente baja y la utilización de posiciones es baja. Se pueden flexibilizar los parámetros adecuadamente y aumentar la cantidad de señales.

- Problemas de retraso en los indicadores

Tanto el indicador aleatorio como el RSI están rezagados y pueden perderse oportunidades de cambios rápidos. Se pueden combinar con indicadores más sensibles para ayudar.

- Problemas de exclusión de una variedad específica

Esta estrategia es más adecuada para algunas variedades más estables y con mayor volatilidad, como los índices bursátiles, los metales preciosos, etc. Puede ser menos adecuada para algunas variedades con menor volatilidad.

Optimización de las ideas

La estrategia también puede ser optimizada en los siguientes aspectos:

- Optimización de parámetros

Los parámetros pueden optimizarse automáticamente o manualmente mediante algoritmos para encontrar la combinación óptima de parámetros.

- Aumentar el mecanismo de suspensión de pérdidas

Se puede configurar el stop loss móvil o el stop loss porcentual para controlar la pérdida individual.

- Combinado con otros indicadores

Se pueden introducir indicadores de energía cuantitativa, promedios móviles, etc. como indicadores auxiliares para determinar la calidad de la señal.

- Relajación adecuada de las condiciones de doble estrategia

La liberación de los umbrales de activación de las estrategias duales puede ser adecuada para aumentar la cantidad de señales.

Resumir

Esta estrategia utiliza una combinación doble de indicadores de ralentización aleatoria y indicadores RSI, que se activa cuando ambos muestran al mismo tiempo señales de sobreventa y sobreventa, con ventajas como una alta fiabilidad de la señal y un estilo de negociación conservador. También hay algunos problemas de configuración de parámetros de riesgo y una menor cantidad de señales. Podemos mejorar y optimizar mediante optimización de parámetros, configuración de stop loss e introducir otros indicadores, para que la estrategia sea más estable y confiable.

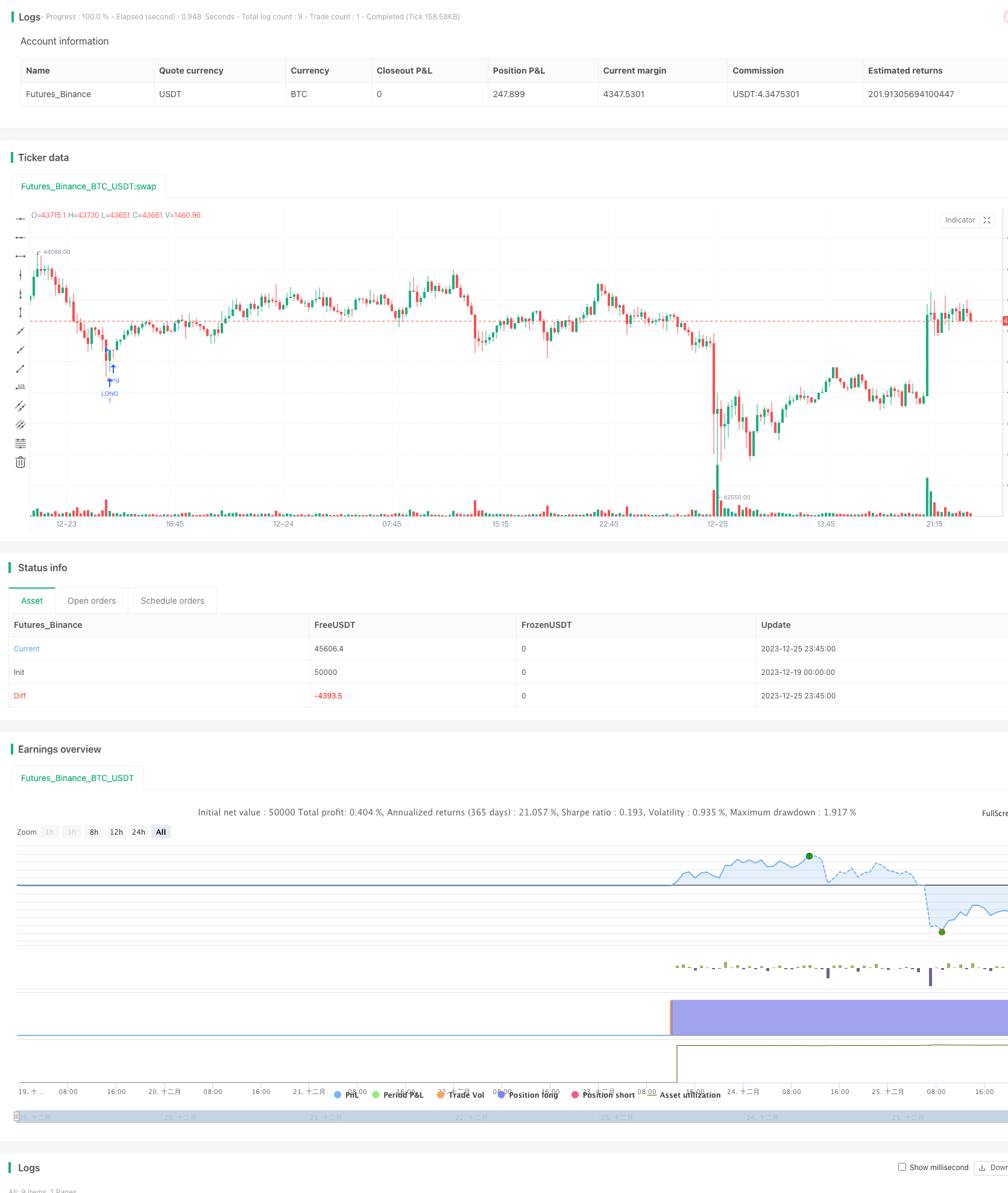

/*backtest

start: 2023-12-19 00:00:00

end: 2023-12-26 00:00:00

period: 15m

basePeriod: 5m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("Stochastic + RSI, Double Strategy (by ChartArt)", shorttitle="CA_-_RSI_Stoch_Strat", overlay=true)

// ChartArt's Stochastic Slow + Relative Strength Index, Double Strategy

//

// Version 1.0

// Idea by ChartArt on October 23, 2015.

//

// This strategy combines the classic RSI

// strategy to sell when the RSI increases

// over 70 (or to buy when it falls below 30),

// with the classic Stochastic Slow strategy

// to sell when the Stochastic oscillator

// exceeds the value of 80 (and to buy when

// this value is below 20).

//

// This simple strategy only triggers when

// both the RSI and the Stochastic are together

// in overbought or oversold conditions.

//

// List of my work:

// https://www.tradingview.com/u/ChartArt/

///////////// Stochastic Slow

Stochlength = input(14, minval=1, title="lookback length of Stochastic")

StochOverBought = input(80, title="Stochastic overbought condition")

StochOverSold = input(20, title="Stochastic oversold condition")

smoothK = input(3, title="smoothing of Stochastic %K ")

smoothD = input(3, title="moving average of Stochastic %K")

k = sma(stoch(close, high, low, Stochlength), smoothK)

d = sma(k, smoothD)

///////////// RSI

RSIlength = input( 14, minval=1 , title="lookback length of RSI")

RSIOverBought = input( 70 , title="RSI overbought condition")

RSIOverSold = input( 30 , title="RSI oversold condition")

RSIprice = close

vrsi = rsi(RSIprice, RSIlength)

///////////// Double strategy: RSI strategy + Stochastic strategy

if (not na(k) and not na(d))

if (crossover(k,d) and k < StochOverSold)

if (not na(vrsi)) and (crossover(vrsi, RSIOverSold))

strategy.entry("LONG", strategy.long, comment="StochLE + RsiLE")

if (crossunder(k,d) and k > StochOverBought)

if (crossunder(vrsi, RSIOverBought))

strategy.entry("SHORT", strategy.short, comment="StochSE + RsiSE")

//plot(strategy.equity, title="equity", color=red, linewidth=2, style=areabr)WQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQ