Estrategia de seguimiento cruzado de los indicadores de impulso de inversión de tendencia

El autor:¿ Qué pasa?, Fecha: 2023-12-29 16:21:12Las etiquetas:

Resumen general

Esta estrategia combina el MACD, el RSI, el ADX y otros indicadores técnicos de impulso para identificar señales de inversión de precios y adoptar estrategias inversas para entrar cuando la fuerte tendencia se invierte.

Principio de la estrategia

Esta estrategia combina primero los cruces de los indicadores MACD de media móvil rápida y lenta para juzgar las tendencias de precios; luego utiliza el indicador RSI para filtrar las fallas y garantizar que las señales de negociación se generen solo después de que ocurran las inversiones reales de precios; finalmente utiliza el indicador ADX para verificar nuevamente si los precios han entrado en un estado de tendencia.

Específicamente, cuando la línea rápida del MACD cruza por encima de la línea lenta, el RSI es superior a 50 y en aumento, el ADX es mayor a 20, es una señal de compra; cuando la línea rápida del MACD cruza por debajo de la línea lenta, el RSI es inferior a 50 y en caída, el ADX es mayor a 20, es una señal de venta.

Análisis de ventajas

La mayor ventaja de esta estrategia es que combina múltiples indicadores para filtrar eficazmente las señales erróneas, bloqueando verdaderamente los puntos de inflexión de las inversiones de tendencia, obteniendo así una mayor tasa de ganancia.

Análisis de riesgos

El mayor riesgo de esta estrategia es el error de valoración de la inversión de tendencia, como el precio que hace una profunda retroceso que resulta en un error de valoración.

Las soluciones son optimizar aún más los parámetros, ajustar el margen de stop loss o incorporar más indicadores auxiliares para el filtrado de señales.

Direcciones de optimización

Esta estrategia se puede optimizar aún más en las siguientes direcciones:

-

Optimizar la combinación de los parámetros MACD y RSI para mejorar la precisión de los juicios de inversión de precios;

-

Aumentar el filtrado de más indicadores, como KD, BOLL, etc., para formar el efecto de que los indicadores se abarquen entre sí;

-

Ajustar dinámicamente el margen de stop loss de acuerdo con las diferentes condiciones del mercado;

-

Modificar la posición de toma de ganancias en tiempo real de acuerdo con la tendencia real después de la inversión.

Resumen de las actividades

Esta estrategia combina múltiples indicadores de impulso para identificar oportunidades potenciales de inversión de precios. A través de la optimización de parámetros, la incorporación de más indicadores auxiliares, el ajuste dinámico de estrategias de stop loss y take profit, la estabilidad y confiabilidad de la estrategia se pueden mejorar aún más para bloquear las diversas oportunidades comerciales proporcionadas por los mercados.

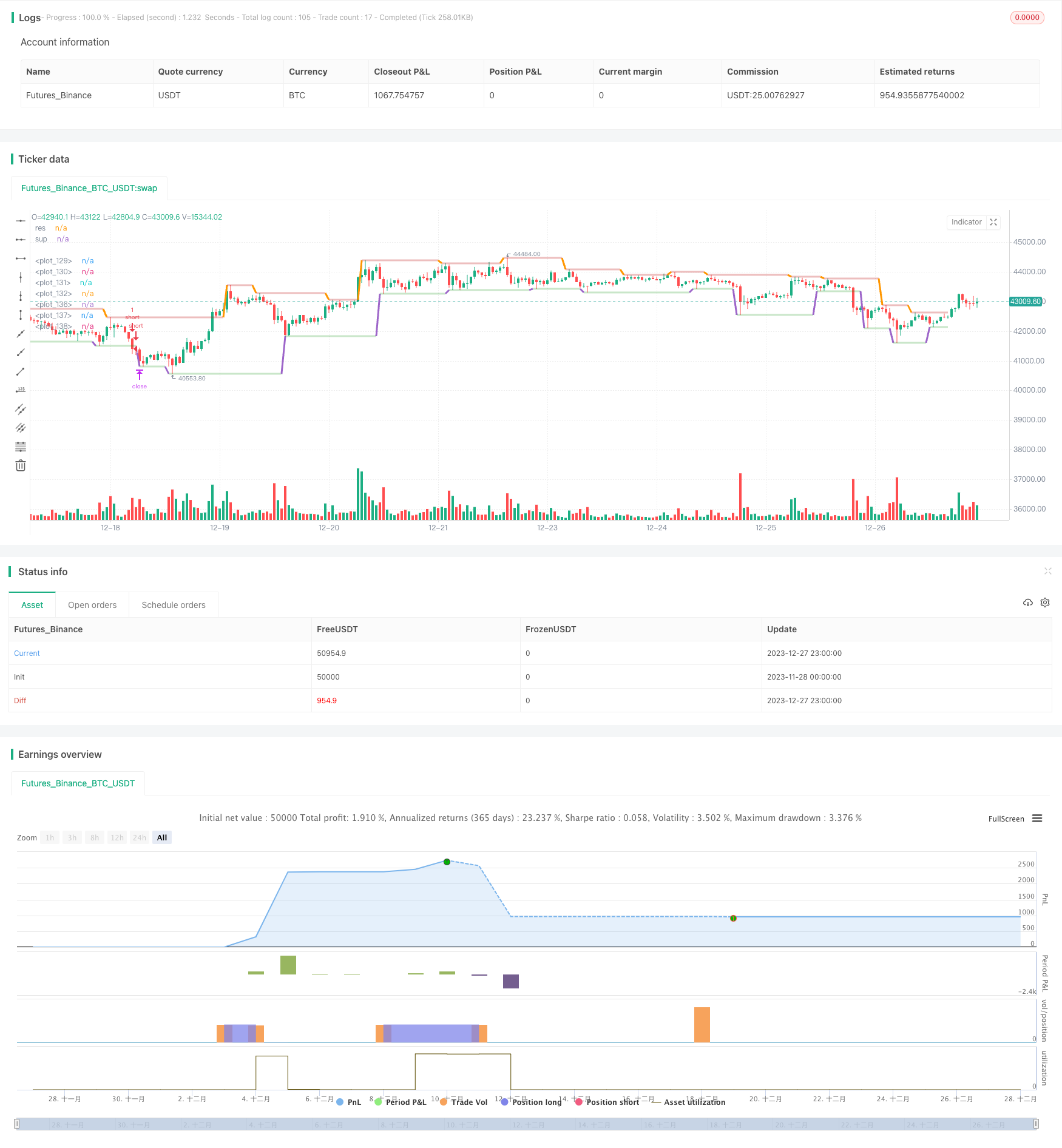

/*backtest

start: 2023-11-28 00:00:00

end: 2023-12-28 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © AHMEDABDELAZIZZIZO

//@version=5

strategy("Ta Strategy", overlay=true )

// inputs

inversestrategy = input.bool(false, title = "Inverse Strategy",tooltip = "This option makes you reverse the strategy so that long signals become where to short ")

direction = input.string(defval = "Both" , options = ["Both" , "Short" , "Long"] )

leftbars= input(6,title = " Left Bars" , group = "Support and resistance")

rightbars = input(6, title = " Right Bars", group = "Support and resistance")

macdfast = input(12, title = "MACD Fast", group = "MACD")

macdslow = input(26, title = "MACD Slow",group = "MACD")

macdsignal = input(7, "MACD Signal",group = "MACD")

sellqty = input(50, title = "QTY to sell at TP 1")

len = input(14, title="ADX Length" , group = "ADX")

// sup and res

res = fixnan(ta.pivothigh(high,leftbars,rightbars))

sup = fixnan(ta.pivotlow(low , leftbars,rightbars))

// macd

macd =ta.ema(close,macdfast) - ta.ema(close,macdslow)

signal=ta.ema(macd,macdsignal)

//adx

up = ta.change(high)

down = -ta.change(low)

plusDM = na(up) ? na : (up > down and up > 0 ? up : 0)

minusDM = na(down) ? na : (down > up and down > 0 ? down : 0)

truerange = ta.rma(ta.tr,len)

plusDI = 100 * ta.rma(plusDM, len) / truerange

minusDI = 100 * ta.rma(minusDM, len) / truerange

dx = 100 * ta.rma(math.abs(plusDI - minusDI) / (plusDI + minusDI), len)

adx = ta.sma(dx, len)

// start deal condition

longcondition = ta.crossover(macd,signal) and close > res and ta.rsi(close,14) > 50 and plusDI > minusDI and adx > 20

shortcondition = ta.crossunder(macd,signal) and close < sup and ta.rsi(close,14) < 50 and plusDI < minusDI and adx > 20

//tp

longtp1 = input.float(6, "Long TP 1", minval = 0.0, step = 0.25, group = "Exit LONG Orders") /100

longtp2 = input.float(12, "Long TP 2", minval = 0.0, step = 0.25, group = "Exit LONG Orders") /100

longsl1 = input.float(3.0, "Long SL", minval = 0.0, step = 0.25, group = "Exit LONG Orders") /100

longtakeprofit1 = (strategy.position_avg_price * (1 + longtp1))

longstoploss1 = (strategy.position_avg_price * (1 - longsl1))

longtakeprofit2 = (strategy.position_avg_price * (1 + longtp2))

//sl

shorttp1 = input.float(6.0, "Short TP 1 ", minval = 0.0, step = 0.25, group = "Exit SHORT Orders")/100

shorttp2 = input.float(12.0, "Short TP 2", minval = 0.0, step = 0.25, group = "Exit SHORT Orders")/100

shortsl1 = input.float(3.0, "Short SL", minval = 0.0, step = 0.25, group = "Exit SHORT Orders")/100

shorttakeprofit1 = (strategy.position_avg_price * (1- shorttp1))

shortstoploss1 = (strategy.position_avg_price * (1 + shortsl1))

shorttakeprofit2 = (strategy.position_avg_price * (1- shorttp2))

//placeorders

if inversestrategy == false

if direction == "Both"

if longcondition and strategy.opentrades == 0

strategy.entry("long" , strategy.long )

strategy.exit("exit long 1","long",qty_percent = sellqty ,limit = longtakeprofit1,stop = longstoploss1)

strategy.exit("exit long 2","long",qty_percent = 100 ,limit = longtakeprofit2,stop = longstoploss1)

if high >= longtakeprofit1

strategy.cancel("exit long 2")

strategy.exit("exit long 3","long",qty_percent = 100 ,limit = longtakeprofit2,stop = strategy.position_avg_price)

if shortcondition and strategy.opentrades == 0

strategy.entry("short",strategy.short)

strategy.exit("exit short 1","short",qty_percent = sellqty ,limit = shorttakeprofit1,stop = shortstoploss1)

strategy.exit("exit short 2","short",qty_percent = 100 ,limit = shorttakeprofit2,stop = shortstoploss1)

if low <= shorttakeprofit1

strategy.cancel("exit short 2")

strategy.exit("exit short 3","short",qty_percent = 100 ,limit = shorttakeprofit2,stop = strategy.position_avg_price)

else if direction == "Long"

if longcondition and strategy.opentrades == 0

strategy.entry("long" , strategy.long )

strategy.exit("exit long 1","long",qty_percent = sellqty ,limit = longtakeprofit1,stop = longstoploss1)

strategy.exit("exit long 2","long",qty_percent = 100 ,limit = longtakeprofit2,stop = longstoploss1)

if high >= longtakeprofit1

strategy.cancel("exit long 2")

strategy.exit("exit long 3","long",qty_percent = 100 ,limit = longtakeprofit2,stop = strategy.position_avg_price)

else if direction == "Short"

if shortcondition and strategy.opentrades == 0

strategy.entry("short",strategy.short)

strategy.exit("exit short 1","short",qty_percent = sellqty ,limit = shorttakeprofit1,stop = shortstoploss1)

strategy.exit("exit short 2","short",qty_percent = 100 ,limit = shorttakeprofit2,stop = shortstoploss1)

if low <= shorttakeprofit1

strategy.cancel("exit short 2")

strategy.exit("exit short 3","short",qty_percent = 100 ,limit = shorttakeprofit2,stop = strategy.position_avg_price)

else

if direction == "Both"

if shortcondition and strategy.opentrades == 0

strategy.entry("long" , strategy.long )

strategy.exit("exit long 1","long",qty_percent = sellqty ,limit = longtakeprofit1,stop = longstoploss1)

strategy.exit("exit long 2","long",qty_percent = 100 ,limit = longtakeprofit2,stop = longstoploss1)

if high >= longtakeprofit1

strategy.cancel("exit long 2")

strategy.exit("exit long 3","long",qty_percent = 100 ,limit = longtakeprofit2,stop = strategy.position_avg_price)

if longcondition and strategy.opentrades == 0

strategy.entry("short",strategy.short)

strategy.exit("exit short 1","short",qty_percent = sellqty ,limit = shorttakeprofit1,stop = shortstoploss1)

strategy.exit("exit short 2","short",qty_percent = 100 ,limit = shorttakeprofit2,stop = shortstoploss1)

if low <= shorttakeprofit1

strategy.cancel("exit short 2")

strategy.exit("exit short 3","short",qty_percent = 100 ,limit = shorttakeprofit2,stop = strategy.position_avg_price)

else if direction == "Long"

if shortcondition and strategy.opentrades == 0

strategy.entry("long" , strategy.long )

strategy.exit("exit long 1","long",qty_percent = sellqty ,limit = longtakeprofit1,stop = longstoploss1)

strategy.exit("exit long 2","long",qty_percent = 100 ,limit = longtakeprofit2,stop = longstoploss1)

if high >= longtakeprofit1

strategy.cancel("exit long 2")

strategy.exit("exit long 3","long",qty_percent = 100 ,limit = longtakeprofit2,stop = strategy.position_avg_price)

else if direction == "Short"

if longcondition and strategy.opentrades == 0

strategy.entry("short",strategy.short)

strategy.exit("exit short 1","short",qty_percent = sellqty ,limit = shorttakeprofit1,stop = shortstoploss1)

strategy.exit("exit short 2","short",qty_percent = 100 ,limit = shorttakeprofit2,stop = shortstoploss1)

if low <= shorttakeprofit1

strategy.cancel("exit short 2")

strategy.exit("exit short 3","short",qty_percent = 100 ,limit = shorttakeprofit2,stop = strategy.position_avg_price)

////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////

lsl1 = plot(strategy.position_size <= 0 ? na : longstoploss1, color=color.rgb(124, 11, 11), style=plot.style_linebr, linewidth=1)

ltp1 = plot(strategy.position_size <= 0 ? na : longtakeprofit1, color=color.rgb(15, 116, 18), style=plot.style_linebr, linewidth=1)

ltp2 = plot(strategy.position_size <= 0 ? na : longtakeprofit2, color=color.rgb(15, 116, 18), style=plot.style_linebr, linewidth=1)

avg = plot(strategy.position_avg_price, color=color.rgb(255, 153, 0, 47), style=plot.style_linebr, linewidth=1)

fill(ltp1,avg , color =strategy.position_size <= 0 ? na : color.rgb(82, 255, 97, 90))

fill(ltp2,ltp1 , color =strategy.position_size <= 0 ? na : color.rgb(82, 255, 97, 90))

///////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////

ssl1 = plot(strategy.position_size >= 0 ? na : shortstoploss1, color=color.red, style=plot.style_linebr, linewidth=1)

stp1 = plot(strategy.position_size >= 0 ? na : shorttakeprofit2, color=color.green, style=plot.style_linebr, linewidth=1)

stp2 = plot(strategy.position_size >= 0 ? na : shorttakeprofit1, color=color.green, style=plot.style_linebr, linewidth=1)

fill(stp1,avg , color =strategy.position_size >= 0 ? na : color.rgb(30, 92, 35, 90))

fill(stp2,stp1 , color =strategy.position_size >= 0 ? na : color.rgb(30, 92, 35, 90))

//////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////

resplot = plot(res, color=ta.change(res) ? na : #bf141446, linewidth=3, offset=-(rightbars+1), title="res")

supplot = plot(sup, color=ta.change(sup) ? na : #118f113a, linewidth=3, offset=-(rightbars+1), title="sup")

- Estrategia de ruptura de impulso de múltiples marcos de tiempo

- Punto de inflexión Ratio de oro Comprar alto Vender estrategia baja

- Estrategia de negociación de tortugas basada en promedios móviles simples

- La estrategia de negociación MACD de la banda de Bollinger de la media móvil doble

- Las bandas de Bollinger y la estrategia de cruce del RSI

- Tendencia siguiendo una estrategia basada en QQE y MA

- Estrategia de precios medios ponderados por volumen

- Estrategia cuantitativa de dos indicadores

- Estrategia de seguimiento del impulso

- Estrategia de negociación para mejorar el indicador RSI

- Estrategia de ruptura de múltiples marcos de tiempo

- Impulso y estrategia de cobro de flujo de efectivo

- Dinámica toma de ganancias siguiendo la estrategia de tendencia

- 10EMA Estrategia de seguimiento de tendencias doble cruzada

- Estrategia de prueba posterior de puntos dinámicos de giro

- Estrategia de tendencia cruzada de la EMA doble

- Estrategia de señal de CVDVWAP rodante anclada

- RSI Estrategia de retroceso de Fibonacci

- Las bandas de Bollinger + el RSI + la doble estrategia de negociación de la EMA

- Estrategia de optimización de parada de seguimiento dinámica basada en la nube Ichimoku