Estrategia de trading cuantitativo basada en la relación señal/ruido y la media móvil

Nombre de la estrategia

Estrategia de comercio de promedio móvil de señal a ruido

La estrategia es muy simple.

La estrategia permite la transacción cuantitativa mediante el cálculo de la relación de ruido y señal en un determinado período, combinado con una señal de transacción lineal uniforme. Su idea básica es:

- Cálculo de la relación de la señal al ruido en un determinado período (establecible)

- Aplicación de la relación de ruido de correspondencia para la suavización de la línea media

- Comparación de la relación de ruido de la señal actual con el valor de la línea media para generar una señal de transacción

- Hacer más o menos de acuerdo a la señal de negociación

Tres, las estrategias.

- La fórmula para calcular el Signal to Noise Ratio es: StN = -10*log(Σ(1/close)/n) Donde n es la longitud del ciclo

- Aplicación de la media móvil simple (SMA) para obtener la relación de ruido de la señal plana

- Comparación entre la relación de señal-ruido StN y la relación de señal-ruido SMAStN: (1) Si SMAStN > StN, dejar en blanco (2) Si SMAStN < StN, hacer más (3) Si no es así, liquidación

Cuatro, análisis de las ventajas estratégicas

La estrategia tiene las siguientes ventajas:

- El índice de confianza en el ruido puede determinar la volatilidad y el riesgo del mercado, y el SMA tiene la función de deshacer el ruido.

- La combinación de los índices de ruido para determinar el riesgo de mercado y los SMA para generar señales de negociación, utilizando las ventajas de los diferentes indicadores

- Se puede configurar una estrategia de ajuste de parámetros para adaptarse a diferentes situaciones del mercado

- El indicador de Stdout puede hacer más deuda al descubierto para intuir las características del mercado

Cinco, análisis de riesgos estratégicos

La estrategia también tiene sus riesgos:

- Hay riesgo de error en el cálculo de la relación entre el ruido de confianza y la línea media

- La configuración incorrecta de los ciclos puede causar falsas señales

- Las oportunidades de hacer vacío son relativamente pocas y se pueden optimizar mediante ajustes de parámetros.

- Los eventos repentinos provocan fuertes fluctuaciones que podrían desencadenar un paro.

Resolver el riesgo:

- Ajuste de los parámetros de la línea media para evitar el deslizamiento

- Optimización de parámetros de ciclo para probar la adaptabilidad a diferentes mercados

- Ajuste de las condiciones para ofrecer más oportunidades de hacer vacío

- Establecer el stop loss para controlar la pérdida máxima

Seis, estrategias para mejorar.

La estrategia puede ser optimizada en los siguientes aspectos:

- Prueba de más tipos de combinación de líneas uniformes

- Aumentar el riesgo de control de los mecanismos de suspensión

- Aumentar la administración de posiciones y ajustar las posiciones en función de la volatilidad

- La combinación de más factores de juicio para mejorar la estabilidad de la estrategia

- Optimización automática de parámetros con métodos de aprendizaje automático

VII. Conclusión

Esta estrategia determina el riesgo de fluctuación del mercado a través de la relación de señales de ruido y el uso de la línea de paridad para generar señales de negociación y realizar operaciones cuantitativas. En comparación con un solo indicador técnico, esta estrategia integra las ventajas de la relación de señales de ruido y las SMA respectivamente, aumentando la estabilidad al tiempo que controla el riesgo.

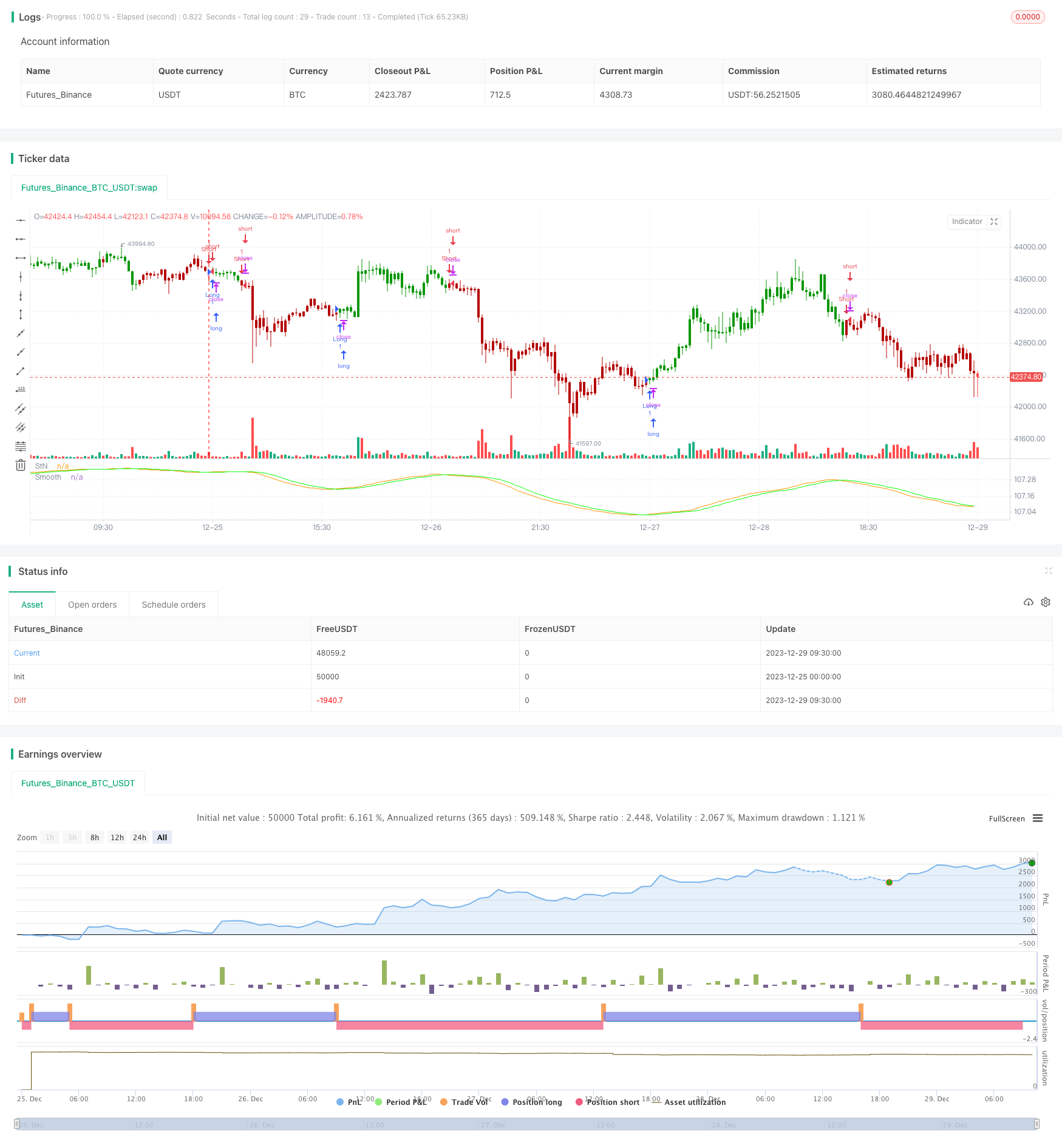

/*backtest

start: 2023-12-25 00:00:00

end: 2023-12-29 10:00:00

period: 30m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © HPotter 05/01/2021

// The signal-to-noise (S/N) ratio.

// And Simple Moving Average.

// Thank you for idea BlockchainYahoo

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

SignalToNoise(length) =>

StN = 0.0

for i = 1 to length-1

StN := StN + (1/close[i])/length

StN := -10*log(StN)

strategy(title="Backtest Signal To Noise ", shorttitle="StoN", overlay=false)

length = input(title="Days", type=input.integer, defval=21, minval=2)

Smooth = input(title="Smooth", type=input.integer, defval=7, minval=2)

reverse = input(false, title="Trade reverse")

StN = SignalToNoise(length)

SMAStN = sma(StN, Smooth)

pos = iff(SMAStN[1] > StN[1] , -1,

iff(SMAStN[1] < StN[1], 1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )

plot(StN, title='StN' )

plot(SMAStN, title='Smooth', color=#00ff00)