Estrategia de consolidación de decisiones de la EMA a corto y largo plazo

Descripción general

La idea principal de esta estrategia es utilizar el cruce de los EMA a corto plazo y los EMA a largo plazo como señales de compra y venta. En concreto, se genera una señal de compra cuando el EMA a corto plazo atraviesa el EMA a largo plazo desde arriba hacia abajo y una señal de venta cuando el EMA a corto plazo atraviesa el EMA a largo plazo desde arriba hacia abajo.

Principio de estrategia

La estrategia primero define un ciclo de EMA a corto plazo de 3 días y un ciclo de EMA a largo plazo de 30 días. Luego se calcula el valor de ambos EMA. El EMA a corto plazo refleja los cambios de precios recientes y el EMA a largo plazo refleja la tendencia de precios a largo plazo.

Concretamente, la estrategia define un diferencial para juzgar el cruce de EMAs. Cuando el diferencial es mayor que el umbral 0.0005 produce una señal de compra, y menor que el umbral -0.0005 produce una señal de venta. El diferencial positivo-negativo representa un EMA a corto plazo por encima o por debajo del EMA a largo plazo.

La estrategia marca un triángulo arriba y un triángulo abajo en el gráfico K para mostrar de forma intuitiva las señales de compra y venta.

Análisis de las ventajas

La mayor ventaja de esta estrategia es su simplicidad y eficacia para determinar la estructura del mercado a partir de la EMA, el indicador más básico, evitando el riesgo de ajuste de curva que conlleva un modelo demasiado complejo.

La EMA, como un indicador de seguimiento de tendencias, puede suavizar eficazmente el ruido aleatorio y determinar la dirección de la tendencia a largo plazo. En comparación con otros indicadores comunes como el cruce de la media a largo plazo, la EMA tiene una característica de suavización de índices en el cálculo y puede responder más rápidamente a los cambios de precios.

Además, la estrategia combina varios ciclos de EMA al mismo tiempo, y puede filtrar hasta cierto punto las brechas falsas a través de la cruza de EMA a largo plazo. Esto también es más sólido que la estrategia de un solo ciclo de EMA.

Análisis de riesgos

El mayor riesgo de esta estrategia reside en la latencia de las propias EMAs. Cuando se producen saltos rápidos o inversiones de precios, las señales de cruce de las EMAs suelen tardar y no reflejan los cambios en el mercado a tiempo. Esto puede causar pérdidas o perder el mejor momento para abrir posiciones.

Además, la elección del ciclo EMA también puede afectar el rendimiento de la estrategia. Si se elige el ciclo incorrectamente, se producen demasiadas señales erróneas. Por ejemplo, el ciclo demasiado corto puede causar una sensibilidad excesiva al ruido del mercado; el ciclo demasiado largo no puede capturar el cambio de tendencia a tiempo.

Por último, los límites de entrada y salida de los incrementos fijos también pueden causar un control inadecuado de la posición. Cuando la volatilidad es alta, los límites deben ajustarse adecuadamente para controlar la posición.

Dirección de optimización

La estrategia puede ser optimizada en los siguientes aspectos:

Optimización dinámica de los ciclos de EMA. Se puede seleccionar o optimizar automáticamente la combinación de EMA a corto y largo plazo más adecuada en función de la situación del mercado, lo que mejora la estabilidad de la estrategia.

Introducir un mecanismo de suspensión de pérdidas adaptativo. Al mismo tiempo que garantiza la suspensión de pérdidas, establece una línea de suspensión móvil razonable en función de la volatilidad del mercado para evitar una suspensión de pérdidas demasiado radical.

En combinación con otras señales de filtro de indicadores, como los indicadores de control de posición, los indicadores de fluctuación, etc., para evitar que las señales cruzadas de EMA causen grandes pérdidas cuando hay una alta fluctuación.

Introducción de técnicas de aprendizaje automático. Modelo de entrenamiento para predecir la mejor combinación de parámetros del ciclo EMA. También se puede predecir el diferencial de EMA para obtener una señal de negociación más precisa.

Resumir

Esta estrategia de combinación de decisiones de EMA a corto y largo plazo es en general muy simple y directa, se evita el riesgo de optimización excesiva y el riesgo de modelo al juzgar la estructura del mercado libre a través de este indicador básico de EMA. Al mismo tiempo, la combinación de varios ciclos de EMA también mejora la calidad de la señal. Pero también debemos tener en cuenta los riesgos que puede acarrear el retraso de la propia EMA, que requiere una optimización adecuada posterior para resolver.

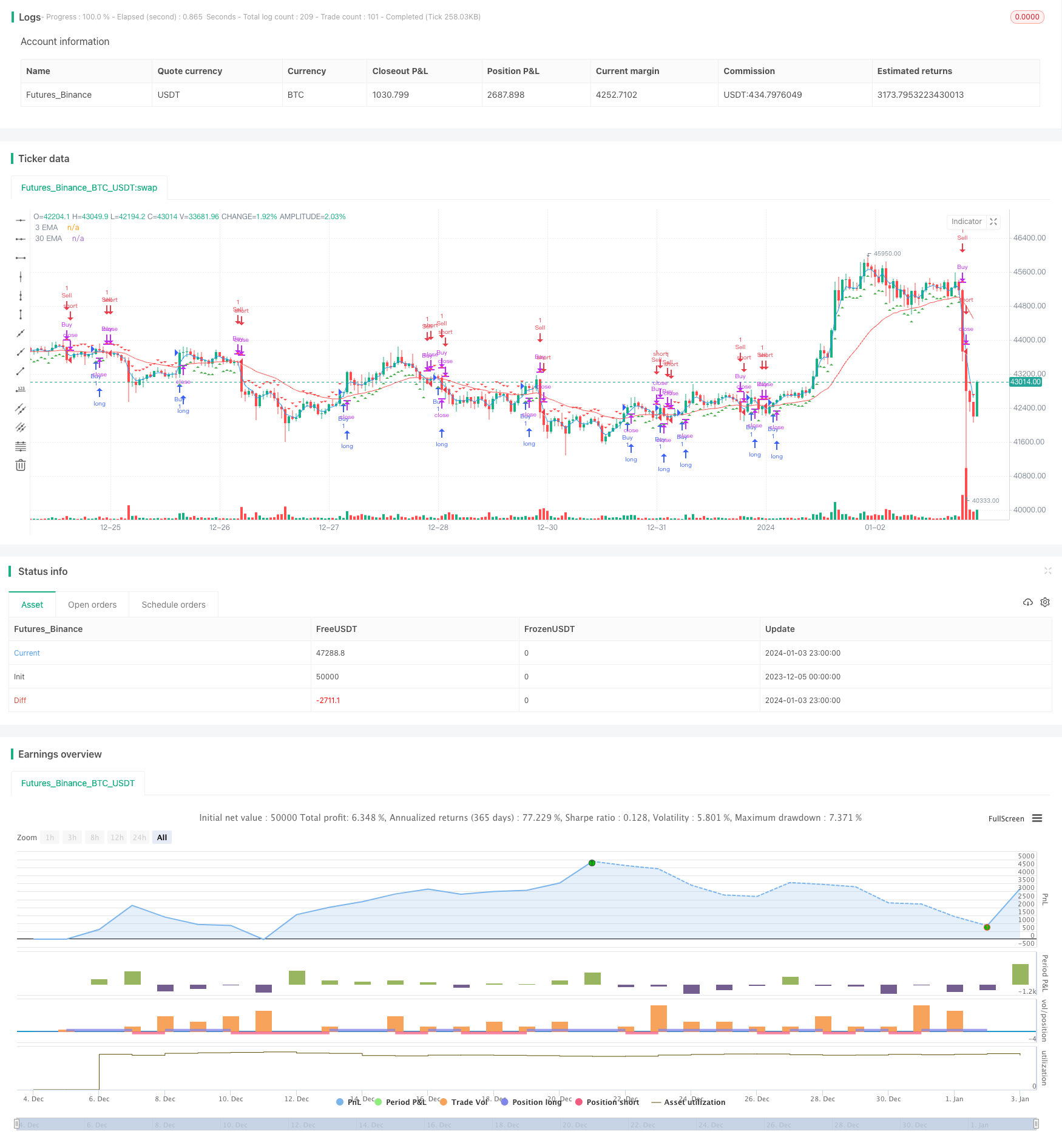

/*backtest

start: 2023-12-05 00:00:00

end: 2024-01-04 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Merged EMA Strategy", shorttitle="MergedEMA", overlay=true)

// Define EMA periods

shortEMA = ta.ema(close, 3)

longEMA = ta.ema(close, 30)

// Plot EMAs on the chart

plot(shortEMA, color=color.blue, title="3 EMA")

plot(longEMA, color=color.red, title="30 EMA")

// Calculate the difference between short and long EMAs

emaDifference = shortEMA - longEMA

// Set threshold for buy and sell signals

buyThreshold = 0.0005

sellThreshold = -0.0005

// Define buy and sell conditions

buyCondition = emaDifference > buyThreshold

sellCondition = emaDifference < sellThreshold

// Plot buy and sell signals on the chart

plotshape(series=buyCondition, title="Buy Signal", color=color.green, style=shape.triangleup, location=location.belowbar)

plotshape(series=sellCondition, title="Sell Signal", color=color.red, style=shape.triangledown, location=location.abovebar)

// Strategy logic

strategy.entry("Buy", strategy.long, when = buyCondition)

strategy.close("Buy", when = sellCondition)

strategy.entry("Sell", strategy.short, when = sellCondition)

strategy.close("Sell", when = buyCondition)