Estrategia de negociación de fusión de múltiples indicadores

Descripción general

La estrategia de fusión de múltiples indicadores es una estrategia de negociación compleja que integra el cruce de la media móvil, el indicador de la fuerza relativa, el indicador del camino de los productos y el análisis de los cuatro principales indicadores de la media móvil. La estrategia permite determinar con mayor precisión los puntos de venta y compra del mercado al juzgar las señales de los indicadores de tendencia en diferentes períodos de tiempo.

Principio de estrategia

La estrategia se basa principalmente en cuatro indicadores:

MACD: Calcula el diferencial entre las medias móviles rápidas y las medias móviles lentas, para determinar la tendencia y el dinamismo del movimiento de los precios. Es una señal de compra cuando la línea rápida atraviesa la línea lenta.

RSI: Calcula la magnitud de la caída del precio de las acciones durante un período de tiempo. Cuando el RSI es mayor que 70 es sobrecomprado, y menor que 30 es sobrevendido. Esta estrategia utiliza 70 y 30 como criterios de compra y venta.

CCI: Mide el movimiento de los precios calculando el porcentaje de desviación de los precios de su promedio móvil. Esta estrategia utiliza 100 y 100 como parámetros de compra y venta.

StochRSI: combinación de índices aleatorios y RSI. La línea K y la línea D son cruces de oro para señales de compra y cruces de muerte para señales de venta.

La estrategia produce una señal de compra y venta real cuando los cuatro indicadores mencionados anteriormente se cumplen al mismo tiempo.

Ventajas estratégicas

La mayor ventaja de esta estrategia de fusión de múltiples indicadores es la capacidad de combinar varias dimensiones del mercado para determinar el punto de compra y venta. En concreto, las principales ventajas son las siguientes:

Puede filtrar señales falsas y evitar caídas de seguimiento en altas altitudes. La probabilidad de que el indicador emita señales al mismo tiempo es pequeña, por lo que puede filtrar algunas señales falsas.

La capacidad de comprender las principales tendencias del mercado. Los diferentes indicadores pueden juzgar el mercado desde diferentes puntos de vista, lo que permite un juicio más completo de las tendencias del mercado.

El espacio para optimizar los parámetros de la estrategia es amplio. Se puede optimizar el efecto de la estrategia ajustando los parámetros de los indicadores.

Se puede ajustar la ponderación según el mercado. Se puede aumentar la ponderación del indicador de tendencia en el mercado alcista y la ponderación del indicador de reversión en el mercado bajista.

Riesgo estratégico

La estrategia tiene los siguientes tipos de riesgos:

El riesgo de que los indicadores envíen señales erróneas. La estrategia puede generar operaciones erróneas cuando varios indicadores envían señales erróneas al mismo tiempo.

Riesgo de fluctuaciones bruscas en el precio de las acciones. Cuando hay una fluctuación inusual en el mercado, varios indicadores pueden emitir señales erróneas al mismo tiempo.

El riesgo de retraso de la señal de compra. Cuando se juzga la combinación de varios indicadores, la compra de la señal de emisión tiene un cierto retraso.

El riesgo de dificultad de optimización de parámetros. La combinación de parámetros de optimización de múltiples indicadores es más compleja y la optimización inadecuada puede tener efectos adversos.

La respuesta consiste principalmente en ajustar los parámetros del indicador, establecer el stop loss y reducir la cantidad de capital individual para controlar el riesgo.

Dirección de optimización

La estrategia puede optimizarse aún más en las siguientes dimensiones:

Prueba más combinaciones de indicadores para encontrar la mejor cartera de indicadores. Puedes probar otros indicadores como KD, BOLL, etc.

Optimización de los parámetros de cada indicador para optimizar el efecto de la estrategia general. Se puede optimizar automáticamente con métodos como el aprendizaje automático.

Establecer diferentes conjuntos de parámetros para diferentes acciones e industrias.

Incorporar un mecanismo de stop loss en la estrategia. Se detiene automáticamente cuando el precio supera el nivel de soporte.

Actualizar el grupo de acciones, seleccionar las acciones que mejor se desempeñan en el segmento de la industria. Ajustar el grupo de acciones puede mejorar la rentabilidad general.

Resumir

Esta estrategia integra los cuatro indicadores clásicos MACD, RSI, CCI y StochRSI, y mediante el juicio de señales en varias dimensiones temporales, establece estrictos estándares de compra y venta para identificar eficazmente los puntos de compra y venta en el mercado. Esta estrategia puede aumentar efectivamente la probabilidad de ganancias y reducir la probabilidad de pérdidas.

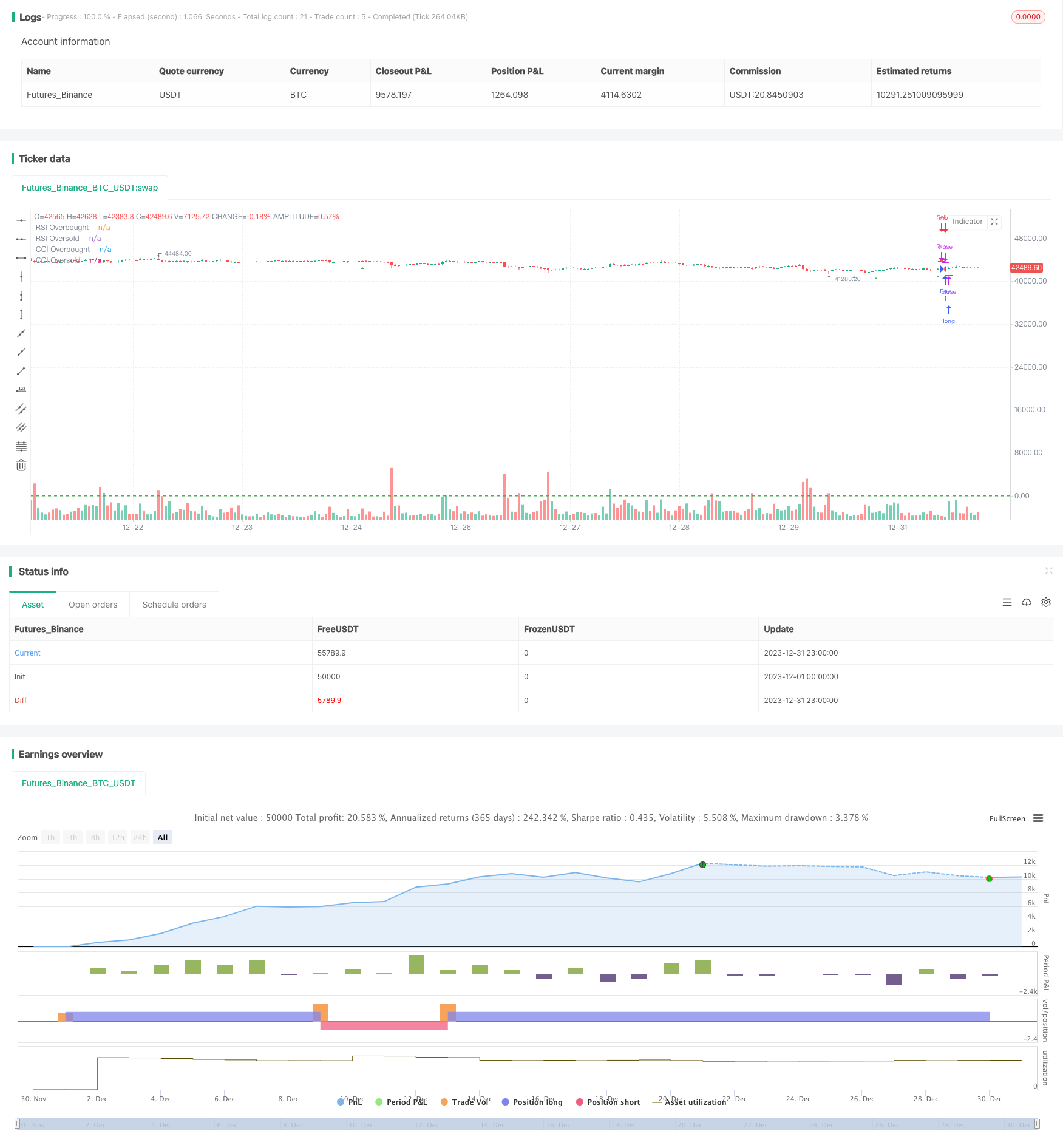

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("MACD RSI CCI StochRSI Strategy", shorttitle="MRCSS", overlay=true)

// MACD göstergesi

fastLength = input(12, title="Fast Length")

slowLength = input(26, title="Slow Length")

signalLength = input(9, title="Signal Length")

[macdLine, signalLine, _] = macd(close, fastLength, slowLength, signalLength)

// RSI göstergesi

rsiLength = input(14, title="RSI Length")

rsiLevel = input(70, title="RSI Overbought Level")

rsiValue = rsi(close, rsiLength)

// CCI göstergesi

cciLength = input(8, title="CCI Length")

cciLevel = input(100, title="CCI Overbought Level")

cciValue = cci(close, cciLength)

// Stochastic Oscillator göstergesi

stochLength = input(14, title="Stoch Length")

stochK = input(3, title="Stoch K")

stochD = input(3, title="Stoch D")

stochValue = stoch(close, high, low, stochLength)

stochDValue = sma(stochValue, stochD)

// Alış ve Satış Sinyalleri

buySignal = crossover(macdLine, signalLine) and rsiValue < rsiLevel and cciValue < cciLevel and stochValue > stochDValue

sellSignal = crossunder(macdLine, signalLine) and rsiValue > (100 - rsiLevel) and cciValue > (100 - cciLevel) and stochValue < stochDValue

// Ticaret stratejisi uygula

strategy.entry("Buy", strategy.long, when = buySignal)

strategy.close("Buy", when = sellSignal)

strategy.entry("Sell", strategy.short, when = sellSignal)

strategy.close("Sell", when = buySignal)

// Göstergeleri çiz

hline(rsiLevel, "RSI Overbought", color=color.red)

hline(100 - rsiLevel, "RSI Oversold", color=color.green)

hline(cciLevel, "CCI Overbought", color=color.red)

hline(100 - cciLevel, "CCI Oversold", color=color.green)

// Grafik üzerinde sinyal okları çiz

plotshape(series=buySignal, title="Buy Signal", color=color.green, style=shape.triangleup, location=location.belowbar, size=size.small)

plotshape(series=sellSignal, title="Sell Signal", color=color.red, style=shape.triangledown, location=location.abovebar, size=size.small)