Estrategia dinámica de media móvil de stop-loss

El autor:¿ Qué pasa?, Fecha: 2024-01-29 15:52:43Las etiquetas:

Resumen general

Esta estrategia adopta la idea de un stop de seguimiento dinámico basado en ATR y extremos de precios para calcular líneas de stop-loss largas y cortas. Combinado con la idea de salida de la candela, juzga la dirección larga / corta basada en la ruptura de la línea de stop-loss. Cuando la línea de stop-loss rompe hacia arriba, se juzga como alcista y entrada larga. Cuando la línea de stop-loss rompe hacia abajo, se juzga como bajista y entrada corta.

La estrategia tiene funciones de gestión de stop-loss y de evaluación de señales de entrada.

Estrategia lógica

La estrategia consta de las siguientes partes principales:

-

Calcular las líneas de stop-loss largas/cortas basadas en el ATR

Basándose en la duración del período de ATR definida por el usuario y el multiplicador multiplicado, se calcula el ATR en tiempo real.

longStop = Highest - ATR shortStop = Lowest + ATR -

Juzgar la dirección de la negociación por ruptura

Compare las líneas de stop-loss entre la barra anterior y la barra actual.

Long stop-loss line breakout upwards, long entry Short stop-loss line breakout downwards, short entry -

Establecer el stop loss y el take profit basados en la relación riesgo-recompensa

En función de la relación riesgo-beneficio definida por el usuario, la distancia stop loss y la distancia take profit se calculan a partir del ATR. La orden de stop loss y la orden de take profit se establecen al abrir posiciones.

Análisis de ventajas

Las ventajas de esta estrategia incluyen:

-

Pérdida de detención dinámica

La adopción de líneas de stop loss dinámicas de seguimiento ayuda a detener las pérdidas oportunamente y a controlar el riesgo a la baja.

-

Funciones duales

La línea de stop loss sirve tanto como herramienta de gestión de stop loss como como juez de condiciones de entrada, reduciendo la complejidad de la estrategia.

-

Se trata de los valores de los activos de las entidades de crédito que no son sujetos a riesgo.

Busca mayores ganancias con una relación riesgo-recompensa predefinida.

-

Fácil de entender y extender

Estructura simple, fácil de entender y optimizar para su extensión.

Análisis de riesgos

Puede haber algunos riesgos para esta estrategia:

-

Riesgos en dos sentidos

Como estrategia de negociación bidireccional, asume tanto riesgos largos como cortos.

-

Dependencia del parámetro ATR

Los parámetros ATR afectan directamente a las líneas de stop loss y a la frecuencia de negociación.

-

Adaptabilidad a las tendencias

La estrategia se adapta mejor a escenarios de rango con rupturas repentinas, no es adecuada para escenarios de tendencia fuerte.

Las optimizaciones para hacer frente a los riesgos anteriores son:

-

Incorporar indicadores de tendencia

Incorporar MA y otros indicadores de tendencia para determinar la tendencia del mercado, evitar el comercio contra tendencias.

-

Optimización de parámetros

Optimizar las combinaciones de parámetros ATR y relación riesgo-beneficio para obtener un stop loss y un take profit más razonables.

-

Filtros adicionales

Añadir filtros de condiciones de volumen de operaciones o volatilidad para garantizar la calidad de las operaciones.

Direcciones de optimización

Todavía hay espacio para optimizar aún más la estrategia:

-

Incorporar el aprendizaje automático

Adoptar modelos de aprendizaje automático para predecir la tendencia de los precios para una mayor precisión de entrada.

-

Construir cartera libre de riesgo con opciones

El valor de los activos de garantía se calculará en función de los tipos de interés de los activos de garantía.

-

Arbitraje de activos múltiples en el mercado

Realizar un arbitraje estadístico entre diferentes mercados y clases de activos para obtener un alfa estable.

-

Comercio de algoritmos

Aprovechar los motores de negociación de algoritmos para probar de forma eficiente las estrategias y el comercio.

Conclusión

Este artículo analiza a fondo una estrategia de trading cuantitativa basada en el stop loss dinámico. La estrategia simultáneamente tiene funcionalidad de gestión de stop loss y determinación de señales de trading, que controla eficazmente los riesgos. También discutimos las ventajas, riesgos potenciales y futuras optimizaciones de la estrategia. Es una estrategia de trading muy práctica que merece más investigación y aplicación.

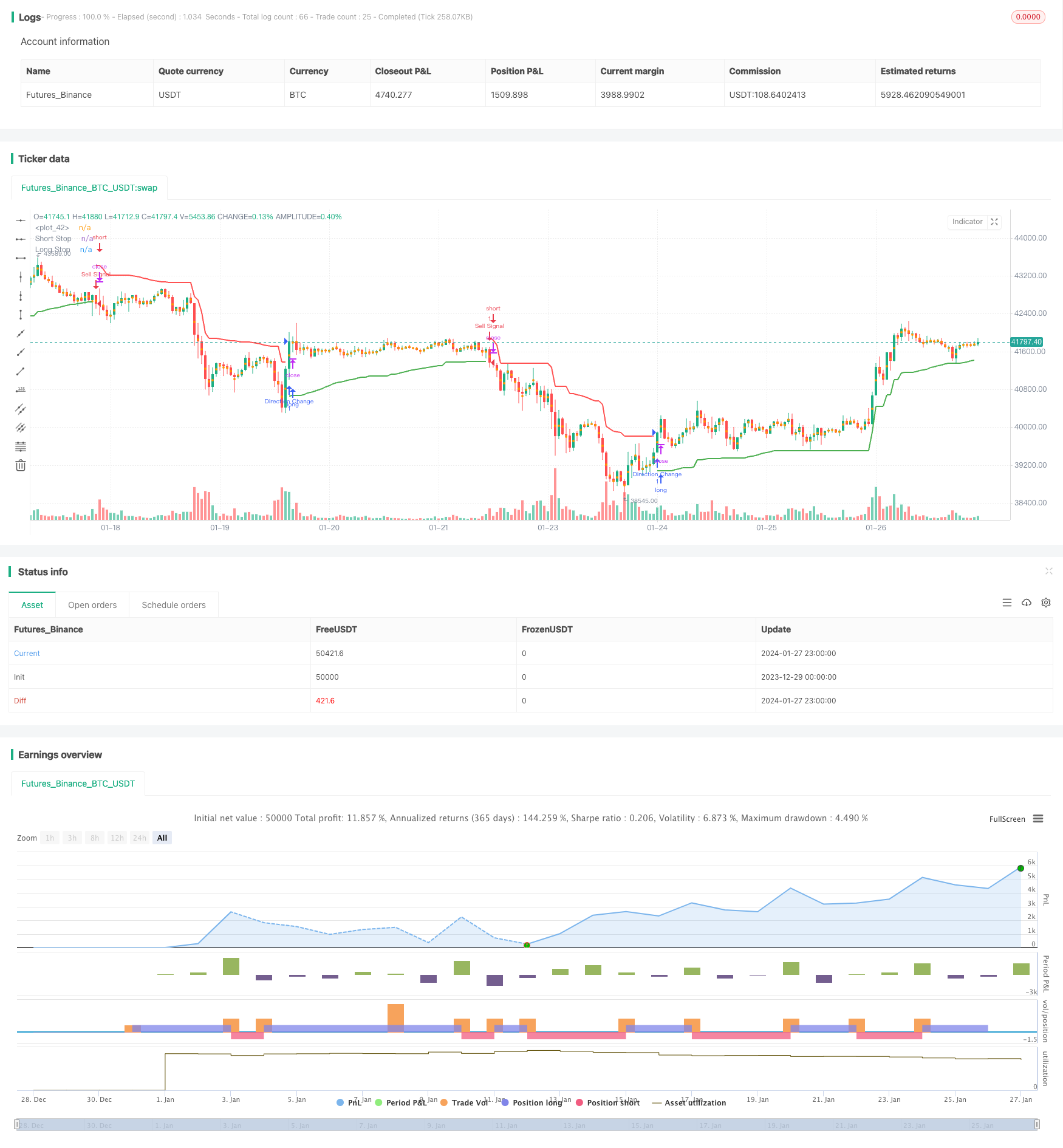

/*backtest

start: 2023-12-29 00:00:00

end: 2024-01-28 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Chandelier Exit with 1-to-1 Risk-Reward", shorttitle='CE', overlay=true)

// Chandelier Exit Logic

length = input.int(title='ATR Period', defval=22)

mult = input.float(title='ATR Multiplier', step=0.1, defval=3.0)

useClose = input.bool(title='Use Close Price for Extremums', defval=true)

atr = mult * ta.atr(length)

longStop = (useClose ? ta.highest(close, length) : ta.highest(length)) - atr

longStopPrev = nz(longStop[1], longStop)

longStop := close[1] > longStopPrev ? math.max(longStop, longStopPrev) : longStop

shortStop = (useClose ? ta.lowest(close, length) : ta.lowest(length)) + atr

shortStopPrev = nz(shortStop[1], shortStop)

shortStop := close[1] < shortStopPrev ? math.min(shortStop, shortStopPrev) : shortStop

var int dir = 1

dir := close > shortStopPrev ? 1 : close < longStopPrev ? -1 : dir

// Risk-Reward Ratio

riskRewardRatio = input.int(1, title="Risk-Reward Ratio", minval=1, maxval=10, step=1)

// Calculate Take Profit and Stop Loss Levels

takeProfitLevel = atr * riskRewardRatio

stopLossLevel = atr

// Entry Conditions

longCondition = dir == 1 and dir[1] == -1

shortCondition = dir == -1 and dir[1] == 1

// Entry Signals

if (longCondition)

strategy.entry("Long", strategy.long, stop=close - stopLossLevel, limit=close + takeProfitLevel)

if (shortCondition)

strategy.entry("Short", strategy.short, stop=close + stopLossLevel, limit=close - takeProfitLevel)

longStopPlot = plot(dir == 1 ? longStop : na, title='Long Stop', style=plot.style_linebr, linewidth=2, color=color.green)

shortStopPlot = plot(dir == 1 ? na : shortStop, title='Short Stop', style=plot.style_linebr, linewidth=2, color=color.red)

midPricePlot = plot(ohlc4, title='', style=plot.style_circles, linewidth=0, display=display.none, editable=false)

fill(midPricePlot, longStopPlot, color=color.new(color.green, 90), title='Long State Filling')

fill(midPricePlot, shortStopPlot, color=color.new(color.red, 90), title='Short State Filling')

// Alerts

if (dir != dir[1])

strategy.entry("Direction Change", strategy.long, comment="Chandelier Exit has changed direction!")

if (longCondition)

strategy.entry("Buy Signal", strategy.long, comment="Chandelier Exit Buy!")

if (shortCondition)

strategy.entry("Sell Signal", strategy.short, comment="Chandelier Exit Sell!")

- Modelo de reversión de la ruptura basado en la estrategia de negociación de tortugas

- Estrategia de tendencia de impulso

- Se trata de la suma de los valores de las acciones de la entidad en el mercado de valores de la entidad.

- Estrategia de negociación de acciones suavizada basada en el índice de rentabilidad

- Estrategia de banda de volatilidad suave

- Estrategia de negociación de inversión del índice de canal de materias primas

- Estrategia basada en el tiempo con ATR Take Profit

- Estrategia de seguimiento de tendencias de impulso

- Estrategia de cierre de la vela de EMA

- Estrategia de negociación cuantitativa cruzada de la EMA

- Reversión media con estrategia de entrada incremental

- Estrategia dinámica de seguimiento del precio medio

- Los fractales de Williams combinados con el indicador ZZ para estrategias comerciales cuantitativas

- Estrategia de negociación de tendencias de múltiples factores

- Estrategia de negociación cruzada de media móvil doble

- Tendencia basada en el volumen siguiendo la estrategia de negociación

- Estrategia de reversión de puntos de giro significativos

- Estrategia de negociación cuantitativa de FNGU basada en bandas de Bollinger y RSI

- Las bandas de Bollinger RSI OBV estrategia

- Estrategia de inversión de la señal P