Descripción general

La estrategia utiliza principalmente dos indicadores, ATR (Average True Range) y SMA (Simple Moving Average), para juzgar la corrección y la ruptura del mercado y, por lo tanto, realizar operaciones. La idea principal de la estrategia es: cuando el precio rompe la ATR, se considera que el mercado ha tenido una ruptura y se abre una posición.

Principio de estrategia

- Calcular el indicador ATR y el indicador SMA, el ATR se usa para determinar la volatilidad del mercado y el SMA se usa para determinar el nivel promedio de precios del mercado.

- Según el ATR y el SMA se calcula el ascendente y el descendente, el ascendente es el multiplicador SMA + ATR *, el descendente es el multiplicador SMA - ATR *, el multiplicador es el multiplicador personalizado por el usuario.

- Para determinar si el mercado está en orden, se considera que el mercado está en orden cuando el precio más alto está por debajo de la línea superior y el precio más bajo está por encima de la línea inferior.

- Para determinar si el mercado ha sufrido una ruptura, cuando el precio más alto se rompe la vía, se considera una ruptura hacia arriba; cuando el precio más bajo cae la vía, se considera una ruptura hacia abajo.

- La apertura de la posición se realiza de acuerdo con la situación de la ruptura, la apertura de la posición de ruptura hacia arriba, la apertura de la posición de ruptura hacia abajo y la apertura de la posición vacía.

- La posición se cierra cuando el precio toca el precio de parada (SMA - ATR * stop_loss_percentage) o el precio de parada (SMA + ATR * take_profit_percentage).

- Calcula el monto de riesgo por cada transacción basado en el porcentaje de riesgo personalizado por el usuario (risk_per_trade), y luego calcula el tamaño de la posición basado en el ATR (position_size).

Análisis de las ventajas

- La lógica de la estrategia es clara, fácil de entender e implementar.

- Utiliza el indicador ATR para evaluar la volatilidad del mercado y puede adaptarse a diferentes condiciones de mercado.

- Utiliza el índice SMA para determinar el nivel promedio de precios en el mercado y puede seguir las principales tendencias del mercado.

- Al abrir una posición, se tiene en cuenta el estado de ordenamiento del mercado, lo que evita el comercio frecuente en mercados convulsionados.

- El uso de stop loss y stop-loss permite un control efectivo del riesgo de cada transacción.

- El uso de la administración de posiciones permite ajustar automáticamente el tamaño de las posiciones en función del capital de la cuenta y la proporción de riesgo.

Análisis de riesgos

- La estrategia puede no funcionar bien en un mercado convulso, ya que las rupturas y arreglos frecuentes pueden conducir a la apertura y cierre frecuentes de posiciones, lo que aumenta los costos de transacción.

- La configuración de los parámetros de la estrategia tiene una gran influencia en el rendimiento de la estrategia, y los diferentes parámetros pueden dar lugar a resultados completamente diferentes, por lo que se requiere una configuración y optimización cuidadosas de los parámetros.

- La configuración de los paros y paradas de la estrategia puede no ser lo suficientemente flexible, y los paros y paradas de porcentajes fijos pueden no adaptarse a diferentes condiciones de mercado.

- La estrategia de gestión de posiciones puede ser demasiado simple, sin tener en cuenta factores como las tendencias del mercado y la volatilidad, lo que puede conducir en algunos casos a posiciones demasiado grandes o demasiado pequeñas.

Dirección de optimización

- Se puede considerar la adición de condiciones de filtro de tendencia, por ejemplo, abrir más posiciones solo cuando la tendencia es al alza y abrir posiciones vacías cuando la tendencia es a la baja, para evitar el comercio frecuente en mercados convulsos.

- Se puede considerar el uso de métodos más flexibles para detener y detener, como ajustar los límites de detener y detener en función de la ATR o la dinámica de la volatilidad del mercado para adaptarse a diferentes condiciones del mercado.

- Se puede considerar el uso de métodos de gestión de posiciones más complejos, como ajustar el tamaño de las posiciones en función de las tendencias del mercado y la volatilidad para controlar el riesgo y aumentar los rendimientos.

- Se puede considerar la adición de otros filtros, como volumen de operaciones, volatilidad, etc., para mejorar aún más la fiabilidad y estabilidad de la estrategia.

Resumir

La estrategia utiliza dos indicadores simples, ATR y SMA, para negociar a través de la determinación de la ruptura y el ajuste de precios, y al mismo tiempo utiliza el control de riesgos y la gestión de posiciones para controlar el riesgo y el tamaño de las posiciones de cada operación. La lógica de la estrategia es clara, fácil de entender y implementar, pero en la aplicación real puede haber algunos problemas, como el mal desempeño en mercados convulsos, la configuración de los parámetros tiene un gran impacto en el rendimiento de la estrategia, la configuración de los parámetros no es lo suficientemente flexible, la gestión de las posiciones es demasiado simple.

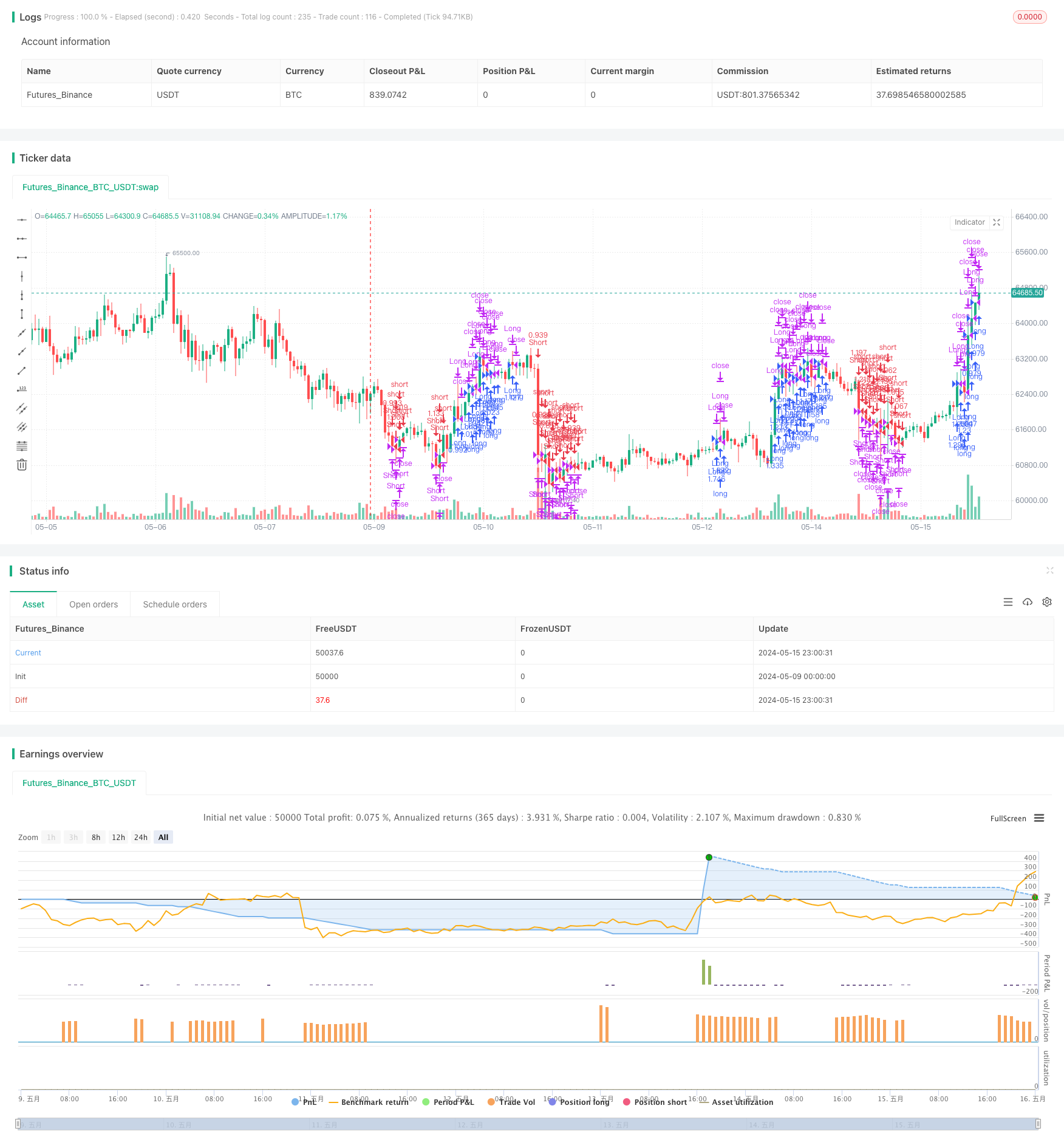

/*backtest

start: 2024-05-09 00:00:00

end: 2024-05-16 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Consolidation Breakout Strategy", overlay=true)

// Input Parameters

length = input.int(20, "Length", minval=1)

multiplier = input.float(2.0, "Multiplier", minval=0.1, maxval=10.0)

risk_percentage = input.float(1.0, "Risk Percentage", minval=0.1, maxval=10.0)

stop_loss_percentage = input.float(1.0, "Stop Loss Percentage", minval=0.1, maxval=10.0)

take_profit_percentage = input.float(2.0, "Take Profit Percentage", minval=0.1, maxval=10.0)

// ATR calculation

atr_value = ta.atr(length)

// Average price calculation

average_price = ta.sma(close, length)

// Upper and lower bounds for consolidation detection

upper_bound = average_price + multiplier * atr_value

lower_bound = average_price - multiplier * atr_value

// Consolidation detection

is_consolidating = (high < upper_bound) and (low > lower_bound)

// Breakout detection

is_breakout_up = high > upper_bound

is_breakout_down = low < lower_bound

// Entry conditions

enter_long = is_breakout_up and not is_consolidating

enter_short = is_breakout_down and not is_consolidating

// Exit conditions

exit_long = low < (average_price - atr_value * stop_loss_percentage) or high > (average_price + atr_value * take_profit_percentage)

exit_short = high > (average_price + atr_value * stop_loss_percentage) or low < (average_price - atr_value * take_profit_percentage)

// Risk calculation

risk_per_trade = strategy.equity * (risk_percentage / 100)

position_size = risk_per_trade / atr_value

// Strategy

if (enter_long)

strategy.entry("Long", strategy.long, qty=position_size)

if (enter_short)

strategy.entry("Short", strategy.short, qty=position_size)

if (exit_long)

strategy.close("Long")

if (exit_short)

strategy.close("Short")