Descripción general

Esta estrategia es una estrategia de negociación en línea corta basada en reversión de la dinámica, que utiliza principalmente una combinación de los tres principales indicadores técnicos: el RSI (indicadores de la fuerza relativa), el MACD (indicadores de la desviación de la convergencia de las medias móviles) y las bandas de Bollinger (indicadores de las bandas de Bollinger) para identificar el estado de sobreventa del mercado y las oportunidades potenciales de reversión. La idea central de la estrategia es comenzar a establecer posiciones en el aire cuando los precios de los activos alcanzan la zona de sobreventa y hay señales de debilitamiento de la dinámica.

Principio de estrategia

Condiciones de entrada:

- El RSI excede el umbral de sobreventa establecido (el 70 por defecto)

- La línea MACD está por debajo de la línea de señal, lo que indica que el impulso comienza a debilitarse

- El precio se acerca o rompe la banda de Brin en el carril, lo que indica que el precio puede haberse extendido demasiado

Gestión de riesgos:

- Establecer un stop loss basado en porcentaje, con el 3% del precio de entrada por defecto

- Establecer órdenes de parada basadas en porcentajes, con un 6% del precio de entrada por defecto

La imagen y la alerta:

- Trazar líneas y señales clave en el gráfico

- Alerta visual y alerta de texto cuando se activa la señal de entrada

La lógica central de la estrategia es buscar el momento en que el mercado podría sobrecomprar, lo que generalmente ocurre después de un rápido aumento de los precios. Mediante la combinación de varios indicadores, la estrategia busca aumentar la fiabilidad de la señal y reducir el impacto de las falsas señales.

Ventajas estratégicas

Fusión de múltiples indicadores: combinación de tres indicadores técnicos ampliamente reconocidos, el RSI, el MACD y el Brin, para mejorar la fiabilidad y la precisión de la señal.

Captura de reversión de la dinámica: se centra en capturar las posibles reversiones superiores del mercado, lo que puede ofrecer una buena relación de riesgo/beneficio en muchos entornos comerciales.

Integración de la gestión de riesgos: mecanismos de stop loss y stop-loss incorporados para ayudar a controlar los riesgos y automatizar el proceso de bloqueo de ganancias.

Sistema de visualización y alerta: permite a los operadores identificar y responder rápidamente a las oportunidades de negociación mediante el marcado gráfico y las notificaciones de alerta.

Flexibilidad: permite a los usuarios ajustar los parámetros clave, como el umbral RSI, el ciclo MACD y la configuración de gestión de riesgos, según las preferencias personales y las condiciones del mercado.

Gestión de porcentajes de capital: El uso de porcentajes fijos de equidad de la cuenta para operar ayuda a mantener un margen de riesgo consistente en diferentes tamaños de cuenta.

Riesgo estratégico

Riesgo de falsa ruptura: en un mercado de tendencia fuerte, los precios pueden continuar rompiendo los niveles de sobrecompra, lo que lleva a una entrada prematura y a posibles pérdidas.

Sensibilidad de parámetros: la actuación de la estrategia puede ser muy sensible a los valores de parámetros seleccionados, lo que requiere una cuidadosa retroalimentación y optimización.

Dependencia del entorno del mercado: en mercados de baja volatilidad o de alto riesgo, las estrategias pueden generar menos señales de negociación o un mal desempeño.

Punto de deslizamiento y riesgo de ejecución: en un mercado que se mueve rápidamente, los precios de entrada y salida reales pueden diferir significativamente de los esperados.

Exceso de operaciones: En ciertas condiciones del mercado, las estrategias pueden generar demasiadas señales de operaciones, lo que genera costos de operaciones excesivos.

Para mitigar estos riesgos, se pueden considerar las siguientes medidas:

- Pruebas exhaustivas de retroceso y de avance en diferentes condiciones de mercado

- Implementación de filtros adicionales, como los filtros de tendencia, para reducir el comercio inverso en una tendencia fuerte

- El uso de filtros de tiempo limita la frecuencia de las transacciones

- Considerar la estrategia como parte de un sistema de negociación más grande, en lugar de usarla por sí sola

Dirección de optimización de la estrategia

Ajuste de parámetros dinámicos: Implementa un mecanismo para ajustar automáticamente los parámetros RSI y MACD en función de la volatilidad del mercado u otros indicadores de estado del mercado. Esto puede ayudar a las estrategias a adaptarse mejor a diferentes entornos de mercado.

Análisis de múltiples marcos de tiempo: integra el análisis de marcos de tiempo más altos para asegurar que las señales de corto plazo coincidan con las tendencias más grandes del mercado. Esto se puede lograr mediante la adición de promedios móviles o indicadores de tendencia de más largo plazo.

Integración de análisis cuantitativo: añade análisis de volumen de transacciones, como el precio promedio ponderado por volumen de transacciones (VWAP) o el indicador de flujo de capital, para proporcionar una visión adicional de la estructura del mercado.

Optimización de aprendizaje automático: optimización dinámica de los parámetros de la estrategia o la fiabilidad de las señales de predicción con algoritmos de aprendizaje automático. Esto puede ayudar a las estrategias a adaptarse mejor a los cambios en el mercado.

Análisis de sentimiento: integración de indicadores de sentimiento del mercado, como el VIX (indice de volatilidad) o la volatilidad implícita de opciones, para mejorar la elección de la hora del mercado.

Detener y detener automáticamente: implementa mecanismos para ajustar los niveles de detener y detener los riesgos basados en la volatilidad del mercado para optimizar la gestión del riesgo.

Análisis de correlación de activos relevantes: donde sea aplicable, toma en cuenta la dinámica de precios de los activos relevantes para proporcionar señales de confirmación o rechazo adicionales.

Estas direcciones de optimización tienen como objetivo aumentar la robustez y adaptabilidad de las estrategias, al tiempo que se reducen las falsas señales y se mejora el rendimiento general. Cuando se implementa cualquier optimización, se debe realizar un seguimiento y una verificación exhaustiva para asegurar que las mejoras realmente traen los beneficios esperados.

Resumir

La estrategia de reversión de la dinámica RSI-MACD-BB de los tres indicadores súper es un sistema de negociación de líneas cortas cuidadosamente diseñado para capturar la reversión potencial de la cima del mercado. Combinando los tres indicadores técnicos más populares, el RSI, el MACD y el cinturón de Brin, la estrategia trata de identificar oportunidades de negociación de alta probabilidad cuando el mercado alcanza un estado de sobrecompra y comienza a mostrar signos de disminución de la dinámica.

La principal ventaja de la estrategia reside en su método de múltiples indicadores, lo que ayuda a filtrar posibles señales falsas y mejorar la precisión de las operaciones. Las funciones de gestión de riesgos incorporadas, como el porcentaje de stop loss y las órdenes de stop, proporcionan a los operadores un marco de negociación completo. Además, la visualización y el sistema de alertas de la estrategia lo hacen fácil de usar y monitorear.

Sin embargo, al igual que todas las estrategias de negociación, también enfrenta algunos riesgos potenciales, como falsas rupturas en tendencias fuertes y sensibilidad a la selección de parámetros. Para hacer frente a estos desafíos, proponemos varias direcciones de optimización, que incluyen ajuste de parámetros dinámicos, análisis de marcos temporales múltiples y la integración de tecnologías de aprendizaje automático.

En general, esta estrategia proporciona a los operadores una base sólida para la personalización y mejora de la estrategia en función de las preferencias personales de riesgo y las percepciones del mercado. Con la retroalimentación continua, la optimización y la gestión prudente del riesgo, esta estrategia tiene el potencial de ser una herramienta de negociación eficaz, especialmente en un entorno de mercado altamente volátil.

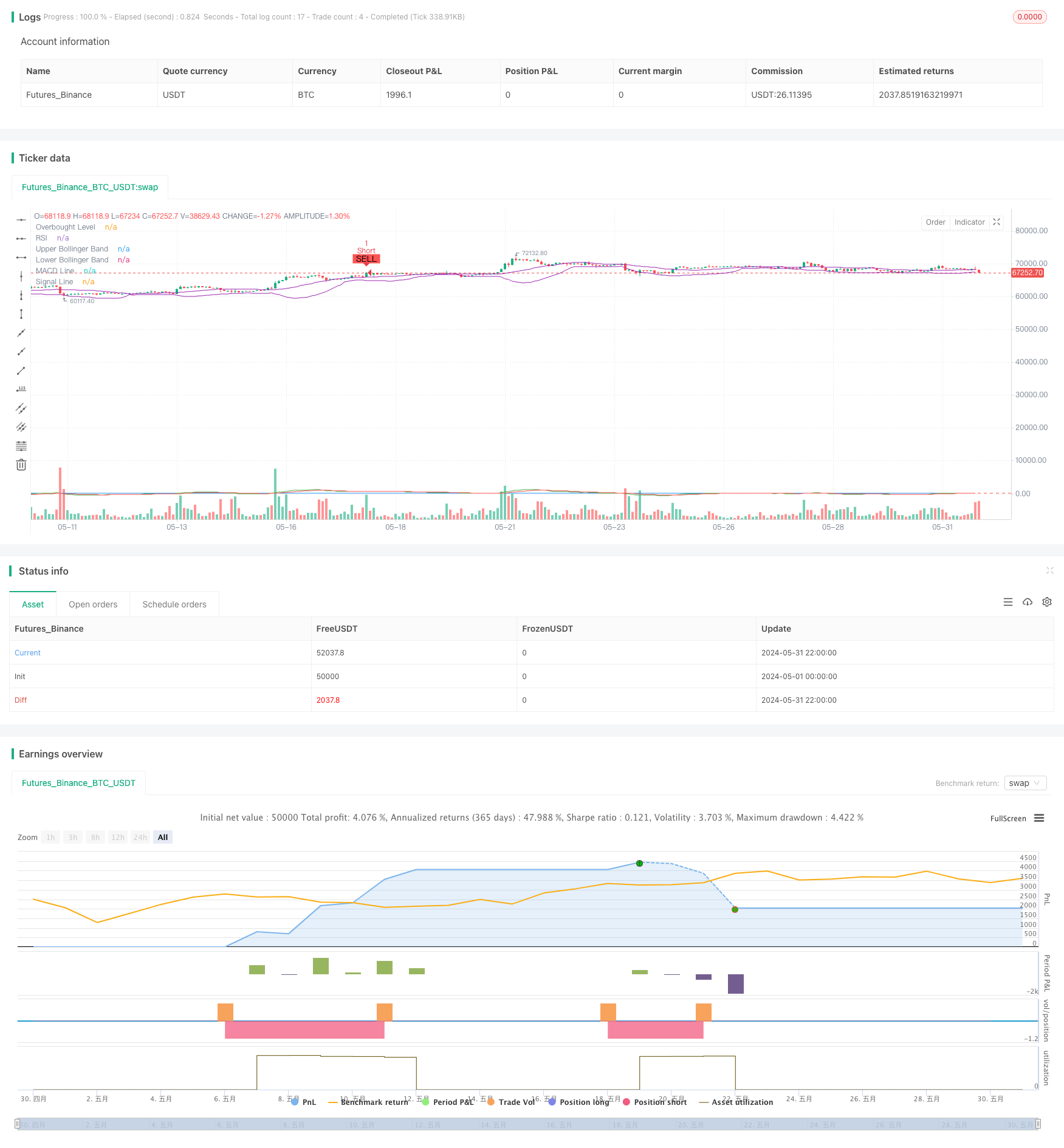

/*backtest

start: 2024-05-01 00:00:00

end: 2024-05-31 23:59:59

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © lassgamer401

//@version=4

strategy("Short DOTUSDT con Alertas", overlay=true)

// Parámetros de la Estrategia

rsiOverbought = input(70, title="RSI Overbought Level")

macdShort = input(12, title="MACD Short Period")

macdLong = input(26, title="MACD Long Period")

macdSignal = input(9, title="MACD Signal Period")

stopLossPercent = input(3, title="Stop Loss Percent", type=input.float)/100

takeProfitPercent = input(6, title="Take Profit Percent", type=input.float)/100

// Cálculo de Indicadores

rsi = rsi(close, 14)

[macdLine, signalLine, _] = macd(close, macdShort, macdLong, macdSignal)

[upperBand, b, lowerBand] = bb(close, 20, 2)

// Señal de Entrada Short

isOverbought = rsi > rsiOverbought

isMacdBearish = macdLine < signalLine

isNearUpperBand = close > upperBand

shortCondition = isOverbought and isMacdBearish and isNearUpperBand

// Ejecución de la Estrategia

if (shortCondition)

strategy.entry("Short", strategy.short)

label.new(bar_index, na, "SELL", style=label.style_label_down, color=color.red, textcolor=color.white, size=size.small)

alert("Señal de Venta: Iniciar una posición corta en DOTUSDT", alert.freq_once_per_bar)

// Gestión del Riesgo

stopLossLevel = strategy.position_avg_price * (1 + stopLossPercent)

takeProfitLevel = strategy.position_avg_price * (1 - takeProfitPercent)

strategy.exit("Take Profit/Stop Loss", "Short", stop=stopLossLevel, limit=takeProfitLevel)

// Visualización de Indicadores

plot(rsi, title="RSI", color=color.blue)

hline(rsiOverbought, "Overbought Level", color=color.red)

plot(macdLine, title="MACD Line", color=color.green)

plot(signalLine, title="Signal Line", color=color.red)

plot(upperBand, title="Upper Bollinger Band", color=color.purple)

plot(lowerBand, title="Lower Bollinger Band", color=color.purple)

// Mensajes de Alerta Visuales

plotshape(series=shortCondition, title="Short Signal", location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL")