Descripción general

Esta estrategia es una estrategia de comercio dinámico basada en los altos y bajos de tres períodos. Utiliza los datos de precios de las tres últimas semanas para identificar oportunidades potenciales de compra y venta. La estrategia se centra en la relación entre los máximos y los precios de cierre más recientes y los precios de cierre de tres semanas antes, para generar señales de comercio mediante la comparación de estos niveles de precios.

Principio de estrategia

La estrategia se basa en los siguientes elementos clave:

Indicadores para el cálculo:

- Últimos máximos: Utiliza la función ta.highest (en inglés) para calcular los máximos de los últimos 30 días de negociación (en inglés, aproximadamente 4 semanas).

- Precio de cierre más reciente:[1] Obtener el precio de cierre del día anterior.

- Precio de cierre hace tres semanas: uso de close[30] Obtenga los precios de cierre de 30 días de negociación anteriores.

Condiciones de compra:

- Condición 1: El último máximo es mayor o igual al precio de cierre de tres semanas atrás.

- Condición 2: El precio de cierre más reciente es mayor que el precio de cierre de hace tres semanas.

Condiciones de venta:

- La señal de venta se activa cuando el precio de cierre más reciente es mayor que el precio de cierre de hace tres semanas.

Ejecución de la transacción:

- Cuando se compra el disparo de la señal, se ejecuta la entrada múltiple.

- Cuando se activa la señal de venta, la posición de liquidación finaliza la posición de venta en curso.

La imagen fue tomada de YouTube.

- Utiliza la función plotshape (()) para marcar las señales de compra y venta en el gráfico.

Este diseño pretende capturar el impulso al alza cuando los precios superan los niveles de hace tres semanas, mientras que la liquidación en el momento oportuno para proteger los beneficios cuando los precios retroceden.

Ventajas estratégicas

Captura de tendencias a medio plazo: la estrategia permite identificar la formación y la continuación de tendencias a medio plazo mediante la comparación de los precios actuales con los niveles de precios de hace tres semanas.

Filtración de ruido: El uso de un marco de tiempo de tres períodos ayuda a filtrar las fluctuaciones del mercado a corto plazo y a mejorar la fiabilidad de la señal.

Adaptación dinámica: La estrategia se actualiza constantemente con base en los últimos datos de precios, lo que permite adaptarse dinámicamente a los cambios en el mercado.

Gestión de riesgos: la estrategia permite el control efectivo de los riesgos en el momento oportuno en que el mercado cambia, al establecer condiciones de venta claras.

Sencillo y fácil de entender: estrategia lógica intuitiva, fácil de entender y aplicar, adecuada para principiantes y operadores experimentados.

Soporte de visualización: Marca claramente las señales de compra y venta en los gráficos para facilitar el juicio intuitivo y el análisis de retroalimentación de los comerciantes.

Riesgo estratégico

Riesgo de brechas falsas: En los mercados de bolsa, las brechas falsas pueden ocurrir con frecuencia, lo que lleva a demasiadas transacciones y pérdidas innecesarias de comisiones.

Retraso: El uso de datos históricos de tres períodos puede causar un retraso en la señal y perder el mejor momento de entrada en un mercado que cambia rápidamente.

Limitaciones de un solo marco de tiempo: los datos que se basan solo en tres períodos pueden ignorar información importante del mercado en otros marcos de tiempo.

Falta de mecanismos de deterioro: Las estrategias actuales no tienen un mecanismo de deterioro definido, lo que puede generar grandes pérdidas en momentos de gran volatilidad en el mercado.

Exceso de dependencia del precio de cierre: la estrategia se basa principalmente en el precio de cierre y puede ignorar los cambios importantes en el precio del cierre.

Falta de confirmación de tráfico: no se tiene en cuenta el factor de tráfico, lo que puede conducir a falsas señales en períodos de bajo tráfico.

Dirección de optimización de la estrategia

Análisis de múltiples marcos de tiempo: integra datos de varios marcos de tiempo, como el sol, la órbita y la luna, para proporcionar una visión más completa del mercado.

Introducción de indicadores de tráfico: Combinado con el análisis de tráfico, se puede mejorar la fiabilidad de la señal, especialmente en la confirmación de la ruptura.

Mecanismos dinámicos de detención de pérdidas: implementación de estrategias de detención de pérdidas adaptadas, como detención de seguimiento o detención basada en ATR, para administrar mejor el riesgo.

Filtrador de señales: Añade indicadores técnicos adicionales o indicadores de sentimiento del mercado, como el RSI o el MACD, para reducir las señales falsas.

Optimización de entrada: Considere el uso de una lista de precios limitada o de observación, en lugar de una lista de precios de mercado directa, para obtener un mejor precio de transacción.

Gestión de posiciones: Implementa una estrategia de gestión de posiciones dinámica, ajustando el tamaño de las posiciones de cada operación en función de la volatilidad del mercado y el riesgo de la cuenta.

Identificación del estado del mercado: la lógica de identificación del estado del mercado (trend, balanceo, alta volatilidad) se agrega, utilizando diferentes parámetros de negociación en diferentes entornos de mercado.

Retroalimentación y optimización: realizar una gran cantidad de retroalimentación de datos históricos y optimizar los parámetros de la estrategia, como el ciclo de tiempo, el umbral condicional, etc.

Resumir

La estrategia de comercio de alta y baja dinámica de tres períodos es una estrategia de seguimiento de tendencias a medio plazo simple y eficaz. La estrategia puede capturar brechas de precios y cambios de dinámica al comparar los máximos más recientes, los precios de cierre más recientes con los precios de cierre de hace tres semanas. Su ventaja es que puede filtrar el ruido a corto plazo, capturar tendencias a medio plazo y la lógica es fácil de entender.

La dirección de la optimización en el futuro debería centrarse en el análisis de marcos de tiempo múltiples, la confirmación de volúmenes de transacción, la gestión de riesgos dinámicos y la identificación de la situación del mercado. Con estas mejoras, la estrategia se espera que funcione de manera más sólida en diferentes entornos de mercado y brinde un apoyo de decisión más confiable a los comerciantes.

En general, esta estrategia ofrece un buen punto de partida para el comercio cuantitativo, y tiene el potencial de ser una herramienta de negociación poderosa mediante la optimización y la mejora continuas. Sin embargo, los inversores deben ser cautelosos en su aplicación práctica, conocer plenamente los riesgos del mercado y usar la estrategia en combinación con su capacidad de asumir riesgos y sus objetivos de inversión.

Overview

This strategy is a momentum trading approach based on three-week high and low points. It utilizes price data from the recent three weeks to identify potential buying and selling opportunities. The strategy primarily focuses on the relationship between the latest high, the latest closing price, and the closing price from three weeks ago, generating trading signals by comparing these price levels. This method aims to capture medium-term price trends while avoiding the impact of short-term market noise.

Strategy Principle

The core principles of this strategy include the following key elements:

Indicator Calculations:

- Latest High: Uses the ta.highest() function to calculate the highest price over the last 30 trading days (approximately 4 weeks).

- Latest Close: Uses close[1] to get the closing price of the previous day.

- Three Weeks Ago Close: Uses close[30] to get the closing price from 30 trading days ago.

Buy Conditions:

- Condition 1: The latest high is greater than or equal to the closing price from three weeks ago.

- Condition 2: The latest closing price is greater than the closing price from three weeks ago.

Sell Condition:

- Triggers a sell signal when the latest closing price is greater than the closing price from three weeks ago.

Trade Execution:

- Enters a long position when the buy signal is triggered.

- Closes the current long position when the sell signal is triggered.

Visualization:

- Uses the plotshape() function to mark buy and sell signals on the chart.

This design aims to capture upward momentum when the price breaks above the level from three weeks ago, while promptly closing positions to protect profits when the price falls back.

Strategy Advantages

Medium-Term Trend Capture: By comparing current prices with levels from three weeks ago, the strategy effectively identifies the formation and continuation of medium-term trends.

Noise Filtering: Using a three-week time frame helps filter out short-term market fluctuations, improving the reliability of signals.

Dynamic Adaptation: The strategy continuously updates its decision criteria based on the latest price data, allowing it to dynamically adapt to market changes.

Risk Management: Through clear sell conditions, the strategy can close positions promptly when the market turns, effectively controlling risk.

Simple and Understandable: The strategy logic is intuitive, easy to understand and implement, suitable for both novice and experienced traders.

Visual Support: Buy and sell signals are clearly marked on the chart, facilitating intuitive judgment and backtesting analysis for traders.

Strategy Risks

False Breakout Risk: In sideways markets, frequent false breakouts may occur, leading to excessive trading and unnecessary transaction fee losses.

Lagging Nature: Using historical data from three weeks may result in lagging signals, potentially missing optimal entry points in rapidly changing markets.

Single Time Frame Limitation: Relying solely on three-week data may overlook important market information from other time frames.

Lack of Stop-Loss Mechanism: The current strategy lacks a clear stop-loss mechanism, potentially facing significant losses during severe market fluctuations.

Over-reliance on Closing Prices: The strategy mainly bases its judgments on closing prices, potentially ignoring important intraday price movements.

Lack of Volume Confirmation: Not considering volume factors may lead to false signals during periods of low trading volume.

Strategy Optimization Directions

Multi-Time Frame Analysis: Integrate data from multiple time frames, such as daily, weekly, and monthly, to provide a more comprehensive market perspective.

Incorporate Volume Indicators: Combining volume analysis can improve signal reliability, especially in breakout confirmation.

Dynamic Stop-Loss Mechanism: Implement adaptive stop-loss strategies, such as trailing stops or ATR-based stops, for better risk management.

Signal Filters: Add additional technical or market sentiment indicators, like RSI or MACD, to reduce false signals.

Entry Optimization: Consider using limit orders or observation zones instead of direct market orders for entry to obtain better execution prices.

Position Management: Implement dynamic position sizing strategies, adjusting the size of each trade based on market volatility and account risk.

Market State Recognition: Add logic to identify market states (trending, ranging, high volatility) and adopt different trading parameters for different market environments.

Backtesting and Optimization: Conduct extensive historical data backtesting to optimize strategy parameters such as time periods and condition thresholds.

Summary

The Three-Week High-Low Momentum Trading Strategy is a simple yet effective method for medium-term trend following. By comparing the latest high, latest close, and the closing price from three weeks ago, the strategy can capture price breakouts and momentum changes. Its strengths lie in filtering short-term noise, capturing medium-term trends, and its simple, easy-to-understand logic. However, the strategy also faces challenges such as false breakouts, signal lag, and insufficient risk management.

Future optimization directions should focus on multi-time frame analysis, volume confirmation, dynamic risk management, and market state recognition. Through these improvements, the strategy has the potential to perform more robustly in different market environments, providing traders with more reliable decision support.

Overall, this strategy provides a good starting point for quantitative trading. With continuous optimization and refinement, it has the potential to become a powerful trading tool. However, investors should be cautious when applying it in practice, fully recognizing market risks and using the strategy in conjunction with their own risk tolerance and investment objectives.

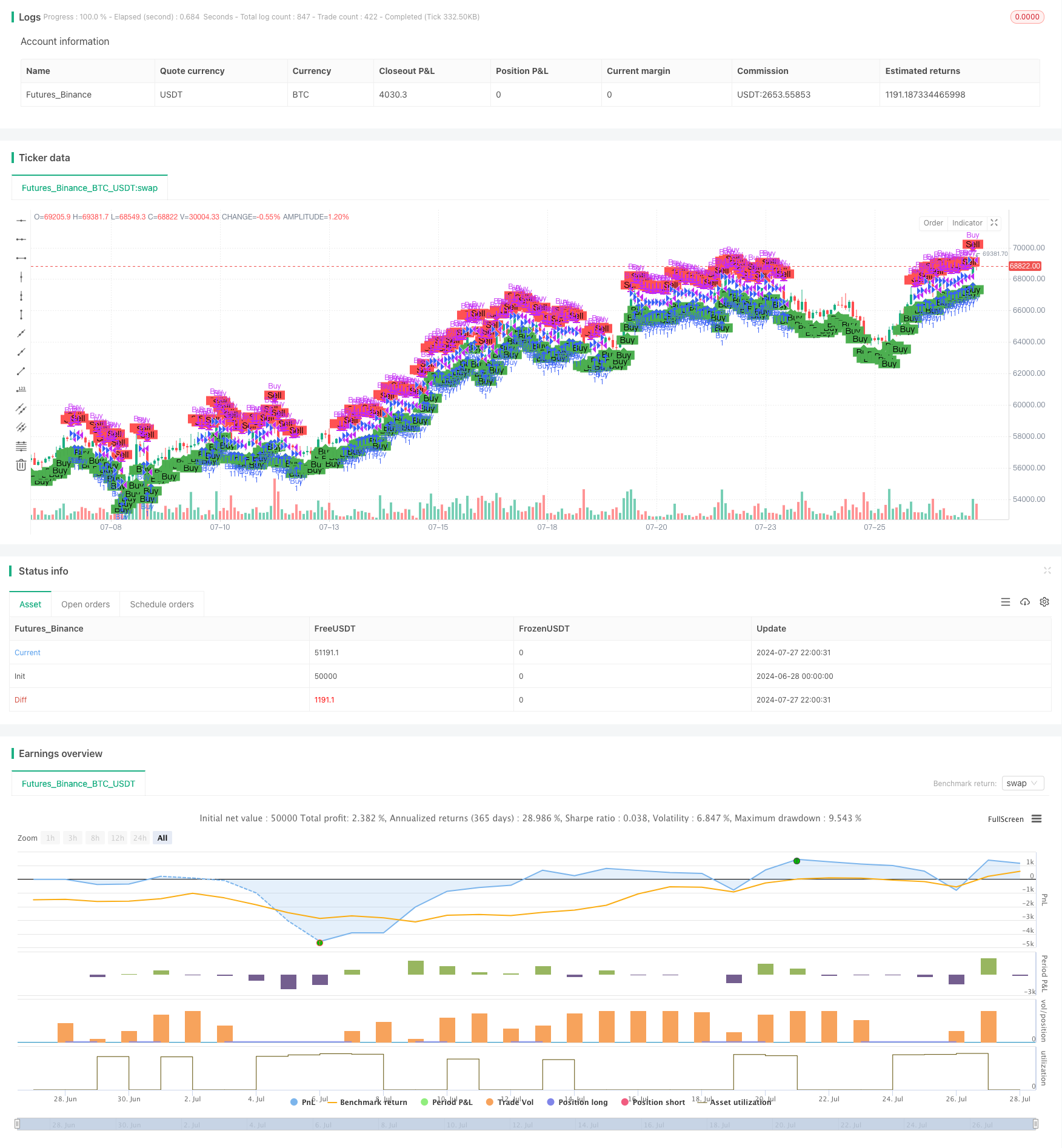

/*backtest

start: 2024-06-28 00:00:00

end: 2024-07-28 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Buy and Sell Strategy", overlay=true)

// Calculate the latest high, close, and volume

latestHigh = ta.highest(high, 30) // 4 weeks = 30 trading days

latestClose = close[1]

// Calculate the high, close,

threeWeeksAgoClose = close[30] // 4 weeks = 30 trading days + 1 current day

// Condition 1: Buy if latest high >= 4 weeks ago close

condition1 = latestHigh >= threeWeeksAgoClose

// Condition 2: Buy if latest close > 4 weeks ago close

condition2 = latestClose > threeWeeksAgoClose

// Generate buy and sell signals

buySignal = condition1

sellSignal = condition2

// Entry and exit logic using if statements

if buySignal

strategy.entry("Buy", strategy.long)

if sellSignal

strategy.close("Buy")

// Plotting buy and sell signals on the chart

plotshape(buySignal, color=color.green, style=shape.labelup, location=location.belowbar, text="Buy")

plotshape(sellSignal, color=color.red, style=shape.labeldown, location=location.abovebar, text="Sell")