Descripción general

La estrategia de oscilación aleatoria múltiple y el sistema de análisis de dinámicas es una estrategia de negociación cuantitativa basada en múltiples indicadores aleatorios y análisis de dinámicas. La estrategia utiliza una línea de indicadores de oscilación aleatoria de 8 parámetros diferentes para juzgar la tendencia y la dinámica del mercado mediante el análisis de la posición y el movimiento relativos entre estas líneas de indicadores.

Principio de estrategia

El principio central de esta estrategia es el uso de múltiples indicadores de oscilación aleatorios para analizar la dinámica y la tendencia del mercado. La implementación concreta es la siguiente:

- Calcule 8 líneas de indicadores de vibración aleatorias (de k1 a k8), cada una con una configuración de parámetros diferente.

- Todas las líneas de indicadores se calculan en base a HLC3 (promedio de los precios máximos, mínimos y finales).

- Cada línea de indicador pasa por el doble suavizado de SMA (media móvil simple) y EMA (media móvil indexada).

- La estrategia para juzgar las tendencias del mercado mediante la comparación de las relaciones de posición de las líneas de indicadores adyacentes:

- Cuando k1 >= k2 >= k3 >= k4 >= k5 >= k6 >= k7 >= k8 >= k8[1] cuando se activa la señal de múltiples cabezas.

- Cuando k1 < k2 < k3 < k4 < k5 < k6 < k7 < k8 < k8[1] cuando se activa la señal de caída.

- La estrategia también establece líneas horizontales de sobrecompra ((80) y sobreventa ((20), así como líneas horizontales intermedias ((50), para ayudar a determinar el estado del mercado.

Ventajas estratégicas

Fusión de múltiples indicadores: mediante el uso de 8 indicadores de oscilación aleatoria con diferentes parámetros, la estrategia puede capturar de manera completa los cambios dinámicos en los mercados en varios marcos de tiempo, reduciendo las falsas señales que puede generar un solo indicador.

Captura de la dinámica: diseñar estrategias para capturar de manera efectiva las tendencias fuertes del mercado, especialmente en las etapas iniciales de las tendencias, lo que ayuda a entrar en juego antes de tiempo.

Apoyo a la toma de decisiones visual: la estrategia muestra las diferentes líneas de indicadores en diferentes colores, lo que refleja intuitivamente el estado del mercado, lo que ayuda a los comerciantes a juzgar rápidamente el movimiento del mercado.

Flexibilidad: los parámetros de la estrategia son ajustables y el usuario puede optimizarlos en función de diferentes entornos de mercado y variedades de transacciones.

Gestión de riesgos: La estrategia proporciona un medio adicional de control de riesgos mediante la configuración de líneas horizontales de sobrecompra y sobreventa.

Riesgo estratégico

Riesgo de exceso de operaciones: en un mercado convulso, las estrategias pueden generar señales de operaciones frecuentes, lo que lleva a exceso de operaciones y aumenta los costos de las operaciones.

Retraso: debido al uso de múltiples medias móviles, la estrategia puede reaccionar más lentamente en situaciones de inversión rápida.

Riesgo de falsa ruptura: en la fase de liquidación horizontal, la estrategia puede confundir una pequeña oscilación con el comienzo de una tendencia, lo que provoca una operación errónea.

Sensibilidad de parámetros: la eficacia de la estrategia depende en gran medida de la configuración de los parámetros, que pueden necesitar ajustes frecuentes en diferentes entornos de mercado.

La falta de un mecanismo de stop loss: el código no establece claramente las condiciones de stop loss, lo que puede causar grandes pérdidas en caso de error de juicio.

Dirección de optimización de la estrategia

Introducción de parámetros de adaptación: Se puede considerar el uso de parámetros de adaptación que ajustan dinámicamente los indicadores de oscilación aleatoria para adaptarse a diferentes entornos de mercado.

Aumentar las condiciones de filtrado: en combinación con otros indicadores técnicos (como ATR, RSI, etc.) como condiciones de filtrado auxiliares, para reducir las falsas señales.

Mejora de la gestión de riesgos: incorporación de mecanismos de stop loss y de suspensión, como el stop loss dinámico basado en ATR, para proteger los beneficios obtenidos y limitar las pérdidas potenciales.

Optimización de la hora de entrada: se puede considerar la entrada cuando se cruzan las líneas indicadoras, en lugar de esperar a que todas las líneas indicadoras se alineen completamente, para mejorar la puntualidad de la entrada.

Introducción de análisis de volumen de transacciones: combinación de indicadores de volumen de transacciones para verificar la efectividad de las tendencias y mejorar la fiabilidad de las señales de transacción.

Aumentar el filtro de tiempo: agregar restricciones a las ventanas de tiempo de negociación para evitar períodos de gran volatilidad o poca liquidez.

Realizar administración de posiciones parcial: ajustar el tamaño de la posición según la intensidad de la señal y aumentar la posición cuando aparezca una señal más fuerte.

Resumir

El sistema de análisis de la dinámica y la estrategia de múltiples movimientos aleatorios es un método de negociación cuantitativa innovador que capta la dinámica y la tendencia del mercado mediante la combinación de múltiples indicadores de movimientos aleatorios. La estrategia se desempeña bien en mercados con una clara tendencia, es capaz de detectar y seguir las grandes tendencias desde el principio. Sin embargo, la estrategia también tiene algunos riesgos potenciales, como el exceso de comercio y la sensibilidad a los parámetros.

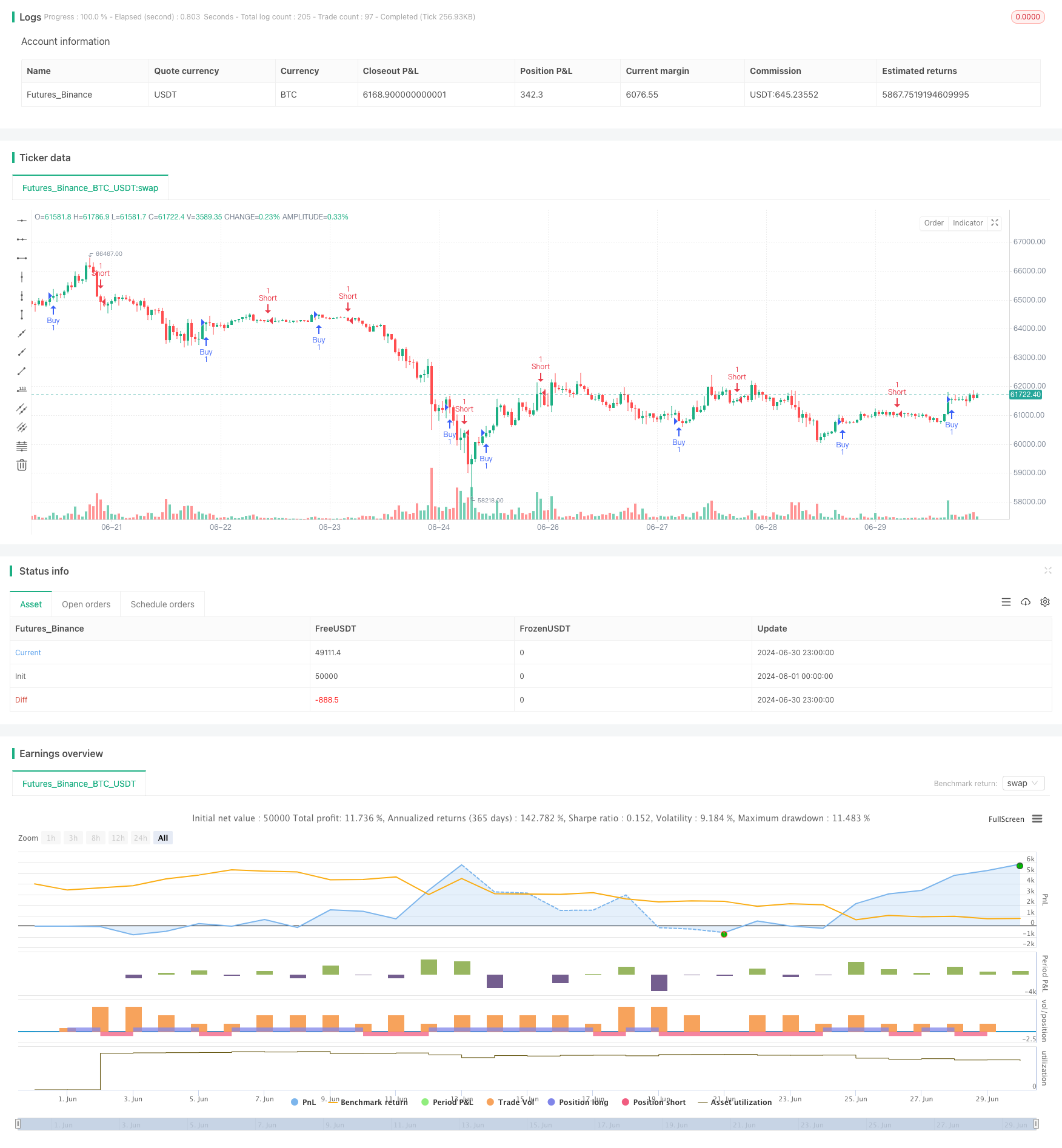

/*backtest

start: 2024-06-01 00:00:00

end: 2024-06-30 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Stochaholic Strategy", shorttitle="Stochaholic Strat", overlay=true)

// Indicator parameters

length = input.int(14, "Length")

// Source

src = hlc3

// Calculations for the Stochaholic indicator

k1 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 3), 3)

k2 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 4), 3)

k3 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 5), 3)

k4 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 6), 3)

k5 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 7), 3)

k6 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 8), 3)

k7 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 9), 3)

k8 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 10), 3)

// Plotting the Stochaholic lines

// plot(k1, linewidth=2, color=k1 >= k2 ? color.lime : color.red)

// plot(k2, linewidth=2, color=k2 >= k3 ? color.lime : color.red)

// plot(k3, linewidth=2, color=k3 >= k4 ? color.lime : color.red)

// plot(k4, linewidth=2, color=k4 >= k5 ? color.lime : color.red)

// plot(k5, linewidth=2, color=k5 >= k6 ? color.lime : color.red)

// plot(k6, linewidth=2, color=k6 >= k7 ? color.lime : color.red)

// plot(k7, linewidth=2, color=k7 >= k8 ? color.lime : color.red)

// plot(k8, linewidth=2, color=k8 >= k8[1] ? color.lime : color.red)

// Overbought and Oversold Levels

// hline(80, color=color.red, title="OB Level")

// hline(50, linewidth=1, title="Mid Level")

// hline(20, color=color.green, title="OS Level")

// Strategy logic

longCondition = (k1 >= k2 and k2 >= k3 and k3 >= k4 and k4 >= k5 and k5 >= k6 and k6 >= k7 and k7 >= k8 and k8 >= k8[1])

shortCondition = (k1 < k2 and k2 < k3 and k3 < k4 and k4 < k5 and k5 < k6 and k6 < k7 and k7 < k8 and k8 < k8[1])

if (longCondition)

strategy.entry("Buy", strategy.long)

if (shortCondition)

strategy.entry("Short", strategy.short)