Verrouillage de l'espace d'arbitrage - Arbitrage en boîte dans les stratégies de trading d'options

0

0

2646

2646

Verrouillage de l’espace d’arbitrage - Arbitrage en boîte dans les stratégies de trading d’options

L’arbitrage de type boîte est une stratégie d’arbitrage sans risque composée de quatre positions d’options de base. Comme il n’y a pas de risque, l’espace de profit est très petit et l’espace de profit peut parfois être érodé par des frais de traitement. Cette stratégie est également basée sur la relation de parité de prix d’achat et de vente (en abrégé PCP, note de fin de texte), qui peut bloquer un certain espace de profit si le PCP est gravement violé.

Bien sûr, dans le marché réel, le décalage de la relation PCP est généralement faible et le temps de présence sur le marché n’est pas trop long. Il n’est pas facile de saisir des opportunités d’arbitrage, ou même de saisir des opportunités coûtera beaucoup de frais de traitement. De ce point de vue, ces opportunités d’arbitrage sont plus appropriées pour les joueurs avancés, avec des frais de traitement avantageux, la plupart sont des négociants d’options.

- #### Scenario de l’utilisation de la stratégie de l’oignon

La plupart du temps, le marché se détourne du PCP, mais pas très sérieusement, il n’y a pas beaucoup d’espace de profit et les frais de traitement sont épuisés. Même s’il y a suffisamment d’espace de profit, il sera rapidement chassé par le marché. Pour trouver des opportunités et exécuter rapidement cette opération d’arbitrage, il faut utiliser un logiciel professionnel.

- #### La stratégie des briques de construction

Une position en arbitrage en boîte est composée de quatre positions d’options avec un prix d’exécution élevé, un prix d’exécution bas et deux prix d’exécution bas.

Voir les exemples directement:

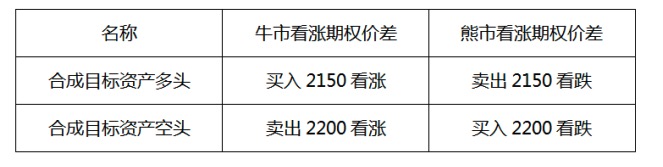

Supposons que le tableau ci-dessous représente le prix de clôture de la Bourse de Shenzhen 300 pour aujourd’hui, et que nous procédions comme suit: acheter et vendre à 2150 points de hausse, vendre à 2200 points de baisse, vendre à 2150 points de baisse, acheter à 2200 points de hausse, le nombre est égal à un. Ainsi, la construction d’une stratégie d’arbitrage en boîte est terminée.

Décrivez la liste des transactions mentionnées ci-dessus.

Dans le tableau, cette opération est une combinaison d’une stratégie de différence de prix d’option bull/bull et de différence de prix d’option bear/bear, si elle est vue verticalement. Si elle est vue horizontalement, cette opération est une combinaison de multiples actifs cibles synthétiques et d’actifs vides cibles synthétiques.

- #### Calcul des bénéfices de la stratégie de l’oignon

Il est possible de détenir ce portefeuille jusqu’à l’expiration et de réaliser un profit. Le prix de détention de plusieurs titres de prix d’actifs cibles synthétiques est équivalent à 2150 + 74.9-53.1 = 2171.8 yuans.

Le prix de détention de la position vide du prix de l’actif cible de synthèse est égal à 2200 - 77.0-52.6) = 2174.7 (USD) [2].

Si la détention à échéance équivaut à acheter un indice Shenzhen 300 à 2171.8 et à le vendre à 2174.7. Le nombre de contrats de Shenzhen 300 est de 100, et le résultat total de cette stratégie est 100X (((2174.7-2171.8) = 290 (((USD)). Bien sûr, cela est sans calculer les frais de traitement.

Note: Parité de tirage (Pull-Call parity) est la relation fondamentale qui doit exister entre le prix de vente et le prix d’achat d’un instrument financier dont le prix d’exercice et la date d’expiration sont les mêmes. Si les deux ne sont pas les mêmes, il y a de la place pour le arbitrage.

Source: La maison de théâtre de Shanghai