3.5 Langue de programmation visuelle mise en œuvre des stratégies de trading

Auteur:La bonté, Créé: 2019-04-25 12:21:22, Mis à jour: 2019-04-27 11:53:56Résumé

Dans la section précédente, nous avons appris l'introduction et les caractéristiques de l'outil de programmation visuelle, l'exemple " hello world ", et la stratégie d'écriture sur la plateforme de trading FMZ Quant pour expliquer le principe de mise en œuvre de la stratégie de trading.

Module de stratégie

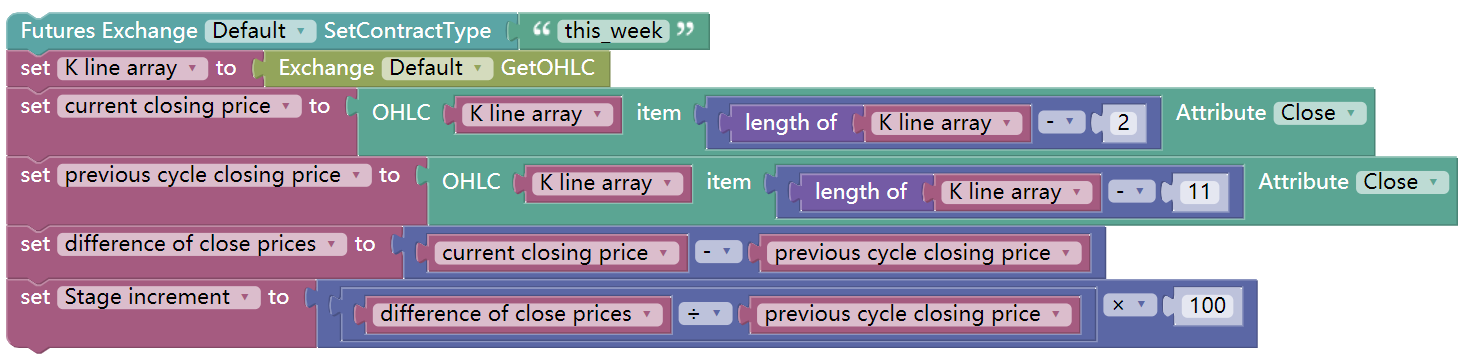

Accroissement de l'étape

1, le pourcentage de rasage d'étape de la ligne K est calculé en calculant le prix de clôture de la ligne K actuelle avec la différence du prix de clôture précédent de N périodes.

Dans le code ci-dessus, la façon dont un ordinateur pour exécuter la stratégie nécessite un cycle complet, par exemple pour calculer le dernier 10 k incrément de ligne étape, vous devez être divisé en les étapes suivantes:

1, l'ordinateur doit savoir clairement quel type de période de la ligne k vous voulez négocier.

2, Après avoir défini le code du contrat, vous pouvez obtenir les données de la ligne K du contrat.

3, avec les données de la ligne K, vous pouvez obtenir des données détaillées de n'importe quelle ligne K spécifique.

4, Afin d'obtenir les données statistiques de l'accroissement de l'étape, il doit d'abord obtenir deux prix de clôture de ligne K, par exemple: les données de prix de clôture de ligne K précédentes et les données de prix de clôture de ligne K 11 avant elle.

5, enfin, calculer l'augmentation de l'étape à partir de ces deux prix de clôture de la ligne K.

Chacune des stratégies suivantes aura un énoncé logique aussi clair que ci-dessus, une fois que vous avez compris l'énoncé logique, la programmation visuelle devient beaucoup plus facile.

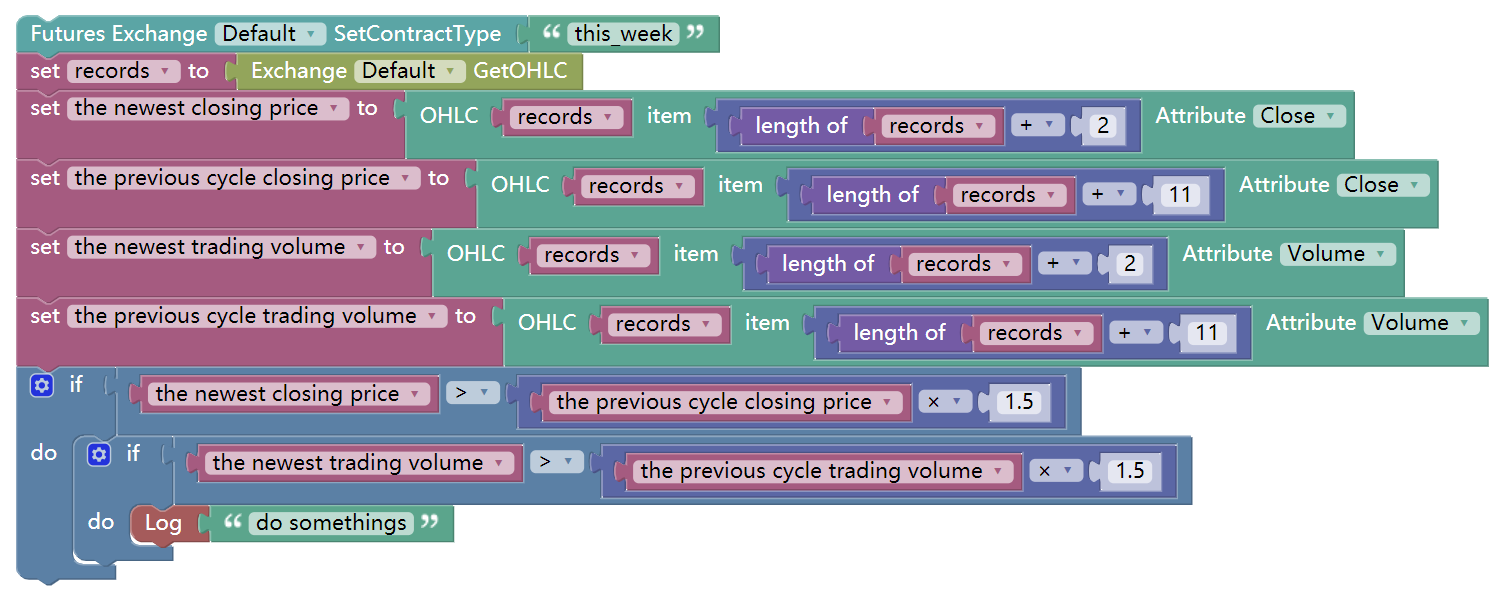

Hausse des prix avec une augmentation massive du volume des transactions

Par exemple: si le prix de clôture de la ligne K actuelle est 1,5 fois le prix de clôture des 10 lignes K précédentes, ce qui signifie qu'en 10 jours, le prix a augmenté de 50%; et le volume de négociation a également augmenté de plus de 5 fois les 10 lignes K précédentes. on peut écrire:

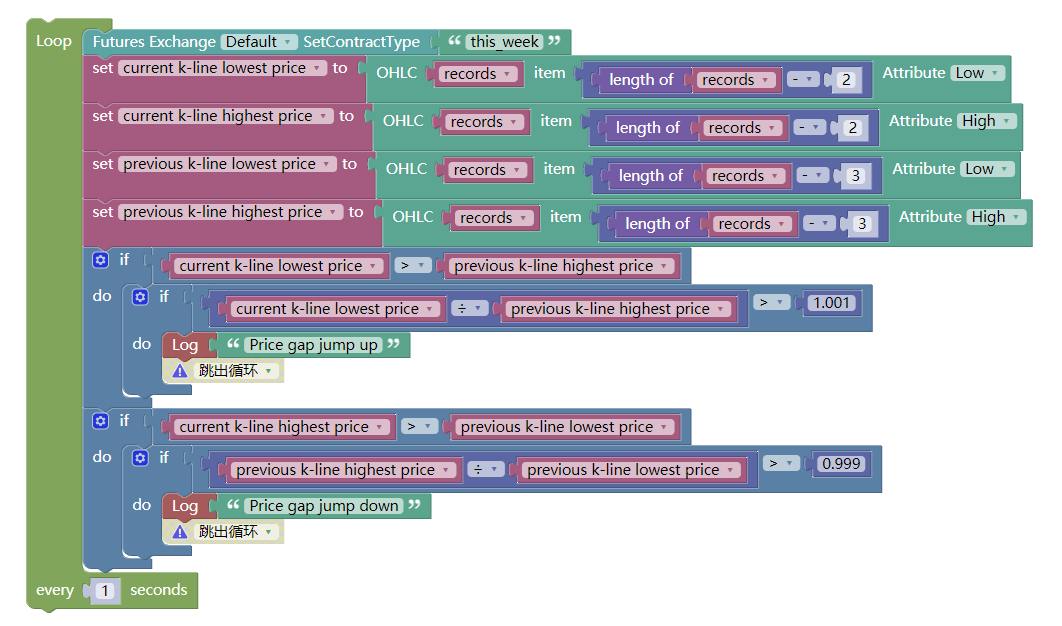

Saut de l'écart de prix

L'écart de prix est le cas où les prix les plus élevés et les plus bas des deux lignes K ne sont pas connectés. Il se compose de deux lignes K, et l'écart de prix est le prix de référence des points de soutien et de pression dans le mouvement futur des prix. Lorsqu'un écart de prix se produit, on peut supposer qu'une accélération le long de la tendance avec la direction originale a commencé. on peut écrire:

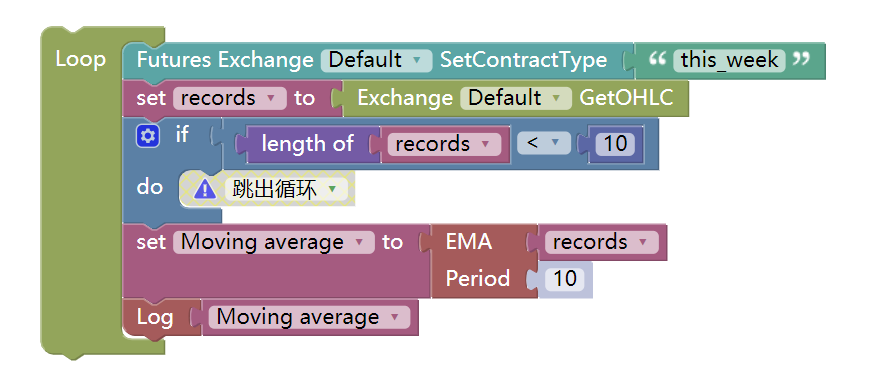

Indicateurs communs d'analyse technique

- Moyenne mobile

D'un point de vue statistique, la moyenne mobile est la moyenne arithmétique du prix quotidien, qui est une trajectoire de prix tendance. Le système de moyenne mobile est un outil technique courant utilisé par la plupart des analystes. D'un point de vue technique, c'est un facteur qui affecte le prix psychologique des analystes techniques. Le facteur de prise de décision du trading de pensée est un bon outil de référence pour les analystes techniques.

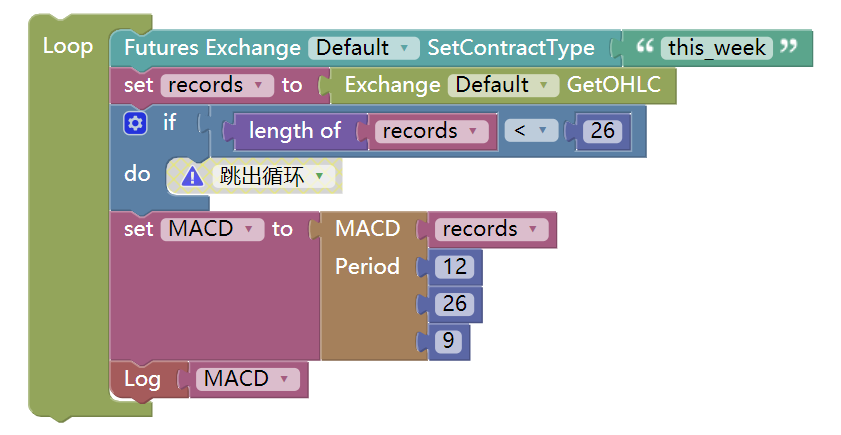

- Indicateur MACD

L'indicateur MACD est une double opération de lissage utilisant des moyennes mobiles rapides (à court terme) et lentes (à long terme) et leur agrégation et séparation. Le MACD développé selon le principe des moyennes mobiles élimine le défaut que la moyenne mobile émet fréquemment de faux signaux, et conserve également l'effet de l'autre bon aspect. Par conséquent, l'indicateur MACD a la tendance et la stabilité de la moyenne mobile. Il a été utilisé pour étudier le moment de l'achat et de la vente de stocks et prédit les changements de prix des actions. Vous pouvez l'utiliser comme suit:

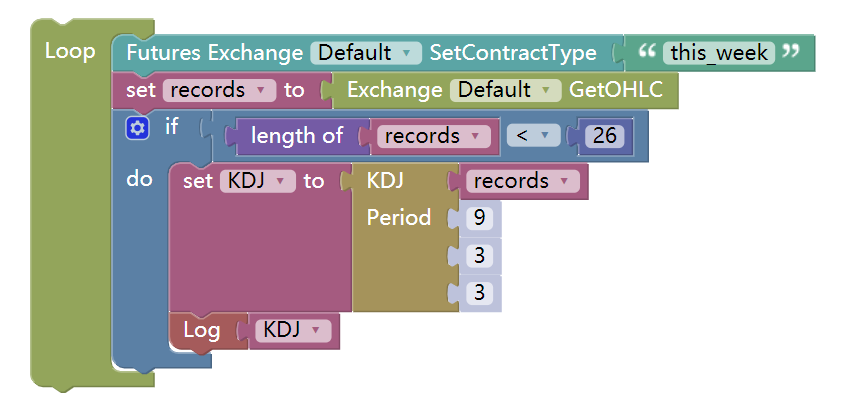

- Indicateur KDJ

L'indicateur KDJ est un indicateur technique utilisé pour analyser et prédire les changements dans les tendances boursières et les tendances de prix d'un actif négocié.

Le KDJ est une forme dérivée de l'indicateur d'oscillateur stochastique avec la seule différence d'avoir une ligne supplémentaire appelée la ligne J. Les valeurs des lignes %K et %D montrent si le titre est suracheté (plus de 80) ou survendu (moins de 20).

Rédaction de stratégie

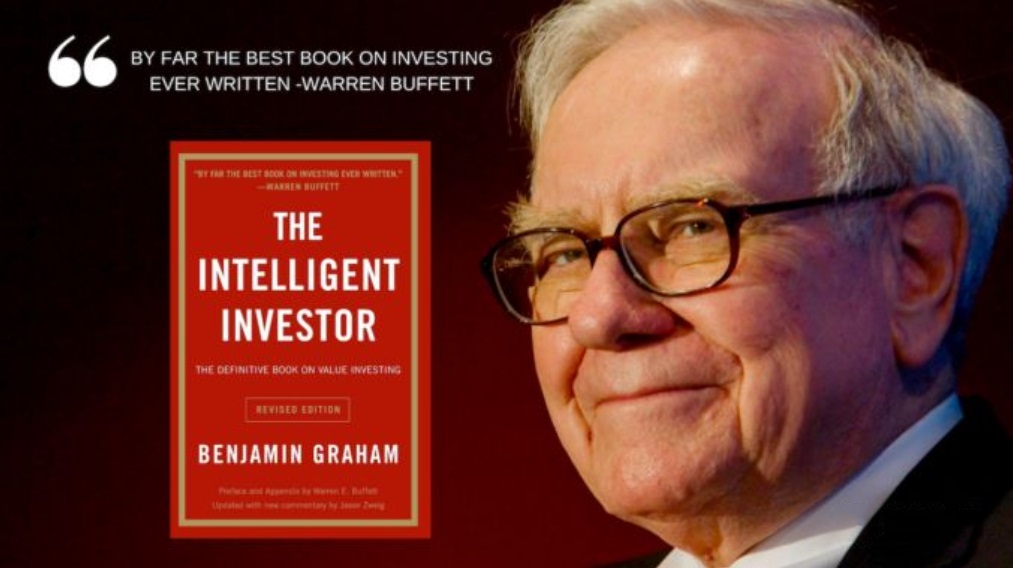

Le mentor de Warren Buffett, Benjamin Graham, a mentionné dans son livre "L'investisseur intelligent" un modèle de négociation dans lequel les actions et les obligations sont dynamiquement équilibrées.

- Ce modèle de négociation est très simple:

50% des fonds en main sont investis dans des fonds d'actions et les 50% restants sont investis dans des fonds obligataires, c'est-à-dire que les actions et les obligations représentent chacune la moitié.

Un rééquilibrage des positions d'actifs basé sur des intervalles fixes ou des variations du marché rétablit le ratio des actifs en actions par rapport aux actifs obligataires à un niveau initial de 1:1.

C'est toute la logique de toute la stratégie, y compris quand acheter et vendre, et combien acheter et vendre.

N° 2

Dans cette méthode, la volatilité des fonds obligataires est en réalité très faible, bien inférieure à la volatilité des actions, de sorte que les obligations sont utilisées ici comme

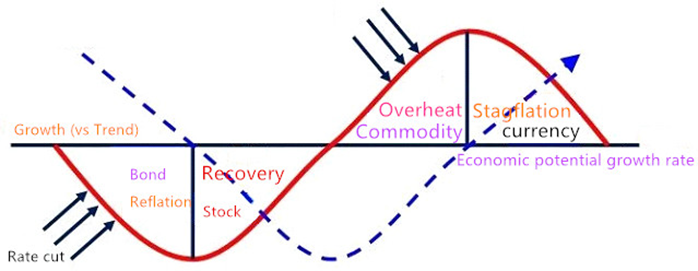

Si le prix des actions augmente, la valeur marchande de l'action sera supérieure à la valeur marchande de l'obligation. Lorsque le ratio de la valeur marchande de ces deux dépasse le seuil fixé, la position totale sera réajustée, l'action sera vendue et l'obligation sera achetée pour que le ratio valeur d'action à valeur d'obligation revienne à 1:1 initial.

À l'inverse, si le prix des actions chute, la valeur marchande de l'action sera inférieure à la valeur marchande de l'obligation. Lorsque le ratio de la valeur marchande de ces deux dépasse le seuil fixé, la position totale sera réajustée, l'action sera achetée et l'obligation sera vendue afin de ramener le ratio de capitalisation boursière de la valeur de l'obligation à la valeur de l'action à 1:1 initial.

De cette façon, le rapport entre l'équilibre dynamique des actions et des obligations est suffisant pour profiter du bénéfice de la croissance des actions et réduire la volatilité des actifs.

Puisque c'est une stratégie complète et mutuelle, pourquoi ne pas l'utiliser sur le marché des crypto-monnaies?

N° 3

- Stratégie de balance dynamique des actifs de la chaîne de blocs en BTC

La logique de la stratégie

Selon la valeur actuelle des BTC, le solde du compte est maintenu à 5000 $ en espèces et 0,1 BTC, c'est-à-dire que le rapport initial de trésorerie à la valeur de marché des BTC est de 1:1.

Si le prix du BTC monte à 6000 $, c'est-à-dire que la valeur marchande du BTC est supérieure au solde du compte et que la différence entre eux dépasse le seuil fixé, alors (6000-5000)/6000/2 pièces sont vendues. Cela signifie que le BTC s'est apprécié et que nous devons échanger l'argent.

Si le prix du BTC tombe à 4000 $, c'est-à-dire que la valeur marchande du BTC est inférieure au solde du compte et que la différence entre eux dépasse le seuil fixé, achetez (5000-4000)/4000/2 pièces. Cela signifie que le BTC a déprécié et que nous devons racheter le BTC.

De cette façon, indépendamment du fait que le BTC soit apprécié ou déprécié, le solde du compte et la valeur marchande du BTC sont toujours maintenus dynamiquement égaux.

-

Conditions d'achat: si la valeur marchande de la position courante moins le solde disponible courant est inférieure à 5% du solde disponible courant, ouvrir la position à acheter.

-

Conditions de vente: si la valeur marchande de la position en cours moins le solde disponible en cours est supérieure à 5% du solde disponible en cours, ouvrir la position à vendre.

Pré-requis

-

Cote actuelle du marché

-

Actifs courants

-

Valeur de marché totale des pièces

-

La différence de valeur de la monnaie fiduciaire et des pièces de monnaie

Construction de la stratégie

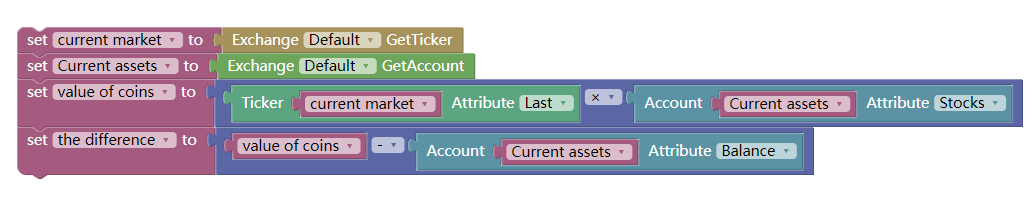

- Programme visuel étape 1

Nous calculons les quatre conditions de prémisse ci-dessus, et les attribuer à chaque variable différente. le bloc de code est comme ceci:

Remarquez que la valeur totale des pièces est la valeur marchande totale des pièces que vous détenez actuellement. La méthode de calcul est que le nombre total actuel de positions est multiplié par le dernier prix. La différence d'actifs est la valeur marchande totale des pièces moins le solde disponible actuel.

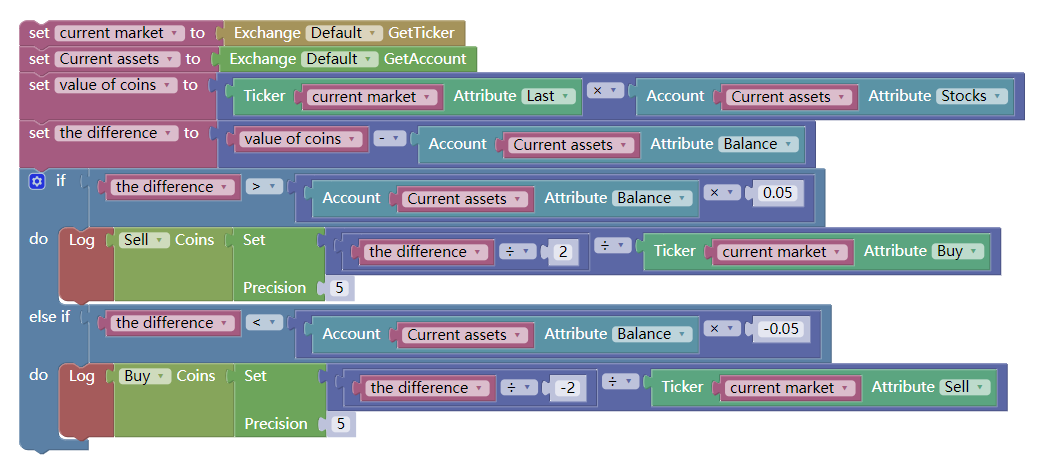

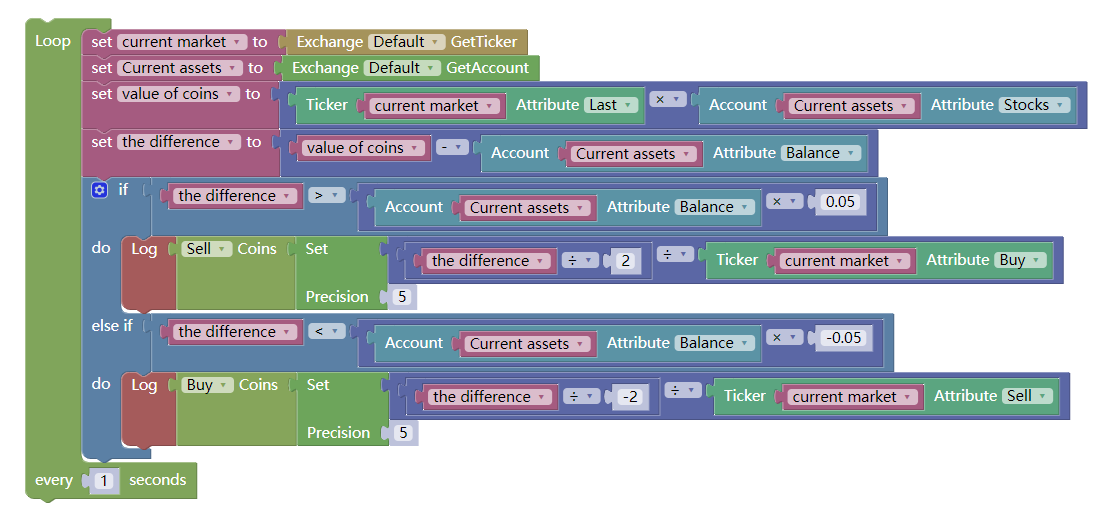

- Programme visuel étape 2

Une fois l'affectation conditionnelle préalable terminée, vous devez écrire la logique de trading.

C'est-à-dire que si la valeur marchande de la position en cours moins le solde disponible en cours est inférieure à 5% du solde disponible en cours, ouvrir la position à acheter. Si la valeur marchande de la position en cours moins le solde disponible en cours est supérieure à 5% du solde disponible en cours, ouvrir la position à vendre, comme indiqué ci-dessous:

L'ensemble de la stratégie semble avoir été écrite, mais sachez que le programme est exécuté de haut en bas et s'arrête après l'exécution.

En d'autres termes, le programme doit constamment vérifier si les conditions de stratégie ont été atteintes, et si c'est le cas, exécuter la logique, sinon il continuera à vérifier.

Test de retour de la stratégie

La stratégie de programmation visuelle n'est pas fondamentalement différente des stratégies écrites dans d'autres langages de programmation.

A ce stade, une stratégie de trading complète est considérée comme terminée. Afin de s'occuper des personnes qui sont encore confuses, cette stratégie a été partagée sur la page FMZ Quant Strategy Square et peut être directement copiée sur votre tableau de bord.

Finition

La loi des 10 000 heures (Pour être un professionnel dans un certain travail) existe toujours, mais pour un trader basé sur zéro, il est impossible de passer 10 000 heures à rechercher un nouveau domaine.

Avec la programmation visuelle, vous n'avez pas à vous souvenir de l'écriture grammaticale du langage de programmation traditionnel lorsque vous utilisez les modules de fonction.

Cependant, la programmation visuelle comme tremplin vers l'entrée quantitative est tout à fait acceptable, mais elle a aussi ses propres limites, comme l'incapacité de développer des stratégies de trading trop complexes et trop raffinées.

Communiqué de la section suivante

Du point de vue du professionnalisme du trading quantitatif, qu'il s'agisse du langage M ou de la programmation visuelle, ils ne sont tous qu'un langage de transition qui entre dans le monde du trading quantitatif. Leurs caractéristiques linguistiques déterminent les limites du développement de la stratégie de trading, un certain nombre de stratégies complexes sont moins susceptibles d'être atteintes. Les sections suivantes vous montreront comment apprendre le langage JavaScript, c'est un langage de programmation formel de haut niveau, c'est le chemin que vous empruntez pour entrer dans le trading quantitatif senior.

Exercices après l'école

-

Essayez d'implémenter les indicateurs de Bollinger Bands dans la programmation visuelle.

-

Essayez de compléter une stratégie de trading à l'aide du module de trading présenté dans cette section.

- Comment ajouter des lignes plus longues au bas de la classe

- Comment la réévaluation stratégique sert-elle de référence pour les gains?

- 4.5 Langue C++ Début rapide

- 4.4 Comment mettre en œuvre des stratégies en Python

- Quel est le nombre de points de vente?

- GateIO Futures est utilisé pour l'agrégation

- 4.3 Les débuts avec le langage Python

- 4.2 Comment mettre en œuvre le trading stratégique dans le langage JavaScript

- Comment construire un système de redirection native pour Python 3?

- 4.1 Début rapide du langage JavaScript

- S'il vous plaît demander à GetTicker pourquoi les données obtenues sont vides.

- 3.4 Début rapide de la programmation visuelle

- 3.3 Comment mettre en œuvre des stratégies en M

- Comment le trading d'effet de levier est-il mis en place?

- Comment ajouter une paire de contrats à terme EOS à OKEX?

- Comment ajouter de nouvelles bourses?

- Les robots qui ont déjà été démarrés, qui ont modifié leur stratégie au cours de leur fonctionnement, peuvent-ils fonctionner?

- 3.2 Les débuts avec le langage M

- Problème de programmation de l'interface API pour le stop-loss et la levée après le déclenchement du prix du bitmex

- 3.1 Évaluation du langage de programmation de négociation quantitative