Stratégies de trading algorithmique

2

2

7036

7036

Stratégies de trading algorithmique

Le cœur de la négociation algorithmique réside dans la construction d’une stratégie de négociation, une bonne négociation algorithmique qui permet de contrôler efficacement les coûts de négociation et d’optimiser le prix de la négociation. Nous vous présentons ensuite brièvement certaines des stratégies de négociation algorithmiques les plus courantes sur le marché.

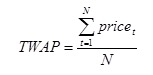

- ### (I) La stratégie du TWAP

Le TWAP (Time Weighted Average Price) est l’une des stratégies de négociation les plus simples des algorithmes traditionnels. Il divise les heures de négociation de manière uniforme et soumet des ordres uniformément divisés à chaque nœud de division.

Par exemple, un jour de négociation du marché boursier A a une durée de 4 heures, soit 240 minutes. Tout d’abord, divisez ces 240 minutes de manière uniforme en N parties (… ou divisez une partie de ces 240 minutes de manière uniforme), comme dans 240. La stratégie TWAP répartit uniformément les ordres à exécuter ce jour de négociation sur ces 240 nœuds, ce qui permet au cours moyen de la négociation de suivre le TWAP.

La stratégie de TWAP a été conçue dans le but de minimiser l’impact des transactions sur le marché tout en offrant un prix de transaction moyen inférieur, ce qui permet de réduire les coûts de transaction. Le modèle atteint mieux l’objectif de base de la transaction algorithmique lorsque le volume de transactions à l’heure ne peut pas être estimé avec précision.

Mais le plus gros problème de TWAP est que, dans le cas d’une grande taille de commande, la quantité de commandes distribuées uniformément à chaque nœud est encore assez importante et peut encore avoir un impact sur le marché.

D’un autre côté, le volume des transactions sur le marché réel est fluctuant et il n’est pas assez raisonnable de répartir uniformément tous les ordres sur chaque nœud. Cependant, le modèle VWAP basé sur la prévision des variations du volume des transactions a été rapidement créé. Cependant, le TWAP est très simple à utiliser et à comprendre, ce qui le rend encore plus adapté aux transactions sur des marchés plus fluides et à plus petite échelle.

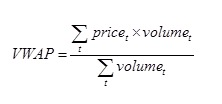

- ### (ii) Stratégie VWAP

Le VWAP (Volume Weighted Average Price) est l’une des stratégies de négociation algorithmique les plus populaires sur le marché et le prototype de nombreux autres modèles de négociation algorithmique. Définition du VWAP, c’est la moyenne des prix des titres pondérés en volume sur une période de temps

Le prix et le volume représentent respectivement le prix et le volume des transactions à un moment donné.

L’objectif de la stratégie de négociation des algorithmes VWAP est de faire en sorte que les transactions VWAP sur lesquelles les ordres sont fractionnés coincident le plus possible avec les transactions VWAP du marché. Du point de vue de la formule de définition du VWAP, si l’on souhaite suivre le marché VWAP, il est nécessaire de soumettre des ordres fractionnés proportionnellement au volume de transactions à temps partiel réel du marché, ce qui nécessite une prévision du volume de transactions à temps partiel du marché.

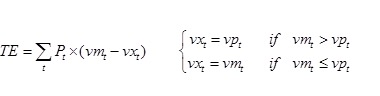

En règle générale, une stratégie VWAP utilise la moyenne pondérée des transactions des derniers jours de négociation M comme prévision de la transaction, ce qui implique la détermination de la somme de M. En supposant qu’il soit nécessaire d’acheter un certain nombre d’actions pendant une certaine période de temps, la négociation algorithmique divise cette période en N parties et prédit le pourcentage de transactions pour chaque partie du temps (pour la transaction requise) en VPi, tandis que le pourcentage de transactions segmentées réelles du marché (pour la transaction réelle du marché) en VPM, le prix de chaque transaction réelle au moment du marché en Pi, peut être défini pour suivre l’erreur

La formule de définition de TE permet de voir deux choses:

(1) L’erreur de suivi est très étroitement liée aux prévisions de volume de transactions, et les résultats des prévisions ont une influence directe sur les résultats des transactions de l’algorithme VWAP.

(2) Lorsque le VPT dépasse la VMt réelle du marché pendant un certain temps, il est possible que les ordres ne soient pas entièrement exécutés, ce qui entraîne une baisse de l’efficacité de l’exécution des transactions algorithmiques. Par conséquent, la stratégie de négociation de l’algorithme VWAP, connue sous le nom de rétroaction de la ceinture, est plus couramment utilisée.

Une stratégie de trading basée sur l’algorithme VWAP, appelée stratégie de trading avec rétroaction, consiste à répartir les ordres non exécutés de chaque période sur la base du suivi VWAP d’origine sur les périodes suivantes, ce qui permet d’améliorer efficacement le taux de transaction. La stratégie TWAP discutée précédemment peut également utiliser ce type de technique de rétroaction, ce qui améliore considérablement l’efficacité d’exécution.

- ### (iii) Stratégie du MVWAP

MVWAP (Modified Volume Weighted Average Price) est un algorithme d’optimisation du prix moyen pondéré par le volume d’achat. En fait, il existe de nombreux algorithmes d’optimisation et d’amélioration, mais la stratégie la plus courante consiste à ajuster et à contrôler la taille de la commande suivante en fonction de la relation entre le prix en temps réel du marché et le marché VWAP.

Lorsqu’un marché a un prix en temps réel inférieur au marché VWAP actuel, l’amplification sur la base du volume de transactions prévu à l’origine contribue à réduire les transactions VWAP si l’amplification peut être réalisée partiellement ou partiellement. Inversement, lorsque le marché a un prix en temps réel supérieur au marché VWAP actuel, la réduction sur la base du volume de transactions prévu à l’origine contribue également à réduire les transactions VWAP, ce qui permet de contrôler les coûts de transaction.

Dans la stratégie MVWAP, en plus de la méthode de prévision du volume de transactions (souvent effectuée en fonction de la moyenne pondérée des transactions historiques), il est également important de contrôler la quantité de transactions qui augmentent ou diminuent. Une méthode simple consiste à augmenter ou diminuer la quantité de commandes de la période suivante par un pourcentage fixe lorsque le prix du marché en temps réel est inférieur ou supérieur au marché VWAP.

- ### (d) Stratégie du VP

VP (Volume Participation), la stratégie de pourcentage de transaction fixe, est similaire à la stratégie VWAP, qui suit les variations du volume de transaction réel du marché et établit une stratégie de commande correspondante. La différence est que le VWAP divise les transactions de l’ordre en fonction du nombre de transactions ou du montant de transaction nécessaire pour un jour de transaction donné.

Par exemple, une journée de négociation est divisée en 48 tranches de 5 minutes chacune. Les ordres sont passés à un taux fixe de 10% en fonction du volume de transactions prévu. La conséquence d’une telle stratégie est que, lorsque le montant des commandes à exécuter est faible, toutes les transactions peuvent être effectuées avant la fin de la période de négociation, ce qui entraîne un risque de déviation du suivi de la moyenne des prix du marché.

Nous pensons donc que cette stratégie est adaptée aux transactions sur ordre à grande échelle, planifiées sur plusieurs jours de négociation, et que si l’on peut choisir un pourcentage fixe approprié pour que les transactions soient effectuées efficacement, le VP est une stratégie de négociation algorithmique qui permet de mieux suivre le cours moyen du marché.

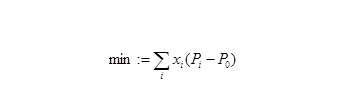

- ### (V) Stratégie du SI

IS (Implementation Shortfall) est une stratégie de négociation algorithmique basée sur la prise de décision par la mise en œuvre de la faille. La faille d’exécution est définie comme la différence entre le portefeuille d’actifs de négociation cible et le portefeuille d’actifs de négociation réelle sur le montant de la transaction. L’objectif de la stratégie IS est de minimiser la faille d’exécution, c’est-à-dire de suivre la référence des prix en recherchant la solution la plus optimale après avoir pris en compte les coûts d’impact et le risque de marché.

Pour atteindre cet objectif, le processus de base de l’IS est le suivant:

(1) définir le prix de transaction cible P0 comme référence de transaction, qui peut être le prix d’arrivée, le prix d’ouverture, le prix de clôture d’une journée, etc.; puis définir un prix de tolérance Pr, comme condition limite de la transaction;

(2) Opérer une transaction d’achat ou de vente sur ordre stratégique lorsque le prix réel du marché est inférieur ou supérieur à P0.

(3) Ne pas effectuer de transaction d’achat ou de vente lorsque le prix réel du marché est supérieur ou inférieur à Pr

(4) Le marché peut être négocié selon une stratégie comprenant des stratégies de négociation positives et négatives lorsque le prix réel du marché se situe entre P0 et Pr.

Les avantages de l’utilisation de l’IS sont les suivants:

(1) La stratégie de l’IS analyse de manière plus globale les différentes parties des coûts de la transaction, atteignant un meilleur équilibre entre les facteurs tels que les coûts d’impact, le risque temporel et la hausse des prix, ce qui est plus conforme à l’objectif de l’optimisation des opérations de transaction.

(2) Les stratégies d’IS sont optimisées pour le processus de transaction en fonction des prix cibles, ce qui est plus conforme au processus de décision d’investissement.

(3) La stratégie IS est plus utilisée pour les transactions en portefeuille, et pour les transactions en portefeuille, l’algorithme permet de mieux contrôler les risques en utilisant la corrélation entre les actions sur la liste des transactions.

- ### 6/ Stratégie étape

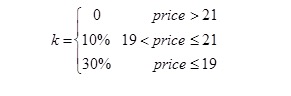

La stratégie Step est en fait une stratégie de négociation en stratification des prix, dont l’objectif est de réduire le plus possible le prix moyen de transaction dans les transactions d’achat (achat) et de vente (vente). En termes simples, Step est une couverture de différents pourcentages de volume de transaction dans différents intervalles de prix. Par exemple, dans les stratégies VWAP ou TWAP, la commande réelle est généralement effectuée en fonction d’un certain pourcentage k de volume de transaction prévu.

Après l’ouverture, sur la base du VWAP ou du TWAP, lorsque le prix fluctue entre 19 et 21 yuans, 10% de la transaction prévue est effectuée; lorsque le prix est supérieur à 21 yuans, aucune transaction n’est effectuée; lorsque le prix est inférieur à 19 yuans, 30% de la transaction prévue est achetée.

Une stratégie encore plus radicale, appelée “Aggressive Step”, consomme tous les ordres sur le marché lorsque le prix est inférieur à la limite de la zone de négociation optimale.

En particulier, la stratégie de l’Aggressive Step est également mise en place dans les transactions d’achat et de vente. Par exemple, dans le schéma de négociation ci-dessus, la stratégie des deux premières zones est inchangée. Lorsque le prix est inférieur ou égal à 19 yuans, peu importe la baisse du prix du marché, les ordres sont passés au prix limite de 19 yuans jusqu’à ce que le prix revienne au-dessus de 19 yuans ou que les ordres de négociation soient terminés.

- ### 7) La stratégie des sniffers

La stratégie des sniffers est un terme générique pour désigner une catégorie de stratégies. Généralement, la stratégie développe des algorithmes plus complexes pour surveiller les données de négociation et de négociation afin de découvrir si d’autres traders algorithmiques sont présents parmi les participants au marché.

Par exemple, un petit nombre de commandes expérimentales, combinées à un certain nombre d’algorithmes et de conditions de transaction, permettent de déterminer si les commandes ont été négociées par des algorithmes. Si d’autres participants à la négociation d’algorithmes sont présents, il est possible de déterminer par calcul si les transactions d’algorithmes suivent ces transactions ou si les opérations inverses permettent d’obtenir un bénéfice absolu avec une probabilité plus élevée. Si la probabilité de profit est élevée, les commandes sont effectuées par une stratégie de négociation d’algorithmes ciblée.

Cette stratégie est différente de la traditionnelle négociation algorithmique, qui n’est pas axée sur l’exécution des ordres mais sur le profit. Elle appartient à une stratégie plus avancée de la négociation algorithmique, qui s’applique aux marchés où la négociation algorithmique est déjà largement répandue.

- ### 8) Stratégie d’annulation

Aujourd’hui, de nombreuses stratégies de trading algorithmiques plus avancées demandent plus de données que le volume et le prix de transaction, et se concentrent davantage sur la microstructure du marché, en particulier sur les informations importantes qui apparaissent dans les quotations.

Pour donner un exemple de l’algorithme le plus simple, appelé stratégie de placement de placement de placement (PEG), la stratégie place des commandes à tout moment en fonction de la situation de placement des actions ciblées. Le PEG surveille d’abord en temps réel le prix de vente le plus bas ou le prix d’achat le plus élevé dans l’offre et donne un ordre de prix d’achat ou de prix d’achat limité selon une certaine stratégie (ou proportion).

Si l’ordre de transaction n’est pas terminé et que le prix du marché commence à s’écarter du prix de l’ordre de plafonnement, un ordre de retrait est lancé pour les ordres ci-dessus et un ordre de plafonnement correspondant est émis à nouveau en fonction des informations de cours les plus récentes. Si l’ordre de transaction est terminé, continuez à émettre un ordre de plafonnement ou un ordre de plafonnement jusqu’à ce que l’ordre soit terminé ou que la période de négociation soit terminée.

L’avantage de cette stratégie est qu’elle permet un meilleur contrôle quantitatif des chocs sur le marché, tandis que l’inconvénient est que le suivi des prix moyens du marché est sujet à des écarts et que le volume de transactions chaque jour de négociation est incontrôlable.

- ### 9) Stratégie de W&P

La stratégie Workand Pounce, ou W&P, est une stratégie de trading algorithmique basée sur la stratégie de trading algorithmique générale, qui permet d’optimiser davantage les transactions algorithmiques par le biais de la capitalisation boursière et de la liquidité.

Plus précisément, lors de l’exécution d’une stratégie de négociation algorithmique, le système met en place une liste d’ordres fractionnés à un certain moment et à un certain prix. Si vous suivez les données d’ouverture, vous trouverez que le prix de la commande soumis est probablement activement négocié (par exemple, dans la stratégie VWAP, cette possibilité existe).

Dans ce cas, il est possible d’observer si le cours correspondant au prix correspondant a un nombre plus élevé de tickets en attente, c’est-à-dire si le marché présente une surplus de liquidité dans une certaine fourchette de prix. Si cette liquidité existe, le nombre de transactions peut être augmenté, la liquidité du marché peut être balayée ou seulement une petite quantité de liquidité résiduelle peut être conservée.

La stratégie de W&P est adaptée aux situations où un grand nombre d’ordres doivent être exécutés dans un court laps de temps. L’utilisation de cette stratégie peut effectivement améliorer l’efficacité de l’exécution, mais elle peut également entraîner des écarts relativement importants dans le suivi des prix, augmentant l’incertitude des coûts de transaction.

- ### (X) La stratégie cachée

La stratégie de négociation cachée est en fait une stratégie de négociation d’algorithmes d’échange actif. Pour les stratégies traditionnelles telles que TWAP et VWAP, il peut y avoir un mélange de négociation active et de négociation passive, car les ordres sont souvent passés au prix du marché.

Mais lorsque le nombre d’inscriptions et de retraits passifs est élevé, en particulier dans les marchés financiers plus développés, les traders algorithmiques et même les stratégies de trading algorithmiques elles-mêmes sont facilement observées et surveillées par d’autres concurrents, ce qui permet aux concurrents de développer des stratégies ciblées pour les algorithmes eux-mêmes.

La stratégie cachée est une stratégie de trading algorithmique anti-espionnage. Lorsqu’un ordre de négociation souhaité apparaît dans le marché et atteint un certain nombre, il est activement attaqué et le commande est mangé. Sinon, le serveur se déplace jusqu’à ce que l’occasion de satisfaire les conditions soit présente.

En général, la stratégie cachée est une stratégie de réoptimisation de la stratégie de négociation algorithmique originale, principalement utilisée dans les marchés financiers plus développés tels que l’Europe et les États-Unis, qui, tout en cachant ses propres actions, paie une partie de l’exactitude du suivi des prix moyens du marché.

- ### (Onzième) La stratégie de la guérilla

La Guerrilla Guerrilla est une stratégie qui s’appuie sur des stratégies de négociation algorithmiques originales pour cacher ses stratégies et ses transactions.

La différence est que Hidden prend en compte les aspects principaux, passifs et le nombre d’ordres, tandis que Guerrilla prend pour point de départ le nombre d’ordres. Grâce à un certain algorithme de hasard, la stratégie de Guerrilla disperse davantage le nombre d’ordres à soumettre à chaque instant en parties de différentes tailles, ce qui rend difficile pour les autres concurrents de voir l’existence d’un trader algorithmique et de l’algorithme correspondant dans les détails de la transaction.

- ### (XII) Autres stratégies

En plus des stratégies de trading algorithmique courantes décrites ci-dessus, il existe actuellement de nombreuses stratégies sur le marché étranger, par exemple, une seule stratégie de trading algorithmique basée sur VWAP peut dériver de dizaines voire des centaines de stratégies. Par exemple, en présence d’un système de négociation de marché étranger, il existe également un groupe de stratégies de trading algorithmique courantes sur le marché basées sur ce système de négociation, telles que la stratégie Guaranteed VWAP, SOR, etc.

En résumé, de nombreuses stratégies de trading algorithmique ne sont plus applicables après un certain temps, souvent en raison de fuites d’informations ou de changements dans la microstructure du marché, et les investisseurs doivent continuer à développer de nouvelles stratégies. Par conséquent, les stratégies de trading algorithmiques apparaissent et disparaissent sur le marché comme des tremblements de terre.

Mais de toute façon, l’émergence de toutes sortes de stratégies de trading algorithmiques a pour but de contrôler efficacement le coût des transactions, donc de telles stratégies de trading vont de plus en plus occuper la part de trading de l’ensemble du marché, aujourd’hui que les technologies informatiques et les réseaux ont pris de l’ampleur, une grande tendance qui ne semble pas changer pour le moment.

A l’intérieur du pays, avec le développement de l’industrie financière et l’amélioration de l’internationalisation, ainsi que l’introduction de l’indice boursier à terme et des règles de financement et de financement, la situation de transaction unilatérale et de retard de développement relativement fermé du marché boursier chinois s’est améliorée et a progressivement rattrapé les marchés boursiers avancés du monde.

Par conséquent, les stratégies de négociation algorithmique seront certainement une tendance à se développer rapidement à l’avenir. Non seulement elles favorisent la réduction des coûts de négociation des investisseurs, la richesse et l’innovation des moyens et stratégies d’investissement, mais elles peuvent également favoriser une réglementation et une efficacité accrues du marché.

Il est à la recherche d’une solution.