Une nouvelle perspective sur l'application du temps et de la stratégie dans le trading d'options

0

0

2726

2726

Une nouvelle perspective sur l’application du temps et de la stratégie dans le trading d’options

Le temps est l’ennemi des acheteurs d’options

- ### 1, le temps c’est de l’argent

Tout le monde en a entendu parler et a sa propre interprétation, mais nous allons vous expliquer pourquoi dans le monde du trading d’options, le temps est de l’argent.

Les traders d’options négocient des options sans exception pour gagner de l’argent, et le montant de l’argent à gagner doit être mesuré à l’échelle du temps. Le taux de rendement de 1% par an est très différent du taux de rendement de 1% en janvier.

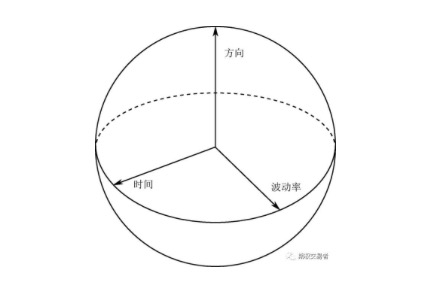

Nous ne faisons que profiter de la baisse du prix des contrats d’options lorsque nous négocions des options. Il y a six principaux facteurs d’influence sur le prix des options, à savoir le prix du marché de l’actif sous-jacent, le prix du contrat d’option, la durée d’exécution de l’option, la volatilité de l’actif sous-jacent, le taux d’intérêt sans risque et le taux de rendement de l’actif sous-jacent.

Pour les options américaines, elles peuvent être exécutées à tout moment de la période de validité. Plus la période de validité est longue, plus il y a de chances de réaliser des bénéfices multiples, et une option de longue durée valide contient toutes les possibilités d’exécution d’une option de courte durée.

En ce qui concerne les options de type européen, elles ne peuvent être exécutées qu’à la fin de la période. Les options à long terme ne contiennent pas nécessairement toutes les possibilités d’exécution des options à court terme, ce qui rend la relation entre la durée de validité des options de type européen et le prix des options plus complexe.

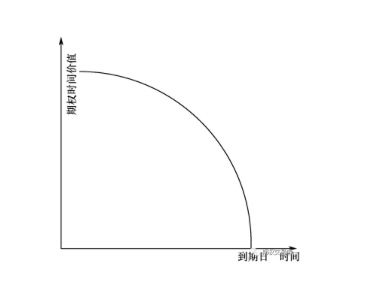

En outre, il convient de noter que l’augmentation de la valeur temporelle d’une option diminue avec le temps, ce qui est la loi de la valeur temporelle marginale de l’option.

Si le temps est de l’argent, comment gagner de l’argent dans la dimension du temps dans le trading d’options ? Très simplement, pour profiter de l’écoulement de la valeur du temps, nous pouvons choisir de vendre des options à la baisse ou à la hausse, ou de vendre des options à la hausse ou à la baisse de manière plus agressive.

En plus des stratégies radicales ci-dessus, il est également possible d’adopter une stratégie de coupe de la différence de prix dans le temps. Ce que l’on appelle la différence de prix dans le temps, c’est une stratégie d’investissement qui consiste à combiner les mêmes valeurs, les mêmes prix d’exécution et les mêmes types d’options, mais avec des dates d’expiration différentes, dans le but de tirer profit de la perte de valeur du temps.

(1) Réduire ou éliminer l’occupation de la prime de garantie. Si nous voulons vendre à découvert une option dont l’expiration est plus proche du mois, la prime de garantie requise sera élevée. Si nous achetons une option dont l’expiration est plus éloignée du mois (les autres conditions sont les mêmes), nous pouvons compenser l’occupation de certaines prime de garantie vide du mois récent.

(2) Limiter le risque. Toutes les options de vente nue sont exposées à un risque potentiellement illimité, et vous risquez une perte importante si le cours de l’offre est contraire à ce que vous attendez. Si vous achetez une option plus loin dans le mois d’expiration, cette option vous donnera un plafond de risque.

(3) Profitez de la volatilité. Lorsque vous avez une stratégie de décalage temporel, vous pouvez toujours annuler votre position en option à zéro, en laissant un option directionnelle à zéro, et profiter de la volatilité directionnelle de l’actif indiqué.

-

2 - Le temps est l’ennemi des acheteurs d’options

Si vous êtes un acheteur d’options, le temps qui passe est sans aucun doute votre ennemi.

Parmi les nombreux facteurs qui influencent le prix des options, le temps est une variable très importante, car le temps implique la possibilité de fluctuation du prix d’un actif étiqueté.

Si vous avez acheté une option d’achat d’un ETF 50 coté en bourse, vous attendez toujours une bonne nouvelle après l’achat de l’option, vous attendez que le gouvernement chinois lance un programme de stimulation économique pour stimuler la hausse de l’ETF 50. En fait, le gouvernement n’a peut-être pas mis en place la politique que vous attendez, et malheureusement, il est possible que la politique ne soit mise en place qu’après l’expiration de l’option que vous avez achetée.

Le prix de l’option est composé de deux parties: la valeur implicite et la valeur temporelle. La valeur implicite est le bénéfice total obtenu lors de l’exécution immédiate du contrat après l’achat de l’option. Le prix de l’option est déduit de la valeur implicite et le reste est la valeur temporelle.

La valeur temporelle reflète la possibilité pour l’acheteur d’une option d’augmenter sa valeur intrinsèque à l’avenir. En fait, les fluctuations du prix des objets indiqués peuvent augmenter la valeur de l’option au fil du temps, de sorte que l’acheteur est également prêt à payer des frais d’option supérieurs à la valeur intrinsèque.

Généralement, plus une option est longue, plus elle a de valeur temporelle. La valeur temporelle de l’option diminue à l’approche de la date d’expiration et devient nulle à l’expiration de l’option.

On peut comprendre que la valeur temporelle décrit la courbe de risque temporelle par rapport à la courbe de potentiel de valeur ajoutée d’une option. Au fur et à mesure que l’option se rapproche de la date d’expiration, la courbe de risque temporelle de l’option est de moins en moins grande pour le vendeur, et de moins en moins probable pour l’acheteur, car il s’attend à voir la valeur ajoutée de l’option augmenter.

On peut voir que la valeur temporelle de l’option diminue avec l’approche de la date d’expiration, et de plus en plus rapidement, jusqu’à ce que la valeur temporelle de l’option soit nulle à la date d’expiration.

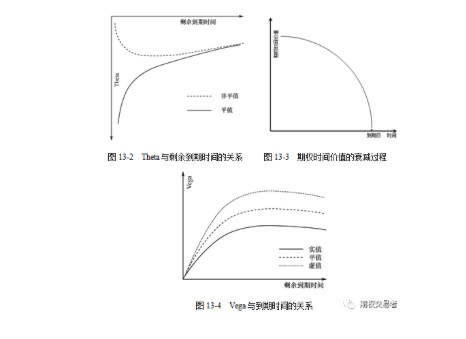

Theta est utilisé pour mesurer l’impact du changement de temps sur la valeur théorique d’une option. Il indique la perte de la valeur d’une option au fil du temps. Theta est la variation du prix d’une option par rapport au changement de la date d’expiration.

L’investisseur qui achète une option est confronté à une perte de valeur dans le temps. Dans les mêmes conditions, plus le délai d’expiration est long, plus la valeur de l’option est élevée. Tant qu’il n’est pas échéant, l’option a une valeur dans le temps, l’acheteur a de l’espoir, il est possible que des changements favorables se produisent.

Dans la pratique du trading d’options, comment l’acheteur d’options devrait-il minimiser l’impact négatif du passage du temps? Avant d’acheter, il est préférable de choisir des options dont la date d’expiration est de plus de trois mois, et de ne pas acheter d’options dont la date d’expiration est de moins d’un mois. Après l’achat, il est préférable de ne pas détenir d’options jusqu’au dernier mois.

- ### 3 - Utiliser judicieusement les différences de prix

Les stratégies de décalage temporel permettent non seulement de tirer profit de l’écoulement à court terme de la valeur temporelle, mais aussi de profiter de la forte fluctuation des prix des actifs de référence sur le long terme.

Le passage du temps est l’ennemi de l’acheteur d’options et l’ami du vendeur d’options. Nous pouvons tirer profit du passage du temps non seulement en vendant les options séparément, mais aussi en utilisant une stratégie de différence de prix.

Le décalage horaire, aussi appelé décalage horizontale ou décalage calendaire, est une stratégie d’investissement consistant à combiner des options du même cours, du même prix d’exécution et du même type d’options, mais avec des dates d’expiration différentes, dans le but de tirer profit de la perte de valeur temporelle. Le décalage horaire est appelé ainsi parce que la valeur du portefeuille de positions augmente avec le temps. Il convient de préciser en particulier que la stratégie de décalage horaire est capable non seulement de tirer profit du passage à court terme de la valeur temporelle, mais aussi de conserver la possibilité de tirer profit à long terme des fortes fluctuations des prix des actifs visés.

Pour illustrer le mécanisme de profit de la stratégie de décalage temporel, il est nécessaire de mentionner les deux lettres grecques Theta et Vega. Theta représente la variation de la valeur d’une option causée par le passage d’unité de temps, si d’autres facteurs sont inchangés. Si nous achetons une option, Theta est notre ennemi, le plus petit sera le mieux. Si nous vendons une option, Theta est notre ami, le plus grand sera le mieux.

Les stratégies de décalage temporel peuvent également tirer profit de l’augmentation de la volatilité implicite. Vega représente la variation de la valeur d’une option provoquée par une unité de variation de la volatilité d’un actif indiqué, les autres facteurs restant inchangés. La relation entre Vega et le temps d’échéance est illustrée dans la figure 13-4.

Voici les stratégies courantes de différenciation temporelle:

La différence de prix temporel d’une option d’achat et de vente construite avec une option d’achat au même prix d’exécution.

Différence de prix temporelle d’une option baisse construite avec une option baisse au même prix d’exécution.

Calendrier croisé, achat d’options à la hausse et à la baisse de la parité pour les mois les plus éloignés et vente d’options à la hausse et à la baisse de la parité pour les mois les plus récents.

Les écarts de prix transversaux du calendrier sont larges, on achète des options de prise de risque et des options de prise de risque pour les mois les plus éloignés et on vend des options de prise de risque et des options de prise de risque pour les mois plus récents.

#### Les avantages de la stratégie de différence de prix dans le temps sont principalement les suivants: aucune garantie n’est requise ou peu de garantie est utilisée, le risque est limité et la stratégie peut être facilement convertie en une option à plusieurs titres.

#### L’inconvénient d’une stratégie de différence de prix dans le temps est qu’elle réduit la probabilité de profit par rapport à une option de vente à découvert.

Il y a des milliers d’options sur le marché.