Comment analyser la volatilité des options ?

0

0

4600

4600

Comment analyser la volatilité des options ?

Définition et classification des taux de volatilité Le taux de volatilité est généralement défini comme la différence standard entre le rendement de la reprise d’une série de prix et le pourcentage de fluctuation des prix, qui reflète uniquement la taille de la fluctuation des prix, sans tenir compte de la direction de la fluctuation des prix, c’est-à-dire de l’intensité de la fluctuation des prix. Lorsque d’autres facteurs sont inchangés, plus le taux de volatilité est élevé, plus le prix de l’option est élevé, c’est-à-dire qu’il est en relation positive avec l’intérêt des droits sur l’option.

-

En général, les taux de volatilité peuvent être divisés en quatre catégories:

- 1

Le taux de volatilité historique est le décalage standard annualisé par rapport au rendement quotidien sur une période donnée. Le calcul du taux de volatilité historique est effectué en fonction de la période et de la manière dont le prix est évalué. Il peut s’agir des 30 derniers jours, des 90 derniers jours ou de n’importe quel jour approprié.

- 2

Le taux de fluctuation des prix futurs, qui est le décalage standard de la rentabilité annualisée quotidienne d’une option à un moment donné dans le futur, se réfère généralement à la date d’expiration d’une option. En utilisant le modèle de tarification des options B-S pour calculer le prix théorique d’une option, la définition initiale nécessite le taux de fluctuation des prix futurs. Malheureusement, le taux de fluctuation d’un contrat à terme n’est connu que s’il devient le taux de fluctuation historique.

- 3

Le taux de fluctuation attendu est une estimation du taux de fluctuation des prix futurs, que les traders utilisent dans la formule de tarification des options pour évaluer le prix théorique d’une option, en fonction des conditions du marché et des données historiques.

- 4

Le taux de volatilité implicite est le taux de volatilité implicite du prix réel d’une option. Il s’agit du taux de volatilité rétrogradé en utilisant la formule de tarification d’options B-S pour calculer le prix réel d’une option et d’autres paramètres que le taux de volatilité σ. Le prix réel d’une option est formé par la concurrence de nombreux traders d’options.

Parmi les quatre types de volatilité, la volatilité historique est la plus accessible et la volatilité implicite est la plus proche de la volatilité réelle. C’est donc le type de volatilité qui est le plus utilisé dans la pratique. Cependant, la volatilité implicite est inversée en utilisant le prix réel de l’option, ce qui rend le calcul du prix réel de l’option à l’époque irréaliste.

-

Le taux d’inclinaison des fluctuations: le sourire et le biais

- 1° La dérive des fluctuations

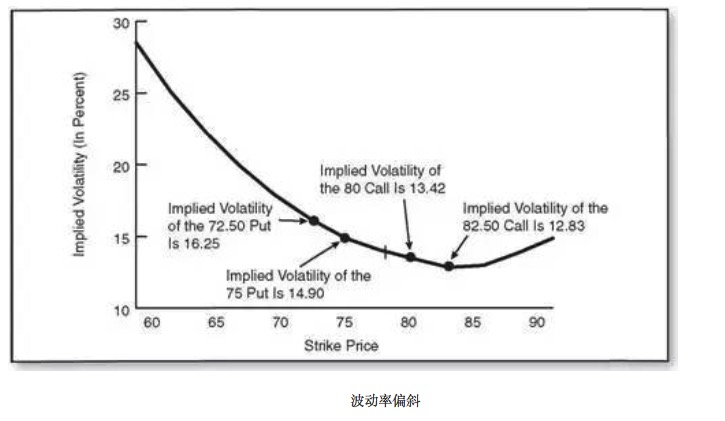

L’inclinaison de la volatilité décrit le même objet sous la même étiquette, la même date d’expiration, mais les options à prix d’exécution différents sont négociés selon différents taux de volatilité implicite. Chaque option du même mois au prix d’exécution correspond à un taux de volatilité implicite. Si nous prenons l’axe horizontal comme prix d’exécution et l’axe vertical comme taux de volatilité implicite, nous pouvons trouver que la fonction de volatilité implicite sur le prix d’exécution n’est pas une ligne horizontale, mais une courbe.

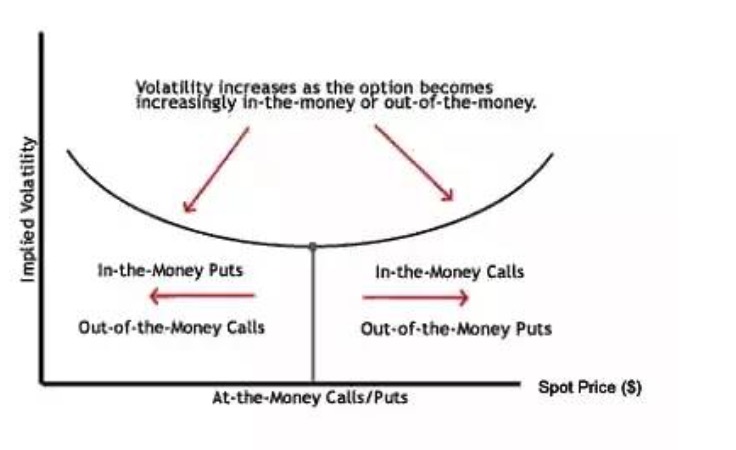

- 2/ La fluctuation du sourire

Le sourire de volatilité indique que le taux de volatilité est plus élevé pour les options de valeur virtuelle (out of money) et les options de valeur réelle (in the money) que pour les options de valeur équivalente (at the money), formant ainsi un demi-cercle central bas et haut sur les deux côtés, en forme de sourire de rose. Le sourire de volatilité est plus présent sur le marché des options de change.

- 3/ La déviation des fluctuations

Dans la plupart des cas, la volatilité ne sourit pas toujours, nous appelons cela le biais de volatilité. Il existe également deux types de biais de volatilité, le biais de volatilité général, qui se réfère à une courbe de volatilité de toutes formes.

La tendance à la fluctuation des taux peut être expliquée de trois manières:

La probabilité d’une hausse à court terme de l’indice est inférieure à celle d’une baisse, et les traders du marché sont plus soucieux de la protection du bas que de la spéculation avide du haut.

Dans la stratégie de négociation d’options, il est préférable de vendre des options d’achat avec un prix d’exécution plus élevé, tout en achetant des options d’achat avec un prix d’exécution plus bas, comme une assurance contre le risque de baisse du prix de l’action. Cette relation d’offre et de demande détermine également que les options à prix d’exécution bas ont une forte volatilité implicite, tandis que les options à prix d’exécution élevé ont une faible volatilité implicite.

La volatilité implicite peut être considérée comme l’incertitude des gains futurs du marché. La baisse du marché boursier générera plus de panique et d’incertitude. Par exemple, le nombre de variations de la même valeur absolue, dont la baisse deviendra de plus en plus importante et la hausse de moins en moins importante, provoquera plus de panique en cas de baisse.

- 4 - Pourquoi existe-t-il une pente

Une explication possible est que, comme le prix d’une option est déterminé par la relation d’offre et de demande, il y a une différence de force d’offre pour différentes options. Comme les options peuvent être comparées à l’assurance et que le prix d’exécution peut être comparé à la remise, cela donne aux options à différents prix d’exécution une protection différente, ce qui peut entraîner des facteurs d’offre et de demande différents.

Pour répondre à une demande plus importante, selon ce raisonnement, les vendeurs d’assurance à faible coût exigent des primes de garantie à risque élevé. Cela implique une plus grande volatilité implicite, et non un prix plus élevé.

- 5/ Comment la fluctuation de la courbe affecte les décisions de négociation

Les traders doivent tenir compte de l’inclinaison de la volatilité lorsqu’ils font des prévisions. Par exemple, supposons que le prix d’exécution d’une option de placement A, par rapport au prix d’exécution d’une option de placement O, se négocie à un taux de volatilité implicite plus élevé.

La présence d’un décalage de volatilité est souvent un inconvénient pour l’acheteur d’options de valeur ajoutée si aucun autre facteur n’est modifié. Bien sûr, d’autres facteurs peuvent rester inchangés, et la probabilité qu’une telle situation se produise est minime.

Il y a des gens qui ont des problèmes de santé.