Le tournant qui détermine la rentabilité : la cohérence

0

0

1815

1815

Le tournant qui détermine la rentabilité : la cohérence

La cohérence est l’un des facteurs les plus importants qui déterminent si vous gagnez de l’argent, pas un seul. Parce que la cohérence est la condition préalable à la stabilité de la probabilité, si la cohérence n’existe pas, le changement des conditions initiales n’a pas de signification statistique. Beaucoup de gens ne peuvent pas être cohérents, principalement à cause de deux ignorances, “l’une est l’ignorance du marché, l’autre est l’ignorance de soi-même”.

- #### Cohérence

La cohérence est l’une des choses les plus difficiles à faire pour un trader depuis qu’il a commencé à négocier, et c’est la clé de voûte pour gagner de l’argent. La raison pour laquelle la cohérence est difficile à faire est que vous ne pouvez pas être pleinement convaincu du rôle de la cohérence lorsque vous n’avez pas suffisamment de vérification, le doute est dans la nature humaine, le doute crée une excuse pour ne pas exécuter la cohérence, c’est aussi là que la difficulté est.

Ce qui est déroutant, c’est que les excuses qui conduisent à la non-exécution de la cohérence sont apparemment justifiées, et c’est la preuve que les gens sont bons à écarter les responsabilités.

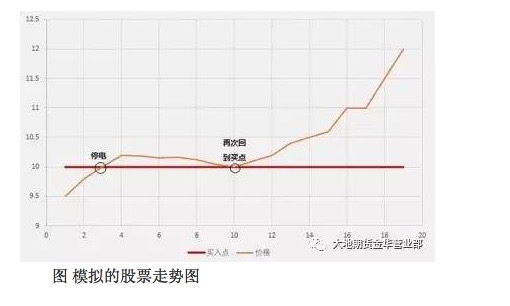

Supposons que la panne d’électricité d’aujourd’hui ait entraîné l’achat d’une action que vous auriez dû acheter pour 10 dollars de plus, mais que vous n’ayez pas acheté, et que cette action ait augmenté à la clôture à 10,20 dollars.

La pensée normale est: puisque j’ai manqué mon meilleur point d’achat, que les coupures de courant sont un facteur de force majeure, que la cohérence n’est pas respectée, c’est dommage, mais ce n’est pas de ma responsabilité. Si j’achète à 10.20, je perds 0.20, et cette perte est une perte extrasystémique (je suppose que vous pouvez accepter franchement une perte extrasystémique), une perte extrasystémique entraînant une baisse du taux de rendement attendu, à éviter autant que possible.

Et la bonne chose à faire est que vous devriez acheter à 10,20 car le coût de la panne est de 0,20 et c’est un coût que vous avez déjà payé, c’est parce que la panne est une perte que vous avez subie, une perte qui est externe à votre système, mais qui est déjà une perte tangible, car en supposant qu’il n’y ait pas eu de panne de courant, vous avez maintenant gagné 0,20 et ce n’est pas une raison pour ne pas acheter à 10,20.

Puis, quand la situation s’améliore, le prix revient de 10,20 à 10,00, et votre humeur change de manière subtile. Parce que, comme d’habitude, une fausse rupture de prix revient au prix de revient, et c’est probablement une fausse rupture, parce qu’une bonne transaction est une transaction qui commence par faire de l’argent, et vous pensez que si je l’achète à la première rupture de 10,00, j’ai un avantage, et si je l’achète à nouveau après que le prix est revenu à 10,00, il n’y a plus d’avantage, parce que supposons que cette transaction est rentable, elle ne revient généralement pas à 10,00; supposons qu’elle s’arrête, 10,00 est le chemin à parcourir, et maintenant ce 10,00 n’a plus l’avantage initial de 10,00 et, en termes simples, c’est une différence entre le dessus et le bas, donc je ne devrais pas acheter maintenant au prix de 10,00

Et puis, cette action s’est envolée vers le ciel, elle est montée à 20.00, et vous l’avez regardée monter tous les jours.

Et supposons que cette transaction vous rapporte 30% de votre compte global, et comme tous ceux qui ont fait des transactions systématiques le savent, un gros profit est suivi d’un retrait, et si vous n’obtenez pas 30% de vos bénéfices, vous subissez ensuite un retrait de 20%, alors votre compte global et votre état d’esprit sont exposés à un effondrement total.

Graphique: Simulation de l’évolution des actions

L’exemple ci-dessus, bien que fictif, est très référentiel et je pense que beaucoup de gens ne le connaissent pas. Ironiquement, le marché vous a donné deux occasions d’acheter et vous les avez toutes rejetées pour des raisons apparemment très légitimes.

Remarquez que cette incitation à l’échec n’a été motivée que par l’inacceptabilité de la perte de 0.20, et que, même si vous ne pouvez pas l’accepter, la perte est effectivement produite et que vous ne pouvez rien changer, simplement en vous guidant par une déduction apparemment correcte, vous avez enfreint le principe de cohérence et en avez eu de graves conséquences.

La deuxième déduction semble très raisonnable et sa logique est correcte, mais vous ignorez que la deuxième déduction est basée sur une condition initialement erronée, car la panne d’électricité a entraîné une défaillance de la condition de 10.20. La conclusion tirée sur la base d’une condition erronée est catastrophique.

Vous pouvez voir que les faiblesses de la nature humaine se déploient parfaitement dans une personne et vous mènent finalement à l’échec.

- #### Pourquoi la courbe d’attentes des gens ordinaires est-elle à la baisse ?

Dans les casinos, la courbe d’attente des maîtres de casino est progressivement en hausse, et ils gagnent de l’argent grâce à des calculs de probabilité complexes et à une dissimulation habile, avec des règles apparemment équitables; dans les marchés, les joueurs de haut niveau utilisent également la loi de la probabilité pour gagner de l’argent en exécutant à plusieurs reprises un système avantageux, et ils sont de véritables joueurs professionnels.

Si vous croyez que les marchés sont parfaitement efficaces, il ne vaut pas la peine d’étudier toutes les théories sur les investissements financiers, car la stratégie de l’achat et de la détention de jetons serait la meilleure stratégie; si vous croyez que les marchés ne sont pas parfaitement efficaces, vous devriez croire que quelqu’un sur le marché est capable de faire des profits stables, une autre preuve est que le marché est toujours en majorité des perdants, des gagnants minoritaires, et le marché est de la somme zéro (sans compter les frais de transaction).

Puisque la majorité de ce que vous voyez est une perte, où est passé l’argent ? L’argent ne diminue pas, donc un petit nombre de personnes dans le marché gagne l’argent de la majorité, ce fait peut aussi être supporté par la déduction, si le marché est aléatoire, alors la moitié des gens devraient gagner de l’argent, et la moitié des gens perdent de l’argent, puisque ce n’est pas cette distribution, ce qui signifie que le marché n’est pas aléatoire, et encore moins complètement efficace.

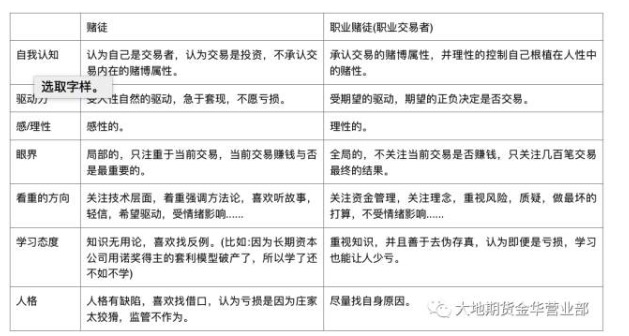

J’aimerais ici définir deux termes: le premier est le joueur professionnel (ou le trader professionnel) et le second est le joueur professionnel, dont la différence notable est la direction dans laquelle le joueur attend la courbe.

Il y a une autre catégorie, que nous appellerons pour l’instant les pseudo-actionnaires, les pseudo-actionnaires typiques: à l’ouverture de la bourse à 9 heures, ils s’assoient devant leur ordinateur, selon le graphique ou l’expérience de la négociation, un peu d’expérience, ils établissent un prix d’arrêt, plus d’expérience, après avoir acheté, ils attendent l’arrangement du destin, ils gagnent, perdent, perdent, perdent, perdent, perdent, perdent, perdent, perdent, perdent, perdent.

Les différences sont les suivantes:

Le plus ironique est que les joueurs n’admettent pas que les transactions sont des jeux de hasard, mais plutôt qu’elles sont des jeux de hasard.

En fait, c’est aussi la différence entre les professionnels et les joueurs, les professionnels sont capables de contrôler l’humanité et de surmonter la résilience, tandis que les joueurs sont contrôlés par l’humanité et contrôlés par la résilience. J’admire les professionnels, car les professionnels sont déconnectés de la nature de la résilience.

Cependant, la difficulté de la transaction est plus grande que celle du jeu, principalement en deux points, l’incertitude des chances et le retard de l’efficacité du temps.

Dans le jeu de hasard, les chances sont presque certaines, tant que vous pariez 1 dollar, vous perdez au maximum 1 dollar, mais la transaction n’est pas. En ce qui concerne les actions, de nombreuses actions sont initialement presque inchangées, puis soudainement fortement fluctuantes, en d’autres termes, les variations de la situation sont plus importantes, il n’est pas facile de s’adapter à un modèle linéaire.

Le retard de la validité des transactions est également très préoccupant, car les résultats des paris ne sont pas affichés plus de quelques minutes, alors que les transactions ne le sont pas. Un système de suivi de tendance à long terme peut prendre plusieurs années, ce qui met à rude épreuve la patience des gens, même si vous avez un système de négociation qui s’attend à être positif, peu de gens peuvent toujours maintenir des positions en fonction du système, surtout lorsque vous gagnez de l’argent.

Ces deux facteurs sont les principaux facteurs qui rendent les transactions plus difficiles que les jeux de hasard en général, et ils influencent la nature humaine. Beaucoup d’experts en analyse technique et de personnes qui cherchent ardemment des méthodes ne comprennent pas que de nombreuses méthodes permettent de gagner de l’argent, mais ils ne peuvent pas dépasser le point de vue humain et ne peuvent pas être cohérents.

Je n’ai pas délibérément négligé la méthode de trading, tout système est basé sur la méthode de trading. Cependant, la stratégie de trading n’est pas bonne, et la meilleure méthode ne peut pas être rentable, si je vous donne un système:

Si vous arrivez à être cohérent, alors félicitations, vous êtes l’un des mille et une. Donc, résoudre le problème de la cohérence est l’un des objectifs de ce livre, mais ici je vais donner une conclusion préliminaire, c’est que la cohérence est très difficile à atteindre, pas difficile, très difficile, difficile où, je vais essayer d’expliquer plus tard.

Il a été publié dans le journal Le Monde par le directeur commercial de la société Terre Futures Kinshasa.