Le principe et l'écriture du modèle stop loss

1

1

3796

3796

Pourquoi stop loss ?

Loi sur les alligators

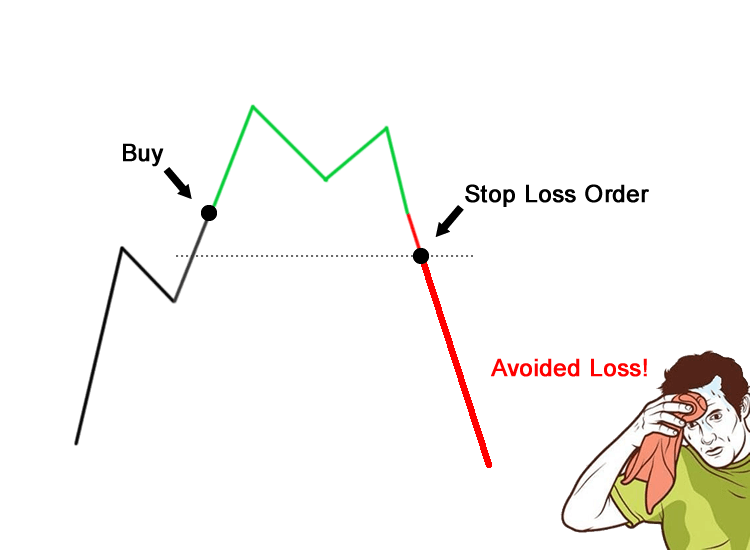

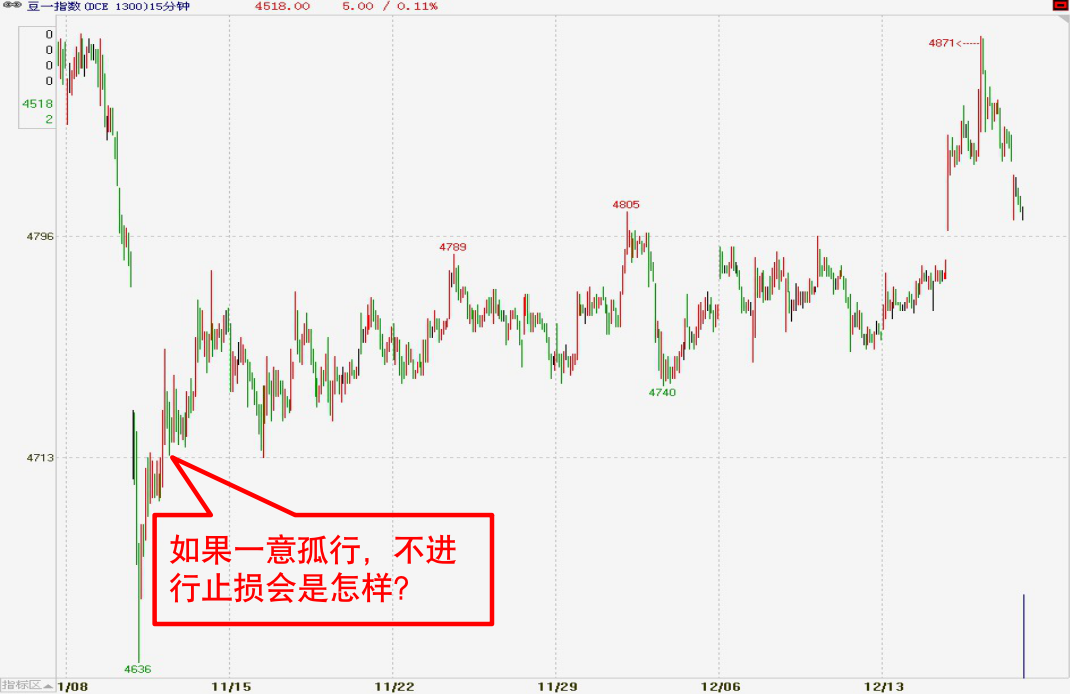

Imaginez qu’un crocodile vous morde le pied. Si vous essayez de libérer votre pied avec votre main, le crocodile mordra votre pied et votre main en même temps. Plus vous luttez, plus vous vous faites mordre. Donc, si un crocodile vous mord le pied, votre seule chance est de sacrifier un pied.

Sur le marché des capitaux, qu’il s’agisse de monnaie numérique ou de contrats à terme sur matières premières, la règle du crocodile est la suivante : lorsque vous constatez que votre transaction s’écarte de la direction du marché, vous devez immédiatement arrêter la perte, sans délai et sans aucun hasard.

La préservation du capital est toujours la première priorité

Master en investissement Il estime que le plus important est toujours de préserver le capital, qui est la pierre angulaire de sa stratégie d’investissement.

Investisseurs en faillite Le seul objectif d’investissement est de « gagner beaucoup d’argent ». En conséquence, il ne parvenait souvent même pas à conserver son capital.

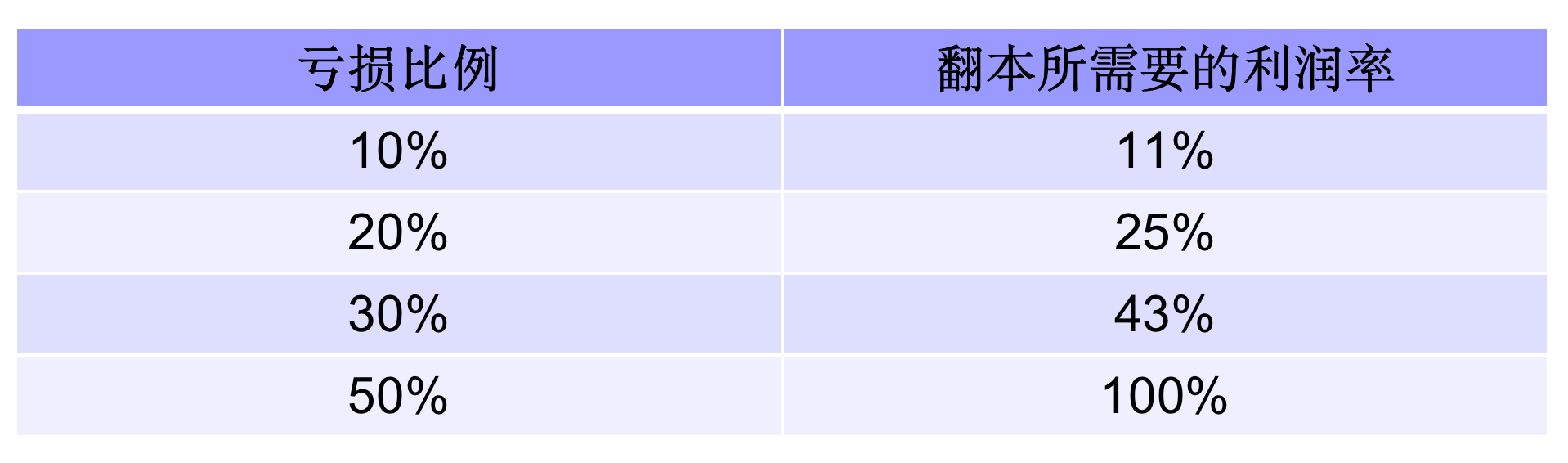

Les maîtres de l’investissement le savent : il est beaucoup plus facile d’éviter de perdre de l’argent que d’en gagner. Si vous perdez 50 % de votre capital investi, vous devrez doubler votre argent pour revenir à votre point de départ initial.

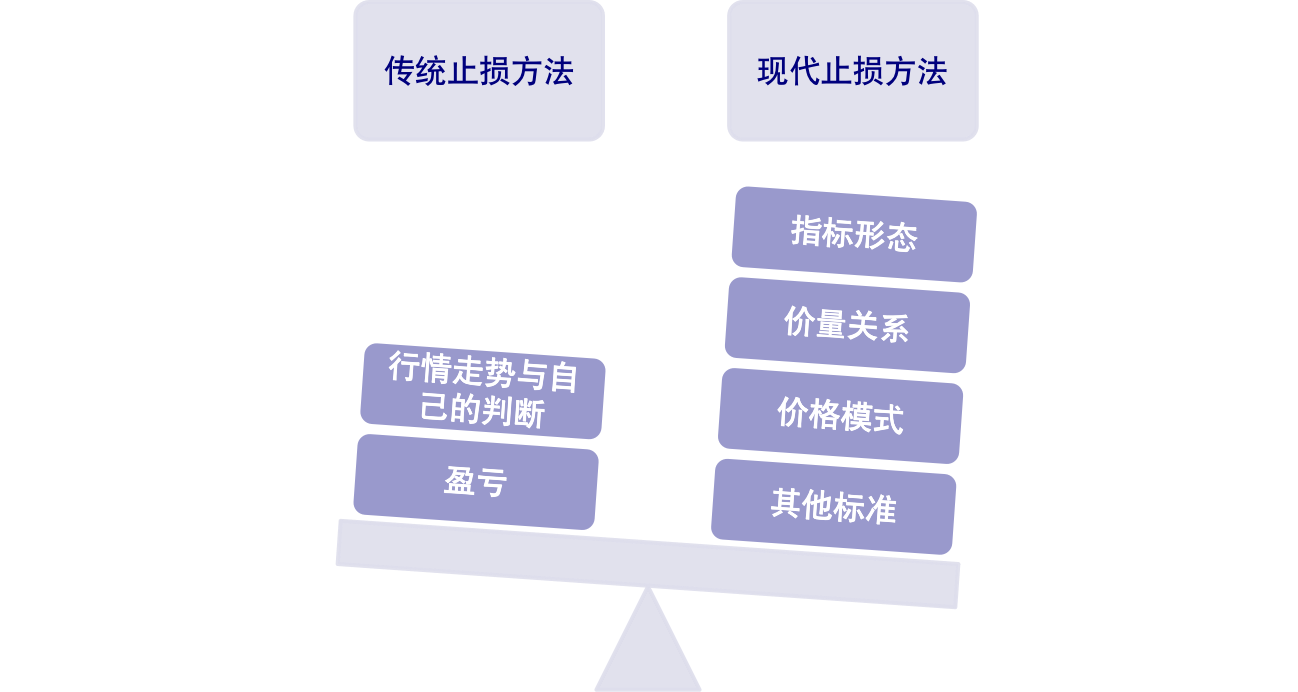

Méthode de stop loss spatial

Clé : définissez le prix du stop loss au-dessus ou en dessous d’une certaine position de référence pour éviter les problèmes avant qu’ils ne surviennent.

Par exemple:

Long stop loss – prenez la ligne de support comme référence et placez le stop loss en dessous de la ligne de support ; Short stop loss - en fonction de la ligne de résistance, définissez le stop loss au-dessus de la ligne de résistance.

Cette méthode de stop loss appartient à la méthode du modèle de prix, qui équivaut à définir la « limite maximale » du stop loss. Le but est de vous protéger et d’éviter la calamité causée par des troubles émotionnels. Lorsque nous établissons une position, Si vous attendez passivement que le prix tombe jusqu’à la ligne de stop loss maximale avant d’agir, vous serez plus passif. La limite de stop loss ne peut jouer un bon rôle de blocage que lorsque le marché change soudainement.

Méthode de limite stop-loss

Stratégie de stop loss : La position stop loss est prédéfinie avant l’ouverture d’une position.

Exemple de stratégie : définissez un stop loss à un prix fixe ou définissez un stop loss à 3 % ou 5 % en dessous du prix d’achat. Une fois que le prix tombe effectivement en dessous de la position stop loss, sortez immédiatement du marché. La « rupture effective » mentionnée ici fait généralement référence au cours de clôture.

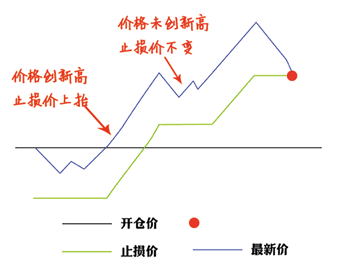

Méthode du stop loss flottant

Stratégie de stop loss : utiliser le profit ou la perte au moment de la définition du stop loss comme norme, et arrêter la perte après avoir reculé de N niveaux de prix par rapport au profit ou à la perte maximum.

Exemple de stratégie : Si vous achetez du PTA à 8946, définissez le stop loss lorsque le prix retrace 10 points (8936). Lorsque le prix du PTA monte à 8950, le prix du stop loss sera automatiquement repositionné à 8940.

Méthode de stop loss de retracement Si le prix augmente après l’achat, atteint un point relativement élevé puis baisse, la plage de baisse à partir du point relativement élevé peut être définie comme objectif de stop loss. La valeur spécifique de cette plage dépend également des circonstances personnelles. De plus, vous pouvez également ajouter le facteur de temps de baisse (c’est-à-dire le nombre de jours), par exemple, définir un stop loss lorsque le prix baisse de 5 % en 3 jours. Le stop loss de retracement est en fait plus souvent utilisé dans les situations de stop-profit.

Introduction aux méthodes modernes de stop loss

Méthode d’arrêt du temps

Application : Mode de trading intraday ultra-court

Clé : Après avoir créé une position, s’il n’y a pas de fluctuation favorable sur le marché dans un certain laps de temps, arrêtez les pertes et sortez du marché, et recherchez une nouvelle opportunité d’entrer sur le marché.

Principe de trading : Lorsque le prix évolue brusquement en un instant en raison de certains facteurs tels que l’influence externe du marché, la percée et la fausse percée des niveaux de support et de résistance intrajournaliers, les dernières nouvelles, etc., vous pouvez réaliser des bénéfices en entrant et en sortant rapidement avec ou contre la tendance.

La pratique du stop loss temporel est prospective et appartient à la catégorie des autres méthodes de stop loss. Le Time Stop Loss implique également la question du moment d’ouverture d’une position. Par exemple, vous devriez essayer d’ouvrir une position au moment du point critique (point de changement qualitatif), en espérant qu’il y aura une course folle de prix à la hausse et à la baisse plus tard, mais ce n’est qu’une attente. Si cela ne se produit pas , puis fermez la position et quittez le marché. N’attendez pas que la baisse soutienne ou franchisse la limite supérieure. Arrêtez la perte uniquement après avoir atteint la résistance.

Le temps typique s’arrête :

Arrêt latéral

Stratégie de stop loss : définissez le temps pendant lequel le prix reste latéral dans une certaine fourchette après l’achat comme objectif de stop loss

Distance de stratégie : Fixez un stop loss si l’augmentation n’atteint pas 5% dans les 5 jours suivant l’achat.

En règle générale, le stop loss latéral nécessite l’utilisation simultanée d’un stop loss temporel et d’une méthode de perte maximale pour contrôler totalement les risques.

Méthode technique du stop loss

Clé : La méthode du stop loss technique est une méthode de stop loss plus complexe. Elle combine la définition du stop loss avec l’analyse technique. Après avoir éliminé les fluctuations aléatoires du marché, les ordres stop loss sont définis sur des positions techniques clés pour éviter une nouvelle expansion des pertes.

Application : La méthode technique du stop-loss exige que les investisseurs disposent de solides capacités d’analyse technique et de maîtrise de soi. La méthode technique du stop-loss impose des exigences plus élevées aux investisseurs que la précédente, et il est difficile de trouver un modèle fixe. D’une manière générale, l’utilisation de la méthode technique du stop-loss n’est rien d’autre qu’un pari sur de gros profits avec de petites pertes.

Par exemple : après avoir acheté sur la trajectoire inférieure du canal ascendant, attendez la fin de la tendance haussière avant de clôturer la position et définissez le stop loss à proximité d’une ligne de moyenne mobile relativement fiable. De cette façon, vous pouvez acheter à bas prix et vendre à prix élevé. pour obtenir la différence.

Stop loss technique typique :

Tendance tangentielle stop loss :

Y compris le prix qui franchit effectivement la ligne tangente de la ligne de tendance ; le prix qui franchit effectivement la ligne d’angle de Gann 1×1 ou 2×1 ligne ; le prix franchit effectivement la piste inférieure du canal ascendant, etc.

Motif stop loss :

Y compris le cours de l’action qui franchit la ligne de cou des modèles de tête tels que la tête et les épaules, la tête en M, le sommet de l’arc, etc. ; le prix semble évoluer Percée vers le bas et ainsi de suite.

Stop loss de la ligne K :

Y compris la position courte avec deux Yin et un Yang, Yin suivi de deux Yang et Yin, ou la position courte avec un Yin cassant trois lignes. Guillotine, ainsi que l’apparition de l’Étoile du Soir, de l’Étoile Perçante, de l’Étoile Filante, des Deux Corbeaux Volants et des Trois Corbeaux Combinaisons typiques de lignes K indiquant le sommet, telles que les cimes d’arbres suspendues, etc.

Indicateur Stop Loss :

Les instructions de vente émises par les indicateurs techniques en tant que signaux de stop loss incluent principalement : Le MACD devient vert Le graphique à barres colorées forme une croix de la mort ; le SAR tombe en dessous du point de retournement et devient vert, etc. Le plus simple d’entre eux Le plus pratique est l’indicateur de virage parabolique SAR, également connu sous le nom de système d’exploitation de virage à point de perte d’arrêt. SAR Comme le gardien des cours des actions, une fois que la vitesse de hausse ne peut pas suivre, ou que le cours des actions s’inverse et chute, le SAR Gardez un œil dessus de près ; lorsque le prix de l’action tombe en dessous de SAR, c’est un signal pour fermer la position.

Méthode statistique du stop loss

Lors de la sélection de la référence du stop loss, nous pouvons choisir une variété de normes de référence différentes. En plus des indicateurs techniques, des modèles de ligne K, du temps et de l’espace de prix, de nombreuses variables statistiques sont également des normes de référence importantes pour définir le stop loss. La plupart d’entre elles Les variables statistiques sont dérivées de principes statistiques et mathématiques, nous l’appellerons donc stop loss statistique pour l’instant.

Stop loss statistique typique :

Méthode de stop loss du capital :

Il s’agit de la méthode de stop loss la plus simple. Nous contrôlons le risque à une proportion fixe de fonds pour chaque transaction. Lorsque nous gagnons de l’argent en continu, le montant représenté par cette proportion augmentera, nous pourrons donc investir plus de fonds pour réaliser plus de bénéfices. Lorsque vous perdez continuellement de l’argent, l’inverse est possible : réduire vos pertes.

Comment écrire un modèle de stop loss

Plusieurs fonctions couramment utilisées pour écrire un stop loss :

BKPRICE 返回数据合约最近一次买开信号价位。

SKPRICE 返回数据合约最近一次卖开信号价位。

BKHIGH 返回最近一次模型买开位置到当前的最高价。

SKLOW 返回最近一次模型卖开位置到当前的最低价。

BARSBK 上一次买开信号位置

BARSSK 上一次卖开信号位置

Limitez le stop loss et prenez le profit

TMP1:=C<BKPRICE-M;

TMP2:=C>SKPRICE+M;

TMP3:=C>BKPRICE+M;

TMP4:=C<SKPRICE-M;

Stop suiveur

HH:HHV(H,BARSBK); //入场以来的高点

LL:LLV(L,BARSSK); //入场以来的低点

TMP1:=C<(HH-BKPRICE)*0.5+BKPRICE&&HH>BKPRICE+25; //多头跟踪止损条件

TMP2:=C>SKPRICE-(SKPRICE-LL)*0.5&&LL<SKPRICE-25; //空头跟踪止损条件

Exemple de modèle Stop Loss

Exemple 1 : Système à moyenne mobile double

Idée : acheter ou vendre lorsque la moyenne mobile sur 100 jours dépasse la moyenne mobile sur 350 jours

MA1:MA(C,100);

MA2:MA(C,350); //定义双重均线

CROSS(MA1,MA2),BPK;

CROSS(MA2,MA1),SPK;

AUTOFILTER;

pense

Si les conditions de clôture d’une position ne sont pas encore réunies et que la tendance s’est inversée, pouvez-vous arrêter immédiatement les pertes pour réduire les pertes ?

S’il y a un profit, pouvez-vous maximiser le profit et augmenter la position de clôture à mesure que le marché monte ?

Conversion : Limite Stop Loss + Take Profit suiveur

//限价止损

C<BKPRICE-N,SP;

C>SKPRICE+N,BP;

//追踪止盈

C>BKPRICE&&C<BKHIGH-M,SP;

C<SKPRICE&&C>SKLOW+M,BP;

注:N,M为价差

Code complet:

MA1:MA(C,100);

MA2:MA(C,350); //定义双重均线

CROSS(MA1,MA2),BK;

CROSS(MA2,MA1),SK; //转化模型

CROSS(MA2,MA1)||C<BKPRICE-N||(C>BKPRICE&&C<BKHIGH-M),SP;

CROSS(MA1,MA2)||C>SKPRICE+N||(C<SKPRICE&&C>SKLOW+M),BP;

//限价止损+回撤止损

AUTOFILTER; //实现信号过滤

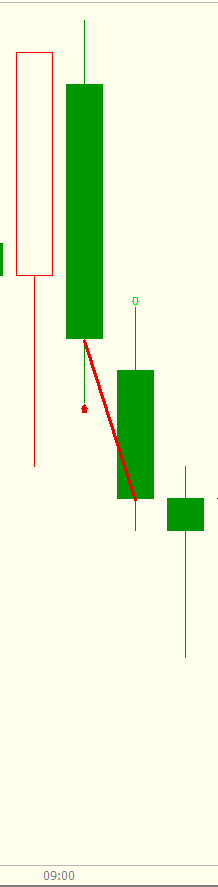

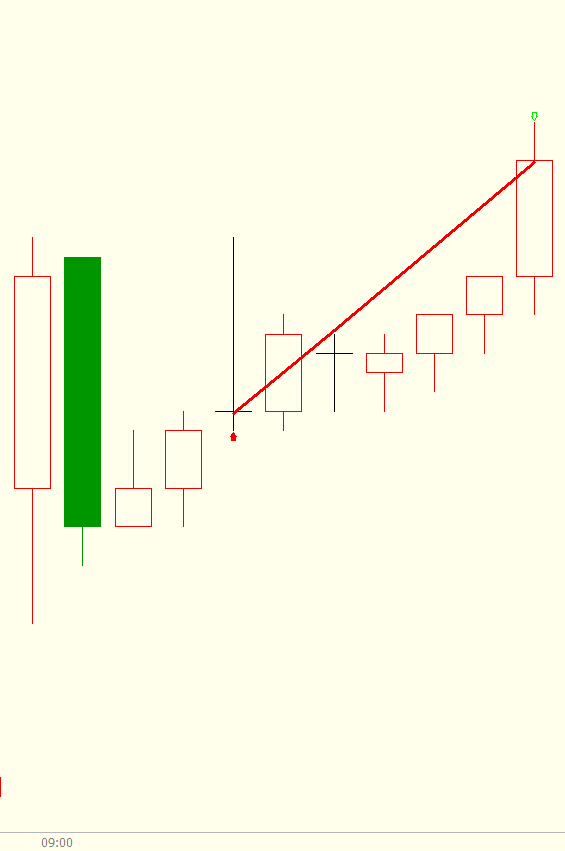

Exemple 2 Modèle de régression de la volatilité d’ouverture

Idée : Si le prix franchit l’extrémité supérieure de la première ligne K de la journée dans le cycle minute, passez à l’achat. Si le prix tombe en dessous du prix le plus bas de la première ligne K de la journée ou si 10 minutes se sont écoulées, fermez la position. Si le prix tombe en dessous du prix le plus bas de la première ligne K de la journée dans le cycle minute, fermez la position. À l’extrémité inférieure du corps d’une ligne K, vendez à découvert. Si le prix monte supérieur au prix le plus élevé de la première ligne K de la journée ou 10 minutes se sont écoulées, fermez la position.

RKO:=VALUEWHEN(TIME=0900,O);//分钟周期当天第一根K线的开盘价

RKC:=VALUEWHEN(TIME=0900,C);//分钟周期当天第一根K线的收盘价

RKH:=VALUEWHEN(TIME=0900,H);//分钟周期当天第一根K线的最高价

RKL:=VALUEWHEN(TIME=0900,L);//分钟周期当天第一根K线的最低价

CROSS(H,MAX(RKO,RKC))&&TIME<0910&&TIME>0900,BK;

CROSS(MIN(RKO,RKC),L)&&TIME<0910&&TIME>0900,SK;

C>RKH || TIME>=0910,BP;

C<RKL || TIME>=0910,SP;

AUTOFILTER;

//适用品种,受外盘影响较大,

开盘波段比较剧烈的品种

Exemple de modèle de stop loss - stop loss temporel :

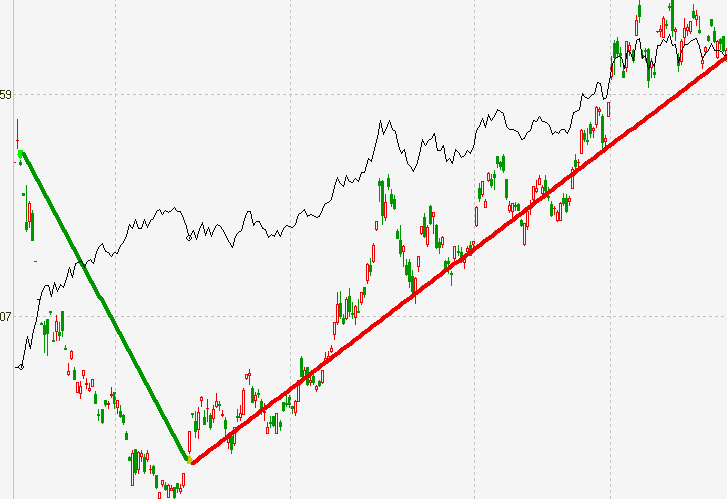

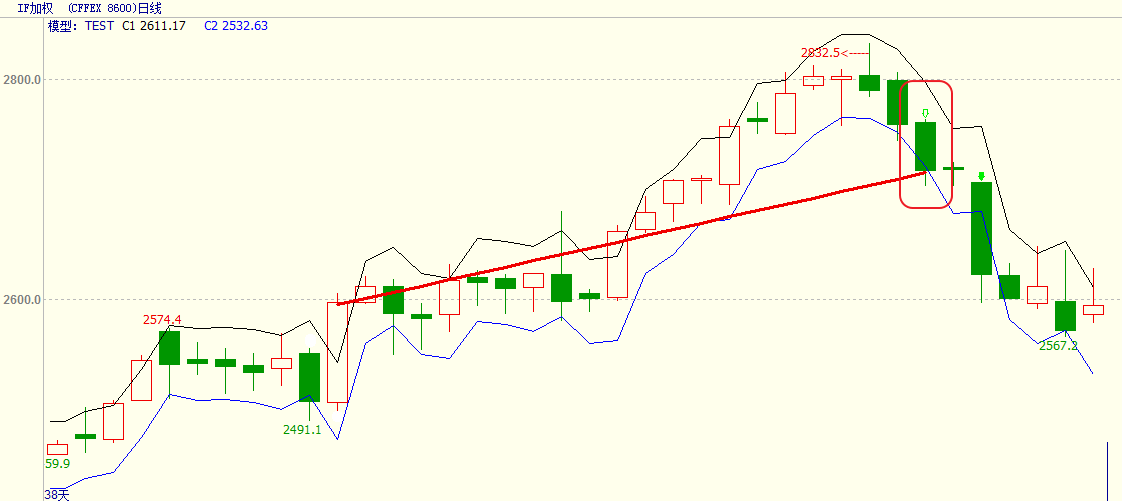

Exemple 3 : Modèle de canal de cassure des prix

Idée : utiliser l’ATR pour calculer les pistes supérieure et inférieure du canal de prix. Après avoir atteint un nouveau sommet et que le prix le plus élevé actuel dépasse le prix de clôture de la ligne K précédente plus un certain multiple d’ATR, les positions longues entrent sur le marché. Lorsque le prix franchit la ligne inférieure, la position est clôturée et quittée. Après avoir atteint un nouveau plus bas et que le prix le plus bas actuel dépasse le prix de clôture de la ligne K précédente moins un certain multiple d’ATR, les positions courtes entrent sur le marché. Lorsque le prix franchit la ligne supérieure, la position est clôturée et quittée.

TR:=MAX(MAX((HIGH-LOW),ABS(REF(CLOSE,1)-HIGH)),ABS(REF(CLOSE,1)-LOW));

ATR:=MA(TR,26),COLORYELLOW;//求26个周期内的TR的简单移动平均

C1:REF(C,1)+REF(ATR,1)*0.79;//上轨

C2:REF(C,1)-REF(ATR,1)*0.79;//下轨

HIGH>HHV(REF(HIGH,1),10)&&H>=REF(C,1)+REF(ATR,1)*0.79,BPK;

LOW<LLV(REF(L,1),10)&&L<=REF(C,1)-REF(ATR,1)*0.79,SPK;

CROSS(C2,C),SP;//价格突破下轨,多头止损平仓

CROSS(C,C1),BP;//价格突破上轨,空头止损平仓

AUTOFILTER;

Modèle de canal de cassure des prix :

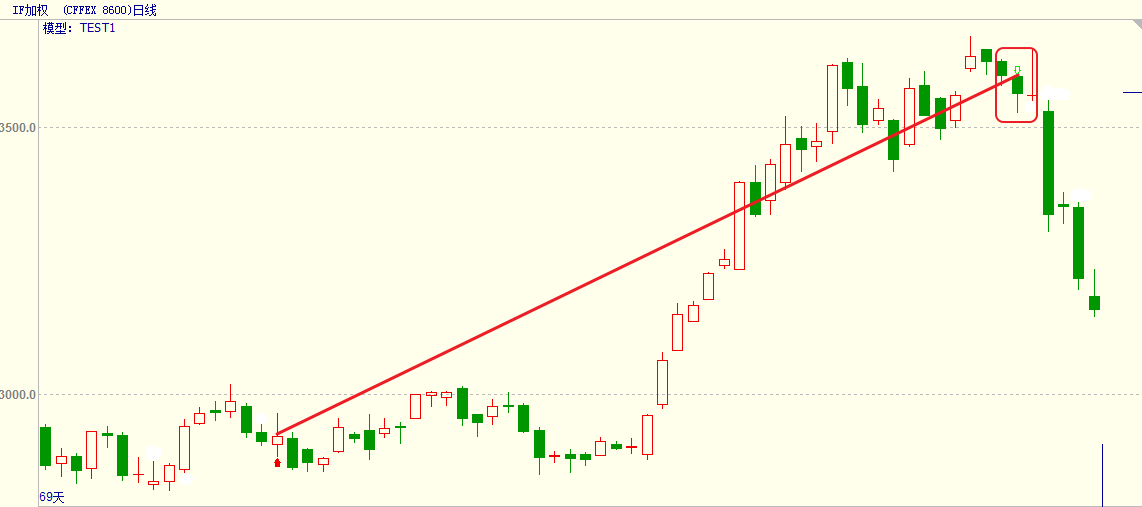

Exemple 4 : Modèle de stop loss

Idée : Définir la différence entre le prix actuel et la MA comme DRD, et diviser la somme des DRD du jour N par la somme des valeurs absolues des DRD. Définissez 5 comme seuil d’entrée. Si RDV>5, entrez sur le marché et prenez une position longue. Si la ligne K montre un écart à la baisse, fermez la position et sortez. Définissez -5 comme seuil d’entrée. Si RDV<-5, entrez sur le marché en position courte. S’il y a un écart vers le haut dans la ligne K, fermez la position et sortez.

RMA:=MA(CLOSE,15);

DRD:=CLOSE-RMA;//将当前价格和MA之差定义为DRD

NDV:=SUM(DRD,15);

TDV:=SUM(ABS(DRD),15);

RDV:=VALUEWHEN(TDV>0,100*NDV/TDV);//15天DRD的和除以DRD绝对值的和

RDV>5,BPK;

RDV<-5,SPK;

MAX(C,O)<REF(MIN(C,O),1),SP;//K线出现向下跳空缺口,多头止损

MIN(C,O)>REF(MAX(C,O),1),BP;//K线出现向上跳空缺口,空头止损

AUTOFILTER;

Modèle de stop loss :

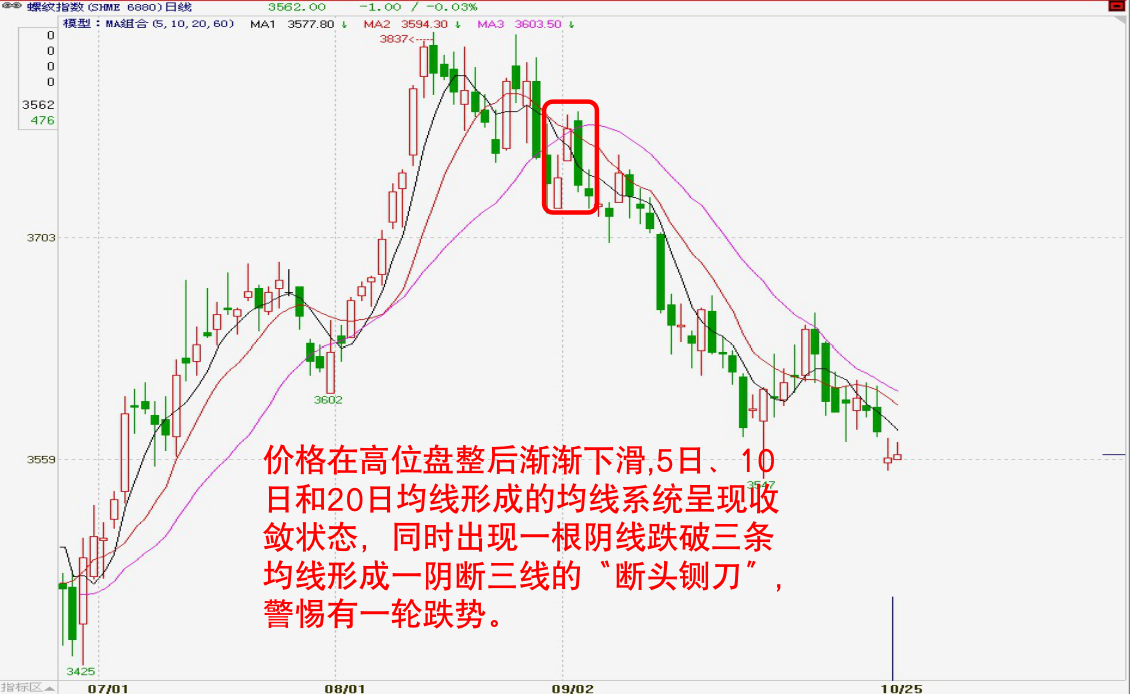

Exemple 5 Modèle de stop loss K-line

Idée : lorsque les deux ensembles de moyennes mobiles sont disposés selon un modèle haussier et que le prix actuel est supérieur au prix le plus élevé de la ligne K précédente, entrez sur le marché pour aller à l’achat. Si une ligne négative tombe en dessous des quatre moyennes mobiles, définissez mettre en place un stop loss long. Lorsque les deux ensembles de moyennes mobiles sont en position courte et que le prix actuel est inférieur au prix le plus bas de la ligne K précédente, entrez sur le marché pour vendre à découvert. Une ligne positive croise les quatre moyennes mobiles pour mettre en place un stop loss court .

MA3:MA(CLOSE,3);

MA5:MA(CLOSE,5);

MA10:MA(CLOSE,10);

MA20:MA(CLOSE,20);//均线组合

MA5>MA20&&MA3>MA10&&HIGH>=REF(HIGH,1),BPK;

MA5<MA20&&MA3<MA10&&LOW<=REF(LOW,1),SPK;

ISDOWN&&O>MAX1(MA3,MA5,MA10,MA20)&&C<MIN1(MA3,MA5,MA10,MA20),SP;

//一根阴线跌破四条均线多头止损

ISUP&&C>MAX1(MA3,MA5,MA10,MA20)&&O<MIN1(MA3,MA5,MA10,MA20),BP;

//一根阳线上穿四条均线空头止损

AUTOFILTER;

Modèle de stop loss K-line :

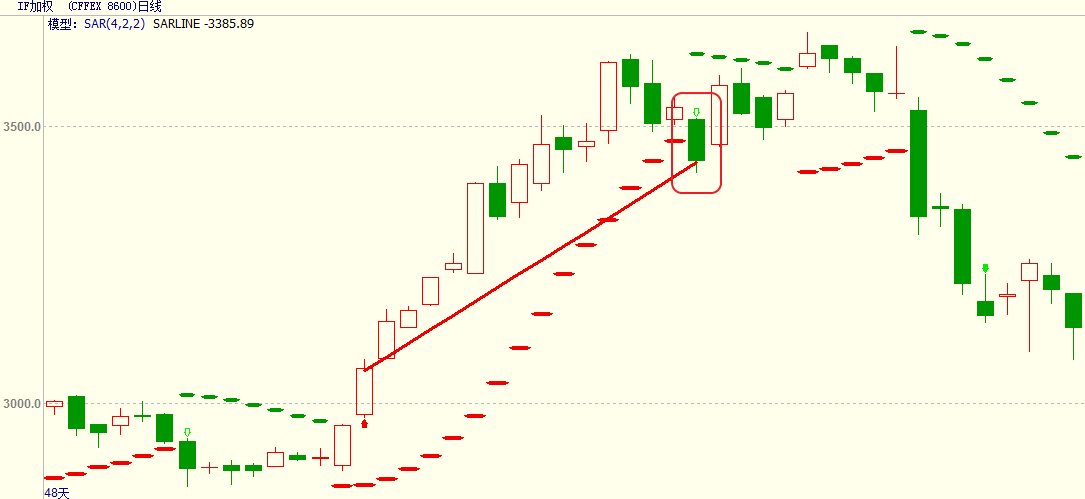

Exemple 6 : Modèle stop loss basé sur les indicateurs BOLL et SAR

Idée : Entrez sur le marché pour aller longtemps lorsque le prix le plus élevé est supérieur à la bande de Bollinger supérieure, et lorsque la valeur de rotation parabolique dépasse 0, stop loss pour les positions longues. Entrez sur le marché pour vendre à découvert lorsque le prix le plus bas est inférieur à la bande de Bollinger inférieure, que la valeur de retournement parabolique passe en dessous de 0 et que le stop loss court est défini.

MID:=MA(CLOSE,26);//求26个周期的收盘价均线,称为布林通道中轨

TMP2:=STD(CLOSE,26);//求26个周期内的收盘价的标准差

TOP:=MID+2*TMP2;//布林通道上轨

BOTTOM:=MID-2*TMP2;//布林通道下轨

STEP1:=2/100;

MVALUE1:=2/10;

SARLINE:SAR(4,STEP1,MVALUE1),CIRCLEDOT;

//4个周期的抛物转向,步长为STEP1,极限值为MVALUE1

HIGH>=TOP,BPK;

LOW<=BOTTOM,SPK;

CROSS(SARLINE,0),BP;//抛物转向值上穿0,多头止损

CROSS(0,SARLINE),SP;//抛物转向值下穿0,空头止损

AUTOFILTER;

Ce qui précède est le cadre de code approximatif de chaque modèle de stop loss. Les lecteurs peuvent choisir en fonction de leurs propres besoins. La manière de trader consiste à utiliser de manière flexible diverses stratégies et méthodes. L’importance du stop loss dans une stratégie de trading quantitative est évidente. Lorsque vous utilisez les modèles ci-dessus, vous ne pouvez pas les appliquer mécaniquement. Vous devez vérifier vos objectifs de trading et l’applicabilité des modèles plusieurs fois, puis effectuer plusieurs backtests dans le trading simulé pour confirmer que le modèle est correct avant de l’appliquer au trading réel.