La valeur de la déduction est la valeur de la déduction de l'épargne.

Auteur:FMZ~Lydia, Créé: 2022-11-01 17:49:07, Mis à jour: 2023-09-15 20:49:52

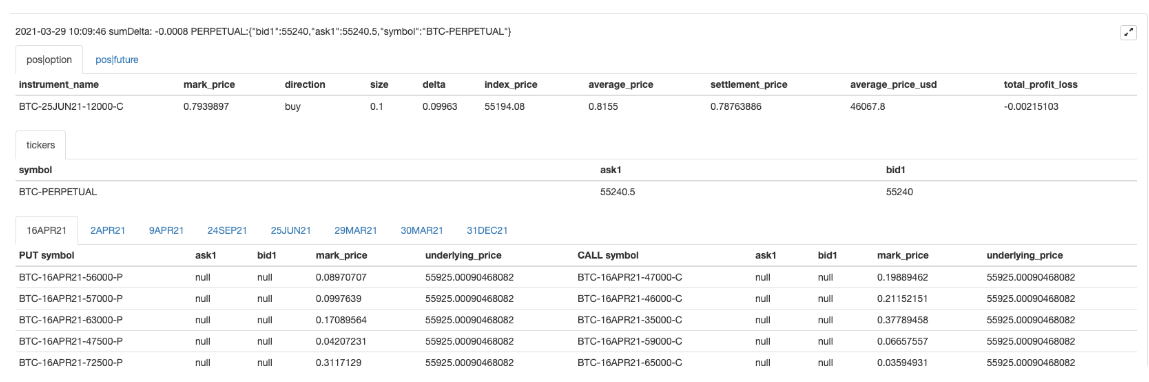

La stratégie proposée par FMZ Quant est la stratégie de couverture dynamique Delta Deribit Options, ou en abrégé DDH (couverture dynamique delta).

Pour l'étude du trading d'options, nous devons généralement maîtriser ces concepts:

· Modèle de tarification des options, modèle B-S, les prix des options sont déterminés sur la base de [prix de l'objet], [prix de la puissance utilisée], [temps restant jusqu'à l'expiration], [volatilité implicite] et [taux sans risque].

· Exposition à des options:

- Delta

Explication de la stratégie DDH:

· explication du principe DDH La direction de négociation neutre en termes de risque est obtenue en faisant correspondre le delta des options et des contrats à terme. Après avoir pris une position dans un contrat d'option et équilibré le delta avec la couverture à terme, le delta global deviendra déséquilibré à nouveau à mesure que le prix de l'objet se déplace.

· Par exemple: Lorsque nous achetons une option d'achat, nous détenons une position dans la direction longue à ce moment-là. À ce moment-là, il est nécessaire d'aller court sur les contrats à terme pour couvrir le delta des options, atteignant le delta neutre global (0 ou proche de 0). Nous ignorons le temps restant jusqu'à l'expiration du contrat d'option, la volatilité et d'autres facteurs. Scénario 1: Lorsque le prix de l'objet augmente, le delta des options augmente, et le delta global passe à un nombre positif, et les contrats à terme doivent être à nouveau couverts. (Avant le rééquilibrage, le delta des options est important, tandis que celui des contrats à terme est relativement faible. Le bénéfice marginal des options d'achat dépasse la perte marginale des positions courtes des contrats et l'ensemble du portefeuille sera rentable.)

Scénario 2: À mesure que le prix de l'objet tombe, la partie d'option du delta diminue et le delta global passe à un nombre négatif, clôturant une partie de la position à terme courte et rééquilibrant le delta global. (Avant le rééquilibrage, à ce stade, le delta des options est faible, tandis que celui des contrats à terme est relativement important. La perte marginale des options d'achat est inférieure au bénéfice marginal des positions courtes du contrat, et l'ensemble du portefeuille générera toujours des gains.)

Par conséquent, dans un état idéal, l'augmentation et la diminution du sujet apporteront des avantages tant que le marché fluctuera.

Cependant, il y a aussi des facteurs à prendre en considération: la valeur du temps, les coûts de transaction et d'autres facteurs.

Par conséquent, l'explication de l'homme fort sur Zhihu est citée:

The focus of Gamma Scalping is not on delta, dynamic delta hedging is just a way to avoid underlying price risk in the process.

Gamma Scaling focuses on alpha, which is not the alpha of stock selection. Here, alpha=gamma/theta, that is, how much gamma is exchanged for the time loss of unit Theta.

This is the point of concern. It is possible to construct a portfolio that floats both up and down, but it must be accompanied by time loss, and then the problem lies in the cost effectiveness.

Author: Xu Zhe

URL: https://www.zhihu.com/question/51630805/answer/128096385

Explication de la conception de la stratégie DDH

· Encapsulation de l'interface de marché agrégée, conception du cadre · Conception de l'interface utilisateur stratégique · conception d'interactions stratégiques · Conception de la fonction de couverture automatique Le code source:

// Construct functions

function createManager(e, subscribeList, msg) {

var self = {}

self.supportList = ["Futures_Binance", "Huobi", "Futures_Deribit"] // of the supported exchanges

// Object attributes

self.e = e

self.msg = msg

self.name = e.GetName()

self.type = self.name.includes("Futures_") ? "Futures" : "Spot"

self.label = e.GetLabel()

self.quoteCurrency = ""

self.subscribeList = subscribeList // subscribeList : [strSymbol1, strSymbol2, ...]

self.tickers = [] // All market data obtained by the interface, define the data format: {bid1: 123, ask1: 123, symbol: "xxx"}}

self.subscribeTickers = [] // The required market data, define the data format: {bid1: 123, ask1: 123, symbol: "xxx"}}

self.accData = null

self.pos = null

// Initialize the function

self.init = function() {

// Judge if the exchange is supported

if (!_.contains(self.supportList, self.name)) {

throw "not support"

}

}

self.setBase = function(base) {

// Switching base address for switching to analog bot

self.e.SetBase(base)

Log(self.name, self.label, "switch to analog bot:", base)

}

// Judging data precision

self.judgePrecision = function (p) {

var arr = p.toString().split(".")

if (arr.length != 2) {

if (arr.length == 1) {

return 0

}

throw "judgePrecision error, p:" + String(p)

}

return arr[1].length

}

// Update assets

self.updateAcc = function(callBackFuncGetAcc) {

var ret = callBackFuncGetAcc(self)

if (!ret) {

return false

}

self.accData = ret

return true

}

// Update positions

self.updatePos = function(httpMethod, url, params) {

var pos = self.e.IO("api", httpMethod, url, params)

var ret = []

if (!pos) {

return false

} else {

// Organize data

// {"jsonrpc":"2.0","result":[],"usIn":1616484238870404,"usOut":1616484238870970,"usDiff":566,"testnet":true}

try {

_.each(pos.result, function(ele) {

ret.push(ele)

})

} catch(err) {

Log("Error:", err)

return false

}

self.pos = ret

}

return true

}

// Update the market data

self.updateTicker = function(url, callBackFuncGetArr, callBackFuncGetTicker) {

var tickers = []

var subscribeTickers = []

var ret = self.httpQuery(url)

if (!ret) {

return false

}

// Log("test", ret)// test

try {

_.each(callBackFuncGetArr(ret), function(ele) {

var ticker = callBackFuncGetTicker(ele)

tickers.push(ticker)

if (self.subscribeList.length == 0) {

subscribeTickers.push(ticker)

} else {

for (var i = 0 ; i < self.subscribeList.length ; i++) {

if (self.subscribeList[i] == ticker.symbol) {

subscribeTickers.push(ticker)

}

}

}

})

} catch(err) {

Log("Error:", err)

return false

}

self.tickers = tickers

self.subscribeTickers = subscribeTickers

return true

}

self.getTicker = function(symbol) {

var ret = null

_.each(self.subscribeTickers, function(ticker) {

if (ticker.symbol == symbol) {

ret = ticker

}

})

return ret

}

self.httpQuery = function(url) {

var ret = null

try {

var retHttpQuery = HttpQuery(url)

ret = JSON.parse(retHttpQuery)

} catch (err) {

// Log("Error:", err)

ret = null

}

return ret

}

self.returnTickersTbl = function() {

var tickersTbl = {

type : "table",

title : "tickers",

cols : ["symbol", "ask1", "bid1"],

rows : []

}

_.each(self.subscribeTickers, function(ticker) {

tickersTbl.rows.push([ticker.symbol, ticker.ask1, ticker.bid1])

})

return tickersTbl

}

// Back to the position table

self.returnPosTbl = function() {

var posTbl = {

type : "table",

title : "pos|" + self.msg,

cols : ["instrument_name", "mark_price", "direction", "size", "delta", "index_price", "average_price", "settlement_price", "average_price_usd", "total_profit_loss"],

rows : []

}

/* Format of the position data returned by the interface

{

"mark_price":0.1401105,"maintenance_margin":0,"instrument_name":"BTC-25JUN21-28000-P","direction":"buy",

"vega":5.66031,"total_profit_loss":0.01226105,"size":0.1,"realized_profit_loss":0,"delta":-0.01166,"kind":"option",

"initial_margin":0,"index_price":54151.77,"floating_profit_loss_usd":664,"floating_profit_loss":0.000035976,

"average_price_usd":947.22,"average_price":0.0175,"theta":-7.39514,"settlement_price":0.13975074,"open_orders_margin":0,"gamma":0

}

*/

_.each(self.pos, function(ele) {

if(ele.direction != "zero") {

posTbl.rows.push([ele.instrument_name, ele.mark_price, ele.direction, ele.size, ele.delta, ele.index_price, ele.average_price, ele.settlement_price, ele.average_price_usd, ele.total_profit_loss])

}

})

return posTbl

}

self.returnOptionTickersTbls = function() {

var arr = []

var arrDeliveryDate = []

_.each(self.subscribeTickers, function(ticker) {

if (self.name == "Futures_Deribit") {

var arrInstrument_name = ticker.symbol.split("-")

var currency = arrInstrument_name[0]

var deliveryDate = arrInstrument_name[1]

var deliveryPrice = arrInstrument_name[2]

var optionType = arrInstrument_name[3]

if (!_.contains(arrDeliveryDate, deliveryDate)) {

arr.push({

type : "table",

title : arrInstrument_name[1],

cols : ["PUT symbol", "ask1", "bid1", "mark_price", "underlying_price", "CALL symbol", "ask1", "bid1", "mark_price", "underlying_price"],

rows : []

})

arrDeliveryDate.push(arrInstrument_name[1])

}

// Iterate through arr

_.each(arr, function(tbl) {

if (tbl.title == deliveryDate) {

if (tbl.rows.length == 0 && optionType == "P") {

tbl.rows.push([ticker.symbol, ticker.ask1, ticker.bid1, ticker.mark_price, ticker.underlying_price, "", "", "", "", ""])

return

} else if (tbl.rows.length == 0 && optionType == "C") {

tbl.rows.push(["", "", "", "", "", ticker.symbol, ticker.ask1, ticker.bid1, ticker.mark_price, ticker.underlying_price])

return

}

for (var i = 0 ; i < tbl.rows.length ; i++) {

if (tbl.rows[i][0] == "" && optionType == "P") {

tbl.rows[i][0] = ticker.symbol

tbl.rows[i][1] = ticker.ask1

tbl.rows[i][2] = ticker.bid1

tbl.rows[i][3] = ticker.mark_price

tbl.rows[i][4] = ticker.underlying_price

return

} else if(tbl.rows[i][5] == "" && optionType == "C") {

tbl.rows[i][5] = ticker.symbol

tbl.rows[i][6] = ticker.ask1

tbl.rows[i][7] = ticker.bid1

tbl.rows[i][8] = ticker.mark_price

tbl.rows[i][9] = ticker.underlying_price

return

}

}

if (optionType == "P") {

tbl.rows.push([ticker.symbol, ticker.ask1, ticker.bid1, ticker.mark_price, ticker.underlying_price, "", "", "", "", ""])

} else if(optionType == "C") {

tbl.rows.push(["", "", "", "", "", ticker.symbol, ticker.ask1, ticker.bid1, ticker.mark_price, ticker.underlying_price])

}

}

})

}

})

return arr

}

// Initialization

self.init()

return self

}

function main() {

// Initialization, clear logs

if(isResetLog) {

LogReset(1)

}

var m1 = createManager(exchanges[0], [], "option")

var m2 = createManager(exchanges[1], ["BTC-PERPETUAL"], "future")

// Switch to analog bot

var base = "https://www.deribit.com"

if (isTestNet) {

m1.setBase(testNetBase)

m2.setBase(testNetBase)

base = testNetBase

}

while(true) {

// Options

var ticker1GetSucc = m1.updateTicker(base + "/api/v2/public/get_book_summary_by_currency?currency=BTC&kind=option",

function(data) {return data.result},

function(ele) {return {bid1: ele.bid_price, ask1: ele.ask_price, symbol: ele.instrument_name, underlying_price: ele.underlying_price, mark_price: ele.mark_price}})

// Perpetual futures

var ticker2GetSucc = m2.updateTicker(base + "/api/v2/public/get_book_summary_by_currency?currency=BTC&kind=future",

function(data) {return data.result},

function(ele) {return {bid1: ele.bid_price, ask1: ele.ask_price, symbol: ele.instrument_name}})

if (!ticker1GetSucc || !ticker2GetSucc) {

Sleep(5000)

continue

}

// Update positions

var pos1GetSucc = m1.updatePos("GET", "/api/v2/private/get_positions", "currency=BTC&kind=option")

var pos2GetSucc = m2.updatePos("GET", "/api/v2/private/get_positions", "currency=BTC&kind=future")

if (!pos1GetSucc || !pos2GetSucc) {

Sleep(5000)

continue

}

// Interactions

var cmd = GetCommand()

if(cmd) {

// Handle interactions

Log("Interaction commands", cmd)

var arr = cmd.split(":")

// cmdClearLog

if(arr[0] == "setContractType") {

// parseFloat(arr[1])

m1.e.SetContractType(arr[1])

Log("exchanges[0] contract set by exchange object.", arr[1])

} else if (arr[0] == "buyOption") {

var actionData = arr[1].split(",")

var price = parseFloat(actionData[0])

var amount = parseFloat(actionData[1])

m1.e.SetDirection("buy")

m1.e.Buy(price, amount)

Log("execution price: ", price, "execution amount: ", amount, "execution direction: ", arr[0])

} else if (arr[0] == "sellOption") {

var actionData = arr[1].split(",")

var price = parseFloat(actionData[0])

var amount = parseFloat(actionData[1])

m1.e.SetDirection("sell")

m1.e.Sell(price, amount)

Log("execution price: ", price, "execution amount: ", amount, "execution direction: ", arr[0])

} else if (arr[0] == "setHedgeDeltaStep") {

hedgeDeltaStep = parseFloat(arr[1])

Log("set the parameter hedgeDeltaStep:", hedgeDeltaStep)

}

}

// Obtain the future contract prices

var perpetualTicker = m2.getTicker("BTC-PERPETUAL")

var hedgeMsg = " PERPETUAL:" + JSON.stringify(perpetualTicker)

// Obtain the total delta value from the account data

var acc1GetSucc = m1.updateAcc(function(self) {

self.e.SetCurrency("BTC_USD")

return self.e.GetAccount()

})

if (!acc1GetSucc) {

Sleep(5000)

continue

}

var sumDelta = m1.accData.Info.result.delta_total

if (Math.abs(sumDelta) > hedgeDeltaStep && perpetualTicker) {

if (sumDelta < 0) {

// Hedging futures go short if delta is greater than 0

var amount = _N(Math.abs(sumDelta) * perpetualTicker.ask1, -1)

if (amount > 10) {

Log("Exceed the hedging threshold, current total delta:", sumDelta, "Buy futures")

m2.e.SetContractType("BTC-PERPETUAL")

m2.e.SetDirection("buy")

m2.e.Buy(-1, amount)

} else {

hedgeMsg += ", hedging order volume less than 10"

}

} else {

// Hedging futures go long if delta is less than 0

var amount = _N(Math.abs(sumDelta) * perpetualTicker.bid1, -1)

if (amount > 10) {

Log("Exceed the hedging threshold, current total delta:", sumDelta, "Sell futures")

m2.e.SetContractType("BTC-PERPETUAL")

m2.e.SetDirection("sell")

m2.e.Sell(-1, amount)

} else {

hedgeMsg += ", hedging order volume less than 10"

}

}

}

LogStatus(_D(), "sumDelta:", sumDelta, hedgeMsg,

"\n`" + JSON.stringify([m1.returnPosTbl(), m2.returnPosTbl()]) + "`", "\n`" + JSON.stringify(m2.returnTickersTbl()) + "`", "\n`" + JSON.stringify(m1.returnOptionTickersTbls()) + "`")

Sleep(10000)

}

}

Adresse de la stratégie:https://www.fmz.com/strategy/265090

Opération stratégique:

Cette stratégie est une stratégie tutorielle, orientée vers l'apprentissage, veuillez l'utiliser avec prudence dans un vrai bot.

- Nouvelle fonctionnalité de FMZ Quant: Utilisez la fonction _Serve pour créer facilement des services HTTP

- Nouvelles fonctionnalités quantifiées par les inventeurs: créer facilement des services HTTP avec la fonction _Serve

- Guide d'accès au protocole personnalisé de la plateforme de trading quantique FMZ

- Stratégie d'acquisition et de suivi du taux de financement de la FMZ

- Stratégie d'acquisition et de surveillance des taux de financement FMZ

- Un modèle de stratégie vous permet d'utiliser WebSocket Market de manière transparente

- Un modèle de stratégie vous permet d'utiliser WebSocket sans heurts

- Guide d'accès au protocole général pour les plateformes de négociation quantitative pour les inventeurs

- Comment construire une stratégie de trading multi-monnaie universelle rapidement après la mise à niveau FMZ

- Comment construire rapidement une stratégie de trading monétaire universelle après la mise à niveau de FMZ

- Commerce de DCA: une stratégie quantitative largement utilisée